炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【国君策略】底部渐近

来源:陈显顺策略研究

本报告导读

▶ 负向因素汇聚下市场仍将面临阶段性压力,需重点关注海外流动性风险与地产信用风险对市场的边际影响。但综合来看市场已底部渐近,年前逢低布局静待新春。结构上沿低估值方向,把握消费与基建,推荐生猪/新基建/家电/消费电子等。

摘要

▶ 大势研判:底部渐近,静待新春。本周市场延续震荡下行趋势,上证指数累计下跌1.63%,负向因素汇聚下市场仍将面临阶段性压力。但考虑到当前市场交易拥挤度相较2021年年初明显偏低,我们认为负反馈难以形成→市场下行有底,逢低布局静待新春。1)当前负向因素密集演绎:分母端负向扰动是近期市场的核心矛盾,一方面美联储12月议息会议纪要释放强烈鹰派信号,受此影响10年期美债收益率快速上行。在市场本就对国内上半年宽货币预期走向一致的基础上,海外扰动对市场流动性预期带来的影响被边际放大。另一方面地产信用风险叠加奥密克戎加剧国内疫情管控压力使分母端风险偏好仍处压制状态。2)但市场下行有底:当前市场拥挤度较低→发生踩踏可能性较低→市场下行有底,与2021年2月的行情不具有可比性。展望春节后,以海外流动性风险为核心的负向因素将逐步落地与消化,同时随着省级党政机关换届的陆续完成,稳增长政策还将逐步推进与发力,市场有望逐步回温。综合来看,年前逢低布局,静待新春。▶ 当前主导市场运行的两个核心矛盾:1)国内流动性预期逐步走向一致,但海外流动性预期仍将持续高波动,成为影响市场运行节奏的重要因素。从边际变化上来看,当前市场对国内流动性预期较为一致,尽管在具体操作上仍有一定分歧,但对宽货币节奏不存分歧。具体来看2022年一季度在跨年资金面压力、稳增长压力以及地产风险等多因素的影响下,再次降准1-2次均存可能,同时调降MLF利率窗口亦在上半年。但海外流动性预期仍将持续处于高波动中,将成为影响市场运行节奏的重要因素。本周一鲍威尔表态美联储采取措施实现正常化“这是一条通往正常的漫长道路”后市场有所回暖,但随后多位美联储官员持续放鹰,全球权益市场再现调整。往后看,薪资上涨环比加速、供应链问题扰动下3月议息会议前通胀压力仍大,海外流动性预期仍处不稳定状态之中。2)地产信用风险最危险时刻未过,一季度海外债大规模到期下将面临严峻考验。1月以来地产暴雷、停工频现,本周地产链领跌全市场,亦表明市场对地产风险仍存担忧。往后看一季度房企债务偿还将迎来高峰,其中海外债到期192.5亿美元进一步加剧风险。▶ 风格切换,水往低流。1)短期来看,市场正加速高低切换。近期市场的结构性行情已逐渐表现出高低切换特征,1月初至今低市净率指数与低市盈率指数分别累计上涨1.76%与1.26%,而相应高市净率指数与高市盈率指数分别累计下跌-8.16%与-6.81%。当前海外流动性负面预期冲击叠加风险偏好低位,我们认为市场风格将加速向低估值风格切换。2)中期视角下,亦应把握基本面改善下的估值修复方向。进一步从中期的维度来看,2022年随着盈利贡献的弱化,市场的超额收益亦更多将来源于估值修复。同时考虑到宽松预期时间与空间的局限性使得估值端不具备全面抬升的基础,我们更应聚焦具备估值修复的方向,而基本面的正反馈机制将进一步决定估值修复的斜率。

▶ 行业配置:1)消费:生猪/家电/家具以及社服/旅游/白酒等方向;2)基建:建材/建筑/电力运营;3)金融:券商、银行;4)消费电子。

1

底部渐近,静待新春

大势研判:底部渐近,静待新春。本周市场延续震荡下行趋势,上证指数累计下跌1.63%,负向因素汇聚下市场仍将面临阶段性压力。但考虑到当前市场交易拥挤度相较2021年年初明显偏低,我们认为负反馈难以形成→市场下行有底,逢低布局静待新春。1)当前负向因素密集演绎:分母端负向扰动是近期市场的核心矛盾,一方面美联储12月议息会议纪要释放强烈鹰派信号,缩表节奏超市场预期,本周美联储多位官员亦继续放鹰,受此影响10年期美债收益率快速上行。在市场本就对国内上半年宽货币预期走向一致的基础上,海外扰动对市场流动性预期带来的影响被边际放大。另一方面地产信用风险最危险时刻仍未过去,上半年房企海外债大规模到期将进一步加剧风险,叠加奥密克戎加剧国内疫情管控压力使分母端风险偏好仍处压制状态。此外12月中央经济工作会议后稳增长预期对市场风险偏好的支撑亦逐步弱化,当前其更多是结构性影响。2)但市场下行有底:当前市场拥挤度较低→发生踩踏可能性较低→市场下行有底,与2021年2月的行情不具有可比性。展望春节后,以海外流动性风险为核心的负向因素将逐步落地与消化,同时随着省级党政机关换届的陆续完成,稳增长政策将持续推进与发力,市场有望逐步回温。综合来看,年前逢低布局,静待新春。

2

当前主导市场运行的两个核心矛盾

当前主导市场运行的两个核心矛盾:1)国内流动性预期逐步走向一致,但海外流动性预期仍将持续高波动,成为影响市场运行节奏的重要因素。从边际变化上来看,当前市场对国内流动性预期较为一致,尽管在具体操作上仍有一定分歧,但对宽货币节奏不存分歧。具体来看2022年一季度在跨年资金面压力、稳增长压力以及地产风险等多因素的影响下,再次降准1-2次均存可能,同时调降MLF利率窗口亦在上半年。但海外流动性预期仍将持续处于高波动中,将成为影响市场运行节奏的重要因素。12月美联储转鹰冲击后全球权益市场波动加剧,本周一鲍威尔表态美联储采取措施实现正常化“这是一条通往正常的漫长道路”后市场有所回暖,但随后多位美联储官员持续放鹰,全球权益市场再现调整。往后看,薪资上涨环比加速、供应链问题扰动下3月议息会议前通胀压力仍大,海外流动性预期仍处不稳定状态之中。2)地产信用风险最危险时刻未过,一季度海外债大规模到期下将面临严峻考验。1月以来地产暴雷、停工频现,本周地产链领跌全市场,亦表明市场对地产风险仍存担忧。往后看一季度房企债务偿还将迎来高峰,其中海外债到期192.5亿美元进一步加剧风险。地产风险后续的演绎,亦将成为市场整体运行节奏与结构表现的重要影响因素。

3

风格切换,水往低流

风格切换,水往低流。1)短期来看,市场正加速高低切换。近期市场的结构性行情已逐渐表现出高低切换特征,1月初至今低市净率指数与低市盈率指数分别累计上涨1.76%与1.26%,而相应高市净率指数与高市盈率指数分别累计下跌-8.16%与-6.81%。当前海外流动性负面预期冲击叠加风险偏好低位,我们认为市场风格将加速向低估值风格切换。2)中期视角下,亦应把握基本面改善下的估值修复方向。进一步从中期的维度来看,2022年随着盈利贡献的弱化,市场的超额收益亦更多将来源于估值修复。同时考虑到宽松预期时间与空间的局限性使得估值端不具备全面抬升的基础,我们更应聚焦具备估值修复的方向,而基本面的正反馈机制将进一步决定估值修复的斜率。

4

行业配置:沿低估值方向,把握消费与基建

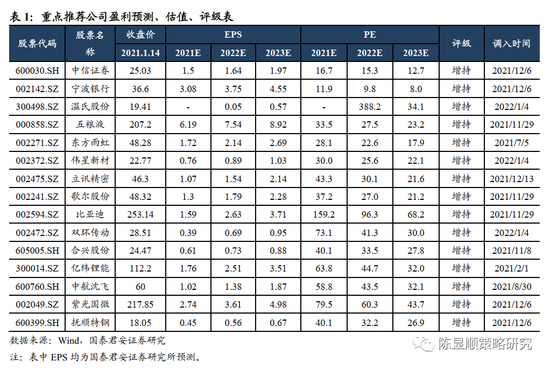

行业配置:沿低估值方向,把握消费与基建。伴随投资重点由高增长向低估值切换,按照稳增长的发力先后顺序,叠加悲观预期的修正幅度,推荐:1)消费:加速迈出预期底部,推荐业绩有支撑且负面预期淡化的生猪(温氏股份)、家电、家具以及社服/旅游、白酒(五粮液)等方向;2)基建:基建投资改善,助力“兴基建”未来超预期,推荐建材、建筑、电力运营等方向;3)金融:券商(中信证券)、银行(宁波银行);4)消费电子(立讯精密/歌尔股份)。

5

五维数据全景图

责任编辑:张书瑗

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)