来源:中国基金报

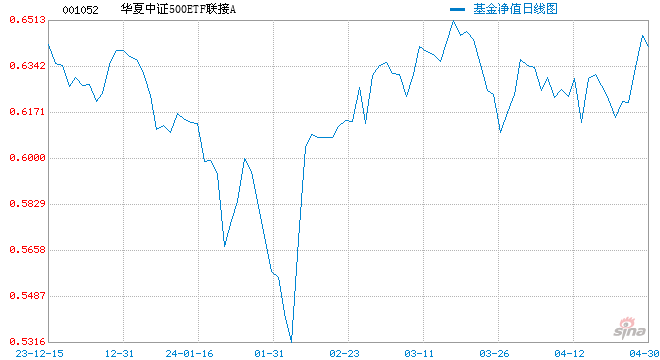

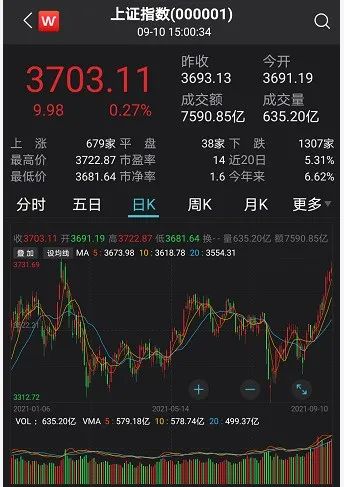

9月10日收盘,上证综指再度站上年内高点3700点,但贵州茅台却从2600元跌到1600块,近半年跌幅近40%;恒瑞医药也从年内高点遭遇“腰斩”,97元股价如今只有47块。

虽然这些大盘蓝筹龙头对推高沪指贡献不大,但“聪明资金”却在借道上证50ETF“越跌越买”,近一月净流入资金接近100亿元。

多位接受基金君采访的业内人士表示,随着大盘指数与中小盘指数的价差持续拉大,预计今年四季度,A股市场发生阶段性风格切换的可能性较大。同时,基于成份股的基本面、估值,以及指数充分调整的因素,以上证50为代表的“漂亮50”投资标的的投资价值已经凸显。

近一月净流入资金近100亿元

上证50ETF规模猛增

在价值股龙头遭遇市场抛弃的同时,重仓持有这些“漂亮50”个股的上证50ETF却“越跌越买”,近一个月基金份额大涨31.23亿份。

截至9月9日,上证50ETF总份额162.02亿份,创下今年以来规模新高。以区间成交均价测算,近一月净流入资金99.78亿元,逼近100亿元整数关口,成为近期最受资金青睐的股票ETF品种。

“净值上涨规模萎缩,净值下跌规模增长,是股票ETF产品的重要交易特征。”望京博格主笔郑志勇表示,近期上证50、医药、医疗ETF等跌幅较多的ETF产品,基金规模悉数出现了上涨,而近期涨幅较大的军工、券商板块规模反而缩小了。这是ETF的一个交易特征,这一交易的风格,将让股票ETF产品更好平抑市场波动,并充分发挥资本市场稳定器的作用。

在郑志勇看来,股票ETF,尤其是大盘宽基ETF的主要持有人是一些成熟投资者和聪明投资者,这类资金喜欢做左侧交易,就是在市场下跌的时候买入,在上涨时卖出。今年上证50的成份股下跌较多,也为资金提供了在底部积累筹码的机会。

华夏上证50ETF基金经理徐猛也表示,近期A股市场整体处于震荡走势,但结构分化非常大,中小盘股票表现较好,以上证50指数为代表的大盘股指数则持续走低。然而,当前A股市场的投资者对上证50指数的价值判断正逐步发生变化,看好上证50指数的投资者近期明显偏多,上证50ETF也出现了“越跌越买”的现象。

“在近期大额流入的资金中,即包括风险偏好低或绝对收益型的资金,也包括部分从高估值板块切换到低估值板块的资金。”据徐猛透露。

从上证50指数成份股看,贵州茅台、招商银行、中国平安等都是各个行业龙头股。近年来,随着A股市场风格变换,该指数也走过了一波波澜壮阔的市场行情:

在2017年1月-2018年1月,一年期间上证50指数大涨36%,掀起“漂亮50”行情的序曲。

2018年熊市期间,上证50指数大跌近20%,但是在市场大跌中,资金同样是“越跌越买”,在股市底部收集了足够多的筹码,并在2018年底的总份额达到212亿份,逼近历史规模的最高点。而在此时,该指数也跌至当年的最低点。

2019年1月-2021年1月份,上证50指数两年大涨64%,掀起来一波波澜壮阔的市场行情,以贵州茅台等为首的龙头股出现了2.7倍的涨幅,带动了市场对价值股龙头的追捧。

大盘和中小盘风格有切换预期

蓝筹股具有长期配置价值

截至9月10日收盘,上证50指数从今年的2月份高点,跌幅约为20%。但多位业内人士从指数成份股的基本面、估值、大盘和中小盘风格切换等角度,认为上证50指数的长期投资价值正在凸显。

在徐猛看来,上证50指数成份股包含金融、消费、医药、科技等板块的龙头企业,这些企业竞争壁垒高,盈利能力强。长期来看,中国的经济具有长期竞争力,同时居民资产配置正逐步从房地产市场转移到金融市场,且无风险利率持续低位运行,上证50ETF具备长期的配置价值。

而从市场行情方面,徐猛分析,一是上证50指数从今年2月份的最高点回调幅度约为20%,此次回调幅度较为充分,超过历史平均回调幅度;第二,目前上证50指数市盈率略高于10倍,绝对估值水平具有吸引力;第三,随着大盘指数与中小盘指数的价差持续拉大,上证50指数的相对优势也进一步凸显。

“在今年四季度,A股市场发生阶段性风格切换的可能性较大,上证50指数或将有相对收益,大概率也有不错的绝对收益。”他说。

谈及上证50指数当前的投资价值,郑志勇也表示,与此前金融股成份股占比较大相比,当前上证50指数的前十大成份股中,既有贵州茅台、中国中免、伊利股份这样的大消费龙头,也有药明康德、恒瑞医药等医药板块优秀公司;既有券商龙头中信证券、光伏龙头隆基股份,也有招商银行、中国平安等大金融股。

而从行业发布看,金融板块的占比为36%,日常消费20%,叠加信息技术和医疗保健板块,目前上证50指数是一个行业多元化、配置较为均衡的指数。

“如果投资者偏好大盘蓝筹股,青睐A股的基石类公司的话,当前投资上证50指数是个不错的选择和时机。”郑志勇称。

责任编辑:冯体炜

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)