文:开源策略团队

一凌策略研究

新年也要开新局 | 开源策略

【报告导读】2月以来,美国财政刺激计划不断超预期推进,疫苗逐步投入使用使全球经济有望重启,通胀正从预期走向现实。在复苏的经济和宽松的流动性环境下,通胀回归本身具有两面性:一是通胀本身对相关行业带来的盈利弹性;二是通胀终将对宽松的货币环境形成制约,上行的贴现率要求高估值资产需要更高的增长作为支撑。宏观环境正在发生变化,投资者应该积极求变,利用通胀的两面性,追求风险调整后收益。

Summary

摘要

1 通胀正从预期走向现实

2月以来,美国财政刺激计划不断超预期推进,疫苗逐步投入使用使全球经济有望重启,全球通胀交易正在浮出水面。在复苏的经济和宽松的流动性环境下,通胀回归本身具有两面性:一是通胀本身对相关行业带来的盈利弹性;二是通胀终将对宽松的货币环境形成制约,上行的贴现率要求高估值资产需要更高的增长作为支撑。2020年疫情带来的宏观环境变化让优质的核心资产获得了系统性的估值提升,丰厚的收益水平很难单纯归功于自下而上的分析。既然过去收益中包含了大量系统性因素,那投资者也应该重视宏观环境与市场环境对于未来资产价格的影响。通胀正在从预期走向现实,配置调整应对将变得关键:投资者应从单纯追求收益转向于追求风险调整后收益。

2 寻找通胀的盈利弹性:“欠债”少+议价能力强+需求拉动

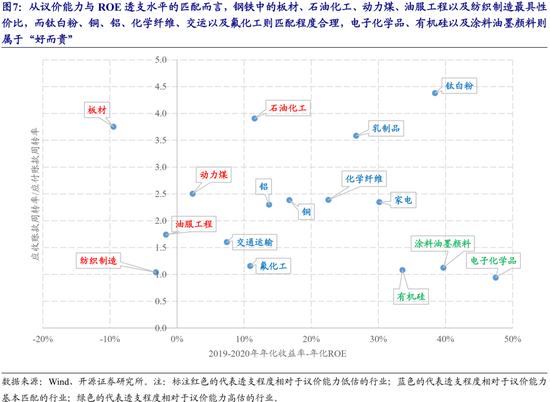

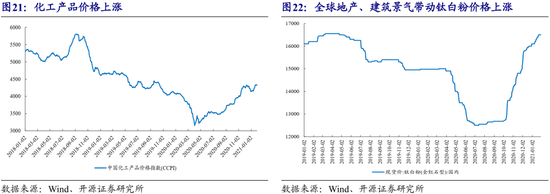

受益于出口与制造业投资的原材料与中间品的再通胀是本轮通胀交易的核心驱动力。而通胀交易本身仍是基于盈利能力的交易,投资者需要以价格为线索考虑行业格局以寻求ROE弹性,而决定企业 ROE 弹性与商品价格之间的核心因素是议价能力以及控制成本的优势。结合“欠债少”与议价能力进行匹配筛选发现:钢铁中的板材、石油化工、动力煤、油服工程以及纺织制造在这些行业里面属于估值友好且基本面受益明显,而钛白粉、铜、铝、化学纤维、交运以及氟化工属于估值中性但是潜在盈利改善明显;对于有机硅、电子化学品以及涂料油墨颜料而言属于明显的“好而贵”,匹配程度未来需要跟踪。

3 通胀的另一面:重新审视全市场的性价比

通胀本身对宽松的货币环境终将形成制约,并对“高估值”带来压制,对于投资者而言需要寻找破局方法。在2021年信用收缩的情形下,A股大概率进入“还账时刻”,但当下经济仍处于上行期,此时仍有利于周期板块,而金融板块正迎来最有利的宏观环境,市场局部机会仍然广泛存在。全面悲观并不可取,积极防御是更好的应对:即寻找更好的风险收益比。我们按照行业年化收益率与ROE(TTM)之差与分析师一致预期的2021年ROE两个维度划分出四个象限发现:除金融地产板块外,电子以及农林牧渔等板块均处于“积极防御”象限中,值得一提的是,通信板块在2020年收益率跑输ROE较多,出现边际改善时“赔率”可能较大。对于中小市值而言,过去市场的价值观与伴生机制可能造成了部分中小市值资产价值发现能力的缺失,这也为未来带来了机会,我们看好中小市值在2021年的行情,但短期注意两种交易场景出现造成的冲击:增量资金强化头部“抱团”或趋势动能减弱导致负向循环被卖出。

4 全攻全守,积极调整

宏观环境正在发生变化,投资者应该积极求变,利用通胀的两面性,追求风险调整后收益:一、对于通胀交易本身而言,我们推荐:透支程度相对于议价能力被低估的行业:钢铁(板材)、大炼化、动力煤、油服、纺织制造,以及估值仍在合理区间,具备高景气基础的:化工(钛白粉、化纤、氟化工)、有色金属(铜、铝)。二、考虑到通胀终将对“高估值”带来压制,我们建议调整思路,寻找更好风险收益比的标的:以银行、保险、地产为代表的低估值、高ROE板块;同在“积极防御”象限中的电子、农林牧渔、“高赔率”的通信板块。主题投资推荐左侧布局具有低估值+主题投资期权的“一带一路”板块。

风险提示:行业景气度不及预期,统计误差

报告正文

1、 通胀正从预期走向现实

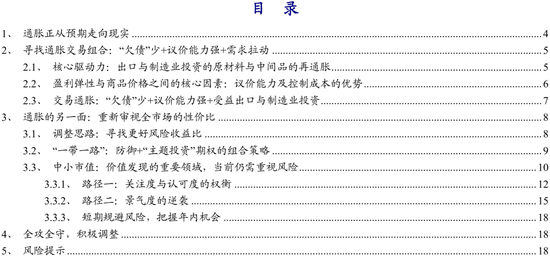

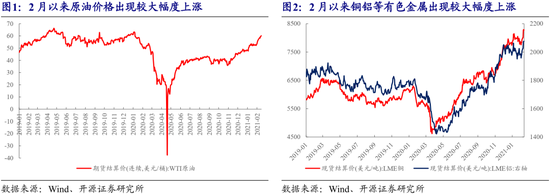

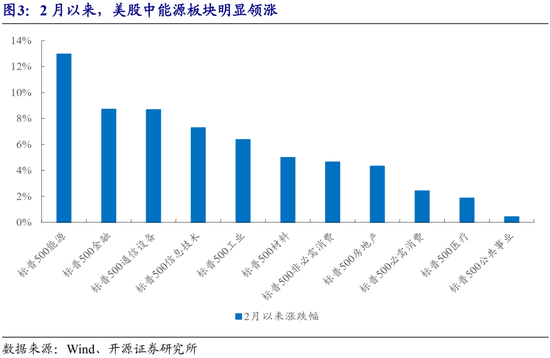

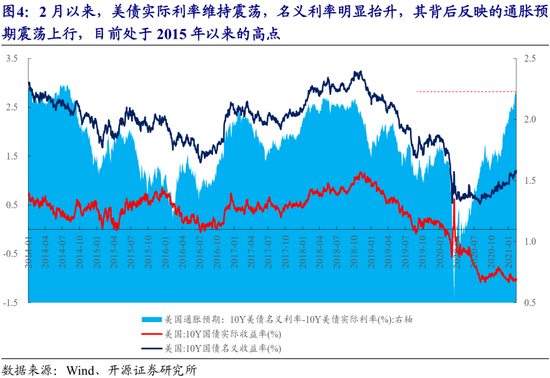

2月以来,各类资产均在进行通胀交易。大宗商品方面,原油以及铜铝等大宗商品出现较大幅度的上涨;美股方面,能源板块明显领涨市场;美债方面,美债实际利率维持震荡,名义利率明显抬升,其背后反映的通胀预期震荡上行,目前处于2015年以来的高点。我们认为这背后是:2月以来,美国财政刺激计划不断超预期推进,疫苗逐步投入使用使全球经济有望重启,全球通胀交易正在浮出水面。但需要认识到的是在复苏的经济和宽松的流动性环境下,通胀回归本身具有两面性:一是通胀本身对相关行业带来的盈利弹性;二是通胀终将对宽松的货币环境形成制约,上行的贴现率要求高估值资产需要更高的增长作为支撑。2020年疫情带来的宏观环境变化让优质的核心资产获得了系统性的估值提升,丰厚的收益水平很难单纯归功于自下而上的分析。既然过去收益中包含了大量系统性因素,那投资者也应该重视宏观环境与市场环境对于未来资产价格的影响。通胀正在从预期走向现实,配置调整应对将变得关键:投资者应从单纯追求收益转向于追求风险调整后收益。

2、 寻找通胀交易组合:“欠债”少+议价能力强+需求拉动

我们在报告《“通胀交易”操作手册——2021年“新共识”系列(四)》中提出可以通过三大要素构建通胀交易组合:“欠债”少+议价能力强+需求拉动。面对当前市场正在交易的通胀本身,我们将基于这三大要素挖掘当下受益于通胀本身的组合。

2.1 核心驱动力:出口与制造业投资的原材料与中间品的再通胀

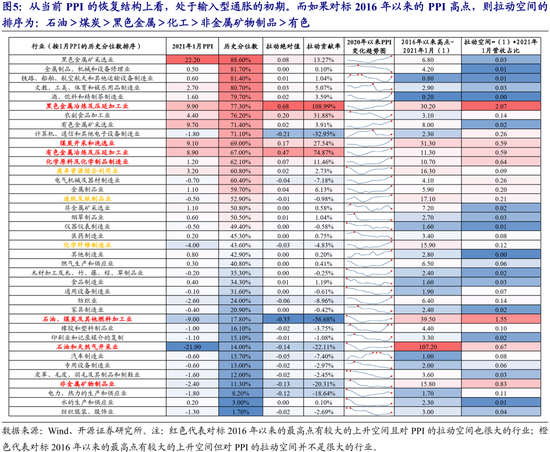

美国刺激计划与疫苗逐步投入使用使全球经济有望重启是当前通胀交易的主要逻辑,这意味着受益于出口与制造业投资的原材料与中间品的再通胀是本轮通胀交易的核心驱动力,即PPI通胀。而从PPI的结构来看,当前仍处于输入型通胀的初期:上游的采选业的恢复明显要好于中上游的加工业。除了石油、煤炭加工业的PPI仍处于负值之外,黑色/煤炭开采/有色/非金属矿采选业均已转正,特别是黑色金属矿采选业,目前已经明显超过疫情前水平。如果对标2016年的PPI高点来看,则重点行业的拉动空间排序为:石油>煤炭>黑色金属>化工>非金属矿物制品>有色。从上游到中上游的传导来看,目前也较为顺畅:有色/黑色金属冶炼及压延加工业的PPI已经转正且超过疫情前水平;化学原料及化学制品制造业PPI已经转正,化学纤维制造业虽然仍处于负值,但一直处于上升的趋势中;原油PPI有所回升但仍在相对底部。

2.2 盈利弹性与商品价格之间的核心因素:议价能力及控制成本的优势

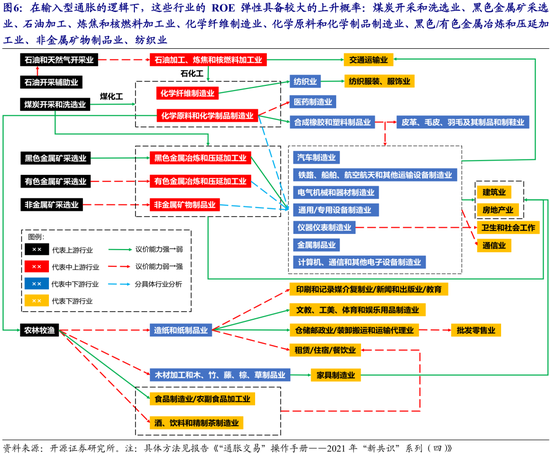

通胀交易本身仍是基于盈利能力的交易,投资者需要以价格为线索考虑行业格局以寻求ROE弹性,而决定企业 ROE 弹性与商品价格之间的核心因素是议价能力以及控制成本的优势。随着输入型通胀的逐步深化,基于我们在报告《“通胀交易”操作手册——2021年“新共识”系列(四)》中提出的“通胀的来源→通胀的传导→行业ROE弹性”的框架发现:在上游涨价的逻辑下,这些行业的ROE弹性具备较大的上升概率:煤炭开采和洗选业、黑色金属矿采选业、石油加工、炼焦和核燃料加工业、化学纤维制造业、化学原料和化学制品制造业、黑色/有色金属冶炼和压延加工业、非金属矿物制品业、纺织业。其中上游有色/黑色金属以及煤炭已经出现了明显的涨价,其对应的中上游有色/黑色金属冶炼及压延加工业、煤化工以及中下游纺织业议价能力很强,随着通胀向下传导,这些行业未来涨价的概率和空间都很大,而这些行业的ROE明显与其PPI存在强相关性并具备较大的弹性。而上游刚刚开始涨价的非金属矿采选业以及原油,其对应的中上游非金属矿物制品业、石油开采业/加工业、石油化工,除了石油开采业以外其他行业的议价能力很强,而且这些行业的ROE与PPI之间同样存在强相关性并具备较大的弹性,该涨价链条目前所依赖的核心假设是原油/非金属矿的价格大幅上涨,考虑到美国刺激计划与疫苗逐步投入使用使全球经济有望重启是当前通胀交易的主要逻辑,相较于已经涨价的有色/黑色/煤炭链条,原油链条可能有较大的弹性。

2.3 交易通胀:“欠债”少+议价能力强+受益出口与制造业投资

结合行业ROE的弹性与通胀的相关性以及议价能力的强弱来看,最终可能受益于通胀逻辑的细分行业集中在:煤炭中的动力煤、与原油相关的大炼化/油服、黑色金属中的热轧卷板、有色金属中的铜/铝、非金属中的硅、化工中的化纤、涂料以及氟制冷剂、纺织业、下游中的乳制品、家用电器以及交通运输业。考虑到“欠债少”是构建通胀交易组合的重要因素之一,我们进一步地考察这些行业2019-2020年年化收益率与年化ROE之间的匹配程度,并与上述行业的议价能力进行匹配筛选发现:钢铁中的板材、石油化工、动力煤、油服工程以及纺织制造在这些行业里面属于估值友好且基本面受益明显,而钛白粉、铜、铝、化学纤维、交运以及氟化工属于估值中性但是潜在盈利改善明显;对于有机硅、电子化学品以及涂料油墨颜料而言属于明显的“好而贵”,匹配程度未来需要跟踪。

3、 通胀的另一面:重新审视全市场的性价比

通胀本身除了能给对相关行业带来的盈利弹性外,其对宽松的货币环境终将形成制约,并对“高估值”带来压制。虽然在当下通胀可能尚未对“高估值”形成明显压制,但终究是悬在空中的“达摩克里斯之剑”,需要寻找破局方法。

3.1 调整思路:寻找更好风险收益比

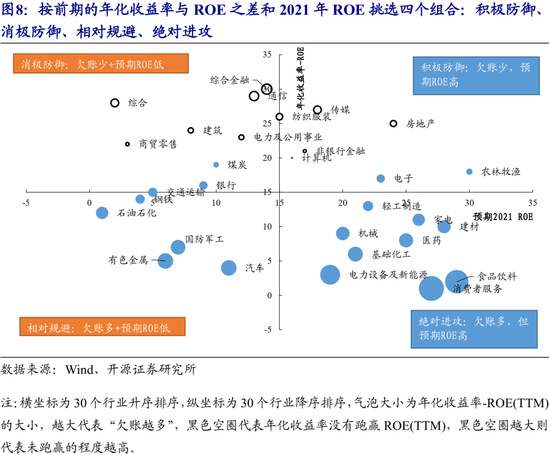

我们在年度策略《红旗半展:走向“新共识”》中提出,长期来看,股票的收益率回报源泉是ROE,历史上从未有连续超过两年板块的年化收益率超过ROE的情形。而过去两年许多行业已经出现年化收益率大幅跑赢ROE的情况,在2021年信用收缩的情形下,大概率进入“还账时刻”,我们在此前报告《还周期以成长,看金融以当下》中强调了当下处在信用边际收紧,但是经济仍处于上行期,此时仍然有利于周期板块,而金融板块正迎来最有利的宏观环境,市场局部机会仍然广泛存在。

全面悲观并不可取,积极防御是更好的应对:即寻找更好的风险收益比。我们按照截止最新交易日(2月10日)的行业年化收益率与ROE(TTM)作差,来表征行业是否存在年化收益率已经超跑的情形和超跑的程度,以分析师一致预期的2021年ROE来作为2021年“还账”的中枢,从这两个维度能够划分出四个象限:积极防御、消极防御、相对规避、绝对进攻的组合,除了我们在前面提到的金融地产板块外,电子以及农林牧渔等板块均处于“积极防御”象限中,值得一提的是,通信板块在2020年整体收益率跑输ROE较多,虽然处于“消极防御”板块中,但出现边际改善时“赔率”可能较大,在当下来看仍有较好的风险收益比。

3.2 “一带一路”:防御+“主题投资”期权的组合策略

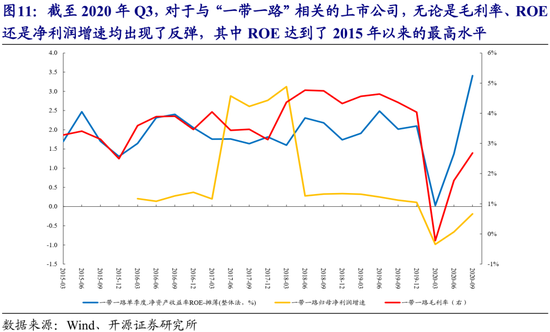

我们在报告《“一带一路”的布局时刻》中提到:“一带一路”正在走出疫情的阴霾,而历史上的两大宏观制约因素——人民币国际化受阻和资本外流、美国特朗普政府的对华政策变化——当下也正在发生转变。在目前相关板块的估值隐含的极低增长预期下,任何边际变化都可能带来资产价格的弹性。我们认为,投资者可以将“一带一路”视作防御+“主题投资”期权的组合策略。

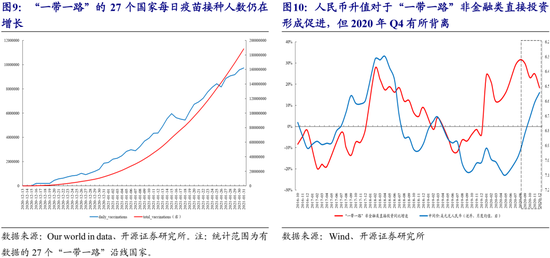

对于“一带一路”相关的上市公司而言,当下疫情对于该类公司的影响可能在逐步“褪去”。结合贸易景气、基建需求以及“一带一路”高质量发展的核心内容来看,“一带一路”未来存在以下三个投资主线:第一,受益于贸易往来持续高景气的交通运输(铁路和海运、港口、集装箱);第二,“一带一路”的基础设施建设仍然需求很大,建筑企业有望开启新一轮景气向上周期;第三,未来“数字经济”与“绿色发展”将成为疫情后时代“一带一路”高质量发展的核心内容,因此与“数字经济”强相关的通信(5G、卫星导航)、与“绿色发展”强相关的风电和光伏项目建设(国有电力企业、对外承包工程业务企业、风电和光伏设备制造企业)将受益。

3.3 中小市值:价值发现的重要领域,当前仍需重视风险

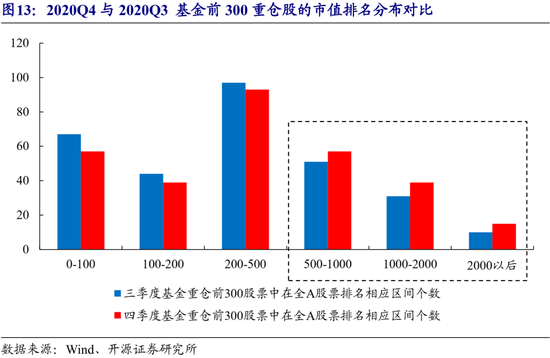

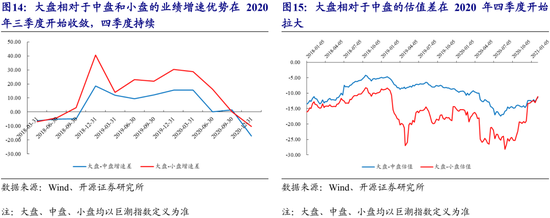

在2016-2017年的“牛市”之后,市场逐渐形成了“优选赛道”,赛道中又“以大为美”的价值观,价值观持续演绎,最后的结果就是“龙头”估值溢价高企,当面临贴现率上行时,就出现了对于估值溢价的疑问与讨论。而选择“大市值”和“大营收”的股票,可能有两点原因:(1)降低研究成本、最大限度利用现成资源,一方面,分析师集中精力对覆盖领域中精选的个股进行深入研究,本身就决定了不可能面面俱到,另一方面,越多机构覆盖的公司,可得信息就越充分,越能引起投资者的注意,而投资者的偏好又会进一步加强分析师对某一领域的覆盖,形成了循环。(2)“大”可能同时意味着:一是好的公司治理;二是较强的议价能力;三是规模优势和集中度提升,所谓“穿越周期”,实际上就是盈利的兑现概率和兑现程度。

在上述的两个“抱团”的理由背后隐藏的挖掘的机会:(1)降低研究成本因此选择被覆盖更多的“大盘股”和“龙头股”,就意味着投资者可能天然忽视了覆盖少、关注少的公司,值得一提的是,在大盘成长已经比较昂贵的情况下,2020Q4部分公募基金已经在积极挖掘中小市值的机会;(2)大规模的“龙头”可能对应的是大概率的业绩兑现,但在中观景气程度较高的情形下,并非“龙头”的公司在当期盈利兑现的概率和兑现幅度也可能很高,然而在“以大为美”的价值观下可能被忽略。这指示着两条挖掘中小市值投资机会的路径。

3.3.1 路径一:关注度与认可度的权衡

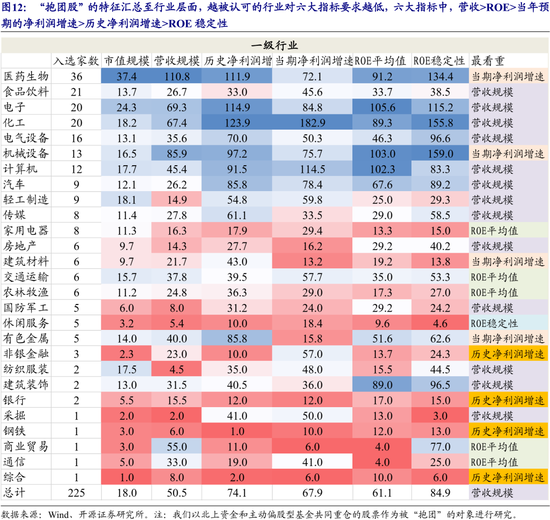

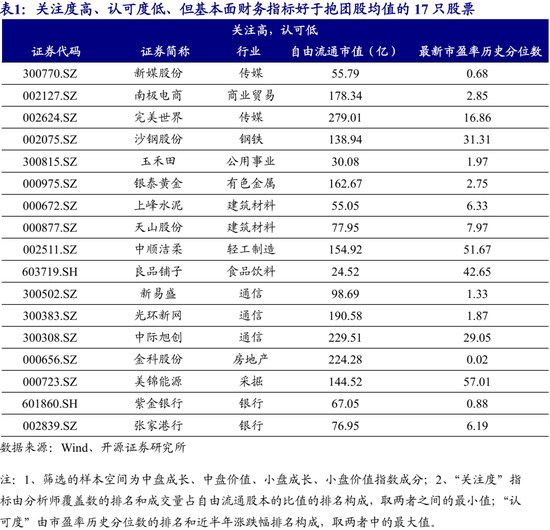

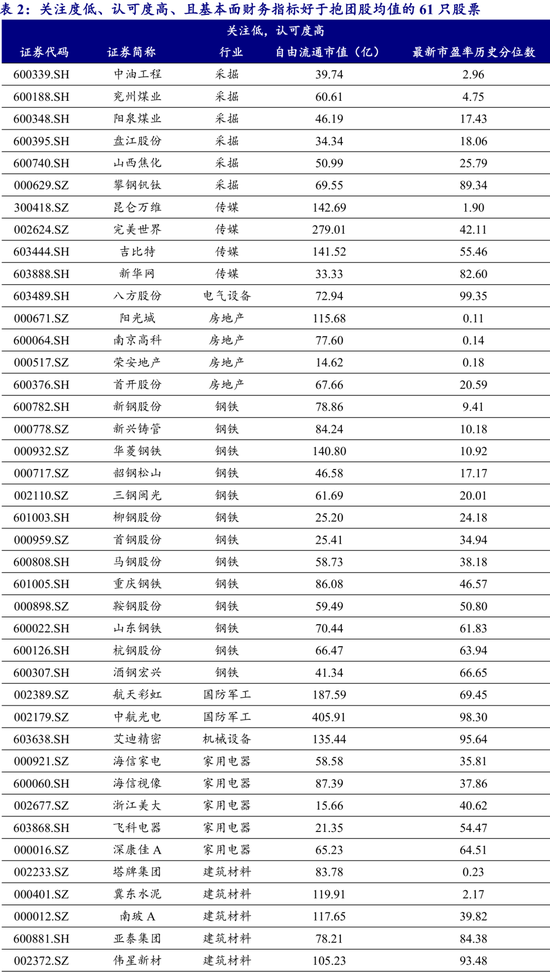

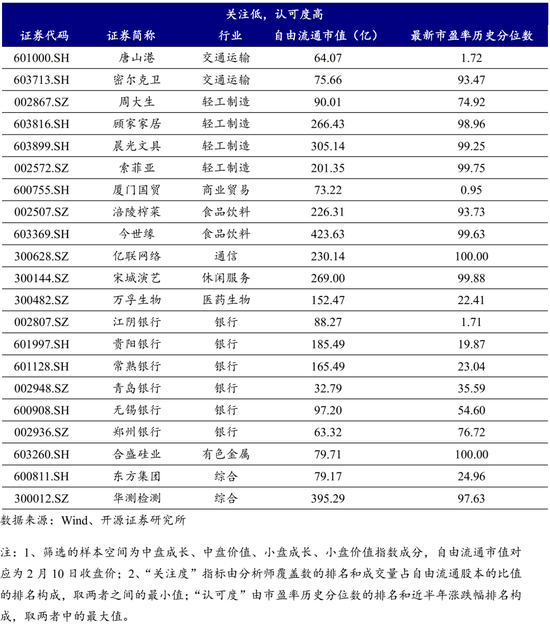

在市场“抱团”之外,有一些基本面与“抱团股”一致或者更优秀的公司没有得到定价,背后的原因可能是覆盖不多,从而接触到这只股票的投资者较少,另一个原因则是覆盖足够,但价值还没有得到认可。我们分别购建了“关注度”和“认可度”指标,“关注度”指标由分析师覆盖数的排名和成交量占自由流通股本的比值的排名构成,取两者之间的最小值;“认可度”由市盈率历史分位数的排名和近半年涨跌幅排名构成,取两者中的最大值。分别计算了中盘成长、中盘价值、小盘成长、小盘价值四个指数的成分股对应的上述两个衡量尺度,并寻找两类标的:(1)关注度足够高,而认可度不高的标的,价值的重估需要等待基本面更多的验证信号;(2)认可度足够高,但关注度不足,意味着已经有部分投资者开始给予定价,是值得挖掘和验证的方向。

此外,如果这些股票的基本面特征与现在的“抱团股”类似甚至更好,那么就值得花精力去对这些没有被充分研究、定价的股票进行了解,因此我们计算了上述两类标的的四个基本面财务指标的排序:历史净利润增速、当期预测净利润增速、历史ROE均值、ROE稳定性,并要求好于“抱团股”的均值,最后筛选出如下个股:

3.3.2 路径二:景气度的逆袭

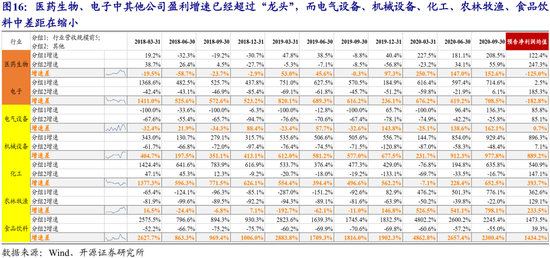

这种挖掘路径寻找的就是在当前特定的中观环境下,由于行业景气度良好,从而实现业绩快速发展,向“被抱团”的龙头快速追赶的公司,在未来景气的持续下,有可能由于其小基数反而实现业绩更高速的增长。在出口和制造业形成良性循环的宏观环境下,不少细分领域中将出现“小”比“大”好的情形,以2020年度业绩预告的数据来看,在电气设备、机械设备、化工、农林牧渔、食品饮料中,出现营收规模前五的“龙头”与尾部的盈利增速差收敛的情形,更进一步的,医药生物、电子行业的营收规模前五“龙头”与其它股票之间的盈利增速差在持续收窄,至2020Q4,已经实现“小”比“大”好。这意味着在基本面上,有支持进行中小市值股票价值发现的基础。

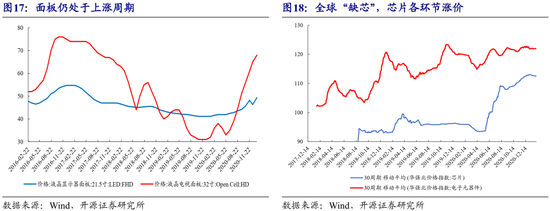

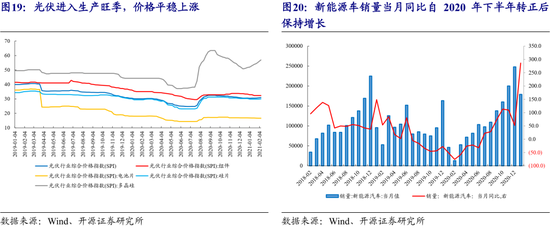

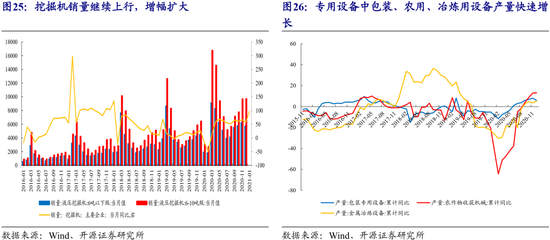

对于上述7个行业,基于已有的中观数据,我们发现部分行业确实位于高景气阶段:(1)电子:5G元年+5G智能手机换机潮+智能汽车,“缺芯”上演,多个全球龙头车企及智能手机厂商由于缺少芯片而减少出货,芯片各环节价格上涨,同时面板仍处于日韩产能退出下的价格景气周期;(2)新能源:光伏进入春节后的赶工旺季,硅片及多晶硅价格环比上涨。新能源汽车产销连续7个月向好;(3)化工:下游行业广泛,从终端补库存到中游补库存的过程中,化工产品成为必不可少的原材料,下游需求持续回暖;(4)机械设备:由于房地产投资没有想象中那么差,工程机械子板块仍维持高景气,全球经济复苏中的补库存、国内制造业投资至历史高位,专用设备同样维持高景气。这意味着:在部分高景气板块中,确实已经发生了景气扩散度从“大”向“小”扩散的情况,并且该类中小市值的“景气”可能并未被定价。

3.3.3 短期规避风险,把握年内机会

我们在2月7日策略周报中提到,中小市值当下的核心困境是:如果增量资金继续强化头部效应,那中小市值可能会持续跑输;如果增量资金动能减弱,市场逐步出现阶段性负向循环,那优质的中小市值作为头部基金的非标签、非重仓股,可能也是被提前卖出的对象。我们看好中小市值在2021年的行情,但是,最大放异彩的时刻可能不是当下。

4、 全攻全守,积极调整

当下,美国财政刺激计划不断超预期推进,疫苗逐步投入使用使全球经济有望重启,全球通胀交易正在浮出水面。但需要认识到的是宏观环境正在发生变化,投资者应该积极求变,利用通胀的两面性,追求风险调整后收益:

一、对于通胀交易本身而言,基于我们构建的通胀交易组合:“欠债”少+议价能力强+需求拉动,我们推荐:透支程度相对于议价能力被低估的行业:钢铁(板材)、大炼化、动力煤、油服、纺织制造,以及估值仍在合理区间,具备高景气基础的:化工(钛白粉、化纤、氟化工)以及有色金属(铜、铝)。

二、考虑到通胀终将对宽松的货币环境形成的制约,并由此对“高估值”带来压制,我们建议调整思路,寻找更好风险收益比的标的:以银行、保险、地产为代表的低估值、高ROE板块;同在“积极防御”象限中的电子、农林牧渔及“高赔率”的通信板块。

主题投资推荐左侧布局具有低估值+主题投资期权的“一带一路”板块:(1)受益于贸易往来持续高景气的交通运输(铁路和海运、港口、集装箱);(2)受益于“一带一路”的基础设施建设需求的建筑板块;(3)与“数字经济”强相关的通信(5G、卫星导航)以及与“绿色发展”强相关的风电和光伏项目建设(国有电力企业、对外承包工程业务企业、风电和光伏设备制造企业)。

5.风险提示 行业景气度不及预期,统计误差

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:逯文云

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)