今日直播:

小白理财训练营正式开营了!10天20节课60个知识点14天专属社群服务,讲师亲授实操技巧。立即加入《Money+小白理财训练营》10天建立底层思维,让理财不再难!

来源:小基快跑

本以为是黑色星期一,没想到是黑色一星期。

前几天还在忆山顶兄弟,现在弯腰才能看见他。

虽然今天(9月11日)A股反弹了,但一根阳线难以弥补大家心中的痛,还靠段子和表情包疗伤。

其中,“牛短熊长”成为吐槽重点:

这世间所有的飞短流长、说短道长、纸短情长,终究都敌不过“牛短熊长”。

看着小伙伴的吐槽,小通想钻钻牛角尖,深究一下:

A股的“牛短”到底有多“短”,“熊长”到底有多“长”?

然而查阅数据后却发现,A股可能有点冤。

壹

A股牛市时长>熊市时长

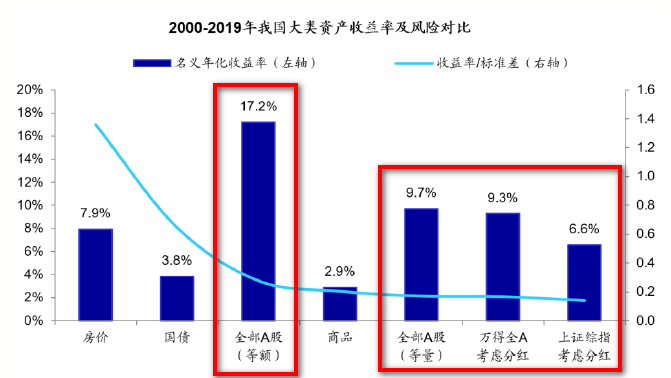

1、股票是年化收益最高的资产之一

不论在美国还是中国,拉长时间看,股票都是年化收益率最高的大类资产之一。

美股

资料来源:《股市长线法宝》,海通证券

A股

数据来源:海通证券、Wind

2、A股一轮牛熊平均耗时5-6年

1990年以来,A股一轮牛熊周期平均耗时5-6年。

1900年以来,美股一轮牛熊周期平均耗时近20年,牛市平均持续12年,熊市平均约2年。

这说明A股一轮牛熊下来时间更短,把握机会难度更大,对投资者要求更高。

数据来源:海通证券Wind

3、A股“牛长熊短”或是误解

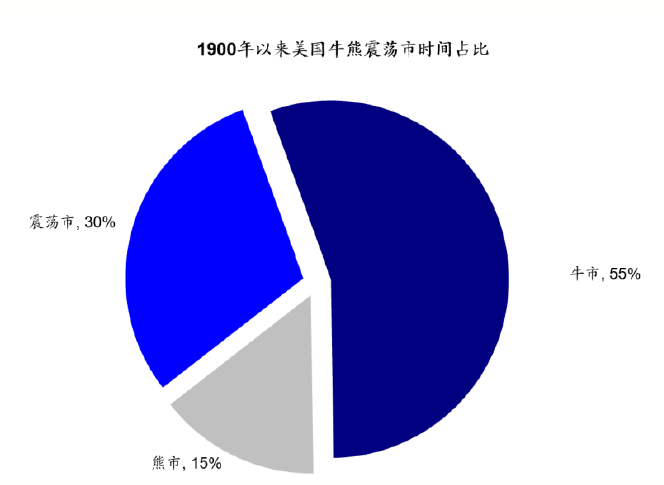

过去120年中,美股牛、熊、震荡市时间比为6:1:3。

数据来源:海通证券、Wind

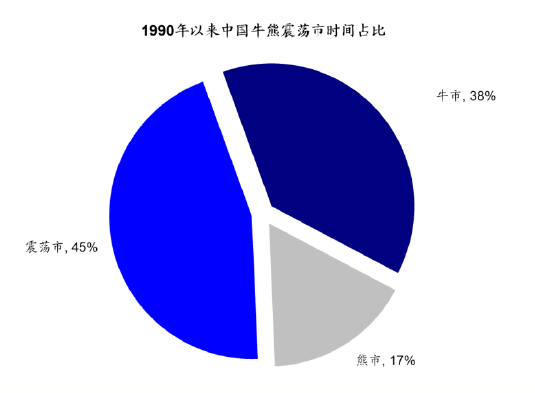

过去30年中,A股牛、熊、震荡市时间比为4:2:4。

尽管A股牛市时间占比(38%)短于美股(55%),但从A股自身看,牛市时间占比(38%)高于熊市时间占比(17%)。

进一步看,A股历时最长的是震荡市,时间占比45%;牛市时间占比近40%;而熊市占比时间恰恰是最短的,只有17%。

数据来源:海通证券、Wind

贰

高波动带来“牛短熊长”之感

为何A股投资者常有“牛短熊长”之感呢?

海通证券认为,主要是由于A股牛熊市波动大。这种高波动使得A股虽然收益率高,但是性价比低,赚钱难度高。

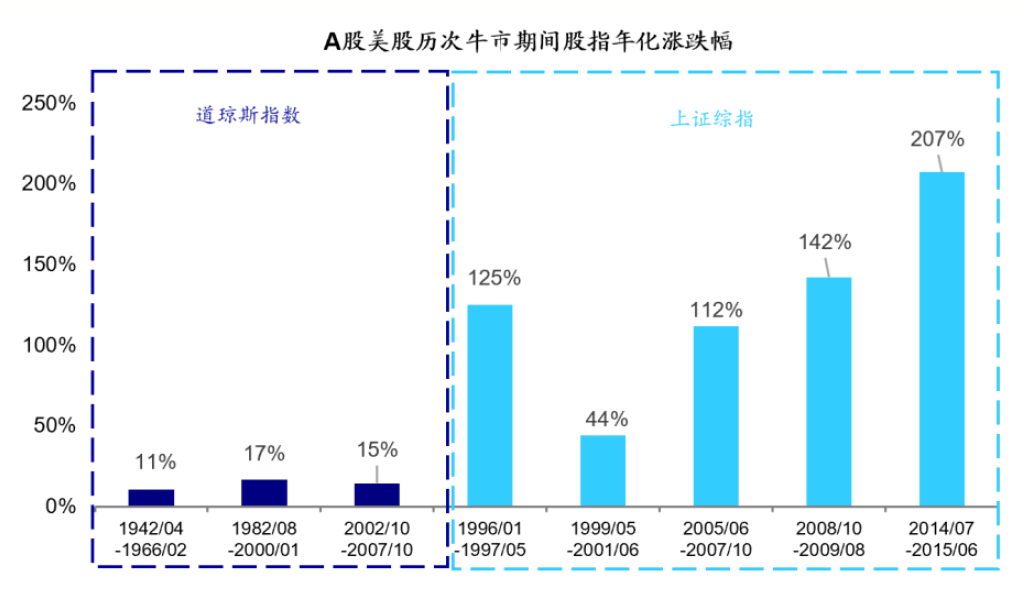

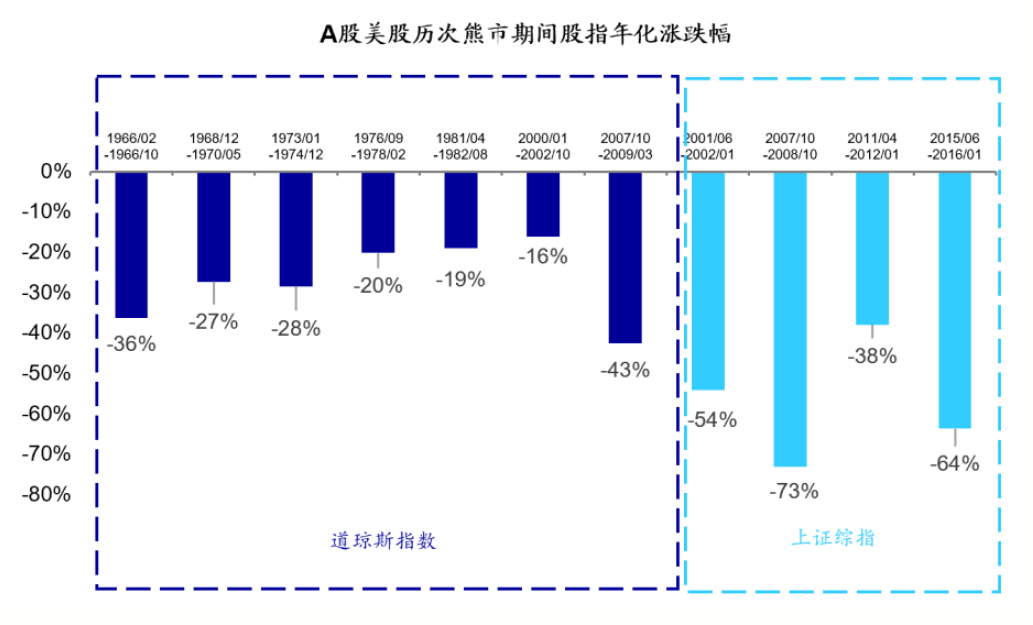

上证综指自发布以来,牛市平均年化涨幅为126%,熊市平均年化跌幅为58%,两者相距184个百分点;而道琼斯指数为20%、-29%,两者相距仅49个百分点。

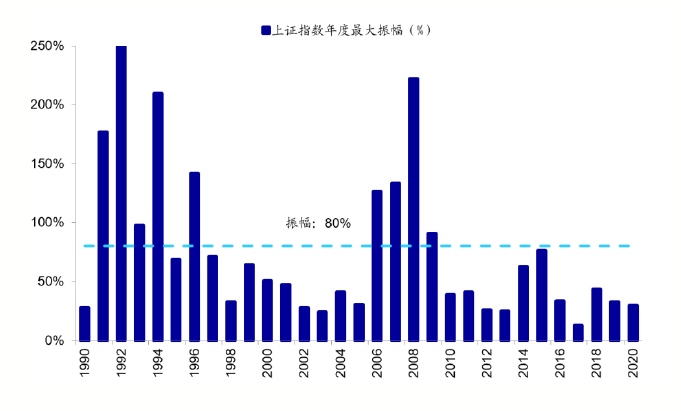

上证综指过去30年平均振幅为80%,最小13%;而道琼斯指数过去50年平均振幅仅为28%,最小为9%。

也就是说,A股涨起来惊人,跌下去骇人。在A股,投资者更容易坐“过山车”。

数据来源:海通证券、Wind

另外,没有对比就没有伤害。

尽管美股在牛熊市中的年化涨跌幅相差不大(牛市平均年化涨幅20%、熊市平均年化涨幅-29%),但是其牛市持续时间长(平均12年),熊市持续时间短(平均2年),60%的上涨概率叠加12年的持续时间,使得美股长期投资者有很好的投资体验。

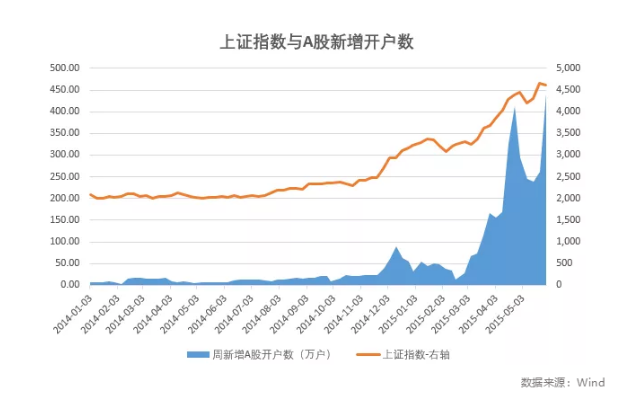

而在A股,牛熊周期转换更快,多数投资者追涨杀跌的“短炒”思维严重,往往是在行情起来后再“入场”,本来就错过了很大一波上涨行情。加之震荡市时间长,忽上忽下,很考验投资心态。特别是牛市期间会涌入很多新手,在股市震荡中容易上头,往往拿不住。

结果就是在一轮行情中,“吃肉”的少,“有汤喝”就不错了,亏损的更是大有人在,造成A股投资体验差的感觉。

叁

择时,让“牛”更长点

知其然必知其所以然。

既然A股“牛短熊长”的主要症结是高波动性,就要从波动性入手。

1、A股高波动性的两大主因

海通证券指出,A股的高波动有两大主要来源:估值和盈利波动双高。

估值高波动

用标准差来说明波动情况。标准差比越大,说明波动性越大。

海通证券数据显示,A股PE年化涨幅的标准差比均值是5,美股为3.9,A股明显高于美股。

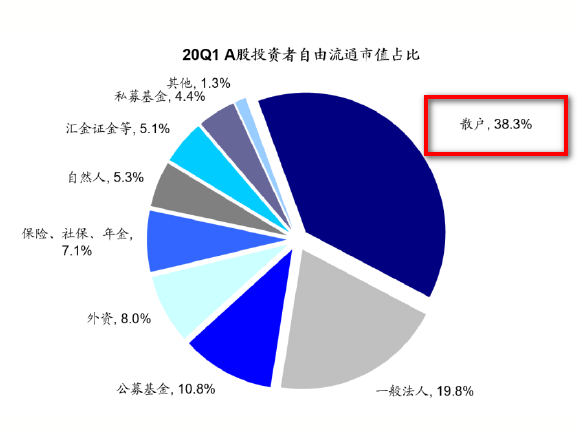

而这种估值高波动主要源自机构投资者占比低。

目前,A股机构投资者占比30%,美股机构占比60%左右。

本来A股成熟资金占比就较低,加上为数不多的A 股机构投资者因业绩排名等因素,投资行为散户化,并没有平滑波动。

数据来源:海通证券、Wind

盈利高波动

A股净利润年化涨幅的标准差比均值是1.7,美股为1.5。

这种差距源自行业占比不同。

2019年A股中金融地产占比为62%,周期为19%,消费15%,科技4%;而美股的结构更加均匀,金融地产、周期、消费、科技四个行业的利润占比分别为24%、27%、25%、24%。

四大类行业中,金融地产和周期两大类行业周期性较强,盈利波动较大,而消费和科技两大行业周期性相对更弱,盈利波动较小。

从A股和美股的利润结构看,A股80%的利润是强周期性的,美股只有 52%,因此A股的盈利波动也更大。

2、A股择时很重要

A股的高波动性主要源于估值高波动(投资者结构造成)、盈利高波动(行业结构造成)。

目前投资者结构和上市公司结构均在改善中,但难以一蹴而就。

从另一个角度看,A股中,基本面的增长贡献了绝大部分的收益率。但是因为股市波动大,投资者的业绩短期可能有较大回撤,导致持股稳定性不足,心态易崩。如果能抓住牛熊市的拐点,阶段性的收益率也不输长期收益率。

因此对于普通投资者来说,A股择时很重要。但我们都知道,择时很难。

一次成功的择时,要满足两个条件:低买、高卖。你必须判断两次时机,并操作两次(买和卖)。而即使是这两次都有70%的正确概率,这次择时的成功概率也只有49%。

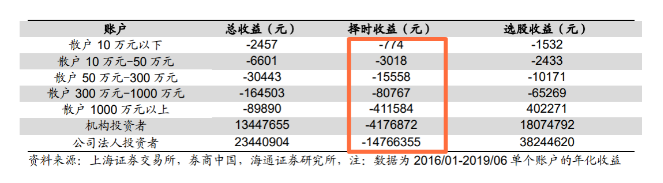

从历史数据看,不只是散户,连机构投资者和公司法人投资者,在择时这块也都是亏钱的。

而且择时也决不是频繁交易,快进快出。

申万活跃股指数就是一个血淋淋的反面教材:

申万活跃指数是选取周换手率最高的100只股票作为成分股,每周调整一次。从1999年12月30日的1000点(指数基准日)至2017年1月20日的10.17点(指数停止更新),跌幅达99%。

申万活跃股指数走势

1999/12/30-2017/1/20

数据来源:Wind

我们之前还做过一个测算,以股票型基金为例:

投资时间越长,盈利概率越大。收益率的波动越小,向均值收敛;

但并不是持有时间越长,收益率越高。持有两年的平均年化收益相对更高;

在上证指数市盈率处于历史均值(20倍)以下买入,或将显著提高盈利概率和收益率。

详见《大数据|基金到底多久能赚钱?能赚多少钱?》

所以,在市场整体处于低估时买入,并持有一定的时间,设置适当的止盈点并适时卖出,或许是更好的“择时”。

当然,这样的择时有一定的“门槛”。比如,你得知道什么时候是低估?止盈点设置多少合适?

我们在之前的文章《牛市到什么阶段了?9大指标一探究竟》提供了一些指标可供参考。

不过这需要你投入一定的时间和精力去关注市场。

如果你认为自己做不到择时,也没有关系。不少小伙伴选择用纪律性的投资方式,淡化择时。

比如用定投,淡化择时买入这个难题。至于卖出,可以根据自己的理财目标和风险承受能力设置止盈点,并严格执行。

止盈太早失去后期上涨机会怎么办?

我们并不指望能够赚到可能赚到的每一分钱。

——巴菲特 1961年

主要参考资料:

海通证券,《牛熊永不眠——市场特征分析框架》20200902、《要不要择时?——A 股对比美股》20200615

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)