文/新浪财经意见领袖专栏作家 李湛

摘要:

“房住不炒”的总基调始终未变。近期收紧房企融资延续了中央2016年以来楼市监管的思路,未来也将大概率保持此监管思路。

控制房地产信贷规模是未来大趋势。虽然近期房地产贷款余额增速连续下滑,但房地产行业过度挤占信贷资源的问题仍未解决,考虑到“房地产金融政策的连续性、一致性、稳定性”,未来房地产开发贷款增速仍将处于缓慢降速过程。本轮房企融资收紧本质上是从供给端限制房企有息负债规模,防止房企激进扩张引起土地市场过热,从而稳地价、房价预期。

整体上看,“三道红线”对房企影响较大。50家大中房企约一半的企业将受到影响,其中大部分为中小房企;央企地产公司财务整体相对稳健,受影响相对较弱;部分房企财务指标有望优化,一半的黄档房企优化财务后有望进入绿档。具体看各项指标,50家房企的杠杆水平超八成不达标,有息负债和短期偿债有四成不达标,部分红档和橙档房企提前降有息负债规模,但仍有部分房企指标超标较为严重。房企方面,各家房企经营战略差异较大,无论是前五大龙头房企还是大中型房企,财务状况分化严重。虽然融资收紧下房企格局更加固化,但未来前五大房企内部排序将发生变化,部分财务风格激进且土储质量相对较弱的中型房企,后续不仅很难弯道超车,而且面临较大的去杠杆压力,部分存在信用基本面走弱的风险。

建议关注绿档和黄档房企中,土储质量高和财务稳健的大中型房企,此类房企受融资新规影响较小,未来有望享受更多的金融资源。

一、“房住不炒”的总基调始终未变

疫情以来,货币环境宽松,楼市“蓄水池”效应再次出现,多地房价和土地溢价率出现明显抬升,而经济“脱虚向实” 、“房住不炒”的政策总基调始终未变,因此今年下半年掀起了楼市需求端和供给端的“调控潮”。本轮房企融资收紧则是从供给端限制房企有息负债规模,防止房企激进扩张引起土地市场过热,从而稳地价、房价预期。

近期收紧房企融资再次证明了“房住不炒”“不将房地产作为短期刺激经济的手段”的基调始终未变,中央延续了2016年以来楼市监管的思路,未来也将大概率保持此监管思路。2016年“9.30”新政开启的新一轮房地产调控已经实行了四年,房地产“捆绑”经济发展的逻辑逐渐改变,“房住不炒”的基调将打破调控周期轮回。2016年中央政治局会议首提“房子是用来住的,不是用来炒的”,此后多年的政府工作报告、中央政治局会议等都一再重申中央对房地产的定位。无论是2018年下半年还是2020年新冠疫情时期,中央都始终坚持了房地产这一定位没有改变。2019年贸易摩擦不断,面临经济下行压力,人民日报发声“中国不会靠炒房拉动经济”,当年中央政治局会议提出“不将房地产作为短期刺激经济的手段”。2020年新冠疫情暴发,经济衰退、流动性宽松的背景下,我国部分城市的房价、地价出现过热现象,7月国务院召开房地产工作座谈会强调“高度重视当前房地产市场出现的新情况新问题,时刻绷紧房地产调控这根弦”,并且 10个城市的政府负责同志参加了座谈会;7月中央政治局会议和领导人再次重申了房地产的定位;随后8月住建部召开房地产企业座谈会、部分城市房地产工作会,这表明了中央调控房价的决心。

2020年疫情冲击下,经济尚未完全恢复,但部分城市房价、地价却出现过热现象。虽然新冠疫情短暂抑制了住房需求,但经济衰退、资产质量普降、流动性宽松的背景下,楼市“资金蓄水池”效应再次出现,多地房价出现快速上涨势头。根据统计局统计,深圳、北京、上海、广州2020年7月二手住宅价格指数较2019年末分别上涨了9.40%、3.80%、3.16%、2.79%;此外,银川、唐山、成都2020年7月新建住宅价格指数较2019年末分别上涨了9.32%、8.45%、5.14%。“房住不炒”的调控逻辑下,若局部城市出现房价过热势头,为了稳房价预期,政策通常会收紧楼市调控。

房价上涨的同时,土地市场也出现了局部过热的现象。疫情冲击,上半年房企外部融资较宽松,房地产开发到位资金相对充裕,土地市场热度不减。例如深圳住宅用地成交溢价率在5月高达45%,上海、北京7月住宅用地成交溢价率分别上升至23%和24%,土地竞拍市场甚至出现了百轮举牌的场景。土地市场过热,反映了房企资金面的宽松。地价的上涨,不利于“稳房价”。针对过热的地价,监管层通常会收紧房企融资政策以达到稳地价的效果。

此外,复工以来楼市销售强韧性,意味着房地产行业占用了过多信贷资源。2020年7月全国新房商品房销售金额、销售面积分别同比增长16.6%、9.5%。楼市销售增长也带动居民中长期贷款的增加,6月和7月新增居民中长期贷款历史上首次连续两个月超过6000亿元。楼市强韧性说明地产调控没有再宽松的必要,而房地产行业占用过多的信贷资源则引起监管的注意,地产调控收紧再次出现。

二、控制房地产信贷规模是未来大趋势

2019年起房地产非标融资、海外融资等监管趋严,房地产企业挤占银行信贷资源被监管层关注。2019年陆家嘴论坛上银保监会主席郭树清表示,在经济转换动能的当下,要再次明确对待房地产行业的态度,不能过度依赖房地产经济,同时也要防止房地产企业融资过度挤占银行信贷资源。虽然2020年新冠肺炎时期,地方政府出台了分期缴纳土地出让金、放宽预售条件、鼓励展期续贷等政策以缓解房企资金链压力,但中央长期的房地产金融政策并未改变,2020年央行二季度中国货币政策执行报告中提到,“牢牢坚持房子是用来住的、不是用来炒的定位,坚持不将房地产作为短期刺激经济的手段,坚持稳地价、稳房价、稳预期,保持房地产金融政策的连续性、一致性、稳定性,实施好房地产金融审慎管理制度”。

虽然近期房地产贷款余额增速连续下滑,但房地产行业过度挤占信贷资源的问题仍未解决,考虑到“房地产金融政策的连续性、一致性、稳定性”,未来房地产开发贷款增速仍将处于缓慢降速过程。增速方面,房地产贷款余额增速连续23个月回落,截至2020年二季度末,人民币房地产贷款余额 47.40 万亿元,同比增长13.1%,增速连续23个月回落;结构方面,金融机构贷款余额超过1/4是房地产贷款,截至2020年二季度末,人民币房地产贷款余额占金融机构人民币各项贷款余额的28.69%(2020年二季度末金融机构人民币各项贷款余额 165.2 万亿元)。工业中长期贷款余额增速有提升趋势,房地产开发贷款余额增速连续7个月回落,但工业中长期贷款余额仍低于房地产开发贷款。截至2020年二季度末,房地产开发贷款余额 11.97 万亿元,同比增长 8.5%,增速连续7个月回落;本外币工业中长期贷款余额 10.01 万亿元,同比增长 12.8%,增速比上季末高 4.5 个百分点。2019年一季度央行货币政策执行报告早已表示“房地产在交易环节基本不创造GDP,却需要大量货币来支持”,当年二季度货币政策执行报告表示“发挥货币信贷政策促进经济结构调整的作用,更好地服务实体经济”,首次提及“按照‘因城施策’的基本原则,坚持房子是用来住的、不是用来炒的定位,落实房地产长效管理机制,不将房地产作为短期刺激经济的手段”;此后央行多期货币政策执行报告重申了这一态度。考虑到“房地产金融政策的连续性、一致性、稳定性”,未来房地产开发贷款增速仍将是缓慢降速过程。

图表1 房地产开发贷款余额情况

资料来源:央行,中山证券研究所

资料来源:央行,中山证券研究所近期,央行召开的重点房地产企业座谈会,保持了央行房地产金融政策的连续性、一致性和稳定性,房企降杠杆是未来趋势,降杠杆的过程将是缓慢的。8月20日,住房和城乡建设部、人民银行在北京召开重点房地产企业座谈会,研究进一步落实房地产长效机制。会议指出,“人民银行、住房和城乡建设部会同相关部门在前期广泛征求意见的基础上,形成了重点房地产企业资金监测和融资管理规则”。会议强调,“市场化、规则化、透明化的融资规则,有利于房地产企业形成稳定的金融政策预期,合理安排经营活动和融资行为,增强自身抗风险能力,也有利于推动房地产行业长期稳健运行,防范化解房地产金融风险,促进房地产市场持续平稳健康发展” 。

如何看待重点房企资金监测和融资管理规则呢?首先,降杠杆、优化融资结构是未来高杠杆房企的大趋势。监管首提“重点房地产企业资金监测和融资管理规则”,意味房地产调控的长效机制已经精细化覆盖至房企层面,高杠杆房企或将成为重点监测对象,并被督促降杠杆。其次,降杠杆将是缓慢的过程,降杠杆的同时需要维稳,防范化解房地产金融风险。“手术刀”式的房企资金监测,意味着房企的融资活动、投资活动的波动将减小,从监管端平滑房企经营活动和融资活动,从而实现房企经营稳定性,实现缓慢降杠杆,这有利于房地产企业和房地产市场持续平稳健康发展。第三,该政策本质上是房地产行业供给侧的改革,优化行业供给结构,控制土地市场恶性竞争。房地产行业作为重资产和高杠杆经营行业,产能的扩张十分依赖资金,监管层通过控制房企有息股债规模,基本断绝了房企举债扩张的发展路径,从而实现行业出清,达到遏制行业劣质产能、培养优质产能的效果。总之,重点房地产企业资金监测和融资管理规则,延续了央行之前房地产金融政策的态度,引导资金“脱虚向实”,同时防范化解房地产金融风险。

三、“三道红线”对房企影响较大

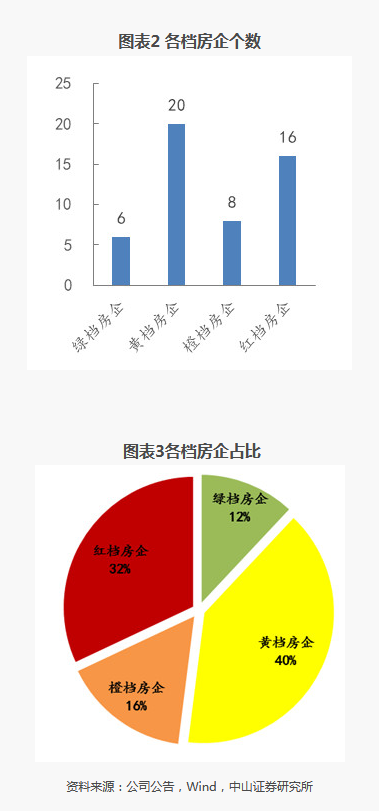

约一半的房企受“三道红线”融资影响,大中型房企内部格局严重分化。根据新闻报道的房企“红-橙-黄-绿”四档管理,50家大中型房企中,约一半房企处于绿档和黄档,红档和橙档房企分别有16家和8家占比32%、16%,整体大中型房企整体财务状况较稳健,但内部格局严重分化。

根据新闻报道,监管层将根据剔除预收账款后的资产负债率、净负债率和现金短债比等三项指标对房企按“红-橙-黄-绿”四档管理,并设置了“三道红线”对房企的有息负债规模进行管控。将以2019年6月底为基础,如果 “三线”均超出阈值为“红色档”,有息负债规模不得增加;“二线”超出阈值为“橙色档”,有息负债规模年增速不得超过 5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过 10%;“三线”均未超出阈值为“绿色档”, 有息负债规模年增速不得超过 15%,有息股债基础将以2019年6月底为基础。我们选取了50家大中型房企,根据2020年中报数据计算,接下来进行具体分析。

(一)约一半的房企受“三道红线”融资影响,中型、中小型房企“踩红线”相对较多

我们选取的50家大中型房企,受“三道红线”融资限制的房企较多,中型、中小型房企踩红线相对较多。50家房企中,有三成房企处于红档,三成房企可能面临有息负债规模无法增加的情况,红档房企有16家,包括TOP10房企的中国恒大、绿地控股、融创中国,TOP10-TOP100房企的中南建设、金科股份、华夏幸福、蓝光发展、富力地产、泰禾集团、华发股份、首开股份、金融街,以及更小的中型房企新湖中宝、泛海控股、云南城投、光明地产。橙档房企有8家,全部为中型房企,主要是中国金茂、佳兆业集团、中交地产、阳光城、大悦城、荣盛发展、中国铁建、城建发展。红档和橙档房企合计约占五成,受“三道红线”融资限制的房企较多。

(二)央企地产公司财务整体相对稳健,一半的黄档房企优化财务后有望进入绿档

央企地产公司和大型民营房企的财务风格整体相对稳健,一半黄档企业不合格指标十分接近红线,优化财务指标后有望进入绿档。绿档房企主要是大型央企地产公司和经营风格稳健的大型民营房企,6家房企处于绿档,约一成,占比较低。6家绿档房企分别是保利地产、华润置地、信达地产、龙湖集团、世茂股份、金地集团,其中3家是央企地产公司,3民营房企也都是经营风格稳健的大中型房企。

20家房企处于黄档,其中有TOP10房企万科、碧桂园、新城控股,其他基本为TOP10-TOP50的中型房企。黄档房企中10家房企不合格指标接近红线标准,优化财务结构后有望进入绿档。其中,招商蛇口“现金短债比”为0.97,接近红线标准值1,9家房企 “剔除预收账款后的资产负债率”超标幅度都小于5个百分点,超标幅度较小,降杠杆难度不大。黄档中有3家大型房企万科、新城控股和碧桂园,其“剔除预收账款后的资产负债率”分别为75.53%、77.47%、81.60%,万科仅超过红线5.53个百分点,有望通过优化财务指标进入绿档,碧桂园杠杆率相对较高,未来仍需大幅降杠杆。

(三)大部分房企杠杆水平不达标,部分中小型房企指标较极端

具体看各项指标,50家房企的杠杆水平大部分不达标,降杠杆将成行业趋势,有息负债和短期偿债达标率为58%,部分红档和橙档房企提前降有息负债规模,但部分房企指标超标较为严重。

杠杆水平方面,超过八成房企的杠杆率水平不达标,房企普遍面临降杠杆、扩张减速。剔除预收账款后的资产负债率不超过70%的仅8家房企,占比仅16%;剔除预收账款后的资产负债率超过70%的有42家房企占比达84%,无论大型房企还是中型房企,普遍面临降杠杆的问题,未来降杠杆将成为行业大趋势。有10家房企杠杆率水平过高,其中正在谋求资产重组的云南城投剔除预收账款后的资产负债率超过90%,还有9家房企该指标超过80%,面临较大的降杠杆压力。

有息负债方面,四成房企的有息负债水平不达标,部分房企指标超标严重;此外,经历了新冠肺炎冲击,房企2020年上半年有息负债规模较2019年末呈上升趋势,部分红档和橙档房企提前降有息负债规模。50家房企中,有息杠杆指标达标率为58%,净负债率超过100%的房企有21家,占比42%,房企的有息负债水平仍然较高。大型房企中国恒大、华夏幸福、绿地控股的净负债率接近200%,分别为199%、191%、180%,未来面临较大的降有息负债压力。

2020年上半年货币环境较为宽松,房企普遍增加外部融资以缓解资金链的紧张,因此表现为有息负债规模的扩张。50家房企中有39家房企的2020年二季度末有息负债规模较上年末处于增长状态,其中10家房企有息债务规模增速超过15%。部分红档和橙档房企主动在2020年上半年降有息负债,50家房企中11家房企在2020年上半年降了有息负债规模,其中包括红档房企融创中国、光明地产、富力地产、泰禾集团、云南城投,橙档房企阳光城和中国金茂。此外,碧桂园、绿城中国、合景泰富集团、海航基础这些黄档房企的有息负债规模也有所下降。融创中国、碧桂园、合景泰富等房企提前主动降杠杆,面临融资收紧政策,战略上略显从容。

短期偿债方面,四成房企现金对短期负债的覆盖水平不达标,下半年房企面临回流现金压力,新房销售市场将竞争激烈,土储质量高的房企销售和资金回笼更有保障,未来短期偿债能力改善空间更大。50家房企中29家房企的现金短债比指标达标,达标率为58%,有21家房企的货币资金对短期债务覆盖比例不足1倍,约四成房企面临回流现金偿还短期债务的压力。有6家房企现金短债比处于0.8和1之间,这部分房企中招商蛇口、融创中国、中国金茂的土储价值和产品质量较好,该指标优化为达标的难度不大。此外,光明地产、富力地产、华夏幸福、泛海控股、海航基础的现金短债比都低于0.5,下半年房企销售回款压力较大。

(四)未来行业格局整体固化,但各梯队内部分化严重

整体上看,融资收紧将使行业格局更加固化,但各家房企经营战略差异较大,无论是前五大龙头房企还是大中型房企,各梯队房企内部分化严重。

虽然融资收紧下房企格局更加固化,但五大房企内部排序将发生变化。前五大房企中,中国恒大和融创中国处于红档,融资收紧将放缓公司业务扩张速度。

中国恒大的杠杆水平高且现金对短期债务的覆盖比例较低,考虑到公司地产销售能力较强,经营战略上主动放缓拿地速度、降负债,融资收紧对公司偿债风险影响较小。中国恒大自2015年加大扩张步伐以来,形成了高杠杆经营的风格,近3年的净负债率都在150%以上,截至2020年二季度末,中国恒大总资产2.299万亿元,总负债1.983万亿元,有息负债8354亿元,资产负债率86%,剔除预收账款后的资产负债率高达85%,净负债率为199%,三项指标较2019年年末均有不同程度的提升。中国恒大的短期偿债压力较大,若下半年销售保持韧性,放缓投资节奏,公司资金链较为安全。截至2020年二季度末,中国恒大短期债务有3956亿元,货币资金对一年内到期的债务覆盖倍数仅0.52,不足1倍,下半年公司销售回款压力较大。未来三年中国恒大面临降杠杆的任务,若公司及时调整经营战略,抓销售、控制土储规模的经营战略显效果,公司财务有望走向稳健,整体偿债风险较小。

融创中国作为红档房企,从2019年起提早布局降负债,效果初显,面对融资收紧,公司略显从容;土储价值和产品口碑较好,公司未来业绩增长和偿债能力有保障。稳坐前五大房企后,融创于2019年主动降杠杆,调整负债结构,且初见成效,2020年二季度末总资产9964亿元,负债8625亿,有息负债3203亿元,净负债率为149.0%,较2019年年末降低23个百分点,杠杆在不断优化。融创短期偿债压力略小,但考虑其土储价值高,土地投资把握得较准,下半年加强销售的情况下,偿债能力和财务状况都将进一步改善。截至2020年二季度末,融创中国贷款合计3203亿元,其中短期贷款为1406亿元,长期贷款为1797亿元,持有货币资金1208亿元,覆蓋一年内到期有息负债0.86倍,考虑到公司下半年下可售货值达6213亿元,其中全新项目约4452亿元,公司下半年的财务状况有很大改善空间。长期来看,融创中国近80%土储位于一二线城市,公司投资节奏把握准确,产品质量和品牌口碑较好,未来销售有保障;若公司优化降杠杆和财务结构效果显著,公司融资成本有望降低,利于公司长期发展。

中型房企中,部分民营房企财务风格激进且土储质量相对较弱,后续去杠杆压力较大,红档和橙档的中型房企未来弯道超车十分困难,部分存在信用基本面恶化风险。红档的中型房企中,首开股份、华发股份的财务指标接近“红线”,未来有望通过改善财务结构实现降档。泛海控股、云南城投、泰禾集团、富力地产、新湖中宝等中型房企的财务风格较激进,未来面临较大的去杠杆压力。

总体上看,“三道红线”的影响面较大,约一半的房企将受到影响,其中大部分为中小房企;央企地产公司财务整体相对稳健,受影响相对较弱;部分房企财务指标有望优化,一半的黄档房企优化财务后有望进入绿档。具体看各项指标,50家房企的杠杆水平超八成不达标,有息负债和短期偿债有四成不达标,部分红档和橙档房企提前降有息负债规模,但仍有部分房企指标超标较为严重。房企方面,各家房企经营战略差异较大,无论是前五大龙头房企还是大中型房企,财务状况分化严重。虽然融资收紧下房企格局更加固化,但未来前五大房企内部排序将发生变化,部分财务风格激进且土储质量相对较弱的中型房企,后续不仅很难弯道超车,而且面临较大的去杠杆压力,部分存在信用基本面走弱的风险。建议关注绿档和黄档房企中,土储质量高和财务稳健的大中型房企,此类房企受融资新规影响较小,未来有望享受更多的金融资源。

图表6 2020H1房企分档情况

资料来源:房企公告,Wind,中山证券研究所

资料来源:房企公告,Wind,中山证券研究所(本文作者介绍:中山证券研究所首席经济学家、研究所所长)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。