震荡行情就是上车机会?牛市共鸣仍在,A股迎来“后浪”主力军,你还在等什么?点击立即开户,3分钟极速响应,助你直通“牛市”!

A股能否扛震?如何应对牛市调整?来新浪理财大学,听黄利明《每周A股投资内参》,提高投资胜率!

相关阅读:

原标题:策略聚焦|补涨接近尾声,市场回归均衡

来源:中信证券(27.540, -0.75, -2.65%)研究

文|秦培景 裘翔 吕品 杨帆 杨灵修

联系人:李世豪 徐广鸿

短期增量资金仍有流入惯性,但存量资金流出压力也将突增。7月中下旬多重扰动因素再现,需密切把握市场节奏。我们预计短期补涨接近尾声,市场将重回结构分化的均衡状态。首先,短期增量资金流入仍有惯性,预计新发基金还将维持较快节奏,未来1个月可达到1800~2000亿元,同时海外交易型热钱流入将推升外资流入规模。但7月中下旬存量资金流出压力突增,7月解禁规模年内最高,解禁股对应的动态估值水平达到86倍,处于历史最高水平;此外,存量基金产品短期赎回压力在加大,市场前期获利盘兑现动机也在提升。其次,7月中下旬内外部多重扰动因素再现,中国和美国之间科技、金融等领域的潜在风险因素在增加;美国疫情二次爆发以及新一轮财政刺激法案受阻也可能诱发美股市场突然下跌并直接冲击全球金融市场。我们认为此轮补涨行情接近尾声,市场预计重回结构分化的均衡状态。不过从长期来看,市场增量资金潜力仍然巨大,估计每月存款转移资金上限可以达到每月4450~7650亿元。在国内经济复苏确定性高、市场潜在增量流动性充裕的背景下,三季度市场出现的回调以及结构的扰动,都将是下半年新的入场机会。行业配置上,建议继续重点关注中报季享受高确定性溢价的必选消费、医药龙头以及景气持续改善的可选消费板块。

短期增量资金流入仍有惯性

在国内公募基金优秀的过往业绩、居民入市意愿上升以及代销渠道的支持下,短期内新发基金预计仍然会延续较大规模的流入。同时,市场热度提升以及人民币走强也将吸引海外交易型热钱加速回流人民币资产。短期内,预计内外部增量资金流入趋势延续。

1)预计新发基金还将维持较快节奏,未来1个月可达到1800~2000亿元。考虑基金优异的历史业绩以及渠道的支持力度上升,预计此轮“小康牛”进程中月均新发主动权益型基金的规模高峰(金麒麟分析师)大概率会远超2015年的顶峰水平(2318亿元),未来一个月的基金发行规模达到1800~2000亿。

2)海外交易型热钱流入将推升外资流入规模。7月北向资金累计净流入585亿元,其中交易型占84.5%,呈现流入规模和成交量同步放大的特征。除了基本面的因素,市场热度上升本身也会推升海外交易型热钱流入的规模,我们上调全年的外资净流入预测至4000亿元(原先为3000亿元),其中下半年约2800亿元(原先为1800亿元)。

短期存量资金流出压力突增

7月下旬市场逐步进入流动性的紧平衡

7月A股解禁规模达到全年峰值水平,并且集中于下旬,同时解禁股加权动态估值达到历史最高的86倍。由于缺乏渠道引导,存量基金产品预计在市场短期录得较大涨幅后面临更大的赎回压力。此外,存量获利盘也有短期兑现收益的动机。整体而言,预计7月下旬市场流动性将逐步步入紧平衡状态。

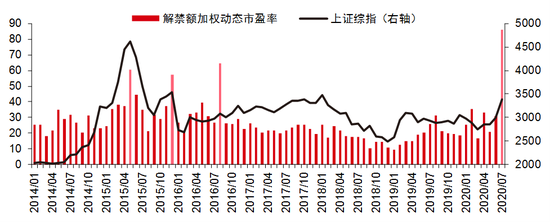

1)7月不仅解禁规模大,解禁股对应的动态估值水平也达到历史最高的86倍。7月A股解禁市值5952亿元,为全年最高峰,其中科创板解禁规模为2400亿元,达到自由流通市值的183%。此外,不同于过往三年解禁高峰,这次解禁高峰同时还伴随着高估值和更大的减持压力。我们计算了解禁股市值加权的动态P/E,2014年以来,这一估值中枢为27倍,而当前该估值倍数达到86倍,远超此前最高水平(65倍)。

解禁额加权动态市盈率历史上

出现过4次高峰,均伴随市场阶段性调整

资料来源:Wind, 中信证券研究部

2)缺乏渠道引导的存量产品短期赎回压力也在加大。存量基金由于缺乏渠道客户经理的积极引导,在绝大多数时间都呈现净赎回状态,并且短期市场涨幅越大,面临的赎回压力也越大。2010年以来的40个季度里只有3个季度呈现净申购,过往平均每季度赎回率达到1.9%,当沪深300季度收益率大于9.5%时,赎回率达到5%,预计未来1个月新发基金规模大约为总份额的9.5%~10.6%。

7月中下旬多重扰动再现,把握市场节奏

7月中下旬内外部存在多个不确定性因素,此轮低估值板块补涨行情接近尾声,市场将回到结构分化的均衡状态。

1)中国和美国之间的潜在扰动因素在增加。短期中国和美国科技领域摩擦中不确定性最大的华为事件,将有可能在7月14日前后落地(针对华为的禁令法规解释期结束)。除了科技领域的扰动,地缘政治依然在发酵。如果特朗普签署所谓《香港自治法案》,那么就有可能对中国部分银行实施制裁,贸易摩擦演化为科技和金融领域争端的可能性依旧存在。

2)美股将面临诱发下跌的多重风险,并将影响全球金融市场。当前美联储已连续4周缩表,美股本身流动性的驱动力就在减弱。7月末美国财政刺激法案即将到期,新的刺激法案一旦受阻,8月开始美国居民将停止收到疫情补贴,居民消费和企业部门现金流将受到巨大冲击。此外,若二次疫情爆发,预计会导致州政府2021财政收入损失达到2382亿美元,远超2020年的851亿美元,直接导致远期支出能力减弱,公共部门信用展望进一步受损。

市场长期增量资金潜力仍然巨大

估计每月存款转移资金上限达到4450~7650亿元

1)固收产品和理财资金转移预计带来每月950~1150亿元增量。考虑近期的股债相对表现,预计每月400~500亿资金由现金和固收类基金流入股票市场。在银行理财市场上,预计年内每月约有1.4~1.6万亿元固收类理财产品到期,其中居民理财类资金转而流入股票市场的规模达到每月550~650亿。

2)居民活期存款转移的潜在天花板在每月3500~6500亿元。目前个人投资者持A股流通市值占活期存款比例为20%,与2014年底水平接近,预计到2021年年中,该比例将上升至25%~30%,距离2015年6月的40%仍有10个百分点的空间,预计流入规模的潜在上限在每月3500亿~6500亿。

补涨接近尾声,把握新的入场时机

当前权重板块热度较高,成交和融资余额都快速增加,如果增量资金的平衡被上述内外部扰动因素打破,则前期补涨板块预计率先出现调整。考虑到当前新发基金明显偏向核心资产集中的成长板块,成长股主导的结构分化的均衡状态反而在未来的流动性环境中更容易持续,市场预计重新回归以科技、消费和医药龙头领涨的结构均衡状态。不过,在国内经济复苏确定性高、下半年市场潜在增量流动性天花板依然很高的背景下,我们维持在《A股市场2020年下半年投资策略—渐行渐近的“小康牛”》(2020-6-9)中的判断,三季度市场出现的回调以及结构的扰动,都将是下半年新的入场机会。行业配置上,延续前期的主线配置(新旧基建和科技白马),并建议重点关注中报预告期享受高确定性溢价的必选消费、医药龙头以及景气持续改善的可选消费板块。

风险因素

全球疫情蔓延速度和持续时间超预期,中国和美国分歧加剧导致全球风险偏好下行,海外权益市场进入第二轮大调整,国内疫情反复。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:逯文云

热门推荐

台媒:艺人王大陆因涉嫌逃兵役被逮捕,目前正接受侦讯 收起台媒:艺人王大陆因涉嫌逃兵役被逮捕,目前正接受侦讯

- 2025年02月18日

- 03:44

- APP专享

- 扒圈小记

154,750

154,750

美媒:拒绝向马斯克交出数据,美社保局长被撤职

- 2025年02月18日

- 05:36

- APP专享

- 扒圈小记

4,595

4,595

载近80人,加拿大一客机着陆时突发事故,机身翻覆现场升起浓烟!

- 2025年02月17日

- 22:08

- APP专享

- 北京时间

3,605

3,605

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 11:57:34

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 11:56:15

中国人民银行行长潘功胜16日应邀出席由国际货币基金组织与沙特联合主办的新兴市场经济体研讨会,并作主旨发言。潘功胜指出,2024年,中国经济持续回升向好,实现了全年5%的经济增长目标。特别是去年9月下旬以来,中国政府推出了一揽子增量政策,有效提振社会信心,经济明显回升。下一步,中国政府将实施更加积极的财政政策和适度宽松的货币政策,强化宏观经济政策的逆周期调节,持续推动中国经济增长模式转型,巩固和增强经济回升向好势头。 -

趋势领涨今天 11:11:42

【《哪吒2》登顶全球动画电影票房榜】据网络平台数据,上映21天,《哪吒之魔童闹海》(即《哪吒2》)总票房(含预售及海外)已突破123.19亿元,超过《头脑特工队2》登顶全球动画电影票房榜,同时位居全球影史票房榜第8名。 -

趋势领涨今天 09:59:57

【6连板威派格(sh603956):公司未与DeepSeeK开展业务合作】威派格(sh603956)发布股票交易异常波动公告称,目前已连续六个交易日涨停,累计涨幅77.34%。公司最新市盈率为200.07倍,显著高于行业水平29.24倍。公司未与DeepSeeK开展业务合作,该事项对当前主营业务开展无实质影响。公司预计2024年出现亏损,基本面未发生变化。敬请广大投资者理性投资,注意二级市场风险。 -

数字江恩今天 09:56:57

abc结束之后,可以是宽幅震荡,为不一定是深幅回踩。这个区分可以看图上的红色通道,只要不跌破红色通道下轨,开始修复,然后构造底背离,就可以宽幅震荡。明日来说,看3300以上是否可以开始修复结构,只要没有持续性下跌,个股还没有系统性风险,今天只算是强力洗盘。 -

数字江恩今天 09:56:50

看5分钟图,今天明显的新高顶背离,是3220上涨以来第二次顶背离。本人在新高之后就把支撑更新到了3346。无论看3346还是第二个箱体低点,今天都跌破了,这代表这3140反弹的abc之c延伸段正式结束。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:56:34

今天前deepseek概念、云概念和近几天上涨的ai医疗概念是重灾区,个股回踩幅度较大。银行坚挺。新能源上午拉起,下午也只是几乎收回涨幅。 -

数字江恩今天 09:56:30

A股两市今日成交6968 + 11023 = 17991 亿人民币,相比昨日缩量近1500亿。大盘今天上午缓慢冲高创出新高后,下午快速下跌,收跌31个点。个股方面,超过85%的个股收绿下跌,3220以来首次大幅下跌个股家数明显超过大幅上涨个股家数。 -

数字江恩今天 09:56:20

宽幅震荡开始 -

北京红竹今天 08:23:54

3、老三样不变任何的方向都不可以一直向上,虽然今天开始调整,但对于DS和人形机器人(sz300024)和铜缆,我还是重点看待。方向不变,但需要掌握节奏,DS目前指数还处于五分钟级别三买区间,急跌洗盘后还会有反复折腾。DS和人形机器人(sz300024),上周五就和大家说了资金已经有变化了,高位股资金出逃,但滞涨品种有资金流入。方向可以不变,但节奏可不能一根筋,一根筋的思维还炒啥股?当然了,当指数调整的时候,大部分投资者是不适合交易的,休息就是最好的交易。有多大的锅、就下多少的米。