个人养老投资新时代,40家养老目标基金PK,你会选择哪一家?【寻2019基金业引领者】

中信建投:当前正是牛市的起点 建议投资者继续全面提升仓位

【建投策略点评】股市债市跷跷板,信用宽松显成效——上证综指突破3200点简评

张玉龙、罗永峰

事件:

2019年4月3日,上证综指上涨1.24%,报3216.3;创业板指上涨0.80%,报1768.2。上证综指创2018年3月23日以来的新高,两市成交量7986.2亿元,处于2019年2月以来的较高水平。同日,CFFEX 10年期国债期货大幅下跌0.55%,报96.75,创2018年12月以来新低。

简评:

国债大幅调整与期限利差走阔,背后反映基础货币需求上行,信用创造过程顺畅。我们在《信用宽松与牛市全景》中明确指出,中国银行体系再信用供给中面临着三大实质性约束:(1)资本金约束、(2)流动性约束、(3)利率传导不畅导致的需求约束。资本金初步得到补充下,商业银行的风险偏好将上升,2月社融总量上行已经充分证明了宽信用的有效性。在宽信用的过程中,信用被创造以后,商业银行体系需要基础货币上交准备金,此前在去年宽货币紧信用阶段购买的国债将被处置。从国债期货大幅调整可以验证,当前由于信用宽松导致基础货币的需求上升,商业银行有重新调整资产配置的需求。从10Y与1Y利差跟踪,随着国债收益率上行,银行有动力降低国债资产久期,长期的国债收益率上行幅度更大,本周期限利差的快速走阔也从侧面验证我们的判断。结合我们在3月最后一个交易日观察到的隔夜利率飙升的现象,我们在《信用宽松与牛市全景》对基础货币需求上升的关键判断再次得到验证。信用利率结构来看,2018年12月至2019年3月中旬,短端信用利率下行幅度大于长端,这是资本金补足前信用扩张受限导致的。2019年3月15日以来,长端的信用利率开始逐步下降。这与我们宽信用四部曲的推演一致:银行体系在资本金逐步补齐的过程中,信用结构优化的过程中,长端信用利率会逐步下降。

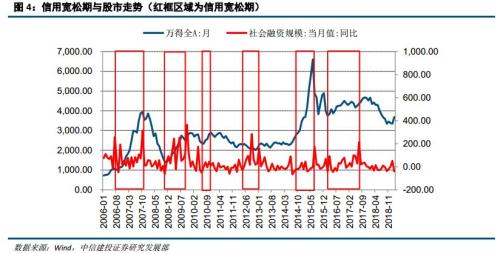

宽信用过程仍在持续,经济周期上行约束也得到解除,经济触底企稳见端倪。我们梳理过往社融反弹上行阶段,信用宽松对股票市场有利。社融规模总量回升,结构有待优化,当前正处于宽信用第一阶段。信用回暖,信用利率从高等级向低等级传导。根据可知,在产出和利率下降过程中,利率下行速度快于产出下行速度,股票市场反弹。随着股票市场进入经济触底,产出上升的牛市第一阶段,后续逐步进入利率下降、价格回升、产出回升的阶段,当前正是牛市的起点。在过往宽信用的过程中,A股市场都有较为良好的表现。在大类资产配置中,企业盈利改善,估值水平持续提升,股票是最占优的资产,大类资产我们仍然维持股票(转债)>信用债>本币>国债的判断。

我们再次重申,在行业配置中,建议投资者沿着信用宽松利率下降和汇率升值方向来配置。在利率下降和经济复苏的背景下,房地产市场成交量回升,地产行业融资成本下降,估值水平低,成为本阶段最占优的行业。地产竣工产业链上的家电家居也将持续受益。其次,利率下降,成长股仍然占优。在汇率升值的方向,航空最为受益,同时叠加经济复苏推动需求、737MAX供给减少等因素是最优板块。外资持续配置的白酒等价值龙头也值得关注。由于市场持续上行,券商板块是整个牛市的主线。因此,我们建议投资者继续全面提升仓位,持有成长股的同时,加配券商、地产、家电家居、航空、白酒等蓝筹板块。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:依然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)