炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

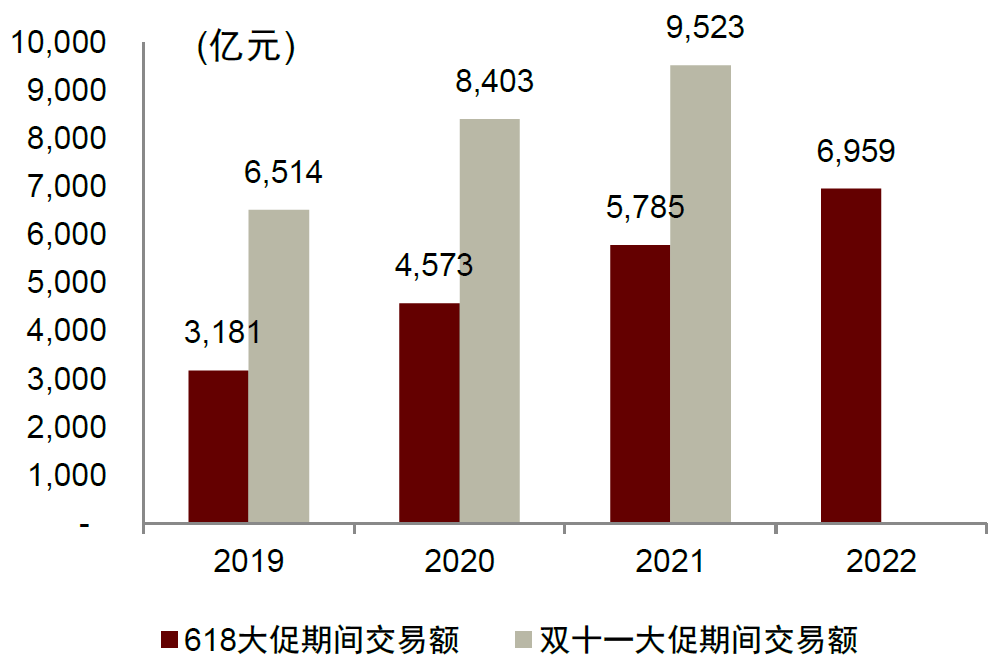

2022年“618购物节”落下帷幕,据星图数据,全网销售额达到6,959亿元,其中平台电商表现略低于预期,直播电商增长迅速,部分品类如家电在疫情缓解后有较好表现。第一波预售由于疫情影响减弱有部分一次性需求释放,整体呈现前高后低的趋势,需求端修复情况仍有待观察。

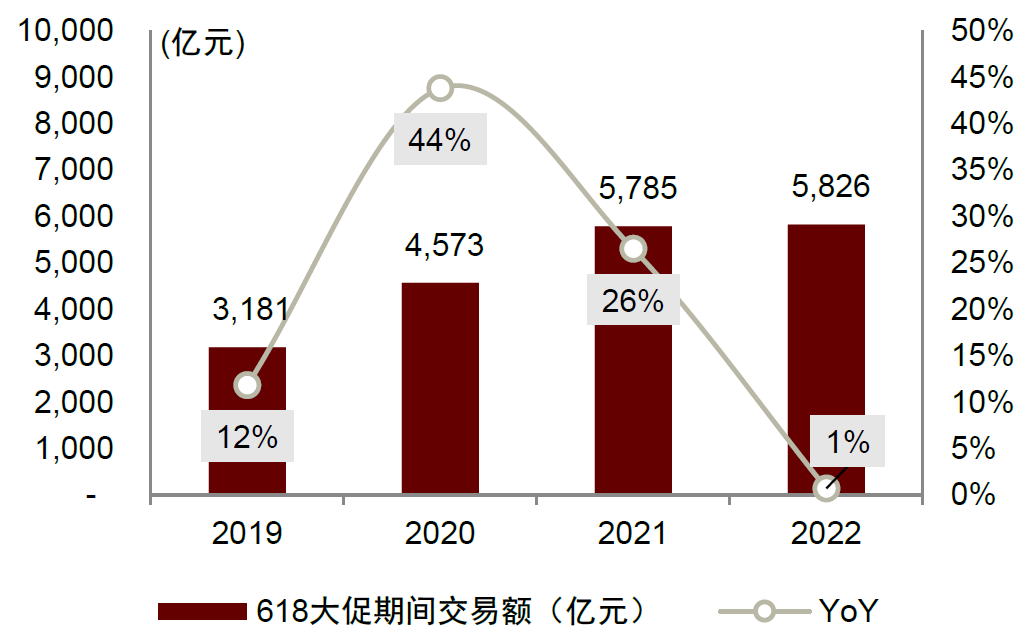

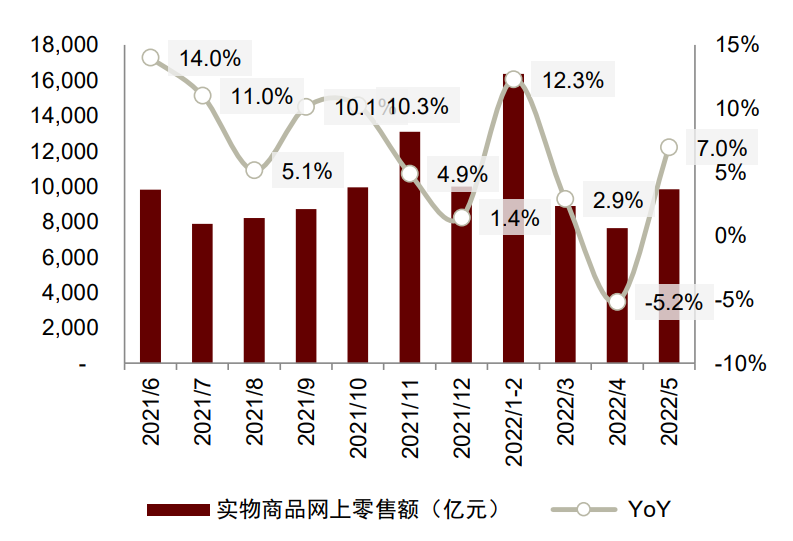

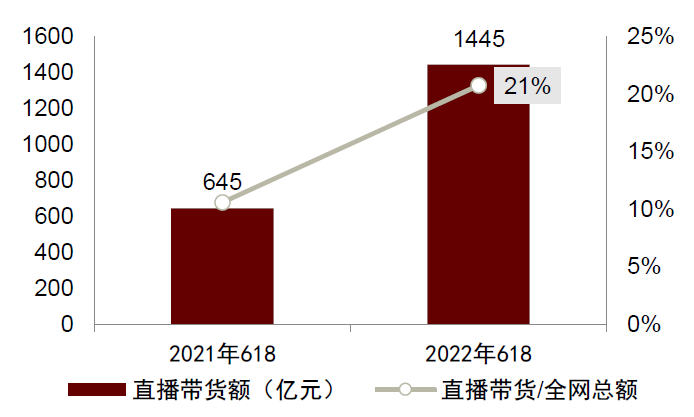

综合电商略低于预期,直播电商高增长。受到3月以来疫情影响,4-5月社会零售额出现了11%和7%的同比下滑;线上实物零售于5月随着物流逐步恢复及618促销节奏略有提前,实现同比增长7%。618购物节期间消费延续复苏趋势,根据星图数据,今年618购物节期间全网销售额6,959亿元,其中综合电商销售额仅同比增长1%至5,826亿元,直播电商同比增长124%至1,445亿元,占618期间全网销售额21%,主要得益于传统电商加大直播的投入和抖快等平台建设生态闭环。我们认为店播比例的提升和主播集中度下降有利于直播电商朝着更健康的方向发展。

品类分化趋势延续。分品类看,传统家电品类表现良好,主要得益于疫情期间被抑制的需求和政府补贴加码,主流电商平台也都因此受益;美妆和服饰的增速较为疲软,一定程度上也影响了在这两大品类上拥有传统优势的天猫;部分细分领域如运动户外和宠物母婴在后疫情时代也涌现出机会;社区团购、新零售等渠道成为了食品生鲜品类新的选择。

分平台看,京东表现符合预期,拼多多和抖音表现超预期。京东618期间商品下单金额同比增长10%至3,793亿元(2021年同比增长28%),其中超市全渠道、小时购和京东到家表现出色;拼多多截止6月17日家电、日化、美妆品类实现了翻倍增长;抖音“618好物节”电商直播时长同比增长42%至4,045万小时,参与商家同比增长159%。我们预计阿里巴巴618表现较4、5月份也有明显恢复。

消费者端提升优惠力度,商户端增加扶持措施,助力行业复苏。消费者端看,各大平台优惠力度再一次超越去年,淘宝、京东、抖音的满减折扣率均在16%-18%之间,同时还叠加品牌、直播间、红包和其他优惠,整体优惠力度创下新高,且活动进一步简化。商家端看,疫情导致履约和中小商家承压,天猫和京东针对性推出25条和30条扶持措施,在疫情帮扶和金融补贴两方面力度明显加大,助力商家在618大促中取得稳健表现。

风险

第三方数据误差;新冠疫情影响;宏观和监管不确定性;电商竞争加剧。

618购物节综合电商略低于预期,直播电商超预期

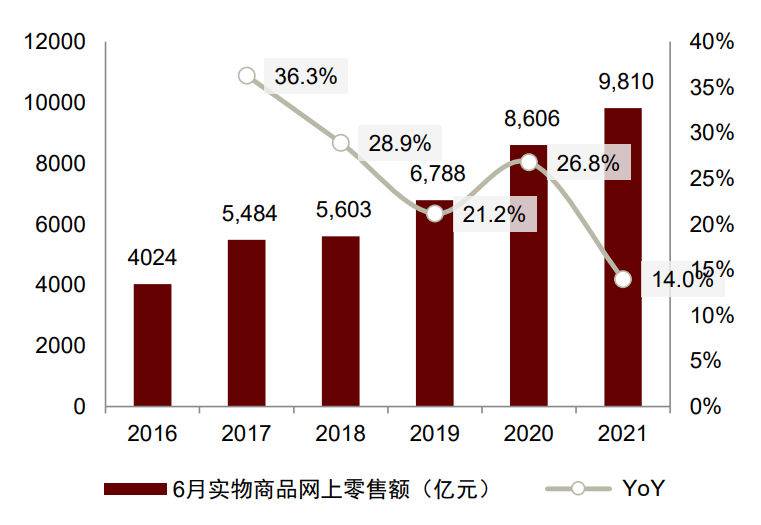

618购物节是今年疫情恢复以来的第一个大型促销活动,一定程度上反映了大家的消费信心的回暖。根据星图数据,2022年618购物节期间(5月31日晚8点-6月18日)全网销售额达到6,959亿元,其中综合电商销售额仅同比增长1%至5,826亿元,直播电商同比增长124%至1,445亿元。考虑到618购物节占6月实物商品网上零售额比例较高,我们预计6月实物商品网上零售额相比4、5月份将进一步恢复。

图表1:618综合电商销售额及增速

注:2019-2021年统计6.1-6.18数据;2022年统计5月31日晚8点-6.18数据;综合电商口径不包括直播电商、新零售和社区团购,后续未经说明均以此口径为准

资料来源:星图数据,中金公司研究部

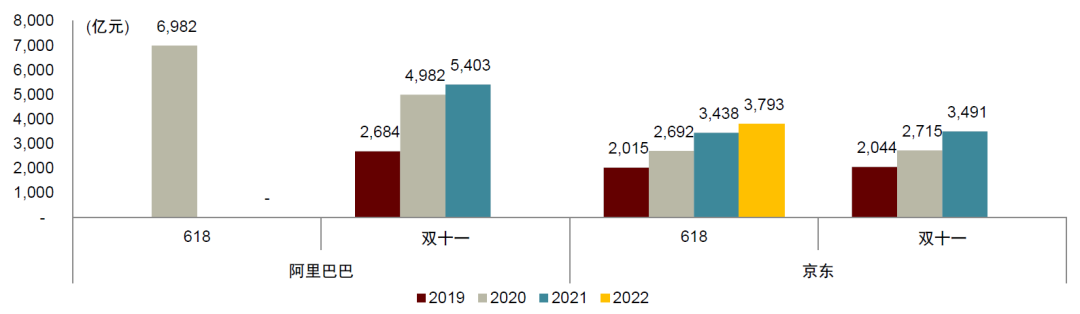

图表2:双十一和618全网交易数据对比

注:为保持口径一致,2019年双十一大促期间交易额由2020年交易额和和增速计算得出;2019-2021年双11和2022年618交易额口径均包含直播电商

资料来源:星图数据,中金公司研究部

图表3:历年6月实物商品网上零售额及增速

资料来源:国家统计局,中金公司研究部

资料来源:国家统计局,中金公司研究部图表4:近期实物商品网上零售额及增速

资料来源:国家统计局,中金公司研究部

资料来源:国家统计局,中金公司研究部618趋势:直播电商驱动增长,品类分化或使平台分化

直播电商:同比翻倍增长,头部主播集中度下降

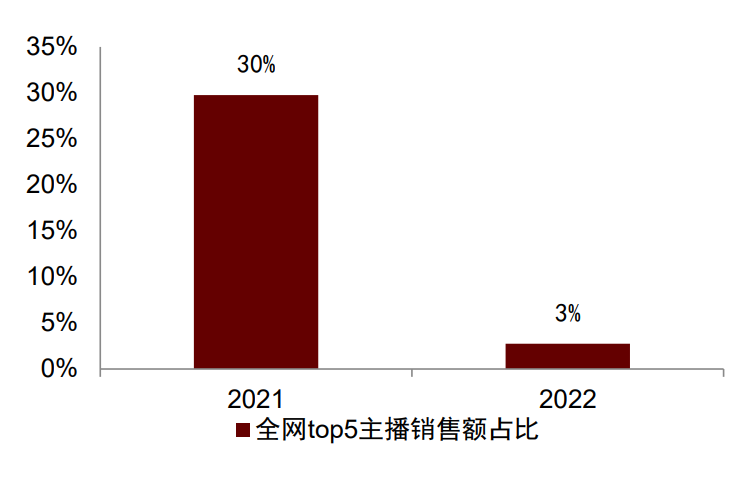

直播电商今年618表现亮眼,根据星图数据,618期间直播电商销售额达到1,445亿元,同比增长124%,占全网销售总额的比例提升至21%。分平台看,本次直播电商销售额排名为抖音、快手和点淘,主要得益于抖音和快手生态闭环日趋完善、活动力度加大和点淘头部主播影响。今年全网top5(不含点淘直播)占直播带货销售额比例从去年的30%下降至3%,头部集中度的下降和店播的增长推动生态向健康发展。

图表5:618直播带货额及直播带货额/全网交易总额

资料来源:星图数据,中金公司研究部

资料来源:星图数据,中金公司研究部图表6:618直播带货额top5主播销售额占比

资料来源:星图数据,中金公司研究部

资料来源:星图数据,中金公司研究部电商品类:品类表现分化或带动平台表现分化

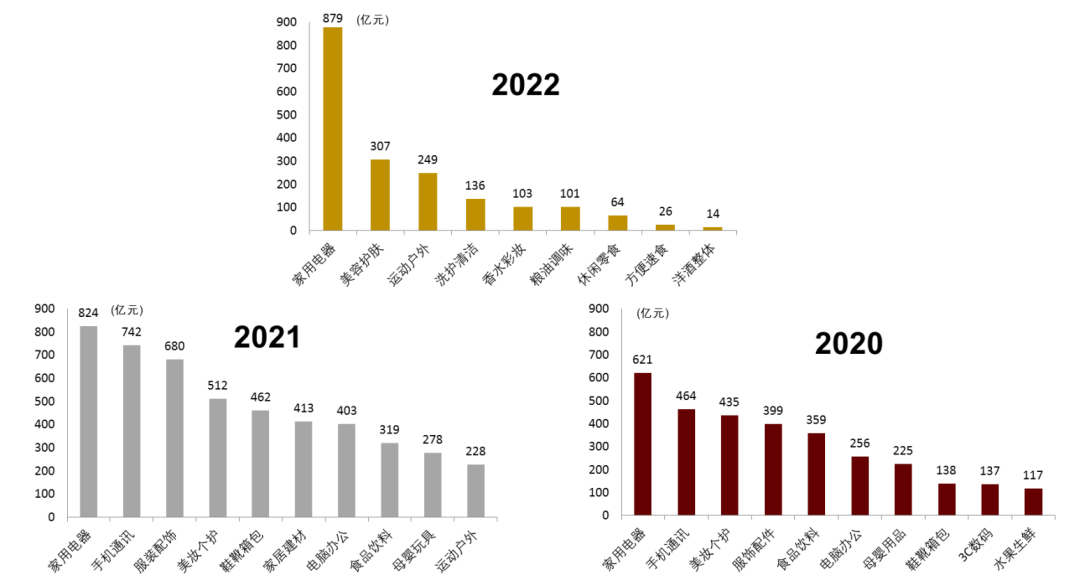

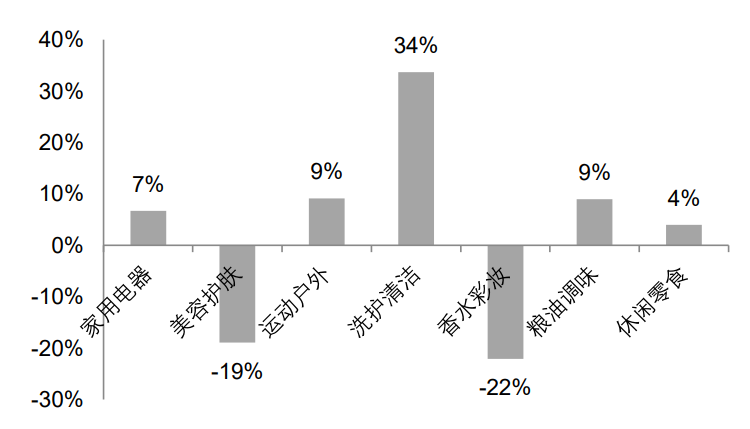

从品类来看,传统的家电和洗护清洁等大促重点品类依然表现良好,而后疫情时代使得运动户外、宠物经济等品类涌现出了新的机会。自3月以来承压的服饰、美妆彩妆等品类在618期间依然较为疲软。考虑到不同平台品类构成存在差异,品类分化或带动电商平台业绩分化。

服饰美妆:受疫情冲击和供应链、履约中断影响,社零数据显示服饰品类在4、5月份下滑明显,叠加华东等重要区域生产和供应链部分受阻,商家端促销和销售节奏较之前有所放缓,本次618服饰美妆品类部分子类目承压。服饰美妆部分子类目较为疲软的表现或拖累阿里核心电商业务,尽管被高增长的家电、母婴宠物和户外等部分冲抵。

家电:星图数据显示家电品类同比增长7%至879亿元,在618期间销售额呈现前高后低趋势。分平台看,京东战报显示家电预售额同比增长200%,拼多多5月23日至6月17日家电全品类销售额同比增长103%,我们认为该表现得益于1)疫情期间被抑制的家电需求和居家趋势;2)由于家电的高客单价性质,使得该类需求往往会累积到大促节日的预售和第一波释放;3)政府补贴加码,深圳政府发放1亿元补贴3C家电消费,北京也发放了可在京东领取的“绿色节能消费券”,叠加平台以旧换新等活动,有效刺激了家电品类销量。

食品生鲜:疫情冲击下,物流供应链依赖度较高的食品生鲜等领域线上销售明显承压,根据魔镜市场情报数据,截止6月18日水产肉类/新鲜蔬果/熟食和零食/坚果/特产两大品类天猫618销售额分别同比下降了13%和24%。疫情扰动下,社区团购、新零售等渠道成为了食品生鲜的新选择,根据星图统计,2022年618期间新零售和社区团购销售额分别达到224亿元和153亿元,京东到家、多多买菜分别位列新零售和社团团购销售额第一。

图表7:618历年全网主要品类销售额

资料来源:星图数据,中金公司研究部

资料来源:星图数据,中金公司研究部图表8:重点品类618期间同比增速(2021年)

资料来源:星图数据,中金公司研究部

资料来源:星图数据,中金公司研究部图表9:重点品类618期间同比增速(2022年)

资料来源:星图数据,中金公司研究部

资料来源:星图数据,中金公司研究部各平台亮点:拼多多和抖音表现亮眼

分平台看,截止6月19日,京东、拼多多、抖音和快手均公布了618相关战报:

京东:京东5月31日晚8点到6月18日期间累计下单金额达到3793亿元,同比增长10%。其中超市全渠道业务在618期间超2.7万个合作品牌、超3万家合作门店成交额同比增长5倍,京东小时购和京东到家销售额同比增长77%,6月18日单日交易额超6亿元。

拼多多:拼多多公布了从5月23日至6月17日的家电、美妆和日化三大重点品类战报,三大品类分别同比增长103%、122%和110%,其中联合利华为日化第一,珀莱雅为美妆第一,开门红阶段日化是最先破亿元的品类,这些品类的高增长主要得益于一二线城市消费者和年轻用户群体持续渗透。

抖音:“2022 618好物节”报告数据显示,6月1日至18日抖音电商直播总时长达4045万小时,相比去年的2852万小时同比增长42%,挂购物车的短视频播放了1151亿次。抖音商城场景带动销量同比增长514%,搜索场景带动销量同比增长293%,参与活动的商家数量同比增长159%。

快手:根据快手616消费趋势报告数据显示,截止6月14日信任购业务合计覆盖订单超4亿,电商产品负责人表示今年参加购物节的商家是去年116大促活动的8倍。5月20日-5月22日期间品牌商家GMV同比增长592%。

图表10:阿里和京东618和双11销售额表现对比

资料来源:阿里巴巴官网,京东官网,中金公司研究部

资料来源:阿里巴巴官网,京东官网,中金公司研究部大促周期和去年类似。各电商平台618促销活动相比去年基本保持不变,大体采用“开门红”和“狂欢日”两轮节奏。从预售期看,京东从5月23日即开启预售,早于天猫的5月26日。此外,京东与天猫付尾款的时间均5月31日提前至20点,进一步提升消费购物体验,促进直播带货。快手的促销节奏与传统电商平台基本保持一致,而抖音618则开始时间较晚。大促狂欢与巅峰仍然集中在6月18日当天前后。

图表11:各平台618促销节奏

资料来源:天猫官网,京东商家规则中心,拼多多APP,抖音电商商家助手公众号,快手小店,淘宝直播公众号,中金公司研究部

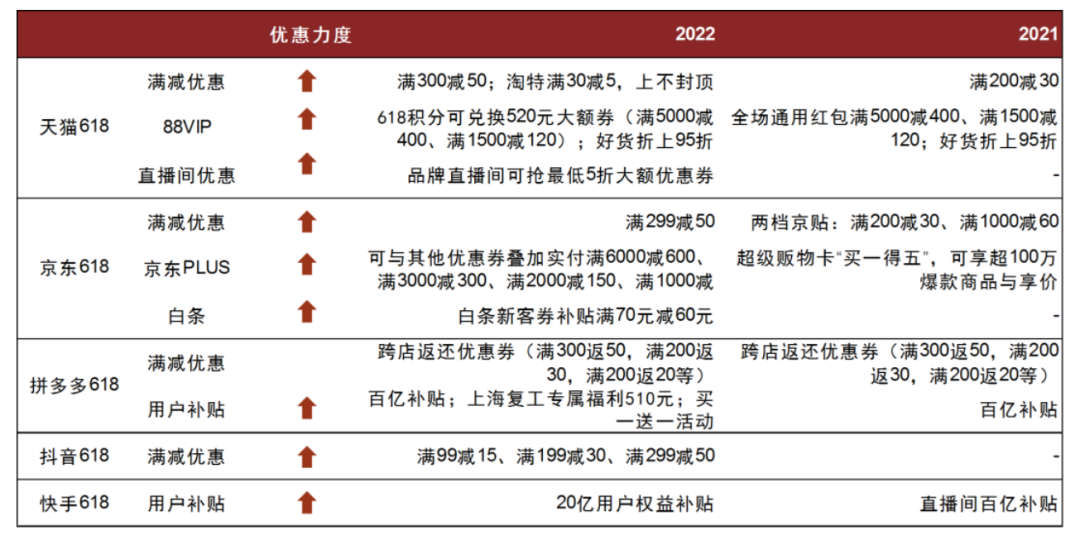

资料来源:天猫官网,京东商家规则中心,拼多多APP,抖音电商商家助手公众号,快手小店,淘宝直播公众号,中金公司研究部用户端:补贴力度加大,规则简化,刺激消费复苏。3月起多地疫情反复导致部分地区物流和供应链中断,消费端承压,4月和5月社零同比下滑11%和7%。618作为年中重要促销节点,各大电商平台都加强优惠力度,以刺激消费复苏。分平台看,淘宝/天猫跨店满减300减50(去年为满200减30),京东在京贴基础上叠加跨店满299减50(去年为满200减30),拼多多跨店满减最高满300减50;抖音首次推出三档满减优惠,折扣率15%-16.7%,小金额满减由商家承担,大金额满减(满299减50)由平台和商家共同承担;快手首次推出20亿官方补贴。在满减和补贴基础上,各平台其余活动有所简化,通过品牌、直播间和红包雨等优惠进一步让利消费者。

图表12:各平台优惠政策(相比2021年)

资料来源:天猫官网,拼多多APP,京东平台规则中心,抖音电商商家助手公众号,快手小店,淘宝直播公众号,中金公司研究部

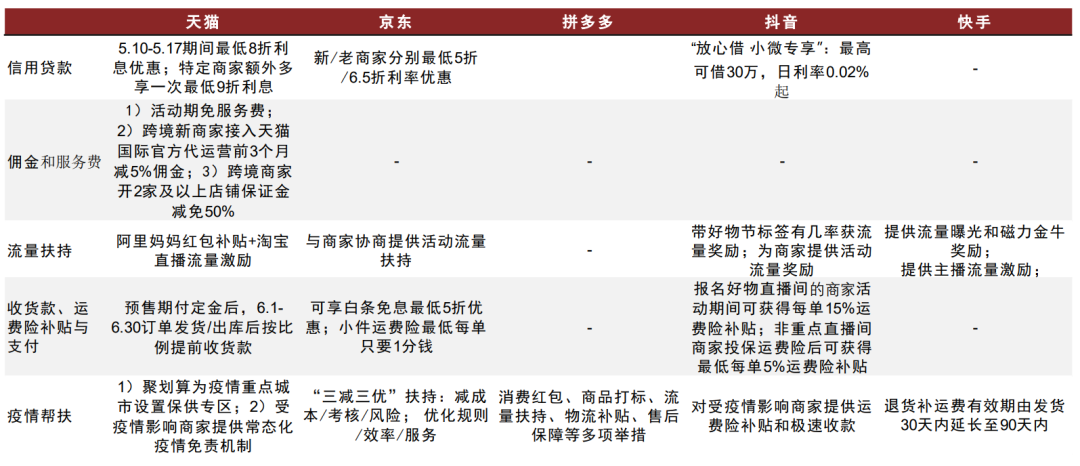

资料来源:天猫官网,拼多多APP,京东平台规则中心,抖音电商商家助手公众号,快手小店,淘宝直播公众号,中金公司研究部商家端:平台政策全方位助力商家。疫情期间,各平台商家均受到了一定的冲击,中小商家尤其承压。为提升商家参与618大促的意愿和积极性,助力中小商家度过危机,各电商平台均推出针对性疫情帮扶对策。京东618商家大会发布30项商家扶持措施,天猫618发布25条助力措施,涵盖金融,物流,流量,商家工具及疫情帮扶等各个方面。今年“618”在金融补贴和疫情帮扶的助力措施上的力度明显增加,并在供应链上为商家提供强力支持,降低物流考核要求。相比于去年618,抖音快手在服务费和返佣返现上对商家的支持力度变小,但针对疫情为商家提供了更多的权益补贴,如运费险补贴,延长退货补运费有效期等。

图表13:各平台商家端618主要扶持政策

资料来源:天猫官网,拼多多APP,淘宝直播公众号,京东官网,飞瓜,抖音电商商家助手公众号,快手小店,中金公司研究部

资料来源:天猫官网,拼多多APP,淘宝直播公众号,京东官网,飞瓜,抖音电商商家助手公众号,快手小店,中金公司研究部风险

第三方数据误差:本文部分数据来源来自第三方数据机构,可能由于数据统计方法、统计渠道和数据口径之间差异与实际数据之间存在误差。

新冠疫情影响:新冠疫情可能面临复发风险,从而对供应链、履约和消费端产生影响。

宏观和监管不确定性:内外环境变化导致宏观疲软、居民收入承压,从而消费能力和消费意愿的恢复不及预期;国内外监管和政策可能对公司产生不利影响,例如《外国公司问责法案》、《加速法案》带来的不确定性。

电商竞争加剧:直播电商、即时零售等可能成为电商领域持续搅局者,带动竞争加剧。

本文摘自:2022年6月20日已经发布的《618电商回顾:直播电商超预期,消费复苏仍待观察》

白洋 SAC 执业证书编号:S0080520110002 SFC CE Ref:BGN055

吴维佳, CFA SAC 执业证书编号:S0080521010011 SFC CE Ref:BHR850

王秋婷 SAC 执业证书编号:S0080121030013

刘泓蔚 SAC 执业证书编号:S0080122030072

责任编辑:陈悠然

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)