意见领袖 | 夏春

日前,美联储一如预期的宣布加息75个基点,以28年以来最大单次加息幅度来遏制通胀飙升。也就是说,仅仅在这轮加息周期的第三次,美联储就开启了“史诗级”幅度的加息节奏。

除了大幅加息,与之前几次会议最大不同的是,鲍威尔不再强调有能力做到经济“软着陆”,而是极力避免谈论衰退,向市场清晰的传达控制通胀才是美联储当下的绝对首要目标。

不过美联储还承认了目前通胀正愈发受到他们无法控制的因素推动,不排除可能更多次75个基点的超大规模加息,年底联邦基金利率将达到3.4%,这会是2008年1月以来的最高水平。

要知道在5月初的议息会议上,美联储还坚定的认为未来几个月都不考虑加息75个基点,对于避免衰退态度坚定,市场一度欣喜若狂。

不过好景不长,市场也并未真正相信美联储的这一番“承诺”,尤其是在通胀和衰退忧虑继续加剧的情况下,美股自从上次议息会议之后,再度下跌超过10%,今年以来标普500的回撤超过20%,正式进入熊市,纳指更回撤了30%。

债市也是一番血雨腥风,十年期美债收益率升至将近3.5%,美债收益率再次出现倒挂,预示美国经济明年进入衰退的风险大大上升。

然而,这次美联储大幅加息决策坐实之后,市场反而如释重负,这又是为何?

三次加息,市场不跌反涨的原因

美联储在今年3月启动本轮加息周期,前两次宣布加息后,市场均出现一波反弹,5月的反弹幅度不及3月。这主要与美联储的温和行动有主要关系,尽管鲍威尔的表达愈发倾向于鹰派,但联储行动仍较市场预期来的鸽派。

而这次的情况并不相同,市场不再是希望看到美联储继续温和,如果美联储继续对当下的通胀“视而不见”,接下来通胀失控、衰退提前,要比当下大幅加息更令市场担忧。

市场对于加息幅度预期的重要转折点,正是在5月的通胀数据公布之后,这份意外的数据显示通胀不仅没有如期见顶回落,一些预期可能回落的分项不跌反涨,甚至较之前有加速的迹象。

而这次美联储释放出的控制通胀首要任务的清晰信号,加上市场加息预期被充分的提前定价,是这次市场乐观的核心原因。

利率期货市场显示,市场预期美联储在今年底前加息到至少3.5%的概率高达80%,也就是说,在今年剩下来的4次议息会议上,平均每次都要加息50基点,累计加息至少200个基点。

加息路径,长痛不如短痛

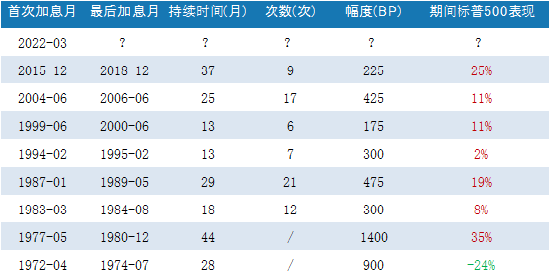

美联储连续加息幅度达到或超过50个基点的情况历史上并非没有,但实属罕见。90年代以来曾出现过5次加息幅度达到50基点,其中有4次都出现在1994年中到1995年初。

我们预计,这一轮美联储的加息路径,很有可能也类似于94年的这一轮,最大的特点是,比目前点阵图显示的加息路径来的更加激进、迅猛、但不持久。

1994年2月加息周期开启后,美联储先是试探性的加息3次,每次加25个基点,到5月开始加速加息50基点,11月更是一次性加75基点,次年2月再以50基点就迅速结束了这轮加息周期,累计加息幅度为300个基点。

直到经济开始放缓,美联储在当年7月又重启降息。在这段加息周期里,10年期美债收益率大幅上涨,但美股表现基本持平,阶段性调整的最大回撤为9%。加息结束后,经济增长,股市回升。

来源 :WIND,银科金融研究院,过去业绩不代表未来表现

来源 :WIND,银科金融研究院,过去业绩不代表未来表现经济和市场,能否承受得来?

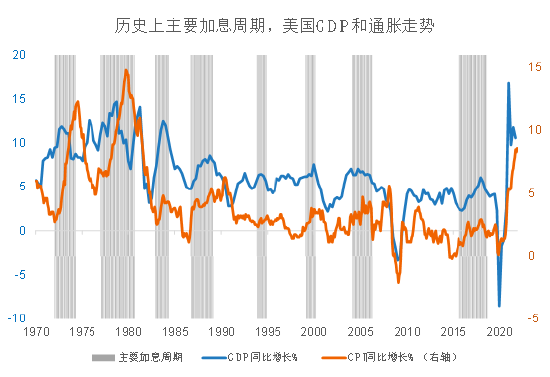

就目前美国经济而言,特别是消费和就业作为核心指标,仍然保持着强劲的势头,经济整体韧性较强。但一些相对更领先的指标,例如制造业新订单指数、消费者信心指数等,的确透露出放缓的迹象。

我们预计,美国经济很可能在三季度开始放缓,四季度放缓显著,衰退更可能出现在明上半年的时候。历史经验也显示,美国一旦出现国债收益率倒挂,平均来说会在一年后进入到衰退,与这个时间相吻合。

我们一直强调,美联储加息和缩表实现“软着陆”这是几乎是一件不可能做到的事情,根据过去的历史记录,美联储加息最终结果几乎都是硬着陆。1950年以来,15个主要加息周期中,有10个都以经济衰退告终。

不过,大家也不必对衰退过分担忧,美国经济韧性不宜低估,家庭和企业的状况要好于以往,抗风险和恢复的能力不会太弱。

就资本市场而言,大幅加息并不必然导致股市下跌,熊市反弹可能会继续上演。但随着美国经济放缓,企业盈利转弱是必然的趋势,资金成本仍在抬升,金融条件逐步收紧,美股下跌或仍有10%的空间。

历史数据也显示,标普500指数近12次熊市中,在回撤20%进入熊市后,平均会在接下来103个交易日内继续下跌14%后触底。

来源 :Bloomberg,银科金融研究院

来源 :Bloomberg,银科金融研究院寻找防御性资产

对于投资者来说,在这段仍然至暗的时刻,首先需要在等待光明来临之前,增加防御资产和分散配置来抵御风险。在通胀持续更久的市场环境下,寻求在高通胀下表现更好的资产,是目前投资的首要任务之一。

而对于长期投资者来说,在未来的一到两年,不失为逐步部署中长期风险资产的重要机会。

历史数据显示,在通胀大于4%的时候,黄金和商品分别是表现最好的资产,黄金的年平均回报达到了14.6%,商品更胜一筹,有17.7%的最高回报。

在股票的不同板块中,能源、地产、公用事业、必需消费等更具备防御性,在因子层面,低波动、质量因子表现往往较佳。相对于股票,通胀是更加不利于债券类资产的,但有一个特例,通胀挂钩债券可以对冲通胀风险。

在传统的股债以外,房地产也是防御性资产的较好选择。以美国房地产REITs指数为例,在通胀高于2%的时期,REITs的平均年回报高达16.5%。

结语

就在美联储议息会议的前一天,曾帮助美国走出08年金融危机的前美联储主席伯南克,发文“力挺”美联储,坚定认为1970s大通胀不会重现,相信当下的美联储有能力、有空间在控制通胀的同时,做出最有利于经济长期发展的决策。

然而,以美国前财长萨默斯为首的一批经济学家,则认为目前的核心通胀水平其实已经相当于1980年代的峰值。由于美国通胀中占比较大的住房成本的计算方式发生了变化,相对来说,过去的通胀周期波动性更大,对美联储政策也更加敏感。换言之,想让现在的核心CPI回到2%的水平,可能不亚于当年沃尔克所面临的挑战。

尽管是我们不愿意看到的,但摆在美联储面前,遏制通胀、稳住就业、又避免衰退,几乎是无解的难题。美联储能否再现沃克尔的历史性高光时刻,此刻我们只能拭目以待。

(本文作者介绍:银科控股首席经济学家,金融研究院院长)

责任编辑:李琳琳

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。