了解全球宏观、

金融市场深度解析

云锋导读

策略观点

1.宏观数据方面,美国4月份CPI及核心CPI的同比、环比均创多年新高并大幅超预期,美国疫情继续稳步缓解,出行明显恢复,短期包含劳动力、大宗商品在内的多方面供需缺口扩大,推动CPI快速回升。中国4月份CPI上行略低预期,PPI加速上行,PMI绝对水平及社融增速下降,“经济增速回落,通胀加速上行”的宏观格局继续深化,经济数据预期进入分歧期,通胀方面继续关注PPI环比变化。

2.海外政策方面,美国总统拜登称其愿意在2万亿美元的基础设施投资计划上做出妥协,此举提升该计划顺利推进的预期,有利于美国经济复苏。

3.上周,恒生指数下跌2.04%,恒生科技指数下跌4.90%,震荡行情延续。随着国内外疫情的进一步扰动,国内货币政策收紧斜率大概率放缓。中国的输入型病例与本地散发病例的防控压力仍较大,关注疫苗概念股的交易性机会。前期涨幅较大的黑色系金属等大宗商品短期遭遇“反通胀”政策的影响而大幅调整,但供需关系仍是其中期价格走势的决定性因素。因此,后续围绕碳中和的周期行业相关个股的盈利景气度仍较高,关注周期行业中具备较强盈利能力与业绩弹性的细分龙头标的。

风险提示

国内疫情确诊病例数进一步增加,通胀上行超预期。

一、港股策略观点

宏观数据方面,美国4月份CPI同比+4.2%,预期+3.6%,前值+2.6%;环比+0.8%,预期+0.2%,前值+0.6%。核心CPI同比+3.0%,预期+2.3%,前值+1.6%;环比+0.9%,预期+0.3%,前值+0.3%。CPI及核心CPI同比、环比创多年新高并大幅超预期。结构上,交通出行和计算机设备相关分项价格涨幅靠前,其中汽车及卡车租赁价格环比+16.2%,机票价格环比+10.2%,住宿费用环比+7.6%,计算机及周边设备环比+5.1%。美国疫情继续稳步缓解,出行明显恢复,短期包含劳动力、大宗商品在内的多方面供需缺口扩大,推动CPI快速回升。中国4月份CPI同比+0.9%,预期为+1.0%,前值为+0.4%;核心CPI同比+0.7%,前值+0.3%。其中食品价格-0.7%,与上月持平,消费淡季叠加生猪产能恢复,压制猪肉价格(分项同比-21.4%)。非食品项大多向上修复,教育文娱(同比+1.3%)、交通通信(同比+1.9%)等分项出现明显强于季节性的上涨,反映国内消费积极恢复。4月中国PPI同比+6.8%,预期为+6.2%,前值为+4.4%,环比+0.9%。除了低基数外,大宗商品中原油平稳,但有色(铜铝为主)、黑色(螺纹钢、铁矿石为主)等品种4月快速上涨推动PPI走高,其中生产资料表现远强于生活资料。中国4月份PPI加速上行,PMI绝对水平及社融增速下降,“经济增速回落,通胀加速上行”的宏观格局继续深化,关于经济主要数据的预期进入分歧期,通胀方面继续关注PPI环比变化。

海外政策方面,5月13日,美国总统拜登与六位共和党参议员举行会议时表示,愿意在其2万亿美元的基础设施投资计划上做出妥协。该基建计划由于分歧,在很长时间内没有实质进展,目前拜登表态称愿意做出让步,提升该计划顺利推进的预期,有利于美国经济复苏。

上周,恒生指数下跌2.04%,恒生科技指数下跌4.90%,震荡行情延续。随着国内外疫情的进一步扰动,货币政策收紧斜率大概率将放缓。5月13日以来,安徽六安、辽宁沈阳等地陆续发现确诊病例,且其确诊时间与五一重叠度较高;印度疫情有向东南亚周边国家扩散的态势,尼泊尔、马来西亚等国疫情亦较严重。中国的输入型病例与本地散发病例的防控压力仍较大,且当前国内疫苗接种比例远低于发达经济体,预计此次国内本地病例的确诊将提升国内民众的疫苗接种意愿,关注疫苗概念股的交易性机会。前期涨幅较大的黑色系金属等大宗商品短期遭遇“反通胀”政策的影响而大幅调整。参考前期“猪周期”下的猪肉价格虽受政策影响而短期调整,但供需关系仍是其中期价格走势的决定性因素。因此,后续围绕碳中和的周期行业相关个股的盈利景气度仍较高,关注周期行业中具备较强盈利能力与业绩弹性的细分龙头标的。

二、新股上市跟踪

2021年5月17日至5月21日期间,可申购的新股为京东物流。此外,时代天使科技(隐形矫治解决方案提供商)于2021/5/16通过港交所聆讯。

三、港股市场回顾

3.1 市场表现

上周,恒生指数报收28027.57点,全周下跌2.04%。美股指数普跌,CPI超预期上行,“QE缩减”担忧持续,纳斯达克指数、标普500指数分别下跌2.34%、1.39%。上周五,A股券商板块异动上行,带动沪深300指数全周上涨2.29%。

上周,受中国“反垄断”调查持续推进以及美股科技股集体受挫等影响,资讯科技业领跌,下跌5.91%;受铜、铝、钢铁、煤炭等大宗商品集体冲高回落影响,原材料业下跌5.73%。受印度疫情扩散至部分东南亚等国家影响,医疗保健业领涨,上涨3.31%。中国第七次人口普查数据公布,人口规模的增长带来消费规模的扩大预期,必需性消费业上涨1.14%。通胀预期持续强化,货币收紧预期仍是市场的主要关注点,其余各板块均有不同程度的下跌,金融业(-0.32%)、公用事业(-0.72%)、能源业(-1.55%)、工业(-1.79%)、综合业(-2.81%)、地产建筑业(-3.53%)、非必需性消费业(-3.75%)、电讯业(-3.95%)。

3.2 流动性

上周,美元指数收于90.32,较前一周增加0.09;人民币相对于美元贬值,美元兑人民币汇率收于6.44,较前一周上升38BP。10年期美债收益率上升5BP至1.63%,中美10年期国债利差下降7BP至1.50%。美元兑港元汇率上周收于7.77,与前一周基本持平。3月期HIBOR与12月期HIBOR均与前一周基本持平,分别为0.17%、0.44%。

3.3 估值水平

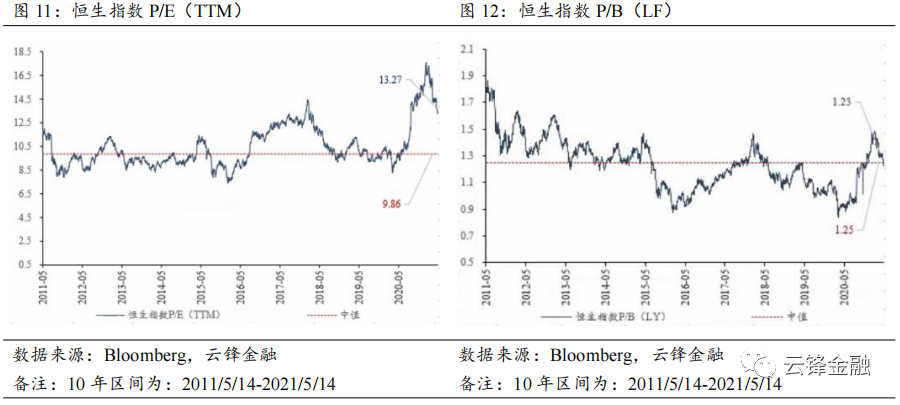

上周,恒生指数P/E(TTM)为13.27倍,较前一周的13.60倍略有下降;恒生指数P/B(LF)为1.23倍,与前一周1.27倍略有下降。从行业估值来看(剔除行业市盈率小于0x或大于50x的历史异常值,多为新冠疫情期间的数据),资讯科技业的估值历史分位数较高,处于68.26%的十年期历史分位;其他板块所处的估值历史分位普遍较低。

3.4 资金流向

南向资金由前一周的净卖出5.99亿元上升为上周的净买入143.28亿元,上周的日均净买入额为28.66亿元,较前一周的日均净卖出额2.99亿元大幅提升。腾讯控股居南下资金净买入榜首,紫金矿业居南下资金净卖出榜首。

3.5 投资者情绪

上周,恒指波动率自前一周的17.34%上升至18.87%,位于2010年以来17.54%的历史分位。AH股溢价水平有所上升,较前一周上升4.13点,收于139.00点。

从板块成交看,主板沽空比率自前一周的17.59%下降至16.29%。从板块看,金融业沽空比例居首位(20.95%)、综合企业(20.20%)、地产建筑业(16.16%)、工业(14.95%)、公用事业(14.54%)、原材料业(13.92%)、非必需性消费业(13.84%)、医疗保健业(12.87%)、资讯科技业(12.32%)、能源业(10.43%)、必需性消费业(9.08%)、电讯业(7.88%)。

上周,华夏恒指ETF折价率为0.18%。FI南方恒指每日两倍反向产品上周资金净流出为158.13亿港元,反映出近期市场情绪对恒指较偏乐观。

本文作者:刘少杰、王建

封面来源:Unsplash

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)