来源:证券时报

香港股市并非全部都是机会,其陷阱也有不少。比如“老千股”。

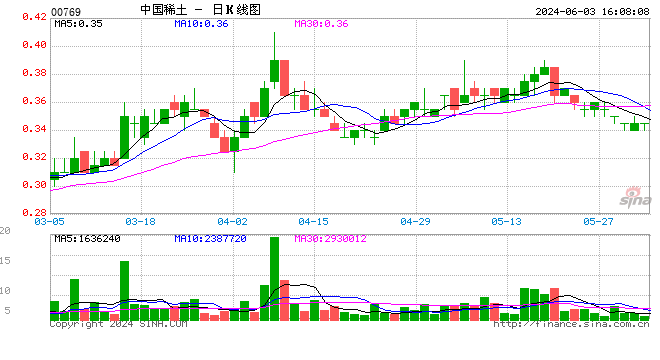

最近因稀土概念受热炒的港股中国稀土(00769.HK),5月21日全天涨幅达108.11%,收报0.77港元;最高价0.87港元,最高涨幅达135.14%。吸引了很多散户追入。次日(22日),其大股东就以0.57港元/股大额减持2280万港元。截至5月24日,报收0.495港元,市值仅11亿多港元,令追入者深套。

其虽名为中国稀土,但却是一家私营公司,1999年上市,股票名为“宜兴新威”,2000年7月13日改为“中国稀土”。自2012年起,公司净利润连续7年亏损。且历史上有过多次供股、配股记录。因此,香港机构投资者对该股一向敬而远之。

“老千股”出没请注意 ▲▲▲

2019年初,有善意的香港网友发帖提醒投资人规避1200支以上的“老千股”,并清晰地列出了具体的股票代码,以提醒投资者不要上当受骗。之所以单独列出股票代码而唯独没有写股票名称,主要是因为“老千股”为了方便欺诈,会经常换马甲。而且,“老千股”公司名称大都光鲜靓丽,带有欺骗性。什么是热点就叫什么,通常以假乱真,如动辄以“中国XX”,“XX控股”,“XX区块链”等命名。

2016年9月11日,港交所行政总裁李小加在其港交所网志《关于“老千股”》中描述:“‘老千股’主要是指大股东不以做好上市公司业务来盈利,而主要通过玩弄财技和配股、供股与合股等融资方式损害小股东利益”。“李小加网志”之所以发这篇文章,当然不会是空穴来风,其意在提醒投资者避开“老千股”。

所谓“老千股”,其惯常做法有如下特点:一是以“供一般营运用途”为名不断集资,但并无明确集资用途和数额,其配股、供股的价格明显低于公司实际价值。二是以高息贷款为名,向大股东及关联方借款,或以各种方式挪用或抽取公司资金。三是以非公允价格向大股东或其关联方购买垃圾资产,反之以低价出售上市公司极具潜力或回报率超高的资产给大股东或其关联方,进行利益输送。四是损害股东利益,利用公司资金,供个人享乐。五是大股东或高管报酬与公司业绩表现极不相称。而且,港股个别“老千股”公司的大股东自己名下就有证券行,为其圈钱大开方便之门。

为什么会有人买“老千股”?这主要在于其具有一定迷惑性和欺骗性,“老千股”看上去估值极低,具有投资价值,这对于刚接触港股的投资者具有一定诱惑,实质上这种股票是披着价值投资外衣的垃圾股。而且,因其经常并股,在K线上并没有体现出过往的走势。本港投资者一旦发现某支股票尤其是仙股在历史上有多次供股记录的,哪怕其有10倍甚至100倍的赚钱机会,都不会考虑买入。

“老千股”令任何投资最后都变成亏损99.99……% ▲▲▲

“老千股”到底有多凶残?

投资者一旦误入其中,最终大概率将血本无归,万劫不复。

代码为00273.HK的股票应算是老千股的鼻祖。其从1980年1月31日上市以来,股票名称经常换,目前叫“茂宸集团”。复权后,其股价最高点为52173.913元,假设投资者在1987年8月份的高位买入5.21万元等额的股票,买入并持有,经历次并股、供股等行为,30多年之后,截至2019年5月24日,则账户只剩下1股即0.11元。而且,该公司具有金融经纪服务、杠杆并购融资等业务,方便大股东圈钱。

最令投资者痛恨的莫过于01166.HK,由于该股在历史上令很多投资者倾家荡产,其因“蒙古矿业”而臭名昭著,现在又改名 “星凯控股”继续欺骗投资者。该股于1996年上市,复权后其历史最高股价为151302.783元,到2019年5月24日仅为0.061元。也就是说,若在2000年2月高点买入15.13万港元的等额股票,买入并持有,经历次并股、供股等行为,19年之后,15万港元只剩下1股即6分钱。

而高山企业(00616.HK)从2000年至今,从来没有派过息。且从2003—2016年先后进行了25次并股、供股,频率高达一年二次。且该股历史上有二次惊人合并:40股合为1股。复权后,2000年最高13427.943港元,若在当年买入1.34万港元的等额股票,买入并持有到现在,也仅有0.059港元。

投资者买入“老千股”最后的结局,就是任何投资最后都变成亏损99.99……%,任何投资或资本都会趋向于无穷小。

“老千股”公司业绩都极差,但高管薪酬却与公司业绩表现极不相称。如01166.HK的董事局主席周礼谦,自1996年11月起获委任为本公司执行董事至今,年薪690万元。十年来(2009—2018),公司持续亏损,最多一年亏损4.4亿元,最少一年亏损5000万元。但其薪酬却一如既往。00273.HK的董事会主席高宝明,此前为法国巴黎百富勤融资有限公司亚洲企业融资主管,曾任中国民生银行香港分行顾问,其本身就善于玩弄财技。2009—2018年其公司业绩10年有6年亏损,最大年度亏损7.55亿元,最低年度亏损416万元。不可思议的是,其2018年薪酬居然高达1873.80万元,2017年更高达3433.80万元。

而且,上述公司的财报都是真实的,并不涉及造假。令人痛恨的是此类公司一心大玩财技收割小股东,或通过利益输送,令大股东及其关联方获利。在现有规则下,“老千股”公司大股东还可以不断地榨取股民的血汗钱,且不需成本,而小股东只有眼睁睁地被虐杀。

根据香港会计准则,上市公司通过并股或缩股后产生的资本公积金可转至未分配利润项下弥补亏损,亏损公司藉此扭亏为盈或减小亏损。因此,并股或缩股等股本重组是一些经营亏损、股价长期低迷公司常用的弥补亏损方法。一旦上市公司大股东发现可以通过不断地并股、供股就能赚钱,他们就会贪婪的持续下去。

“老千股”的惯用伎俩:供股和配股 ▲▲▲

“老千股”的惯用伎俩主要是供股和配股。

供股有好几种玩法,如 Open Offer股东只有供与不供的选择;Right Issues股东可在供股期间买卖供股权证;“大比例大折让”供股是大股东在股价低迷时低价抄底增持进一步集中股权的大杀器, 而放弃供股的股东权益将被大幅摊薄。

但从2018年7月3日起,港交所《上市规则》实施一些新措施限制公司滥用集资活动,包括对会造成高度摊薄效应的集资活动及以此方式将公司控制权转移等行为加以限制,以加强对散户股东的保障。如供股或特定授权配售在规定期限内(12个月)导致理论摊薄达25%或以上,则除非发行人具有可令港交所采信的理由,否则上市发行人不得进行供股、公开招股或特定授权配售。同时规定,所有供股(Open Offers)须取得少数股东批准,除非有关供股是根据现有的一般性授权发行。而在一般性授权下,公司可发行不超过已发行总股本20%的股份,而不需要得到股东的批准。在集资活动的包销安排方面,废除供股作出包销安排的规定,并要求包销商具有独立性。规定发行人必须采用额外申请或补偿安排,来处理在供股中未被认购的股份,如控股股东及其关联方作出额外申请,但这些申请加上其按股权比例所对应的股份大于其发行规模,则超额部分的申请将不予受理。

配股,内地叫定向增发。上市公司可以配给关联方不超过已发行股本的20%,配股价不得较基准价折让20%,基准价参考近期收市价,配售给不少于6名投资人,配股获每年股东会一般授权通过即可实施。其配股当天在港交所备案后次日就可卖出获利。实质上就是大股东及其关联方自己高抛低吸,赚二者的差价,吸小股东的血。

受害者几乎都是内地投资者 ▲▲▲

据了解,近几年“老千股”的受害者几乎都是内地投资者,这是因为其以过往投资A股的经验来判断港股,当其看到某支股票“价值被低估”,然后就不断买入,越跌越买,当跌到大约90%的时候,投资者觉得股价已经跌无可跌,于是再加仓。这时,公司突然宣布合股,比如10股并1股,投资者手上的持股数量就仅有原来的1/10了。这还没结束,并股后再继续跌,再继续并。几轮下来后,又反过来供股,1股供10股,而投资者的本金此时早已十不存一,若不参与认购,股权就会被稀释,供股之后,又继续下跌,当投资者无力再供股时,大股东就以更低价格配股或供股,让手中股权再次集中。如此循环往复。

在港股市场上,老千股无疑是一颗毒瘤。尤其在沪港通和深港通开通以后,内地投资者此前没有类似经验,较容易踏入“老千股”陷阱。更加令人气愤的是,其间还有很多资本市场的“黑导游”利用内地投资者的信息不对称,诱导其买入“老千股”,令投资者上当受骗。

截至2019年4月底,香港市场有2353家上市公司,仙股(每股低于1元)约有1000家,占了40%以上,这其中又有相当大比例的公司可归类为“老千股”。因为本港股民吃过亏上过当,而且香港市场90%是机构投资者,所以港股的成交量都集中在恒指成份股上。而其余股票成交量极少,甚至长期0成交。

今年4月,有记者采访港交所行政总裁李小加,问及香港的老千股、妖股问题,是没有能力解决,还是没有意愿解决?

李小加回答,每个城市都有一两个小街,有人打打麻将搞点小赌博,警察偶尔也会管,但是不会天天去查。因为本地人一般都知道这个地方是干什么的,偶尔赌两把折腾折腾。但是现在突然来了大量的游客,不熟悉当地的情况,容易上当受骗。甚至还有一些不法的导游说那个地方好玩,带着团跑到那里去。当地的坏人还特别知道怎么骗旅游团,那就影响我们整个城市的市容和治安了。这种情况下,我们就得加强监管,以防游客来到这边上当受骗。

更有甚者,有个别“老千股”披着上市公司的华丽外衣,在内地四处招摇撞骗,因国内普遍觉得上市公司是实力的象征,所以很容易受其蒙蔽。

既要保障好人的自由,也要加强对坏人的监管 ▲▲▲

香港市场现行的监管哲学是保障好人的自由,提高资本市场的效率,代价是不能把坏人坏事防范于未然。之所以没有严管“老千股”,主要是考虑香港是机构投资者主导市场,监管机构担心过于严苛的审批必然会妨碍好人的自由,限制了正常的市场活动。在监管层面,香港交易所和香港证监会则分别肩负不同职责。香港交易所根据《上市规则》监管上市公司和董事的合规情况,如是否及时进行信息披露、是否按规定召开股东大会等,但尽量不干预上市公司股东的决策自由,也无权监管投资者行为。香港证监会作为独立法定机构,根据《证券及期货条例》全面监管整个市场。有关收购、回购及私有化等上市公司行为和内幕交易、操纵市场等违法行为,涉及投资者的行为,均由证监会负责事中监管和事后检控。

笔者以为,随着沪深港通开通,二地金融市场联系日趋紧密,港股也应完善“老千股”退市制度,提高其违法成本,对其追溯惩罚。相关建议如下:

首先,不妨借鉴内地做法,比如无论是供股还是增发新股,均要和业绩及过往分红情况挂钩,公司业绩连续多年亏损,或一定时间内没有分红(同时应避免其恶意分红),则不予融资。其次,供股采用连续20个交易日的均价定价,如发行价不低于20日均价的90%。再次,严格审查资产交易,严禁上市公司以非公允价收购垃圾资产或贱卖公司优质资产,以杜绝大股东或关联方利益输送。同时,对低市值公司(如20亿港元以下)严格限制其供股或发行新股的次数和数量。

最后,建议修改相应的规则和监管条例,由港交所对上市公司进行规管,公司上市后,主营业务长期亏损连续达到几年以上,则其股票成交量必须达到一定要求,如连续20个交易日须达到市值相对应比例的成交额,连续90个交易日须达到多少比例的成交额;若首次未达要求,则须对该等上市公司追加一定额度的征费。通过这一手段,增加无良公司运营成本,迫使“老千股”公司主动退市。超过一定次数后,直接作退市处理。与此同时,由香港证监会加大对“老千股”相关大股东、实际控制人及高管犯罪行为的刑事打击,对其主观上恶意损害小股东利益的行为,或主观上损害小股东利益的故意,进行追溯和严惩。从而进一步完善对中小股东的保护制度。

(作者为香港金融从业者 文章仅代表其个人观点)

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)