来源:券业行家

频频计提减值,国海证券步入“雷区”

伴随着2024年半年度业绩预告的公布,国海证券再次发布关于计提资产减值准备的公告,引发各方关注。据悉,近年来国海证券已多次计提资产减值准备,金额规模超过18亿元。

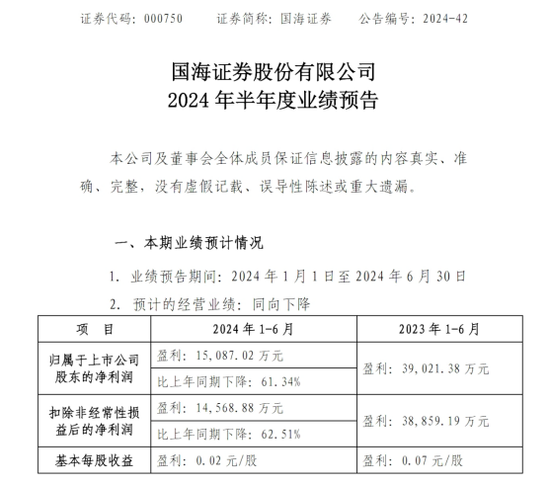

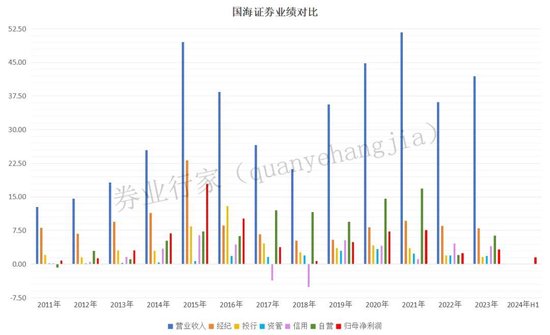

业绩下滑近六成

据国海证券披露的2024年半年度业绩预告显示:报告期内归母净利润为1.51亿元,同比下降61.34%;归母扣非净利润为1.46亿元,同比下降62.51%;基本每股收益从2023年0.07元/股降至0.02元/股。

对于业绩变动原因,国海证券解释称,公司认真落实“提质增效”工作要求,坚定发展信心,主动克难攻坚,扎实推进各项经营管理工作,但受市场波动等多方面因素影响,权益投资、投资银行等业务收入同比下降;同时报告期内计提资产减值准备增加,导致整体收入下滑。

计提减值不断

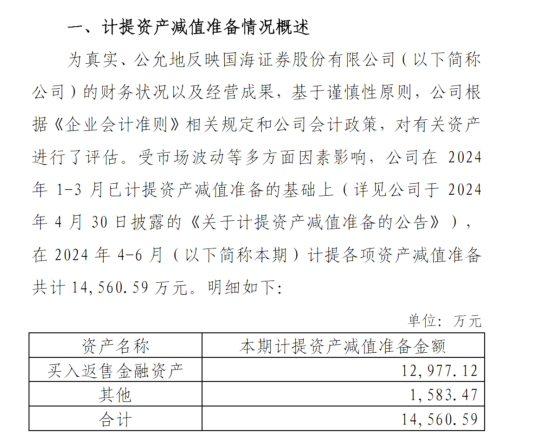

在披露业绩预告的同时,国海证券发布了关于计提资产减值准备的公告。

今年二季度,国海证券计提各项资产减值准备1.46亿元。将减少本期利润总额1.46亿元,减少本期净利润1.09亿元。从明细金额来看,股票质押式回购交易业务占比近九成。

而这还不是国海证券在今年的第一次计提资产减值!

在今年一季报发布之际,国海证券在另一篇公告中宣布计提当期资产减值0.66亿元;将减少公司本期利润总额0.66亿元,减少公司本期净利润0.49亿元。其中,股质业务占比同样超过85%。

近年来,国海证券频繁计提资产减值准备。行家对国海证券在2019年到2023年发布计提的公告进行了统计。

2019年1月,国海证券发布了计提0.93亿元的资产减值的公告。

2020年发布计提公告2次,合计金额近3.79亿元。

2021年发布计提公告3次,合计金额超7.12亿元。

2022年发布计提公告1次,合计金额约0.90亿元。

2023年发布计提公告3次,合计金额约1.16亿元。

从2019年到2024年上半年,国海证券先后14次发布计提资产减值公告,涉及金额超过18.45亿元。

股质深陷“雷区”

在如此规模的计提资产减值中,股质业务是重要因素,平均占比超过八成。

行家统计了国海证券在年报中披露的明确提及股质“股票质押回购交易”的诉讼案件数量:2019年为17起,2020年为18起,2021年为15起,2022年和2023年均为14起。以上案件均涉及与公司或个人发生的股质违约纠纷。

仅以2024年上半年两次计提的情况来看,共有7起股票质押回购交易。其均为融资人未按照业务协议约定履行购回或补充质押义务,构成违约,且均为历史积压问题。其中4起发生在2018年,3起发生在2016年,均已持续多年。

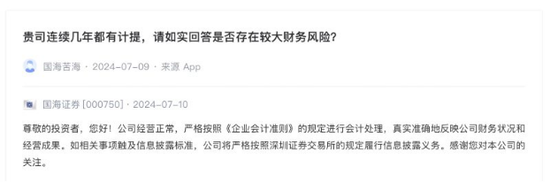

此前,有投资者在互动平台向国海证券提问,“公司连续几年都有计提,是否存在较大财务风险?”。

国海证券对此回应表示:公司经营正常,严格按照《企业会计准则》的规定进行会计处理,真实准确地反映公司财务状况和经营成果。

合规风控高管

从展业到纠纷,从起诉到减值,如此频繁的“踩雷”,国海证券对该业务的风险评估和合规检查令人咋舌。

而这就不得不引出接下来的几位负责合规和风险管理的高管人员。

据年报披露,2015年6月至2018年5月,付春明同时担任合规总监与首席风险官两职。观察国海证券年报诉讼案件中股质交易合同的签署日期,大多发生于付春明在任期间。

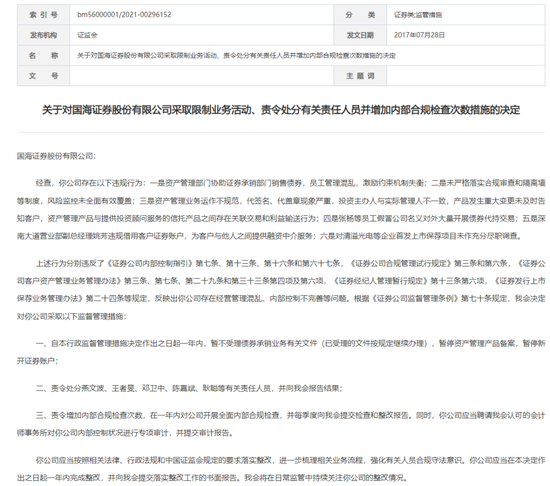

尤其是在2017年7月,因经营管理混乱、内部控制不完善等问题,证监会对国海证券采取限制业务活动、责令处分包括多位高管在内的责任人员,增加内部合规检查次数的监管措施。

或许与本次处罚有关,付春明在2018年5月卸任国海证券首席风险官,并继续担任合规总监至2021年1月;其后由覃力接任合规总监至今。

在2016年至2020年保持“全勤”的付春明,领取的薪酬分别为249.08万元、336.50万元、259.37万元、266.88万元和300.68万元薪酬。而他在2021年6月担任天风证券合规总监以来,历年薪酬分别为71.55万元、131.53万元和190.53万元。接替付春明的覃力,2020年至2023年薪酬分别为35.29万元、116.2万元、101.36万元、99.84万元。两位高管的待遇,均不复当年的辉煌。

2018年5月,国海证券聘任吴凌翔为副总裁兼首席风险官。任职期间其薪酬分别为95.14万元、176.13万元、273.74万元、169.94万元、148.06万元、145.58万元。行家也注意到,国海证券部分股票质押回购合同的签署也发生于其在任期间。

,

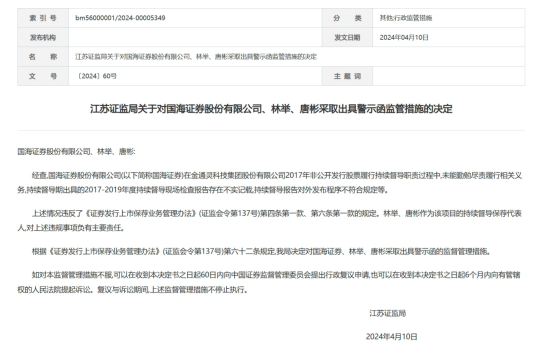

今年4月,江苏证监局对国海证券出具了警示函。认为国海证券在金通灵科技集团股份有限公司(简称:金通灵)2017年非公开发行股票履行持续督导职责过程中,未能勤勉尽责履行相关义务,持续督导期出具的2017年—2019年度持续督导现场检查报告存在不实记载,持续督导报告对外发布程序不符合规定等。

从国海证券近年来的监管罚单来看,多与管理不合规定,管理业务运作不规范以及风险监控为有效覆盖有关。

亟待重塑信心

当前,国海证券面对股票质押回购业务带来的信用风险。随着市场波动,质押的股票市值下跌幅度加大,极易导致这些长年累计的本金无法顺利收回。国海证券将直面资产减值的挑战,进而可能侵蚀公司净利润。

未来一段时间,如果市场持续动荡,势必会加剧业务违约风险,增加资产减值的潜在概率。

这并非危言耸听,仅过去半年的2024年,国海证券便已经宣布两轮计提减值。相较之前的年份,计提减值的频率已然加快。

国海证券是时候加强对现有股票质押回购交易业务的风险评估,并采取相应的风险控制措施了!想要让普通投资者对国海证券抱有信心,然而这三天两头的计提减值,如何能让人放下心来?

责任编辑:何俊熹

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)