转自:前瞻产业研究院

行业主要上市公司:爱美客(300896.SZ);华熙生物(688363.SH);福瑞达(600223.SH);昊海生科(688366.SH);敷尔佳(301371.SZ);贝泰妮(300957.SZ);阜丰集团(00546.HK)等

本文核心数据:毛利率;销售趋势;业务结构

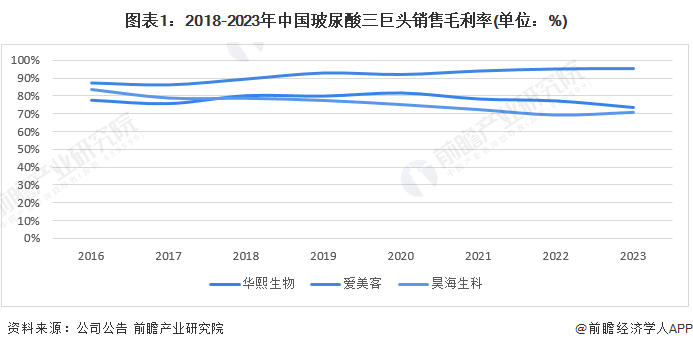

1、销售毛利率:整体维持在70%以上,存在下降风险

随着医美行业的快速发展,以玻尿酸为代表的注射类项目,因其创口小、风险低以及恢复快等特点,深受医美消费者追捧,占据轻医美项目主要市场。在此背景下,爱美客、华熙生物、昊海生科等企业凭借玻尿酸产品的非凡表现,实现业绩快速增长,巅峰时期,毛利率高达90%,由此奠定了国内“玻尿酸三巨头”的市场地位。国内“玻尿酸三巨头”毛利率整体维持在70%以上,2016至2023年,爱美客销售毛利率持续走高,2023年销售毛利率达到惊人的95%,堪称医美中的茅台;华熙生物和昊海生科2016至2023年销售毛利率呈现逐步下降趋势,2023年两者销售毛利率接近,华熙生物销售毛利率为73.32%,昊海生科售毛利率为70.50%,玻尿酸市场竞争的加剧和市场红利的逐渐消退,使得医美企业正面临着新的挑战。

2、昊海生科:“投资并购”助推医美业务向上发展

昊海生科的业务发端于并购,快速发展也源自并购,从2007年至今,公司先后开展了近20起投资并购。2007-2010年,昊海生科先后收购华源生科的松江生物制药厂、建华生物、其胜生物、利康瑞,完成透明质酸钠、几丁糖等原料业务的布局;2015年至今,昊海生科不断通过收购进军和拓展人工晶状体、屈光矫正等眼科业务;在公司已经研发出三代玻尿酸产品后,2021年收购欧华美科和Eirion进一步开发医美新产品和新领域。

根据公司公告,2023年,昊海生科已形成医疗美容与创面护理、眼科、骨科以及防粘连及止血四大业务板块,分别占总营收的39.82%、34.97%、17.94%以及5.52%。从增长幅度来看,医美无疑是昊海生科的四个业务板块中表现最为突出,2023年昊海生科医疗美容与创面护理营收达10.57亿元,同比增长41.27%,2020至2023年CAGR为63.46%。

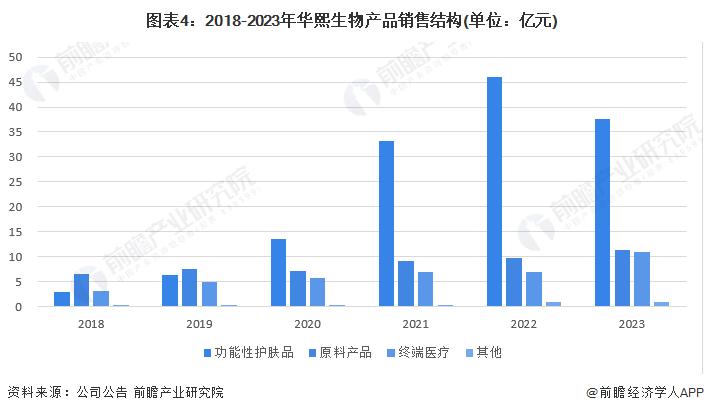

3、华熙生物:“万物皆可玻尿酸”,全领域覆盖

随着玻尿酸原料价格的不断下跌,华熙生物作为全球玻尿酸原料最大的供应商,不安于原料供应,不断将玻尿酸原料产业向下延伸,自2012年起华熙生物从原料端逐步向医疗终端的toB业务拓展,再到2016年以来开始向化妆品终端拓展,布局C端业务,随着透明质酸钠应用于普通食品的政策通过,华熙生物的业务结构正式升级为原料、医疗终端、功能性护肤品及功能性食品的“四轮驱动”模式。自2020年起,华熙生物功能性护肤品销售额超越原料业务后,市场销售规模迅速崛起,根据公司公告2023年华熙生物功能性护肤品销售额达37.57亿元,2020至2023年CAGR为40.79%,占营收总额的61.84%,原料和医疗终端分别占营收总额的18.59%和17.95%。

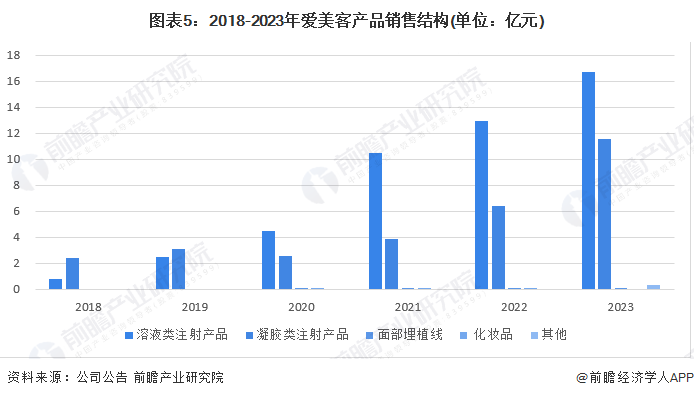

4、爱美客:主业持续聚焦医美领域

相较于昊海生科和华熙生物,爱美客目前是市面上唯一一家主业聚焦做医美的公司。根据公司公告,2023年爱美客注射类产品基本贡献了全部收入,占比接近99%,其中溶液类注射产品2023年销售额达16.71亿元,2018至2023年CAGR为66.88%,占总收入的58.22%,凝胶类注射产品2023年销售额达11.58亿元,2018至2023年CAGR为11.63%,占总收入的40.35%。

注射用的医美产品根据法规按第三类医疗器械监管,意味着其投入周期长、获批难度大、资金成本高,从研发到获批上市通常需要3-5年时间。而对于新产品而言,由于没有对照案例,商业化的难度以及审批时间只会更长。爱美客目前有7款械III类注射用医美产品,为国内企业获批数量最多的玩家,且这7款产品中有6款为国内首款。凭借首发优势,爱美客充分享受到市场红利,企业整体毛利率持续上升。

更多本行业研究分析详见前瞻产业研究院《中国玻尿酸行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)