拥有多家知名大客户

本刊编辑部:顺利拿到证监会注册批文的苏州天脉是做什么的?

木槿 :苏州天脉的全称是“苏州天脉导热科技股份有限公司”,产品涵盖热管、均温板、导热界面材料、石墨膜,主要用于将电子设备内部工作时产生的热量及时高效地传导、扩散到外界,从而保证电子设备良好的运行状态。比方说,我们的电脑、智能手机等电子产品使用中都会发热,散热不及时可能导致核心元器件被烧坏,而苏州天脉的散热产品就能降低这种风险。

本刊编辑部:产品应用范围包含哪些方面,哪类客户会采购?

木槿 :产品应用范围除了智能手机、笔记本电脑等消费电子类产品外,安防监控设备、汽车电子、通信设备等领域也会用到,比如,通信基站、投影仪、无人机等领域会使用公司产品解决高功耗芯片、光源、大功率显示模块等高功耗器件的散热问题。

从其客户构成来看,智能手机、笔记本电脑厂商为其主要客户,包括三星、OPPO、vivo、华为、荣耀、联想、华硕、宁德时代、海康威视、大华股份、极米、松下、京瓷、罗技等众多品牌。

导热散热产品市场排名第三

本刊编辑部:业绩表现如何,有没有拳头产品?

木槿 :论业绩的话,苏州天脉的表现还是不错的,2021年到2023年的各期,其实现营业总收入分别为7.08亿元、8.41亿元和9.28亿元,分别同比增长74.4%、18.66%和10.39%。净利润方面,上述周期内,分别实现了6453.53万元、11670.38万元和15418.50万元,同比增速分别为21.76%、80.84%和32.12%。 净利润增长表现要优于营收增长表现。

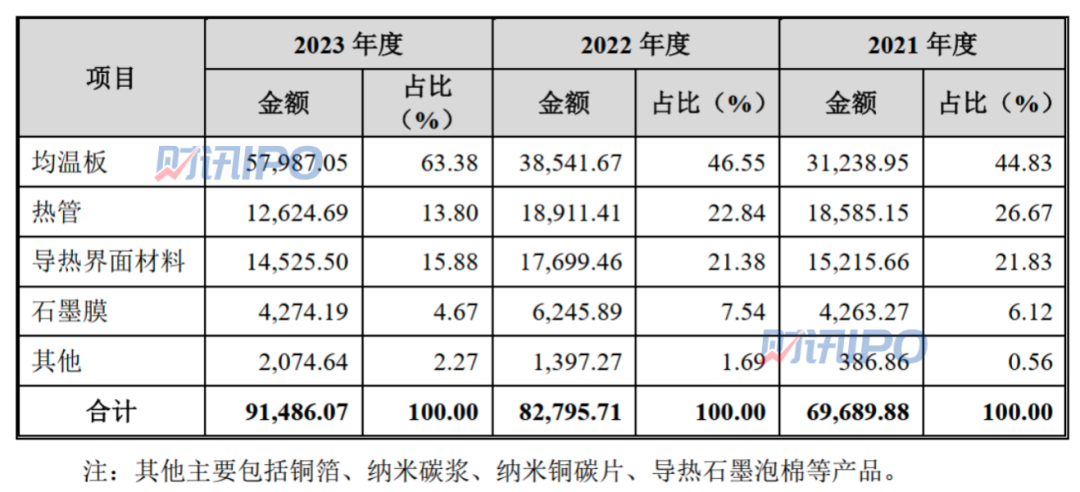

收入构成上,均温板应该算是其拳头产品,2023年此类产品贡献的收入占到主营业务收入的6成以上,同比增长了63.38%。可以说,正是该产品的收入增长,带动了公司当年营收的增长。更重要的是,苏州天脉当年均温板的市场价格也不错,相比2022年价格增长了11.64%,这是造就当年净利润不错表现的重要原因之一。

相比之下,热管、导热界面材料、石墨膜2023年实现的收入规模均有下降,降幅分别为33.24%、17.93%和31.57%。整体看,均温板产品是苏州天脉的核心看点。

表1 主营业务收入构成(单位:万元)

来源:招股书

来源:招股书 本刊编辑部:市场地位如何?

木槿 :2021年至2023年各期,苏州天脉均温板、热管在智能手机领域的合计出货量分别为11041.43万件、12172.28万件和11061.19万件,占全球智能手机出货量的比例分别为8.15%、10.09%和9.45%,产品渗透率保持在较高水平。在2023 年全球前10大智能手机品牌中,有7家品牌与其建立了合作关系。

导热界面材料方面,其2023年的销售额,约占国内市场份额的8.63%,在国内市场集中度较低的背景下,其表现也不错。

整体上,公司2023年导热散热产品实现销售收入共计 9.15 亿元,在同行业可比公司中排名第三,仅次于飞荣达和中石科技。

盈利能力可圈可点

本刊编辑部:苏州天脉的盈利能力如何?

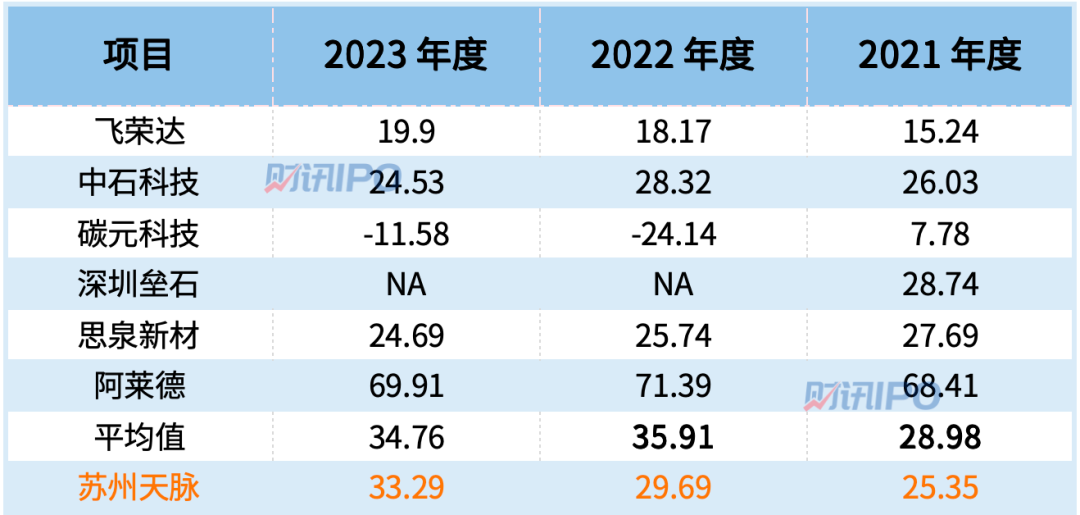

木槿 :从最核心的盈利能力指标来看,苏州天脉的表现可圈可点。其中主营业务毛利率是反映企业盈利能力的核心指标之一,2021年至2023年,其主营业务毛利率分别为25.35%、29.69%和33.29%,呈逐年上升趋势。其中,2022年度,公司的主营业务毛利率提升主要是由于均温板、热管及石墨膜的单位生产成本有所下降,产品毛利率相应提高,带动整体毛利率有所提升。2023 年度,则主要是由于收入占比最高的均温板产品毛利率有所上升所致。

不过,如果从行业对比数据来看,苏州天脉毛利率显得非常高,除了阿莱德毛利率远高于行业其他公司外,2022年和2023年第二高的便是苏州天脉,其毛利率不但超过了飞荣达,还超过了中石科技等公司。

表2 同行业毛利率对比情况(单位:%)

来源:招股书

来源:招股书 注: 1、数据来源于可比公司年报、半年报等定期报告或招股说明书,截至本招股说明书签署日,深圳垒石未披露 2021 年度及以后财务数据, 2021 年取半年度数据测算。

2、飞荣达、 碳元科技、阿莱德主营业务中存在与散热材料不相关的其他业务且比重较大,因此与飞荣达、碳元科技、阿莱德比较中使用其散热材料相关业务的毛利率进行比较。

3、碳元科技 2021 年度-2022 年度采用散热材料业务毛利率、2023 年度采用高导热石墨膜毛利率, 2022年度、 2023 年度相关业务的毛利率为负,因此计算同行业毛利率平均值未将其纳入计算。

值得一提的是,苏州天脉在招股书中表示,“公司毛利率水平与中石科技、深圳垒石、思泉新材较为接近,不存在显著差异”,但从2023年数据对比来看,其33.29%的毛利率要比中石科技24.53%的毛利率高出8.76个百分点,比思泉新材24.69%的毛利率高出8.6个百分点,差异还是蛮显著的。

对于毛利率高于飞荣达的情况,苏州天脉认为,“主要是由于飞荣达导热器件包含的产品种类较多,主要包括散热模组、均温板、热管、风扇、液冷板、导热界面材料、石墨片等产品,公司与其产品结构有所不同,导致毛利率存在差异。”

本刊编辑部:期间费用情况呢?

木槿:2021年和2022年,苏州天脉销售费用率和管理费用率表现和飞荣达、中石科技、碳元科技、深圳垒石、思泉新材、阿莱德6家同行业可比公司均值接近,或比之略低,但到2023年,其上述两项值的表现要明显优于行业公司。从具体数值对比来看,整个报告期,其销售费用率和管理费用率均比飞荣达、中石科技两家公司要低。

表3 苏州天脉期间费用部分比率与同行业平均值对比情况(单位:%)

来源:招股书

来源:招股书 另外,上述三年中,苏州天脉研发费用率均低于行业公司均值,在较低的费用支出之下,其净利率表现也十分不错,上述三年中分别为9.11%、13.88%和16.62%,呈持续增长态势。值得一提的是,2023年飞荣达、中石科技两家公司的销售净利率分别为1.81%和5.72%。

专利数量相对有限

本刊编辑部:对比公司中多次提到了飞荣达、中石科技,这两家公司相比苏州天脉有何不同?

木槿 :三家公司中,体量最大的是飞荣达。该公司主要从事电磁屏蔽材料及器件、热管理材料及器件、基站天线及相关器件、防护功能器件、轻量化材料及器件、功能组件等的研发、设计、生产与销售。其客户更是明星云集,其中包括华为、微软、联想、三星、中兴、思科、比亚迪、广汽、北汽、中车、阳光电源、古瑞瓦特、固德威、格力、迈瑞、松下、大疆等等。

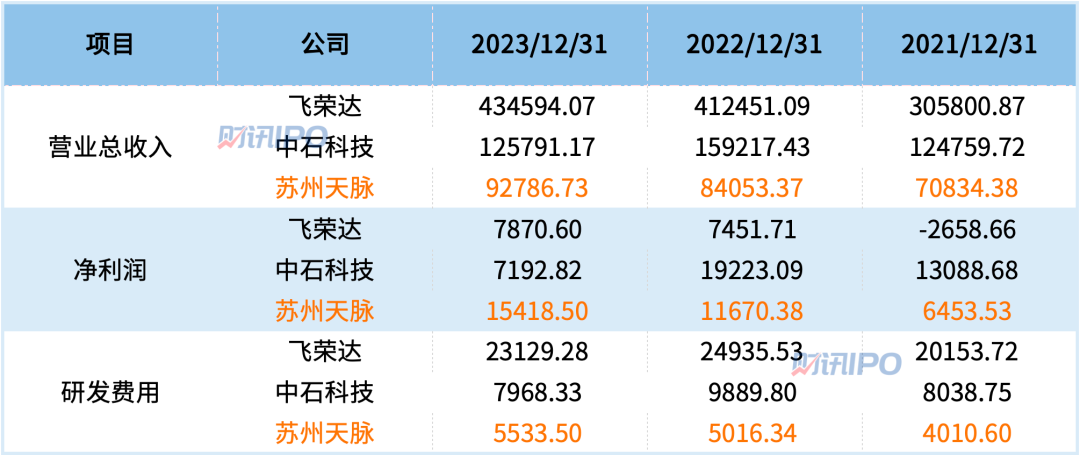

2023年,飞荣达收入规模达到了43.46亿元 ,其中仅热管理材料及器件的收入就达到了17.33亿元,占其收入的比例接近4成,是其收入最高的产品类别。相比之下,苏州天脉当年导热散热产品实现销售收入仅有9.15 亿元,与之相比尚有较大差距。

中石科技 的主要产品包括高导热石墨产品(人工合成石墨、天然石墨、石墨烯高导热膜等)、导热界面及灌封材料、热管、均热板、热模组、 EMI 屏蔽材料、胶黏剂材料及密封材料等。2023年,公司营业总收入为12.58亿元,其中导热材料贡献的收入则达到了11.68亿元,占到了收入的绝大部分,销售金额相比苏州天脉高。

不过,从净利润表现来看,不管是飞荣达还是中石科技,2023年净利润均没达到8000万元,而苏州天脉超过了1.5亿元,比前述两家公司表现要更优秀。

表4 三家公司部分财务指标对比(单位:万元)

来源:Wind

来源:Wind 本刊编辑部:苏州天脉研发投入和专利成果方面与同行对比是否有优势?

木槿 :从研发投入来看,3家公司中,飞荣达研发投入金额最大,2023年其投入的研发费用高达2.31亿元,而2021年至2023年三年中研发投入总金额达到了6.82亿元。大量的研发投入,给飞荣达带来了不菲的研发成果,截至 2023年末,其已获得专利共计698 项,其中发明175项、实用新 511 项、外观设计12 项。

中石科技研发费用整体也高于苏州天脉,2023年研发费用接近8000万元,而2021年至2023年三年的研发费用合计为2.59亿元。专利方面,截至2023年末,其已经授权实用新型专利有118 项,取得国内发明专利 29 项,国外发明专利 8 项。

与上述两家公司相比,苏州天脉2023年投入的研发费用为5533.50万元,近三年合计投入研发费用1.46亿元。截至招股说明书签署日,公司共拥有专利技术 77 项,其中,发明专利为11项。

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)