原标题:165家中介机构收近3000万罚单:撤销任职 停1年新业务 来源:13个精算师

2019年全年

中介机构(代理、经纪、公估)

共收到296张罚单

罚款总额2729万元

涉及165家中介机构

88家代理、25家经纪、52家公估

(法人机构)

由于是全年总结,本文略长,大家可以参照目录自行跳跃阅读。

本文共5节:

①被罚中介TOP20:4家代理超百万,5家经纪超50万,1家公估超10万,还有机构被停新业务1年

②中介罚款重灾区,仍是中介机构

③监管分局开半数罚单,“监管到人”,“从细从严”已是趋势

④165家机构罚款汇总表

⑤“13精”小程序的第九格

1

被罚中介TOP20

一家机构被停新1年

只想看全榜单?

在文末哦,快速向后拉哈!

1. 代理公司罚款TOP10:4家被罚超百万

88家代理公司中,被罚款最高的10家公司全年被罚金额大于60万。其中,4家公司全年被罚金额大于100万!

①盛世大联代理:厦门、宁波、江苏三家分公司被罚

盛世大联代理厦门分公司,因为编制虚假资料、谋取不正当利益,被监管开出72万元罚单,且被停止开展新业务6个月。

正是因为厦门分公司的高额罚单,使得其成为2019年被罚款最多的中介机构。

②美联盛航代理、浙江永顺代理、鹏诚代理:花式返佣被罚百万

美联盛航代理,吉林、天津、四川三家分公司被罚,其中,吉林分公司因为虚列客户专员工资、临时负责人超任期、给予合同以外利益,被监管局连开4张罚单,合计罚款65.2万。天津分公司,因为虚构服务事项、未进行进行执业登记等被罚43万。

浙江永顺代理,单笔罚款最高!公司因为编制虚假材料、牟取不正当利益,被浙江监管局罚公司81万,罚负责人20万,合计101万。

③利益的背后总是乱象丛生:返佣是代理公司常年痼疾

从上述几家公司被罚的情况不难看出,代理公司作为中介机构被罚的重灾区,其根本问题还是围绕费用!

小编记得前两日,意外险改革政策出台的时候,跟人谈论,为什么大家更关心健康险的政策,而不是意外险的政策?

参见《重磅!银保监会推动意外险改革:统一意外险专项监管制度》

原因可能有二,一是意外险单均小,二是盈利空间有限,所以,无论是保险公司还是客户都不是特别重视。

也就是说“无利不起早”,哪里有“利”,哪里就是战场,自然也是问题丛生。

费用是代理公司最主要的收入来源,为了拼保费,各种花式竞争手段不断,但是,随着监管不断细致深化,无论是通过“虚列客户专员工资”,还是“通过子公司推客返费”都有可能被查到!

例如,上文提到的鹏诚代理的子公司“创保鑫”,还有虚列客户专员工资的美联盛航代理,具体参见《车险严监管继续:停新业务,撤职,罚300万+,代理机构已成重灾区,硝烟继续弥漫》。

2. 经纪公司罚款TOP5:4家被罚超百万

2019年,25家经纪公司被监管机构开出罚单,被罚款最高的5家公司全年被罚金额大于50万。

其余多数经纪公司的全年罚款普遍在10万元以下,主要是与代理公司相比,经纪公司的单张罚款金额普遍较小。

①被罚最多的经纪公司:北京华夏保险经纪,一张罚单82万!

2019年5月6日,北京银保监局对北京华夏保险经纪公司罚款61万,对时任负责人罚款21万元,合计罚款总额82万。

细数五宗罪:

·保险销售主体和优惠活动宣传不当

·与其他公司产品不当对比

·电销用语表述不规范

·未在销售页面显著位置披露与保险合同有关重要情况

·未按规定进行执业登记和管理

②请注意:“与其他公司产品不当对比”!

近年来,在微信、视频等平台多有将保险公司产品进行对比的内容,其实,这样的对比简单直观,有助于消费者结合自己的需求选择保险产品,所以,很多保险经纪和代理人的朋友圈也不乏类似的信息。

但是,从内容质量看却是参差不齐,也就引发了很多“不当对比”。

为此,银保监会对于此方面的监管也越发重视,无论是最近的《互联网保险业务监管办法(征求意见稿)》,还是四部委出台的《关于进一步规范金融营销宣传行为的通知》,对于产品的对比都要求第三方“不得不当类比”、“不得片面比较价格和简单排名”。

参见:

《互联网保险新规,重磅来袭:征求意见稿明确第三方网络平台,不可销售保险!》

《四部委联合发文:金融营销宣传行为“九不得”》

③北京联合经纪,7个省份被罚:北京、广东、黑龙江、湖北、吉林、四川、天津,合计罚款72.9万!

北京联合经纪之所以成为被罚第二多的经纪公司,主要是被开的罚单太多,7个省份被开罚单,其中最高的两笔罚单来自广东和湖北,单笔罚款金额超过20万。

广东分公司,财务数据不真实,被罚26万!

·将招待用途发票通过列支差旅费报销

·使用无效发票报销套取费用

·贴票报销向员工发放补贴

湖北分公司,虚列费用、委托未执业登记人员开展业务,被罚20万!

3. 公估公司罚款TOP5:1家超10万!

在中介公司中,公估公司由于业务体量最小的关系,违规被罚的金额也最小,但是,特点是被罚的公司多!

2019年,52家公司公司被开罚单,单笔最高罚单金额为10万,是黑龙江监管局开给吉林茂林公估的。

吉林茂林公估,收吉林、黑龙江两笔罚单,总罚款16万。

黑龙江数罪并罚,罚款最多,黑龙江分公司因为未按规定制作告知书、未办理执业登记、未建立完整业务档案、财务数据不真实等问题,被监管处罚公司6万,负责人4万!

4. 罚款不是唯一措施,停业、撤职更是严重!

其实,与监管对于保险公司的监管类似,保险公司一旦出现业务经营的严重违规现象,罚款尚且算比较轻的处罚,最严重的则是有可能被停业,这一点,中介机构也不例外。

据小编不完全统计,2019年共有6家代理公司被采取除罚款以外的监管措施,如停新业务,撤销任职资格等。

①停新业务1年:郑州瑞丰保险代理有限公司

瑞丰保代,存在聘任不具任职资格人员履行高管职责、编制虚假报表、资料等违法行为,被河南监管局开出12万罚单。

但是,因为编制虚假材料,瑞丰保代被责令停止接受新业务1年,并且取消两位高管的任职资格。

停业1年,应该说是极其严重的监管措施了,在中介机构的处罚中比较少见。但是,凡是有一就有二,所以,各家机构一定要注意合规经营,否则真的停新一年可是比疫情影响更惨痛。

另外被停新业务的机构,如上图所示。

②撤销任职资格:违法严重,机构负责人被撤职

升华茂林保险销售贵州分公司,郑州瑞丰保险代理,诺爱保险代理安徽分公司,三家公司的高管被监管撤销任职资格。

升华茂林贵州、郑州瑞丰保代都是因为编制或者提供虚假资料,诺爱代理安徽是因为利用业务便利为其他机构谋取不正当利益。

无论公司违法原因是什么,撤销高管任职的理由只有一个,对公司违法行为负有直接责任。

这一点,正是体现了随着监管层级的不断深化,公司违法,机构负责人一定要负责,“监管到人”的执行力度已经越来越大!

“监管到人”已是趋势,后文第三部分,我们再仔细阐述,大家可以向后看~

2

中介机构罚款重灾区:代理公司

1. 165家中介,近3000万罚款

代理公司依旧是重灾区

①2019年全年中介机构罚款情况

据小编不完全统计,2019年银保监会共开出296张罚单,涉及165家中介机构,罚款总额共计2,729万。

②代理公司仍是罚款重灾区

从罚款金额看,代理公司共被罚2,092万,属于中介机构中被罚款最多的,占全年中介机构罚款的77%。

从被罚机构数看,88家代理机构被罚,占被罚中介机构的比例为53%。

无论是从金额看,还是从被罚机构的数量看,代理公司仍旧是被监管处罚的重灾区。

2. 3省市中介罚款最多:浙江超300万,江苏、北京超200万!

①32个地区开中介罚单:保费大省总罚款多

2019年共有32个地区对中介机构开出罚单,上图仅列出前20个地区。

其中,3省市罚款超200万,浙江超300万,江苏、北京超200万!

10省市罚款超100万,包括浙江、江苏、北京、重庆、上海、河南、陕西、广东、天津、吉林。

由上图所示,罚款比较多的省,并不一定罚单件数多,但却都是保费大省!

②从罚单件数和罚款金额的对比,可以看出各地区监管侧重的不同

从罚单件数和罚款金额的对比看,有的地方罚单多,但是单均罚款小,有的地方罚单少,但是罚款金额高。

罚单多vs罚款多,说明什么?

以单均罚款高的地区为例,比如北京和重庆。北京全年只开了12张中介罚单,但是最高的罚单罚款有82万,还有两张罚单在40万罚款以上。

这可能是两方面原因:

一是业务规模大的机构,问题突出涉案金额高,被罚的话自然也是要多。

二是监管方向侧重抓典型。

3

监管分局发力

四季度开37张罚单,罚229万

看完整体的情况,跟小编一起再下探一个维度,仔细看看中介机构为什么罚?还有银保监会成立后,监管层级变化对中介机构监管的影响?

银保监会成立后,2019年上半年还处于过渡阶段,很多信息尚不清晰。之前,2019年三季度中介的罚款情况,“13精”已经跟大家分析过了,本期我们重点分析第四季度中介的罚款情况。

三季度罚款情况,参见《车险严监管继续:停新业务,撤职,罚300万+,代理机构已成重灾区,硝烟继续弥漫》

1. 三层监管形势下:监管分局发力

银保监会成立后,各项整合相继落定,对保险业的监管也从原先的“会-局”两个层级,变为“会-局-分局”三个层级。

对于保险业经营机构的检查、行政处罚、许可等也逐渐由银保监会放权到银保监局的层级。参见《停!停!停!停40+机构新业务,监管力度持续升级,地市级监管分局直接开罚单》

目前,银保监会直接开出的罚单越来越少,银保监局和分局的罚单则占多数,可见未来监管的重心势必进一步下移。

中介机构已是如此,从四季度的数据看,分局已经相继开出37张罚单,总额228.9万,占全部罚单的36%。

监管层级的下探,势必意味着后续监管将更有针对性,监管力度更大,维度也会更细,也就需要中介机构格外注意一定要合规经营。

2. “监管到人”势在必行

随着,银保监会监管层级的深化,“监管到人”不断被提及,在上周的意外险改革方案出台时,也提到对于公司的违法行为,不仅要问公司的责,还要问公司负责人的责,也就是“双罚制”!

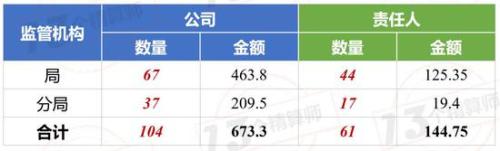

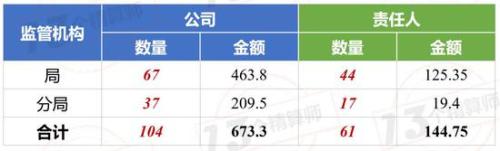

从2019年保险公司的处罚,以及四季度中介机构的处罚情况看(上图)亦是如此。

四季度,监管共开出中介机构的处罚104单,其中涉及61个责任人的处罚,从金额看,机构的罚款总额共计673万,责任人的罚款145万,简单算人均的话,平均每个问责人的罚款在2万以上。

更严重的还会被撤销任职资格,这个在第一部分我们已经说过了。

各位机构负责人一定要提起精神,公司的违法行为你们是要负责的,轻则罚款,重则撤销任职!

3. 中介机构的痼疾:费用真实性

根据四季度中介的罚款情况,“13精”对于处罚原因进行了归类,主要处罚原因见上图。

被罚款最多的原因,万年不变的就是“编制虚假材料”,其次是“虚列费用”、“谋取不正当利益”、“给予合同外利益”,全部都是跟中介机构的营收有关系的,也是监管处罚的重点。

还有一个需要注意“停业期间开展业务”,这是明知故犯,被监管开出48万的罚单。其他档案管理等规章制度类的处罚金额相对较小。

费用!费用!费用!是利益的核心,也是监管的重点,即使是重罚之下,却依旧不乏顶风作案者,也许也是无奈吧~

4

2019年中介机构罚款

汇总表

2019年全年

中介机构(代理、经纪、公估)

共收到296张罚单

罚款总额2729万元

涉及165家中介机构

88家代理、25家经纪、52家公估

(法人机构)

由于是全年总结,本文略长,大家可以参照目录自行跳跃阅读。

本文共5节:

①被罚中介TOP20:4家代理超百万,5家经纪超50万,1家公估超10万,还有机构被停新业务1年

②中介罚款重灾区,仍是中介机构

③监管分局开半数罚单,“监管到人”,“从细从严”已是趋势

④165家机构罚款汇总表

⑤“13精”小程序的第九格

1

被罚中介TOP20

一家机构被停新1年

只想看全榜单?

在文末哦,快速向后拉哈!

1. 代理公司罚款TOP10:4家被罚超百万

88家代理公司中,被罚款最高的10家公司全年被罚金额大于60万。其中,4家公司全年被罚金额大于100万!

①盛世大联代理:厦门、宁波、江苏三家分公司被罚

盛世大联代理厦门分公司,因为编制虚假资料、谋取不正当利益,被监管开出72万元罚单,且被停止开展新业务6个月。

正是因为厦门分公司的高额罚单,使得其成为2019年被罚款最多的中介机构。

②美联盛航代理、浙江永顺代理、鹏诚代理:花式返佣被罚百万

美联盛航代理,吉林、天津、四川三家分公司被罚,其中,吉林分公司因为虚列客户专员工资、临时负责人超任期、给予合同以外利益,被监管局连开4张罚单,合计罚款65.2万。天津分公司,因为虚构服务事项、未进行进行执业登记等被罚43万。

浙江永顺代理,单笔罚款最高!公司因为编制虚假材料、牟取不正当利益,被浙江监管局罚公司81万,罚负责人20万,合计101万。

③利益的背后总是乱象丛生:返佣是代理公司常年痼疾

从上述几家公司被罚的情况不难看出,代理公司作为中介机构被罚的重灾区,其根本问题还是围绕费用!

小编记得前两日,意外险改革政策出台的时候,跟人谈论,为什么大家更关心健康险的政策,而不是意外险的政策?

参见《重磅!银保监会推动意外险改革:统一意外险专项监管制度》

原因可能有二,一是意外险单均小,二是盈利空间有限,所以,无论是保险公司还是客户都不是特别重视。

也就是说“无利不起早”,哪里有“利”,哪里就是战场,自然也是问题丛生。

费用是代理公司最主要的收入来源,为了拼保费,各种花式竞争手段不断,但是,随着监管不断细致深化,无论是通过“虚列客户专员工资”,还是“通过子公司推客返费”都有可能被查到!

例如,上文提到的鹏诚代理的子公司“创保鑫”,还有虚列客户专员工资的美联盛航代理,具体参见《车险严监管继续:停新业务,撤职,罚300万+,代理机构已成重灾区,硝烟继续弥漫》。

2. 经纪公司罚款TOP5:4家被罚超百万

2019年,25家经纪公司被监管机构开出罚单,被罚款最高的5家公司全年被罚金额大于50万。

其余多数经纪公司的全年罚款普遍在10万元以下,主要是与代理公司相比,经纪公司的单张罚款金额普遍较小。

①被罚最多的经纪公司:北京华夏保险经纪,一张罚单82万!

2019年5月6日,北京银保监局对北京华夏保险经纪公司罚款61万,对时任负责人罚款21万元,合计罚款总额82万。

细数五宗罪:

·保险销售主体和优惠活动宣传不当

·与其他公司产品不当对比

·电销用语表述不规范

·未在销售页面显著位置披露与保险合同有关重要情况

·未按规定进行执业登记和管理

②请注意:“与其他公司产品不当对比”!

近年来,在微信、视频等平台多有将保险公司产品进行对比的内容,其实,这样的对比简单直观,有助于消费者结合自己的需求选择保险产品,所以,很多保险经纪和代理人的朋友圈也不乏类似的信息。

但是,从内容质量看却是参差不齐,也就引发了很多“不当对比”。

为此,银保监会对于此方面的监管也越发重视,无论是最近的《互联网保险业务监管办法(征求意见稿)》,还是四部委出台的《关于进一步规范金融营销宣传行为的通知》,对于产品的对比都要求第三方“不得不当类比”、“不得片面比较价格和简单排名”。

参见:

《互联网保险新规,重磅来袭:征求意见稿明确第三方网络平台,不可销售保险!》

《四部委联合发文:金融营销宣传行为“九不得”》

③北京联合经纪,7个省份被罚:北京、广东、黑龙江、湖北、吉林、四川、天津,合计罚款72.9万!

北京联合经纪之所以成为被罚第二多的经纪公司,主要是被开的罚单太多,7个省份被开罚单,其中最高的两笔罚单来自广东和湖北,单笔罚款金额超过20万。

广东分公司,财务数据不真实,被罚26万!

·将招待用途发票通过列支差旅费报销

·使用无效发票报销套取费用

·贴票报销向员工发放补贴

湖北分公司,虚列费用、委托未执业登记人员开展业务,被罚20万!

3. 公估公司罚款TOP5:1家超10万!

在中介公司中,公估公司由于业务体量最小的关系,违规被罚的金额也最小,但是,特点是被罚的公司多!

2019年,52家公司公司被开罚单,单笔最高罚单金额为10万,是黑龙江监管局开给吉林茂林公估的。

吉林茂林公估,收吉林、黑龙江两笔罚单,总罚款16万。

黑龙江数罪并罚,罚款最多,黑龙江分公司因为未按规定制作告知书、未办理执业登记、未建立完整业务档案、财务数据不真实等问题,被监管处罚公司6万,负责人4万!

4. 罚款不是唯一措施,停业、撤职更是严重!

其实,与监管对于保险公司的监管类似,保险公司一旦出现业务经营的严重违规现象,罚款尚且算比较轻的处罚,最严重的则是有可能被停业,这一点,中介机构也不例外。

据小编不完全统计,2019年共有6家代理公司被采取除罚款以外的监管措施,如停新业务,撤销任职资格等。

①停新业务1年:郑州瑞丰保险代理有限公司

瑞丰保代,存在聘任不具任职资格人员履行高管职责、编制虚假报表、资料等违法行为,被河南监管局开出12万罚单。

但是,因为编制虚假材料,瑞丰保代被责令停止接受新业务1年,并且取消两位高管的任职资格。

停业1年,应该说是极其严重的监管措施了,在中介机构的处罚中比较少见。但是,凡是有一就有二,所以,各家机构一定要注意合规经营,否则真的停新一年可是比疫情影响更惨痛。

另外被停新业务的机构,如上图所示。

②撤销任职资格:违法严重,机构负责人被撤职

升华茂林保险销售贵州分公司,郑州瑞丰保险代理,诺爱保险代理安徽分公司,三家公司的高管被监管撤销任职资格。

升华茂林贵州、郑州瑞丰保代都是因为编制或者提供虚假资料,诺爱代理安徽是因为利用业务便利为其他机构谋取不正当利益。

无论公司违法原因是什么,撤销高管任职的理由只有一个,对公司违法行为负有直接责任。

这一点,正是体现了随着监管层级的不断深化,公司违法,机构负责人一定要负责,“监管到人”的执行力度已经越来越大!

“监管到人”已是趋势,后文第三部分,我们再仔细阐述,大家可以向后看~

2

中介机构罚款重灾区:代理公司

1. 165家中介,近3000万罚款

代理公司依旧是重灾区

①2019年全年中介机构罚款情况

据小编不完全统计,2019年银保监会共开出296张罚单,涉及165家中介机构,罚款总额共计2,729万。

②代理公司仍是罚款重灾区

从罚款金额看,代理公司共被罚2,092万,属于中介机构中被罚款最多的,占全年中介机构罚款的77%。

从被罚机构数看,88家代理机构被罚,占被罚中介机构的比例为53%。

无论是从金额看,还是从被罚机构的数量看,代理公司仍旧是被监管处罚的重灾区。

2. 3省市中介罚款最多:浙江超300万,江苏、北京超200万!

①32个地区开中介罚单:保费大省总罚款多

2019年共有32个地区对中介机构开出罚单,上图仅列出前20个地区。

其中,3省市罚款超200万,浙江超300万,江苏、北京超200万!

10省市罚款超100万,包括浙江、江苏、北京、重庆、上海、河南、陕西、广东、天津、吉林。

由上图所示,罚款比较多的省,并不一定罚单件数多,但却都是保费大省!

②从罚单件数和罚款金额的对比,可以看出各地区监管侧重的不同

从罚单件数和罚款金额的对比看,有的地方罚单多,但是单均罚款小,有的地方罚单少,但是罚款金额高。

罚单多vs罚款多,说明什么?

以单均罚款高的地区为例,比如北京和重庆。北京全年只开了12张中介罚单,但是最高的罚单罚款有82万,还有两张罚单在40万罚款以上。

这可能是两方面原因:

一是业务规模大的机构,问题突出涉案金额高,被罚的话自然也是要多。

二是监管方向侧重抓典型。

3

监管分局发力

四季度开37张罚单,罚229万

看完整体的情况,跟小编一起再下探一个维度,仔细看看中介机构为什么罚?还有银保监会成立后,监管层级变化对中介机构监管的影响?

银保监会成立后,2019年上半年还处于过渡阶段,很多信息尚不清晰。之前,2019年三季度中介的罚款情况,“13精”已经跟大家分析过了,本期我们重点分析第四季度中介的罚款情况。

三季度罚款情况,参见《车险严监管继续:停新业务,撤职,罚300万+,代理机构已成重灾区,硝烟继续弥漫》

1. 三层监管形势下:监管分局发力

银保监会成立后,各项整合相继落定,对保险业的监管也从原先的“会-局”两个层级,变为“会-局-分局”三个层级。

对于保险业经营机构的检查、行政处罚、许可等也逐渐由银保监会放权到银保监局的层级。参见《停!停!停!停40+机构新业务,监管力度持续升级,地市级监管分局直接开罚单》

目前,银保监会直接开出的罚单越来越少,银保监局和分局的罚单则占多数,可见未来监管的重心势必进一步下移。

中介机构已是如此,从四季度的数据看,分局已经相继开出37张罚单,总额228.9万,占全部罚单的36%。

监管层级的下探,势必意味着后续监管将更有针对性,监管力度更大,维度也会更细,也就需要中介机构格外注意一定要合规经营。

2. “监管到人”势在必行

随着,银保监会监管层级的深化,“监管到人”不断被提及,在上周的意外险改革方案出台时,也提到对于公司的违法行为,不仅要问公司的责,还要问公司负责人的责,也就是“双罚制”!

从2019年保险公司的处罚,以及四季度中介机构的处罚情况看(上图)亦是如此。

四季度,监管共开出中介机构的处罚104单,其中涉及61个责任人的处罚,从金额看,机构的罚款总额共计673万,责任人的罚款145万,简单算人均的话,平均每个问责人的罚款在2万以上。

更严重的还会被撤销任职资格,这个在第一部分我们已经说过了。

各位机构负责人一定要提起精神,公司的违法行为你们是要负责的,轻则罚款,重则撤销任职!

3. 中介机构的痼疾:费用真实性

根据四季度中介的罚款情况,“13精”对于处罚原因进行了归类,主要处罚原因见上图。

被罚款最多的原因,万年不变的就是“编制虚假材料”,其次是“虚列费用”、“谋取不正当利益”、“给予合同外利益”,全部都是跟中介机构的营收有关系的,也是监管处罚的重点。

还有一个需要注意“停业期间开展业务”,这是明知故犯,被监管开出48万的罚单。其他档案管理等规章制度类的处罚金额相对较小。

费用!费用!费用!是利益的核心,也是监管的重点,即使是重罚之下,却依旧不乏顶风作案者,也许也是无奈吧~

4

2019年中介机构罚款

汇总表

来源:13个精算师

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)