感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

记者 | 曹立

编辑 | 陈菲遐

东旭光电(维权)(000413.SZ)还是没能熬过这个冬天。

11月19日,市值275亿元的东旭光电公告称,两个中期债券品种无法按期兑付,合计应付本息20.1亿元。当天上午,东旭光电和其兄弟公司东旭蓝天双双停牌,公告显示,这两家公司的大股东东旭集团的控制权可能发生变更,东旭集团的控股股东东旭光电投资有限公司拟向石家庄市国资委转让其持有的东旭集团51.46%的股权。

目前,事态正在进一步发酵。11月19日,深交所管理部下发问询函,对公司的“存贷双高”现象、以及财务公司的情况给予重点关注。此外,东旭蓝天证券部火速撇清关系,表示东旭光电债务和东旭蓝天无关,实际控制人即使变更也不影响经营。

2018年,东旭光电的营收达到282亿元。截至2019年三季报,公司总资产达到724亿元,净资产为342亿元。其中,账面现金高达183亿元,现金流动比以及速动比看似均在合理范围内,却还不上20亿元债务的情况。这种情况像极了2018年爆雷的“大白马”康得新。

不少市场人士都会不寒而栗:今年的东旭光电,会重蹈覆辙,成为下一个康得新吗?

7年270倍的疯狂跨界之路

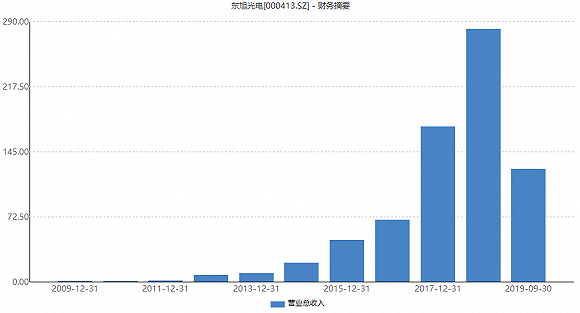

东旭光电的扩张始于2011年,在接下来的7年里,公司的规模高速扩张,把业务伸向多个不相关的行业,营收暴增270倍。

把时间拨回2011年,这一年,东旭集团从石家庄国资委手中获得了上市公司宝石A的控制权,也就是后来的东旭光电。在接下来的7年里,东旭光电营收增长了270倍。

东旭集团和宝石A其实是老相识,早在1997年,东旭集团就开始为宝石A提供显像管显示器的生产装备。不过,东旭集团的创始人李兆廷较早意识到了液晶显示是当时的发展方向,在2004年就全面转向液晶显示产业,到2011年,东旭集团已经成为国内最大的液晶玻璃基板厂商。

东旭集团在2011年入主宝石A后,将后者定位为其旗下光电显示产业板块的唯一发展平台,效果立竿见影。在次年也就是2012年,宝石A的营收就暴增6.5倍,从2011年的1.04亿元增长至2012年的7.79亿元。随后,宝石A开启了疯狂扩张之路,证券简称也改为了东旭光电。

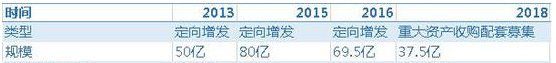

在东旭光电的扩张之路上,定向增发无疑起到了关键作用,从2013年至今,公司先后做了4次定增,累计募集资金达到237亿元。

数据来源:公司公告,界面新闻研究部

伴随着一次次定增,公司涉及的产业也越来越多。

2012年时,东旭光电的主要营收来自玻璃基板设备业务;2014年,随着募投玻璃基板产线进入量产阶段,玻璃基板成为公司重要增长点;2014年,东旭光电通过收购江苏省吉星新材料有限公司50.5%的股权进入了蓝宝石晶体材料行业;2015年,东旭光电募投30亿元,引进日本DNP公司第五代彩色滤光片生产线和技术,进军TFT-LCD用彩色滤光片行业;2015年,东旭光电与北京理工大学合资成立了北京旭碳新材料科技有限公司,把目光投向了石墨烯领域;2016年,东旭光电收购了上海碳源汇谷新材料科技有限公司50.5%的股权,进一步加码石墨烯;2016年,东旭光电出资5亿元,与世界500强企业日本住友化学株式会社、韩国东友精细化学株式会社、拓米国际有限公司合资成立旭友电子材料科技(无锡)有限公司,进入偏光片领域;2017年,东旭光电完成了对旭虹光电的收购,进入曲面盖板玻璃领域;2017年,东旭光电又开拓新战场,以30亿元收购申龙客车,进入新能源汽车领域,还以1亿元认购亿华通非公开定增,涉足氢能。

到2018年,公司的营收结构已经让人眼花缭乱。最早的主营业务玻璃基板设备和技术服务的占比已经下降到近30%,而其他的业务板块包括材料、通讯、汽车、石墨烯等,涉及多个行业。

数据来源:Wind,界面新闻研究部

从显示到材料到汽车,东旭光电的产业扩张走出了一条诡异的弧线,超出了常人的认知。

经营恶化早已出现

东旭光电的财务恶化并非没有先兆。回到财务报表,从2011年到2018年,东旭光电的营收每年都有大幅度增长,但这一现象在2019年戛然而止,2019年前三季度,公司营收下滑27.2%。

数据来源:Wind,界面新闻研究部

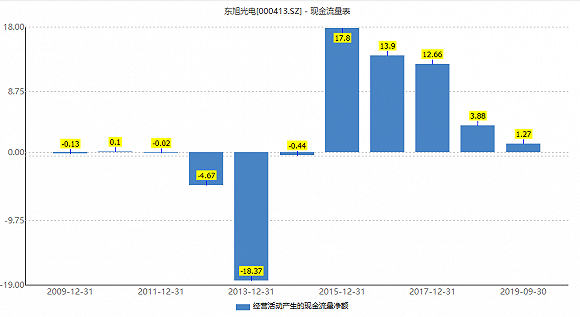

从经营性现金流来看,公司的问题其实在2016年就已经出现。在营收增长的情况下,经营性现金流反而从2015年的17.8亿元下降到2016年的13.9亿元。

但公司真正出现经营困难,是在2018年,当年公司经营性现金流骤降至3.88亿元,同年公司的财务费用为7.23亿元,现金流的缺口出现了。

推倒多米诺骨牌的,或许是2018年的定增新规。此前分析道,东旭光电的扩张离不开定增。但是当证监会严格监管之后,公司股权融资的途径已被掐断,剩下的债权融资也要看银行的脸色。公司的筹资活动现金流大量流出,2017年还净流入41.66亿元,2018年变为净流出39.47亿元。

数据来源:Wind,界面新闻研究部

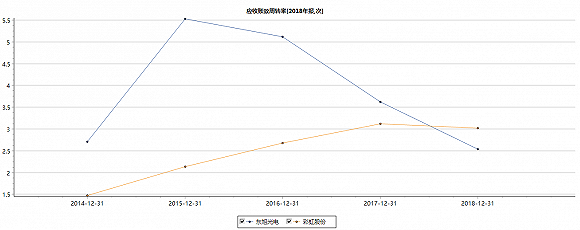

东旭光电经营性现金流恶化的具体表现是应收账款周转率下降,公司的应收账款周转率在2017年和2018年连续出现大幅下滑,2018年公司应收账款周转率为2.5次,被玻璃基板同行彩虹股份(600707.SH)超越。

数据来源:Wind,界面新闻研究部

根据公司2019年半年报,在公司当期119.5亿的应收账款中有三处数字值得关注:一是国补地补应收账款高达26亿元;二是关联方应收账款合计为12.7亿元;三是信用期外应收账款为15亿元。

公司应收账款较高可能是由以下几方面导致:一是收购申龙客车,新能源汽车补贴到位周期较长;二是可能存在关联方拖欠应收账款的情况;三是下游面板行业处于下行周期,也对公司应收账款回收造成困难。

东旭财务公司扮演什么角色?

和很多大型企业类似,东旭集团旗下也设有东旭集团财务有限公司(下称东旭财务公司),用于集团集中管理调配和财务管理服务。2016年11月,东旭集团与东旭光电分别出资6亿元和4亿元共同设立东旭财务公司,2017年,东旭财务公司增资至注册资本50亿元,其中,东旭光电出资20亿元,占比40%。

在东旭光电疑似资金链断裂的事件中,东旭财务公司扮演的角色十分微妙。

从货币资金看,公司账上183亿元现金,扣除42亿受限货币资金(假设三季报和半年报受限资金相同),可动用的货币资金为141亿元。但是导致20亿元债务违约的事件发生,界面新闻研究部认为,有三种可能:

第一种可能是货币资金余额造假;第二种可能是货币资金被关联方挪用;第三种可能则是担保出了问题。

来看第一种可能。2018年东旭光电四个季度货币资金均值为230亿元,利息收入为5亿元,对应存款利率为2.2%,存款利率偏低,但仍在合理范围内。因此,货币资金余额全数造假的可能性相对较小。

第二种可能被关联方挪用,情况则要复杂得多。作为东旭光电的关联方,东旭财务公司扮演的角色则较为可疑。

公告显示,截至2019年6月30日,东旭光电在东旭财务公司存款87.78亿元,贷款0元;东旭蓝天在东旭财务公司存款余额27.19亿元,贷款余额2.2亿元。

根据我国《企业集团财务公司管理办法》规定,集团财务公司作为银监会批准的非银行金融机构,在企业集团内部进行资金的集中管理调配和财务管理服务,并可从事集团内企业的存贷款业务。

东旭光电将货币资金存入东旭财务公司,这一操作本身是合规的。根据此前媒体报道,东旭光电内部人士称,东旭光电存于集团的183亿元,是项目募集资金,只能专款专用。但是不知道的是,当东旭财务公司将资金借贷给东旭集团体内其他公司,产生坏账无法收回时,东旭光电这部分钱能不能拿出来,就很难说了。因此,资金是否被关联方挪作他用,目前还不能有结论。

第三种担保方面,根据东旭光电2019年半年报披露,公司对外担保额度为15亿元,担保对象为汽车销售按揭客户,实际担保金额为2.19亿元。公司曾在去年披露,子公司申龙客车在销售中与金融机构合作,为客户购车提供融资租赁贷款服务,申龙客车所承担的担保义务主要包括两部分内容,即客户向金融机构缴存租赁风险缓释金,公司承担补足义务;客户出现严重违约情形时,公司需履行权益购买义务,支付权益购买价款。这可能存在一定风险。

但是总的来看,最大的风险点,还是来自于第二种关联方挪用。

东旭光电和康得新有何异同?

东旭光电会成为下一个康得新吗?这是大部分投资者都会发出的疑问。从多个角度比较,东旭光电和康得新,相似之处颇多。

第一,这两家公司都对市场中的新概念有强烈的“好奇心”,还都对碳元素情有独钟。康得新的碳纤维和东旭光电的石墨烯都是处于行业早期,投入大产出小,需要有其他业务带来的强劲现金流来支持烧钱。

第二,他们背后都有一个庞大的关联方架构。其大股东不仅给上市公司带来大量关联交易,还时时刻刻对上市公司的货币资金“虎视眈眈”。康得新与东旭光电大股东的质押率均不低。

第三,他们都有大存大贷的问题。根据公司2019年三季报,东旭光电货币资金为183亿元,有息负债为216亿元;康得新货币资金为141亿元,有息负债为105亿元。

但客观的说,东旭光电和康得新还是有不同之处。

第一是业务的技术含量有所差异。以国家层面的奖项来看,东旭集团以“光电显示用高均匀超净面玻璃基板关键技术与设备开发及产业化的科研成果”获得2018年度国家科学技术进步一等奖,虽然康得新也获得不少奖项,但大多是行业大会奖项,缺乏国家级奖项的背书。

第二,从真实货币资金占总货币资金比例看,东旭光电可能高于康得新。2018年东旭光电存款利率为2.2%,而依据同样的计算方法,康得新2018年存款利率仅为1.3%,相差较大。

第三,从造假难度来看,东旭光电高于康得新。2018年康得新一半的营收来自海外,这给审计带来较大难度,而东旭光电海外营收占比仅为8.35%。

第四,从国资接盘意愿的角度看,东旭光电的结果可能好于康得新。东旭集团愿意转让51.46%的股权给石家庄国资委,石家庄国资委接盘后可以获得东旭光电、东旭蓝天、嘉麟杰三家上市公司的实际控制权。康得新尽管前期也有地方政府资金试图纾困,但纾困并不能获得上市公司控制权,且康得集团旗下只有一家A股上市公司。

综上所述,东旭光电确实很像康得新,但结局可能会好于康得新。

责任编辑:王帅

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)