信号!多地按揭利率出现松动,放款加速,100万下浮10%可节省11万,有望促进刚需入场

第三季度,特别是年底,银行往往收紧银根,但是今年同期,北京、广州、杭州、武汉、南京等多个城市房按揭利率出现了松动,还有一些城市例如上海、深圳,虽然按揭利率没有出现明显松动,但放款速度加快。

融360监测数据显示:10月份,首套利率下调的银行数量为19家,较上月增加16家银行。

东吴证券研究所表示,目前调控效果逐渐显现,购房者观望情绪增厚,导致按揭贷款需求减少,按揭利率持续上升处于高位。为扩大市场份额,预计会有更多银行进行利率下调,按揭有所宽松利于缓和市场转冷节奏,促进刚需人群入场。

多地按揭利率出现松动

过去一年多,按揭利率一直处于上涨趋势,但最近,多个城市房按揭利率出现了松动。

10月底,杭州工商银行、中国银行部分支行率先下调房贷利率;最近,建设银行、农业银行、招商银行、汇丰银行等也相继回调。这不仅是针对刚需购买的首套房,甚至还包括二套房。

下调后,杭州大部分银行首套房贷利率上浮10%,仅少数银行上浮20%。在此之前,首套房整体维持在15%~20%,其中四大行基本上浮15%,股份制、城商行相对较高,还有个别支行曾经上浮30%甚至是40%。

从10月份数据来看,杭州地区房贷利率自5月份破“6”以来,首套利率平均值首次下跌。

此外,北京首套利率普遍执行基准上浮10%,个别股份行首套按揭利率由上浮20%下调至上浮15%;广州按揭利率松动则相对较早,7月底广州多家银行下调首套房贷利率。

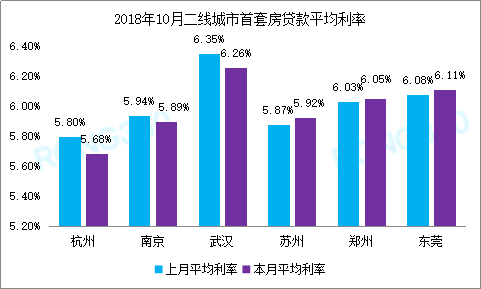

融360数据显示:武汉首套房、二套房贷款平均利率环比均下降;南京首套房贷利率平均值环比下降0.84%。

不过也有一些地区,例如苏州、郑州、东莞等,按揭利率不同程度上涨。

100万下浮10%可节省11.1万

据融360监测数据显示:全国首套房贷平均利率持续上涨22个月。10月份,全国首套房贷款平均利率达到5.71%,相当于基准利率1.165倍,环比上升0.18个百分点;同比去年10月首套房贷款平均利率5.30%,上升7.74个百分点。

10月份,全国首套房贷款平均利率持续上涨,涨幅明显收窄。在市场转冷下,预计到2018年年底前,首套房贷利率将会见顶,然后趋于平稳。

从过去1年多时间看,从2017年初全国大部分城市执行首套房贷利率基本都是85折,在基准利率不变的情况下,当下很多城市执行利率最高已经是首套房贷上浮20%。

以贷款100万为例,按揭30年,从一年多前的利率到现在,购房者需要多支付利息多达37.6万。最近部分城市出现的从1.2倍利率降低到1.1倍利率,相当于100万贷款30年总利息减少了11.1万。

中原地产首席分析师张大伟认为,目前利率下调个案数据意义不大,房贷利率已经触顶,房贷利率最近2个月肯定是没涨,而且很多银行的确降低了。

东吴证券研究所表示,目前调控效果逐渐显现,购房者观望情绪增厚,导致按揭贷款需求减少,按揭利率持续上升处于高位。为扩大市场份额,预计会有更多银行进行利率下调,按揭有所宽松利于缓和市场转冷节奏,促进刚需人群入场。

沪深房贷放款速度加快

北上广深一线城市中,上海和深圳首套房贷款平均利率较上月持平,但放款速度都有所加快。

一位上海上市股份行相关业务人员介绍,目前上海按揭利率政策没有变化,四大行首套房按揭最低利率折扣依然为9.5折,他们行执行基准上浮10%。

一家国有行上海地区支行信贷部负责人透露,近期单子有点多,但审批速度及放贷款速度都提升了。

融360数据显示,10月份,上海首套房贷款平均利率为5.19%,环比上期持平,二套房贷款平均利率为5.58%,环比上期持平。

融360认为,整体来看,上海地区整体利率均值低于全国平均水平,未来上海地区房贷利率大面积波动情况不大,个别银行或将跟进调整。

放款提速的还有深圳。

深圳一位中介公司相关业务人员介绍,他们接触的银行首套房按揭利率基本没有大的松动,普遍执行首套房按揭利率上浮15%,但是放款速度有所加快。

一名深圳地区资深地产从业人士表示,之前额度紧张,要排队放款、放款缓慢,甚至不接单,但是近期只要申请人资料齐全、审批过关,最快五个工作日就能放款。

按揭增量连续三月下滑

在房地产市场转冷下,购房者观望情绪增厚,按揭贷款需求减少。

11月2日,央行发布的《中国金融稳定报告》中提到:合理管控个人住房贷款增长,加强居民消费贷款管理,防止资金挪用与购房行为,刚性需求得到保护,投机炒房行为被抑制。

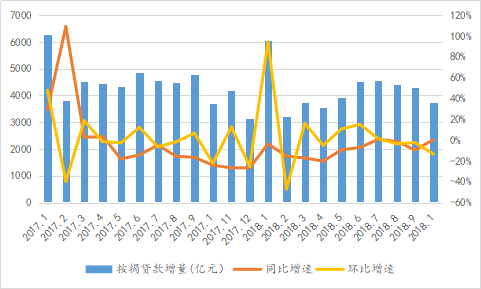

央行最新的数据显示,10月份居民按揭贷款增加3730亿元,环比下跌13.44%,同比小幅上涨0.55%,略高于去年同期,按揭贷款增量规模已连续3月下跌。

(基于房地产市场调控需要以及防范金融风险需求,新增贷款中按揭贷款投向被进一步限制,居民中长期贷款这一基本上可以视同为按揭贷款的数据。)

按揭贷款增量及同环比增长

数据来源:中国人民银行;整理:诸葛找房

数据来源:中国人民银行;整理:诸葛找房融360分析认为,虽然少数银行存在高位回调,但目前整体趋势稳定,未来继续出现大面积回调利率的可能性较小。政策框架内房贷市场的治理仍趋严,当前治理已取得有效进展,未来亦将继续保持。

从回调原因上来看:

1、降准利好显现,银行流动性好转;

2、业务调整规划,市场份额仍需着力竞争;

3、高于同地区均值水平,易造成客户流失;

4、政策范围内,回调利率,增加刚需贷款选择范围。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)