内容提要:

1、主产国供应情况分析

下半年将进入全球天然橡胶供应旺盛期。从季节规律上看,6-8月份全球天然橡胶供应将迎来年内第一个产量小高峰。从产量看,种植高峰期的橡胶树集中在2017年-2019年开割,因此天然橡胶产能的最高点将出现在2019年。

2、橡胶进口情况分析

近年来,越南橡胶大量出口中国,从今年一季度的情况来看,越南出口至中国的天然橡胶同比增长近50%。这部分胶多以混合胶的形式出口至中国,实际上就是越南3L仅在表面添加少量合成胶。4月份海关加强对混合胶监管,使得4、5月份橡胶进口环比下降,但听闻混合胶的查验政策或可能放松,若传言属实,后期进口量将继续攀升。

3、库存分析

库存方面,虽然保税区内外库存均有所下降,但整体依然处于较高水平。据悉,大多数仓储物流企业的库存流转情况不是很理想,造成了库存堆积。另外,上期所的天量库存依然是压期货价格的主要因素。高库存仍旧是压制天然橡胶价格的最大因素,市场需要一定时间来消化库存压力。

4、下游轮胎行业分析

从轮胎市场来看,上半年国内轮胎企业开工率处于高位,主要因受到环保和贸易环境的影响,2018年较多小型轮胎厂倒闭。而受到中米贸易摩擦的影响,我国轮胎出口美国占比出现断崖式下滑。内销方面,国内增加的轮胎产量势必将加剧国内市场竞争激烈程度。但近年来持续的环保限产导致物流货源不足,市场大量车辆处于闲置状态,对替换胎需求构成很大负面影响,橡胶下游需求缺乏亮点。

5、终端重卡市场分析

上半年基建类固定资产投资月度增速连续超预期,使得重型工程车的市场表现也连续超预期。但由于牵引车的终端市场需求仍处于下滑阶段,制造业疲弱,行业库存逐渐走高,将为重卡市场的下半年带来很大隐患。

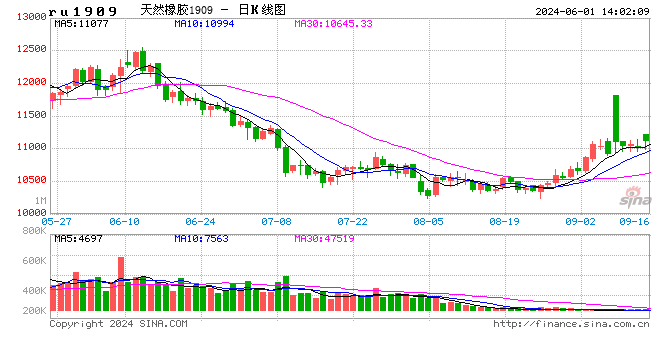

一、沪胶市场2019年上半年行情回顾

2019年上半年,沪胶市场整体呈区间波动态势。春节假期后,受产区陆续停割,汽车下乡政策和对中米贸易磋商乐观预期的共同影响,沪胶主力合约自低位反弹。然而,受制于高库存、弱需求的基本面格局,季节性淡季和车市政策对沪胶期价的提振作用有限,沪胶期价重新回落。至4月份开割季,产区旱情提振市场情绪,叠加海关对混合加的加强监管,市场预期进口胶将减少。在此情况下,沪胶期价再度反弹。但随着旱情的缓解,以及混合胶的查验政策可能放松的消息影响,沪胶期价再度承压回落。

数据来源:博易大师 瑞达期货研究院

数据来源:wind 瑞达期货研究院

二、天然橡胶产业链供需情况分析

1、主产国供应情况分析

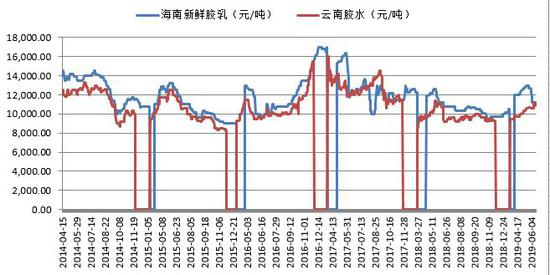

产区情况来看,今年4月中旬的开割季,泰国因遭受厄尔尼诺现象的影响出现炎热干旱,开割较往年推迟两周左右,限制了原料的产出量,工厂原料库存持续维持低位,胶水供不应求支撑合艾市场原料价格。国内来看,今年入春以来,云南省降水量持续大幅度偏少、气温异常偏高,气象干旱快速发展。云胶集团所属植胶区、国有和民营橡胶大面积停割,橡胶加工厂停止生产。随着5月下旬降雨的到来,旱情逐渐得到缓解,下半年将进入全球天然橡胶供应旺盛期。从季节规律上看,6-8月份全球天然橡胶供应将迎来年内第一个产量小高峰。

数据来源:wind 瑞达期货研究院

数据来源:wind 瑞达期货研究院

从大周期上来说,橡胶并未完全走出供大于求的阴影。2000年以来,由于中国对大宗商品需求的持续高增长,天然橡胶供需持续紧张,特别是2009-2011年天然橡胶价格的持续大幅攀升,直接导致了2010-2012年的橡胶树种植高峰。由于天然橡胶是多年生农作物,从开始种植到开割需要7年,这就意味着种植高峰期的橡胶树集中在2017年-2019年开割,因此天然橡胶产能的最高点将出现在2019年。

鉴于橡胶的出产是一个循序渐进的过程,高产期出现在胶树开割后的3-5年,因此2020-2024年全球天然橡胶将进入产量峰值。在产量持续增长的背景下,需求大国——中国近年来对大宗商品的需求增速持续下降,这导致全球天然橡胶进入了长期过剩的格局,库存不断累积,橡胶的供需平衡转化时间继续后延。

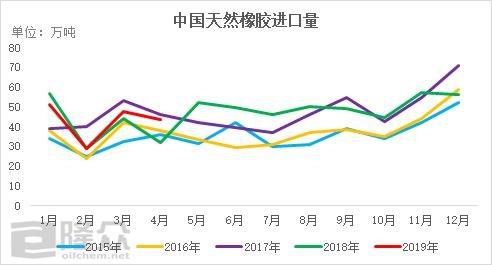

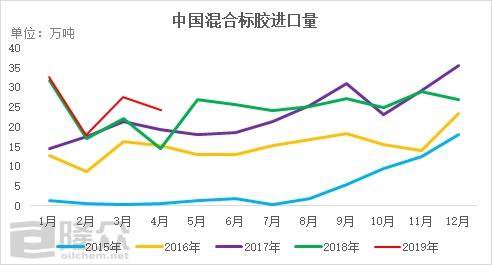

2、橡胶进口情况分析

进口方面,数据显示,今年一季度,越南共出口天然橡胶34.1万吨,同比增长+29.6%;出口中国21.9万吨,同比猛增+47.6%,出口中国数量占总量的64.3%。之后,2019年4月28日,海关总署征税征管司下发《征税征管司关于明确税则号4002.8000项下“混合胶”归类认定的通知》(税管函{2019}77号),通知强调要加强对税则号4002.8000项下“混合胶”的进口管理,进一步规范相关产品的归类。通知指出税则号列4002.8000项下“混合胶”是指税目40.01的天然橡胶与税目40.02的合成橡胶经过实质性混合的产品。其中,实质性混合是指天然橡胶与合成橡胶按一定比例的均匀混合,所得产品的任意剖面均可通过红外光谱法等常规检测方法检出合成橡胶(合成聚异戊二烯除外),仅在天然橡胶表面含少量合成橡胶的产品,应按天然橡胶归入税目40.01项下。

越南混合胶是市场认为海关想严查的主要橡胶成品,从越南进口的混合胶实际上就是越南3L仅在表面添加少量合成胶。据统计,从越南进口到中国的3L混合胶和10号混合胶总数量在73万吨/年,其中约90%是不符合海关检测标准的。越南3L胶与国产的全乳胶在下游行业中具有相互替代性,都可用橡胶制品、鞋类、输送带等产品的生产制造。之前由于征税成本优势,抢占了大量的全乳胶市场。新规出来之后,越南胶进口出现下降。数据显示,4月,越南出口天然橡胶7.5万吨,环比下降-27.1%;出口至中国5.1万吨,环比下滑-22.8%。然而,6月中旬,听闻中国橡胶工业协会携若干轮胎企业及两家橡胶厂商和海关总署洽谈,商议混合胶事宜。据悉,双方谈判过程良好,混合胶的查验政策或可能放松,这将可能使得下半年混合胶进口重新回升。

数据来源:隆众资讯

数据来源:隆众资讯

3、库存分析

从库存来看,根据隆众资讯统计,截止6月中旬,隆众资讯统计青岛地区22家样本仓库中一般贸易天然橡胶库存合计41.09万吨,青岛地区14家样本仓库中保税天然橡胶库存合计14.5万吨。虽然保税区内外库存均有所下降,但整体依然处于较高水平。据业内调研,目前大多数仓储物流企业的库存流转情况不是很理想,造成了库存堆积,其中大部分库存是用于期现套利用途。各家仓库流转速度不一,平均大致在3-6个月之间不等,部分套利现货已经停留一年以上。

数据来源:隆众资讯

数据来源:wind 瑞达期货研究院

另外,上期所的天量库存依然是压期货价格的主要因素。截止6月21日当周,上期所天然橡胶总库存为426905吨,可交割的天然橡胶库存为415730吨,高库存对于沪胶市场的压力犹存。而三季度随着新胶的陆续上市,库存压力将与日俱增。高库存仍旧是压制天然橡胶价格的最大因素,市场需要一定时间来消化库存压力。

4、下游轮胎行业分析

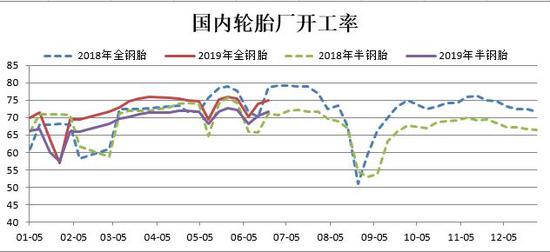

从轮胎市场来看,上半年国内轮胎企业开工率处于高位。截止6月下旬,国内半钢胎开工71.68%,全钢胎开工74.95%。目前轮胎厂商开工率处于往年中上游水平,行业景气度较好。而轮胎产量和出口的数据则与开工率结果呈现出分化的走势。一方面,受到环保和贸易环境的影响,2018年较多小型轮胎厂倒闭;另一方面,受到中米贸易摩擦的影响,我国轮胎出口美国占比出现断崖式下滑。由于2018年较多企业担心美方会在2019年提升征税,大量需求在2018年被透支。即使美国对华进口商品不再加征征税,2019年出口美国数量也明显减少。

数据来源:wind 瑞达期货研究院

数据来源:wind 瑞达期货研究院

内销方面,国内增加的轮胎产量势必将加剧国内市场竞争激烈程度。虽然治超政策对重卡销量产生明显的利好刺激,但政策实施之后,长途物流车基本标载,轮胎磨损率也随之下降,轮胎替换需求下降。同时,近年来持续的环保限产导致物流货源不足,市场大量车辆处于闲置状态,对替换胎需求构成很大负面影响。在此情况下,橡胶下游需求市场表现平缓,工厂无意过多存货,随用随采为主。

5、终端重卡市场分析

作为天然橡胶需求的“晴雨表”,今年1-5月,重卡市场累计销售56.02万辆,比去年同期的48.61万辆上涨15%。基建类固定资产投资月度增速连续超预期,使得重型工程车的市场表现也连续超预期;同时,11部委发文“加快老旧柴油货车淘汰并制定运营补贴”,19省市提前实施国六排放标准,现存近百万辆国三标准车将被逐步淘汰,保证了重卡销量的基数。

但由于牵引车的终端市场需求仍处于下滑阶段,制造业疲弱,行业库存逐渐走高,将为重卡市场的下半年带来很大隐患。交通运输部要求以推进大宗货物运输“公转铁、公转水”为主攻方向,通过三年集中攻坚,到2020年实现全国铁路货运量较2017年增加11亿吨、增长30%,沿海港口大宗货物公路运输量减少4.4亿吨。伴随着“公转铁”政策的进一步升级,后期将会进一步拖累公路货物运输需求的下降,进而对重卡需求产生不利影响。终端汽车需求表现不佳将对轮胎需求的产生不利影响。

数据来源:wind 瑞达期货研究院

三、市场评估与展望

整体来看,目前全球天胶产区处于割胶期,由于2019年全球天然橡胶仍然处于产能高峰期,供应量将处于增长态势。流通环节方面,国内保税区内、区外库存仍较高,上期所仓单也依然高于往年同期,中游的高库存压力持续。下游需求方面,尽管国内轮胎企业开工率持续处于高位,但在日益增高的贸易壁垒下,出口订单受到了较大的影响,后期不管是配套胎还是替换胎,均难有明显增量,天然橡胶市场依然面临着供过于求的基本面格局。虽然目前天然橡胶价格接近割胶成本,且终端市场上,基建落地、更新换代、环保等多重因素加速释放了重卡汽车市场需求,进而提振天然橡胶需求,但国内天然橡胶的高库存和需求低增速将继续压制期价,预计后市沪胶期价仍将维持低位区间运行态势。

瑞达期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)