来源:大宗内参

核心观点

❒. 2月螺纹钢走出N字走势,主力合约1905录得上涨。展望3月走势,我们认为不会太弱,尤其不太可能出现和2018年3月类似的走势。

❒. 4月以后钢材价格才会面临真正的风险。

螺纹钢:

2月螺纹钢走出N字走势,主力合约1905录得上涨。展望3月走势,我们认为不会太弱,尤其不太可能出现和2018年3月类似的走势。原因如下:

第一,需求层面。2019年需求恢复较早。首先2019年春节比2018年早11天,则工人回来复工的时间会比较早一点。其次2018年冬季限产力度,尤其工地土石方限产的力度要弱于2017年冬,这使得2019年初的用钢在土建中比较早。需求面上2019年3月和2018年3月是完全不同的状态。

第二,供给层面。2019年废钢要比2018年初更紧张一些,所以在2018年底暴跌之后,电炉钢处于不太赚钱的情形;高炉因为废钢价高,添加量也有所减少。这就使得虽然取暖季限产力度减少,但是供应的压力还是不如2018年那么大。预计节后第三周社会库存就录得见顶。

所以从供需层面我们还是比较看好螺纹钢3月走势的。而且在3月中旬往后巴西铁矿发货量以及报盘减少会实际影响到市场的供需,也会对螺纹钢产生成本支撑。

但是钢材4月以后的供需则值得关注。由于3月开工早,4月的需求可能不存在赶工的现象。而且如果3月钢材价格上涨,废钢供应增加,电炉出现利润,则供应也会有所恢复。此外长周期地产、基建以及货币政策面也会随着3月数据出炉得到印证。4月以后钢材价格才会面临真正的风险。

铁矿石:高位震荡

铁矿石价格2月收涨。港口库存方面,截至3月1日,铁矿石港口库存为14687.73万吨,与2月初相比上升713.8万吨,虽然港口库存近两月出现了累积,但库存上升幅度弱于去年同期水平。发货量方面,2月澳洲巴西发货总量相比去年同期处于较高位置,主要是由于澳洲发货水平较高;虽然巴西相对去年同期发货也出现一定程度回暖,但是仍然不及前几年同期的发货量,未来需要关注巴西发货下滑的风险。

钢厂方面,截至3月1日,163家钢厂盈利比例为73.62%,月环比持平;高炉开工率为65.75%,月环比持平;受两会即将召开和汾渭平原、河北地区环保限产的影响,预计下周开工率仍有小幅下降。钢厂库存方面,上周进口矿可用天数上升1.5天至30天,烧结粉矿库存下滑72.11万吨至1640.75万吨,目前烧结粉矿库存处于偏低水平,但由于矿石价格处于高位以及环保限产的原因,钢厂上周补库积极性依然不高;预计随着后期旺季的来临,钢厂的补库需求可能才会有比较大幅的好转,近期或仍以按需采购为主。

由于春节期间淡水河谷事故发酵,年产3000万吨的Brucutu矿区将暂时关停,外盘在此期间涨幅较大,故内盘节后开盘出现补涨。但由于未有进一步的事件发酵,市场炒作逐渐有所降温,铁矿石逐步回落。本次事件目前来看,最多或影响铁矿7000万吨的产量,但由于淡水河谷表示将增加其他矿区产量并寻求法律手段恢复Brucutu矿区的生产,故最终影响的量目前仍然难以确定,预计影响铁矿年产量在5000万吨之内;同时若后续Brucutu矿区超预期提前复产,矿价或有较大下行压力。

近期淡水河谷铁矿事故对盘面的影响减弱,目前事故短期对于供应的影响还未有明显体现,但随着时间的推移,巴西发货量后期有着一定回落风险。后期主要关注钢厂方面的补库力度,若下游需求较好,钢厂补库积极性较高,铁矿或仍有一定上行空间。我们预计铁矿石短期仍然高位震荡为主,建议投资者暂时观望,仅供参考。(关注公众号《大宗内参》,不错过每一篇精彩内容)

1. 行情回顾

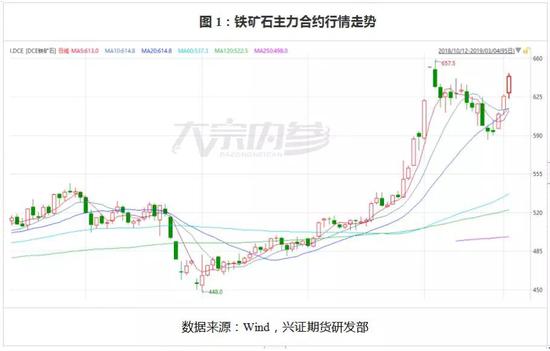

2月份铁矿石收涨,截至2月28日,I1905收于609.5元/吨,月涨25元/吨,涨幅4.28%。月末持仓量为108万手。

2月份螺纹钢收涨,截至2月28日,RB1905收于3750元/吨,月涨54元/吨,涨幅1.46%。月末持仓量为263万手。

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部图2:螺纹钢主力合约行情走

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部1. 铁矿石基本面分析

2.1现货价格

截至2月28日,青岛港澳大利亚61.5%品位PB粉矿收于612元/吨,月环比下跌1元/吨。唐山66%铁精粉价格收于580元/吨,月环比上涨15元/吨。

数据来源:Wind,兴证期货研发部

截至2月28日,普氏指数报收于84.8美元/吨,月环比下跌0.6美元/吨。

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部2.2国内矿山开工率整体持平

截至2月1日,全国铁矿山开工率为39.4%,今年以来矿山开工整体好于去年同期水平。

图5:国内铁矿石原矿产量(万吨)

数据来源:Wind,兴证期货研发部

截至2月1日,国内矿山铁精粉库存35万吨,与1月初相比下降20万吨。

图6:国内铁精粉矿山库存(万吨)

数据来源:Wind,兴证期货研发部

2.3铁矿石进口量同比下降

截至2019年1月份,我国累计进口铁矿砂及其精矿9126万吨,同比下降9.05%。

图7:铁矿石进口量(万吨)

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部2.4铁矿石港口库存上升

截至3月1日,铁矿石港口库存为14687.73万吨,与2月初相比上升713.8万吨;虽然港口库存近两月出现了累积,但库存上升幅度弱于去年同期水平。截至3月1日,钢厂进口矿库存可用天数30天,与1月底相比下降3天。

图8:铁矿石港口库存

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部1. 螺纹钢基本面分析

3.1钢材现货价格上涨

截至2月28日,北京螺纹钢收于3790元/吨,月涨10元/吨;上海螺纹钢收于3820元/吨,月涨40元/吨;广州螺纹钢收于4200元/吨,月涨70元/吨。但是近期北方价格率先复苏。

图9:螺纹钢现货价格(元/吨)

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部3.2生铁废钢价格

截至2月28日,唐山方坯收于3480元/吨,月涨50元/吨;生铁价格收于3010元/吨,月涨10元/吨;废钢价格上涨60元/吨,收于2520元/吨。

图10:生铁、方坯、废钢价格(元/吨)

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部截至2月28日,京唐港焦煤收于1680元/吨,月涨70元;天津港焦炭上涨75元,至2175元/吨。

图11:焦煤、焦炭现货价格(元/吨)

数据来源:Wind,兴证期货研发部

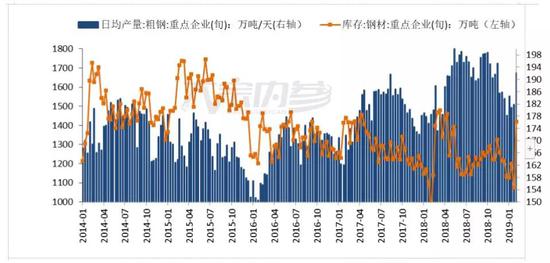

数据来源:Wind,兴证期货研发部3.4钢厂日均产量与库存

与2019年1月上旬相比,2月上旬重点钢企粗钢日产192.19万吨,环比上涨7.75万吨;重点企业库存1420.03万吨,环比上涨293.24万吨。

图12:粗钢产量与钢厂钢材库存

数据来源:Wind,兴证期货研发部

3.5钢材社会库存

截至3月1日,全国主要钢材品种库存总量为1868.66万吨,与2月初相比上涨750.7万吨。分品种来看,螺纹钢库存增加496.49万吨,线材库存增加137.34万吨,热卷库存增加73.93万吨,冷轧库存增加9.93万吨。预计社会库存见顶。3月会持续回落。

图13:钢材社会库存(万吨)

数据来源:Wind,兴证期货研发部

截至3月1日,螺纹钢上海库存42.4万吨,与2月初相比上涨12.58万吨;广州库存107.08万吨,月环比上涨45.68万吨;北京库存63.02万吨,月环比上涨34.8万吨。

图14:北上广三地螺纹钢社会库存(万吨)

数据来源:Wind,兴证期货研发部

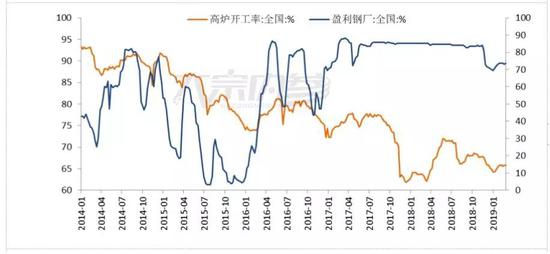

3.6钢厂高炉开工率

截至3月1日,163家钢厂盈利比例为73.62%,月环比持平;高炉开工率为65.75%,月环比持平。

图15:高炉开工率和钢厂盈利(%)

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部3.7终端采购

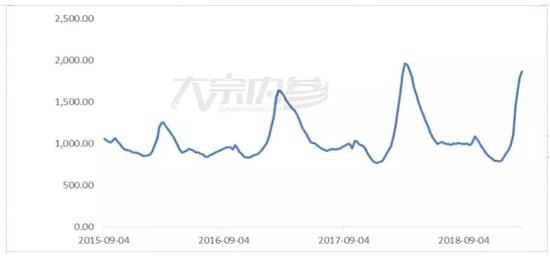

截至3月1日,上海地区线螺采购量2月周度均值15722.5吨,环比1月下降10099.25吨。

图16:上海地区周度终端线螺采购量

数据来源:Wind,兴证期货研发部

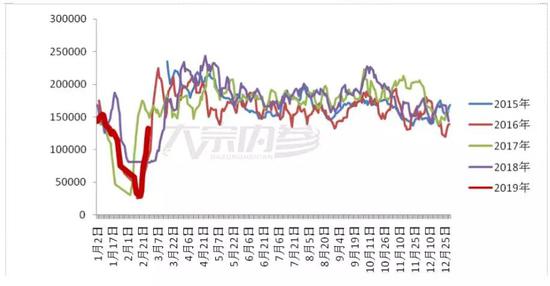

数据来源:Wind,兴证期货研发部从钢联给的全国贸易商螺纹钢成交的数据来看,我们用平滑5天的数据来表示。近期节后的需求恢复还不错,直线恢复中,本周二突破了15万吨水平。可以说需求恢复还是比较好、比较早的。可以和2018年的数据作个对比,明显斜率要陡峭,时间要早。印证我们之前的看法,3月需求应该恢复得不错。

图17:上海地区周度终端线螺采购量

数据来源:Wind,兴证期货研发部

数据来源:Wind,兴证期货研发部3.8钢材出口

2019年1月钢材出口为619万吨,月环比上涨63万吨,同比上涨33.12%。

图18:钢材出口(万吨)

数据来源:Wind,兴证期货研发部

3.9房地产投资

截至2018年12月,全年房地产累计开发投资为12.03万亿元,同比去年增加9.5%,房地产投资数据整体表现较好。

图19:房地产开发投资完成额(亿元)

数据来源:Wind,兴证期货研发部

我们可以看到2018年新开工和房地产销售出现了分化。新开工好导致了我们钢铁需求好,但是销售一般意义上又领先新开工,会不会导致2019年新开工迅速下降呢。我们认为还要再看下房地产库存的情况。2009年在房地产库存高的时候,销售领先新开工时间是比较长的,领先性是比较明显的,年初销售就变好了,但是新开工到年底才真正复苏。12、15年也是销售好了,新开工却推迟较长时间复苏。开发商有足够的库存可以卖,卖出之后就不会太着急新建。所以一般意义我们会说销售领先新开工6个月左右。

但是本轮周期由于地产库存很少。销售目前看是下去的,但是如果19年销售有所好转。那么低库存的状态可能会导致新开工仍然不差。

图19:房地产开发投资完成额(亿元)

数据来源:Wind,兴证期货研发部

我们来看一下对房地产销售的预测。其实大家已经注意到很多地方房地产的调控有所放松。特别是银行下调了对房地产的利息上浮比例。从历史上来看,一旦货币开始走宽,银行还是更愿意袋给居民买房。原因就是居民的房贷比较稳,不太有风险。银行只要钱多,还是会希望赚比较稳定的钱。目前我国居民房贷首付比例还是很高的,在30%-50%,而且银行审核收入也比较严格。因此我们预计地产销售可能会有转暖。带动整体地产新开工不会太差。

图20:房地产开发投资完成额(亿元)

数据来源:Wind,兴证期货研发部

4. 总结

铁矿石:

铁矿石价格2月收涨。港口库存方面,截至3月1日,铁矿石港口库存为14687.73万吨,与2月初相比上升713.8万吨,虽然港口库存今年初出现累积,但上升幅度弱于去年同期水平。发货量方面,2月澳洲巴西发货总量相比去年同期处于较高位置,主要是由于澳洲发货水平较高;虽然巴西相对去年同期发货也出现一定程度回暖,但是仍然不及前几年同期的发货量,未来需要关注巴西发货下滑的风险。

钢厂方面,截至3月1日,163家钢厂盈利比例为73.62%,月环比持平;高炉开工率为65.75%,月环比持平;受两会即将召开和汾渭平原、河北地区环保限产的影响,预计下周开工率仍有小幅下降。钢厂库存方面,上周进口矿可用天数上升1.5天至30天,烧结粉矿库存下滑72.11万吨至1640.75万吨,目前烧结粉矿库存处于偏低水平,但由于矿石价格处于高位以及环保限产的原因,钢厂上周补库积极性依然不高;预计随着后期旺季的来临,钢厂的补库需求可能才会有比较大幅的好转,近期或仍以按需采购为主。

近期淡水河谷铁矿事故对盘面的影响减弱,目前事故短期对于供应的影响还未有明显体现,但随着时间的推移,巴西发货量后期有着一定回落风险。后期主要关注钢厂方面的补库力度,若下游需求较好,钢厂补库积极性较高,铁矿或仍有一定上行空间。我们预计铁矿石短期仍然高位震荡为主,建议投资者暂时观望,仅供参考。

螺纹钢:

2月螺纹钢走出N字走势,主力合约1905录得上涨。展望3月走势,我们认为不会太弱,尤其不太可能出现和2018年3月类似的走势。原因如下:

第一,需求层面。2019年需求恢复较早。首先2019年春节比2018年早11天,则工人回来复工的时间会比较早一点。其次2018年冬季限产力度,尤其工地土石方限产的力度要弱于2017年冬,这使得2019年初的用钢在土建中比较早。需求面上2019年3月和2018年3月是完全不同的状态。

第二,供给层面。2019年废钢要比2018年初更紧张一些,所以在2018年底暴跌之后,电炉钢处于不太赚钱的情形;高炉因为废钢价高,添加量也有所减少。这就使得虽然取暖季限产力度减少,但是供应的压力还是不如2018年那么大。预计节后第三周社会库存就录得见顶。

所以从供需层面我们还是比较看好螺纹钢3月走势的。而且在3月中旬往后巴西发货量以及报盘减少会实际影响到市场的供需,也会对螺纹钢产生成本支撑。

但是钢材4月以后的供需则值得关注。由于3月开工早,4月的需求可能不存在赶工的现象。而且如果3月钢材价格上涨,废钢供应增加,电炉出现利润,则供应也会有所恢复。此外长周期地产、基建以及货币政策面也会随着3月数据出炉得到印证。4月以后钢材价格才会面临真正的风险。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)