国庆节前一周蛋价下跌明显,9月30日产区均价为3.85元/斤,环比下跌0.80元/斤,跌幅17.23%,销区均价为4.09元/斤,环比下跌0.73元/斤,跌幅15.20%。进入国庆假期,各地蛋价继续下滑,产区均跌破4元关口,销区中北京和上海也跌破4元/斤,南方销区则跌破了5元大关,临近假日末期,产销区跌势有所放缓,呈现稳中调整的态势。截至10月7日,产区均价3.87元/斤,较节前均价上涨0.02元/斤,涨幅0.47%;主销区均价3.93元/斤,较节前均价下跌0.17元/斤,跌幅4.05%。从价格上可以看到,各产销区在大幅跌价后都出现了不同程度的调整,导致整个国庆假日期间的落价幅度并不大,局部产区甚至反弹至节前的价格水平。目前产区货源尚属正常,走货一般;销区市场到货正常,走货偏慢。预计后市蛋价仍将继续弱势运行。

受节日前一周的落价影响,截至9月28日蛋价养殖利润为46.24元/羽,环比下滑19.11元/羽,跌幅29.24%(见图1),虽然养殖利润明显减少,但与历史同期数据相比,依然处于高位水平。尽管蛋鸡养殖盈利一直维持在较为丰厚的状态,但目前处于产蛋高峰期的蛋鸡较多,养殖单位对后市信心不足。同时本月鸡蛋价格经历两次幅度较大的调整,加重了养殖单位的观望心态;部分地区受农忙及禁养、限养政策的影响,养殖单位补栏积极性下降。根据卓创资讯数据,9 月份鸡苗市场逐步由供需相衡过渡至供应略大于需求的状态,目前多数种鸡企业鸡苗订单排至10月下旬、11月上旬,种蛋利用率不足100%。

图1:蛋鸡养殖利润

数据来源:WIND 美尔雅期货

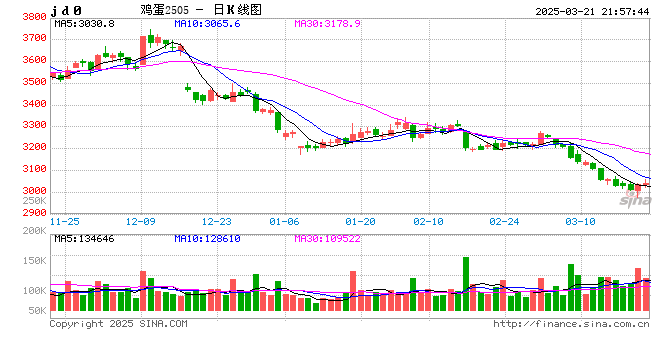

蛋价在国庆节前一周快速下跌,JD1810和JD1811合约却没有随现货下行,主要因为前期盘面已经兑现了现货节后下跌的预期,导致期货持续深贴水,因此节前现货下跌只是在修复前期的盘面深贴水,而期货的下跌空间已然有限,到上周五JD1810合约基差仍为376元/500千克。以10月7日湖北浠水地区的中码蛋价格为基准,现货价格为3.85元/斤,与JD1810合约节前的盘面价平水,若是申请仓单交割则至少要在当前现货价基础上加交割成本400点,所以JD1810合约对比现货价格仍存在较大的上涨空间,后市走势仍在观望和等待现货下跌,但今年国庆节期间蛋价一跌三回头,国庆节后的蛋价下跌空间需要做谨慎预估,如果蛋价在10月中旬仍没有形成有效的新低价,那么在现货供需紧平衡的状态下,10月蛋价存在低位反弹的可能,叠加盘面的交割升水需求,JD1810合约有望迎来交割月“最后的疯狂”。

图2:JD10基差走势图

数据来源:WIND 美尔雅期货

JD1811合约与JD1810合约的价差不大,基本在30-80元/500千克之间,截止上周五JD1811合约基差为371元/500千克,仍贴水现货。与JD1810合约不同的是,JD1811合约更靠近元旦和春节,存在季节性看涨情绪,因此JD1811合约短线较难给出明确方向,需关注10月份现货落价情况和11月份的在产存栏情况,建议以观望为主,若布局套利空单则需等待现货市场确认,即新增开产释放,需求持续疲软。

图3:JD01多空前20持仓

数据来源:WIND 美尔雅期货

图4:JD01持仓集中度

数据来源:WIND 美尔雅期货

JD1812合约和JD1901合约上周与现货背离,呈现震荡走强的趋势。目前看来,JD1901合约有春节消费预期做支撑,市场有提前兑现春节行情的看涨情绪,JD1901合约的多头占比在缓慢增加(见图3、4),蛋价双节后的回落预期对JD1901的影响相对有限,但是现货蛋价处在下行通道中仍会削弱盘面上行动力,短线或出现震荡走势。JD1901合约4000上方压力仍在,支撑位有望抬升至3900一线,操作上可在3800-3900区间布局月线多单。(农产品期货网特约撰稿人章佩英,转载请注明来源)

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)