Kevin策略研究

是时候讨论紧缩退坡了么?

——11月FOMC会议点评

一、11月FOMC:整体偏鹰;加息更高、更久,但或为未来退坡做铺垫

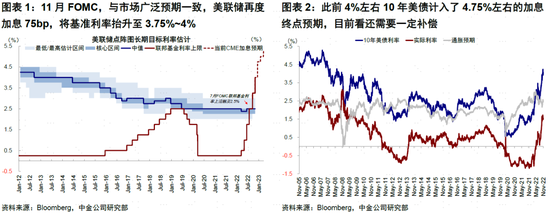

周四凌晨,11月FOMC会议落下帷幕。与市场预期一致,美联储再度加息75bp,将基准利率抬升至3.75~4%(图表1)。

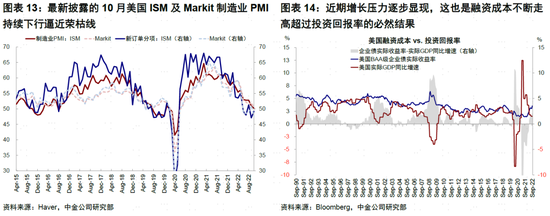

不过,相比这一点,当下市场更为关注的是未来紧缩路径如何?例如,美联储是否会在12月议息会上(12月13~14日)做出政策退坡的第一步,即将加息步伐从75bp降至50bp?实际上,市场预期在这一问题上已经博弈了一段时间,10月短短1个月内便经历了先紧后松的反复。10月初因为通胀再超预期推动12月加息75bp预期快速走高,10年美债也因此一路冲高至4.3%高位,不过月末一些美联储官员的鸽派表态和加拿大与澳大利亚加息弱于预期都使得12月加息预期再度回落,10年美债也再度回到4%附近(图表2~3)。

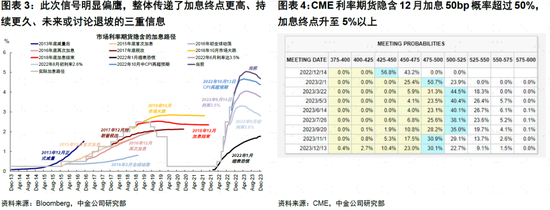

由于此次会议没有经济数据预测和点阵图更新,市场只能从会议声明与鲍威尔的发言中寻找蛛丝马迹。从结果上来看,此次信号明显偏鹰,整体传递了加息终点更高、持续更久、未来或讨论退坡的三重信息;但目前看前两者更重要,因此市场需要先让位于更高的利率才能考虑后续的退坡。

期间经历了从一开始声明鸽到最终发言鹰的逆转。一开始,此次会议声明在有关未来政策路径上做出较多变动,重点在于添加“美联储会考虑货币政策累积紧缩的时滞效应”(will take into account the cumulative tightening of monetary policy, the lags…[1])的措辞,这一明显变化,让投资者预期美联储在为后续的紧缩力度退坡做铺垫,市场因此反应积极。

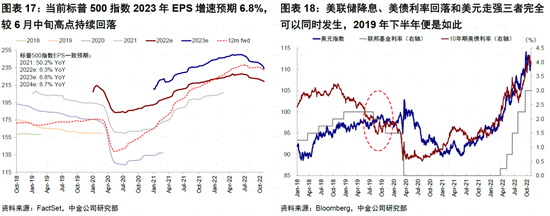

但在随后的新闻发布会上,鲍威尔的表态明显偏鹰,体现在加息终点更高(ultimate level of interest rates will be higher than previously expected)、加息时间更长(still have some ways to go、very premature to think about pausing)、进而预期未来经济软着陆可能性更低(narrows the path to a soft landing)三方面,美债利率明显抬升,美股尤其是纳斯达克也大幅回撤,CME利率期货隐含12月加息50bp概率超过50%,加息终点升至5%以上(图表4)。不过,鲍威尔也没有否认未来政策可能退坡的可能性,最早可能在未来一两次会议讨论紧缩退坡(slowing the pace of tightening),但讨论暂停加息还早(very premature to think about pausing)。

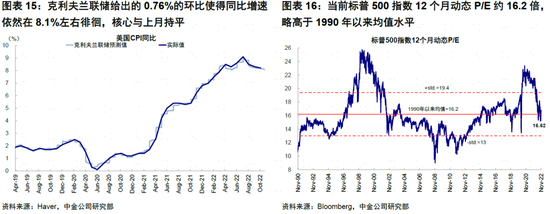

因此短期看,美债和美股都需要重新纠正预期来反应这样一个终点可能更高且时间更长的加息预期,或重拾波动,尤其是考虑到下周将公布的10月通胀数据可能依然难以有效回落来改变预期。我们测算,此前4%左右10年美债计入了4.75%左右的加息终点预期,目前看还需要一定补偿;美股14倍左右估值能得到一定支撑,近期的反弹使其重新回到16倍均值附近(《9月通胀:预期边际变化、但转机还需等待》、《转机尚未到来:海外资产配置月报(2022-10)》)

二、是时候讨论紧缩退坡了么?还需等待、但逐步临近

那么,看得更远一点,美联储是否到了要退坡的时候?首先,需要明确的是,我们这里讨论的更多是紧缩力度退坡(pace)而非转向(pivot)。

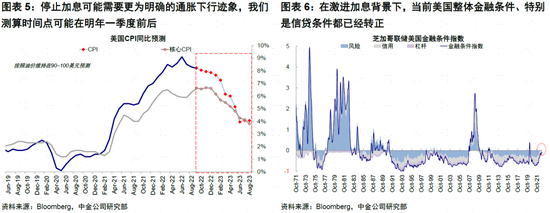

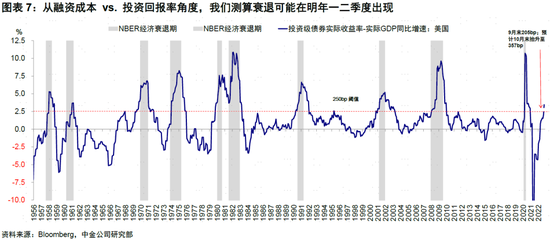

美联储政策的退坡可以分三步走:第一步是紧缩退坡(加息速度从75bp降到50bp)、第二步是停止加息(pause)、最后一步才是宽松预期升温和降息。上述三步所需要的门槛和条件逐级增加:1)第一步可能只需通胀不再大幅改变加息路径即可,或许可以期待在今年底或明年初,如此次会议声明和鲍威尔所说;2)停止加息可能需要更为明确的通胀下行迹象,我们测算时间点可能要到明年一季度前后(图表5);3)再度宽松的预期恐怕需要更大增长和衰退压力才可以做到,目前看至少要到明年下半年甚至年底才有可能(我们测算衰退在明年一二季度出现,图表7)。

目前看,美联储可能接近第一步政策退坡的节点,主要基于以下几点考虑:

1)金融条件已经明显收紧、并逐步超过投资回报率。在激进加息背景下,当前美国整体金融条件、特别是信贷条件都已经转正,表明全社会融资条件在快速紧张(图表6)。与此同时,各个维度的融资成本也在走高,例如30年房贷利率接近7%(图表8)、高收益债信用利差一度超过6ppt使得利率逼近10%(标普500指数的ROIC仅为12%)(图表9~10)、FRA-OIS利差也快速走高至48bp仅次于2020年疫情期间(图表11)。

2)增长压力逐步显现,这也是融资成本不断走高超过投资回报率的必然结果(图表14)。近期美国PMI持续下行逼近荣枯线(图表13)、三季度GDP除了大概率不可持续的能源出口和服务消费,其他也都在明显走弱,因此最终走向衰退也是大概率事件,目前看只是时间和路径问题(《复盘美国历次衰退的历史经验》)(图表12)。因此,在这个背景下,只要不再出现大超预期的冲击改变通胀和紧缩路径,我们认为美联储也在临近政策退坡的节点,例如12月FOMC会议。此次会议声明添加的时滞效应一定程度上也是为此做铺垫。

不过,这个过程还需要等待,可能会因为短期通胀粘性出现较大博弈和反复拉锯,需要让位于更高的加息终点,昨天的市场表现就是典型例证。例如,将于下周公布的10月美国通胀目前看可能依然不低,克利夫兰联储CPI Nowcasting模型给出的0.76%的环比使得同比增速依然在8.1%左右徘徊(9月为8.2%)、6.6%的核心CPI与上月持平,这一预测与当前市场一致预期基本一致(图表15)。因此,对于通胀维持高位、核心通胀粘性的种种关注会形成诸多“噪音”抵消一部分美联储能够政策退坡的期待,直到通胀出现较大幅度的下行。

三、对资产而言,什么更重要,紧缩退坡、还是通胀拐点?

我们预计,紧缩退坡可以消除美债利率进一步上行的压力,但如要想让美债利率开启下行周期可能就需要等到通胀拐点。换言之,此次短期通胀的粘性可能会延长利率横亘在高位的时间。如果再叠加到明年中所有增长和盈利下调压力的增加,意味着轮动到美股可能还需要一些时间。

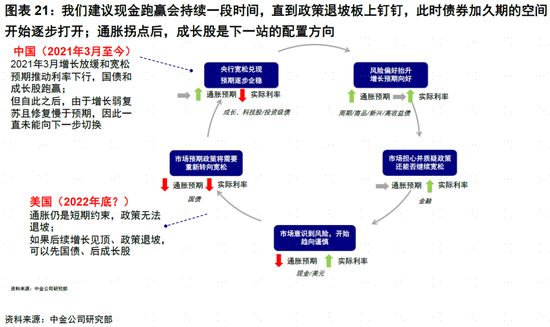

因此,配置方向上,现金(当前)>>国债(紧缩退坡+通胀拐点)>>成长股(宽松预期)。我们建议现金跑赢会持续一段时间,直到政策退坡板上钉钉(由于10月通胀依然偏高,使得这一预期博弈还会有反复,直到接近12月左右);届时债券加久期的空间逐步打开,但是更大的收益还要等待通胀的拐点(例如在明年年初核心通胀见到高点);通胀拐点后,成长股是下一站的配置方向,更大的弹性有待增长下行带来的宽松预期(图表21)。在这个过程中,市场受到增长盈利下调和利率下行的拉锯,且估值处于均值附近,所以在彻底转好前还会有一些波动也并不意外(图表16,17)。

这个轮动过程面临的主要风险就是如果拖得太久,市场可能会在盈利下行和融资成本居高不下的双重压力下,面临更大挑战。

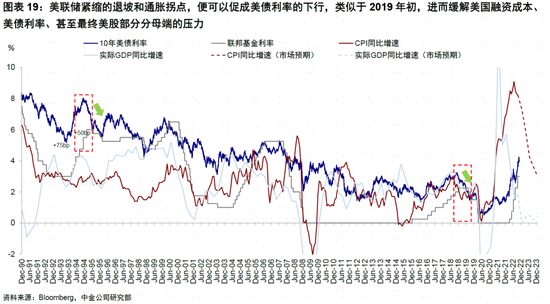

四、但对全球而言,单纯紧缩退坡不足以解决美元强和离岸流动性紧张问题

后续美联储紧缩退坡尤其是通胀拐点,或可以促成美债利率的筑顶和趋缓,类似于2019年初,进而缓解美国融资成本、美债利率、甚至最终美股部分分母端的压力(图表19)。但是,这并不足以解决其他市场面临的全球“便宜钱”减少、美元“荒”和汇率贬值的问题。

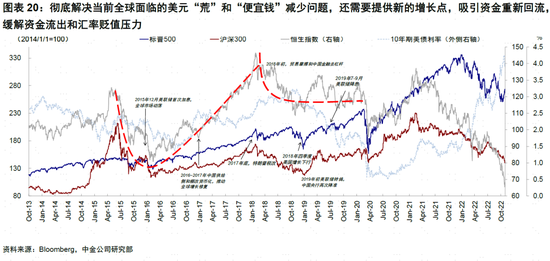

换言之,美联储降息、美债利率回落和美元走强三者完全可以同时发生,2019年下半年便是如此(美联储2019年7~9月降息)(图表18)。因此,彻底解决当前全球面临的美元“荒”和“便宜钱”减少问题,还需要提供新的增长点,吸引资金重新回流,缓解资金流出和汇率贬值压力(图表20)。

在此之前,我们依然提示美联储紧缩、全球贸易需求下降以及避险因素等综合导致的全球“便宜钱”减少对资产负债表和未来增长缺乏动能的资产、市场、汇率以及板块的压力,而其中一些面临高杠杆问题的灰犀牛在这个过程中的压力暴露则是需要密切关注的风险(《“便宜钱”消失下的灰犀牛》、《“便宜钱”消失的全球资产定价影响》)。

责任编辑:郭建

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)