文:联合资信、联合评级 刘艳 邓博文 胡颖

核心观点:

本文主要从各类监管出台的疫情应对政策、2020年债券市场整体债务到期规模和信用级别分布、以及主要行业和民企到期债务规模和分布情况等方面,分析了此次疫情对中国债券市场可能带来的影响。研究表明:

1. 疫情为债市带来短期利好,虽然相关政策能部分缓解疫情冲击,短期内对部分信用资质较弱的企业的冲击不可避免,在一定程度上加大这类企业的信用风险,但中长期仍主要取决于经济基本面和宏观金融政策。

2. 疫情对如交通业、房地产业、酒店餐馆与休闲业和媒体业等行业短期内带来较大的冲击,这势必会使得2019年以来的企业信用结构性分化现象进一步加剧。

3. 民营企业2020年到期债务高于2019年,此次疫情的冲击,对到期债务较大、信用资质较弱的民企来说,面临较大的挑战和压力。

4. 我国各省份、直辖市和自治区2020年信用债到期规模整体有所上升,整体偿债压力加大,疫情较重地区企业的信用债值得关注。

5. 预计债券全年发行量仍会保持增长,发行成本有望进一步下降。

一、疫情激发避险情绪,债市迎短期利好

(一)市场化降息和股债跷跷板效应使债市短期受益

为应对经济增速下行期下疫情的冲击,维护资本市场的稳定运行,进一步降低实体经济融资成本,央行在春节后开市首日开展超量逆回购1.2万亿元,并下调7天和14天逆回购利率10个基点分别至2.40%和2.55%,采用市场化手段降低货币市场利率,对债市构成短期利好,后续仍有望进一步降息,有助于发债成本的下降和债券价格的上升。

与此同时,股债的跷跷板效应也使债市短暂受益。在2003年“非典”期间,上证综指在4月15日起的短短10天内便下跌 8.85%,而债市却迎来一波反弹行情,十年期国债收益率从4月上旬到5月底回落约20个基点,“非典”疫情对股市和债市的短期冲击较为强烈,但并没有改变当时股市和债市的中长期走势,疫情之后股市反弹,十年期国债收益率也大幅走高。本次新型冠状病毒肺炎疫情对股市的冲击显然更为迅速,春节后开盘首日上证综指便下跌7.72%,深证成指下跌8.45%,而债市迎来大幅上涨,10年期国债和国开债收益率分别下行17和19个基点,价格均创逾三年新高。由于此次疫情持续时间尚具有不确定性,预计股市短期内承压,避险资金仍将青睐债市,利率债受益最为明显,信用债次之。

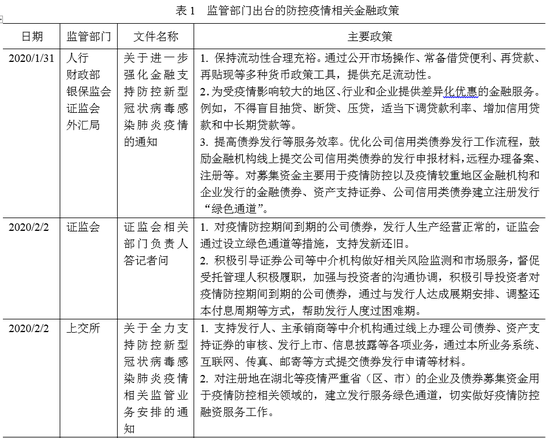

(二)多个监管机构及时密集出台措施维护债市稳定

面对疫情,监管部门及时出台政策和采取措施维护资本市场的稳定。2020年1月31日,中国人民银行等五部委联合印发《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》,对于防控疫情进行了部署。此后证监会、上交所、交易商协会、国家发改委和证券业协会也先后出台措施,维护债市稳定运行。上述政策措施主要涉及以下三方面内容:一是明确提供充足流动性,保持金融市场流动性合理充裕,市场利率有望继续走低;二是通过差异化优惠的金融服务、支持发新还旧等缓解部分企业的还债压力;三是通过设立绿色通道等措施提高债市融资效率和灵活性支持企业抗击疫情;四是金融中介机构通过在线办公,提高作业效率,减免中介费用等方式支持企业融资抗击疫情。在监管部门的精心呵护下,疫情对债市的冲击会得到一定的缓解。

二、信用结构性分化,部分行业和地区受到较大冲击

(一)债市信用债到期总规模进一步上升,但信用风险仍整体可控

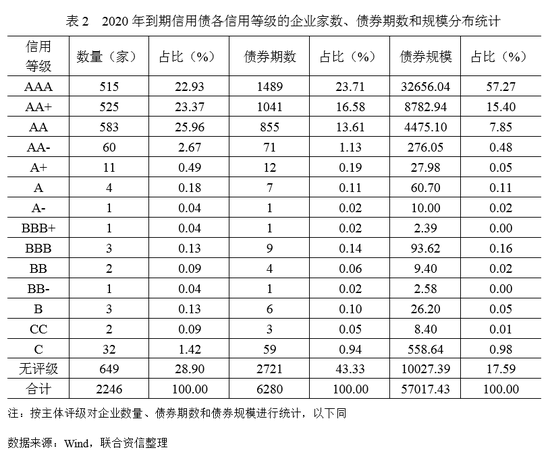

2020年我国债券市场信用债到期总规模 估算约为10万亿元 ,较2019年进一步上升,偿债压力总体有所加大。全年信用债到期 主要集中在3、4月和下半年,可能受到疫情的一定影响(见图2)。从到期信用债的企业主体评级分布看,主要集中在AA级以上,AA级(含)以上企业的家数、所涉债券期数和债券规模分别占比72.26%、53.90 %和80.52%,信用风险整体可控(见表2)。

(二)交通、房地产、酒店餐馆与休闲、媒体行业企业受冲击较大,不同行业的信用基本面将出现结构性分化

在疫情防控期间,一些企业正常的生产、经营受到较大影响,交通业、酒店餐馆与休闲业、媒体业、房地产等行业 企业首当其冲;而线上业务,如游戏、视频、在线教育等,以及服务于疫情防控的医药企业,则会明显受益;煤炭、钢铁、有色金属、化工、机械等顺周期性行业由于短期内需求下降,也会受到一定不利影响。不同行业的信用基本面会出现结构性分化。

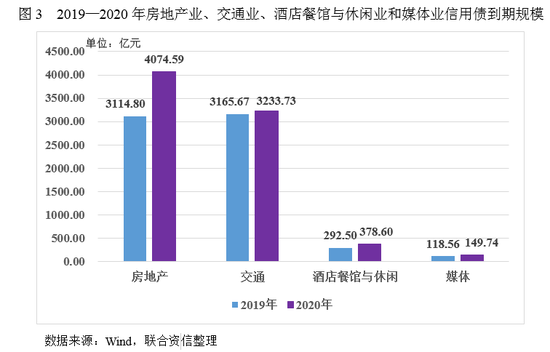

从受疫情影响较大的几个行业看,房地产业、交通业、酒店餐馆与休闲业和媒体业2020年信用债到期规模分别约为4074.59亿元、3233.73亿元、378.60亿元和149.74亿元(见图3),同比分别上升30.81%、2.15%、29.44%和26.30%,偿债压力均有所加重。

房地产业:2020年偿债压力集中于下半年,下半年到期规模占比70%。由于房地产业长期处于政策调控中,叠加疫情冲击,违约风险可能上升。从信用等级分布看,AA-级、A+级、BBB级和C级企业分别为1家、1家、1家和2家,无评级企业73家,AA-级以下及无评级企业涉及的到期债券期数和规模占比较高,加之政策调控之下,对房地产企业的银行贷款和发债融资审批较为严格,信托贷款、委托贷款等非标融资亦收紧,融资渠道进一步收窄,因此违约风险相对较大。

交通业:2020年偿债压力主要分布在3月至12月,受疫情影响较大。交通业中AA-级企业1家,无评级企业43家,在疫情冲击下违约可能上升或提前,但二者涉及的债券到期规模占比较低,总体违约风险可控。

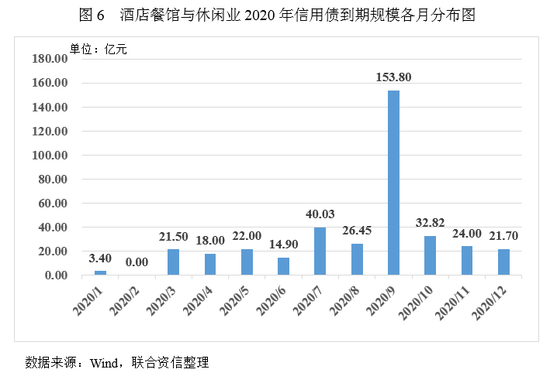

酒店餐馆与休闲业:偿债压力集中于下半年,9月为全年偿债高峰。A+级企业1家,无评级企业8家,在疫情冲击下违约风险可能显著上升,但A+级和无评级企业的债券期数和规模占比不大,违约风险相对可控。

媒体业:2020年信用债到期规模相对较小,偿债压力集中于上半年,3月为偿债高峰,受疫情影响较大。AA-级、B级和C级企业各1家,在疫情冲击下违约风险较高,但AA-级以下企业的到期债券期数和规模占比较小,违约风险可控。

(三)各地区偿债压力整体有所上升,重灾区所受影响较大

2020年,北京市、广东省、上海市、江苏省、重庆市、天津市和浙江省等省份和直辖市的信用债到期规模较大,均在2000亿元以上,偿债压力相对较大。除海南、湖北、甘肃、安徽、福建、吉林和内蒙古等少数地区信用债到期规模同比下降外,大部分地区信用债到期规模同比均有所上升,其中山西省、西藏自治区、上海市、香港特别行政区和河北省同比增幅较大。

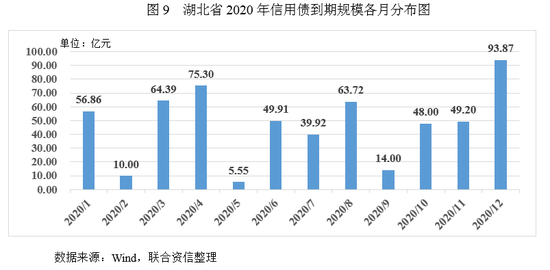

目前,湖北省、广东省、河南省和浙江省的疫情较重,因此所受影响相对较大。2020年,湖北省企业所发信用债到期规模约为570.73亿元,同比下降约27.35 %,偿债压力有所下降,其中上半年信用债到期规模为262.01亿元,占比45.91%,可能受到疫情较大冲击。从湖北省信用债到期的企业信用评级分布看,AA-级,A级和BBB+级企业各1家,无评级企业14家,且AA-级以下及未评级企业信用债到期的期数和规模占比相对较高,信用风险相对较大。中央和各级部委对湖北省企业融资给予的特殊政策支持,可能部分缓解该地区企业的违约压力。

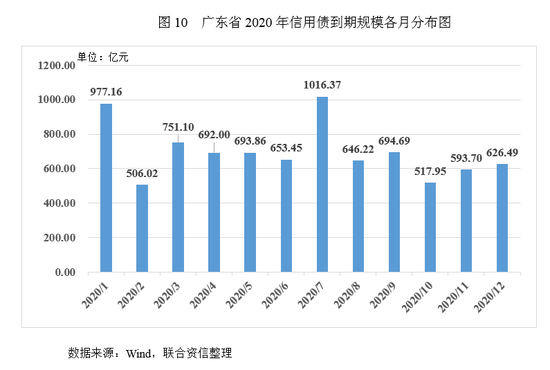

2020年,广东省企业所发信用债到期规模约为8369.02亿元,同比增加29.80 %,偿债压力有所上升,到期规模各月分布较为平均。从信用等级分布看,AA-级企业7家,BBB级、B级和C级企业各1家,无评级企业93家,AA-级以下及无评级企业信用债到期的期数和规模占比较高,违约风险相对较大。

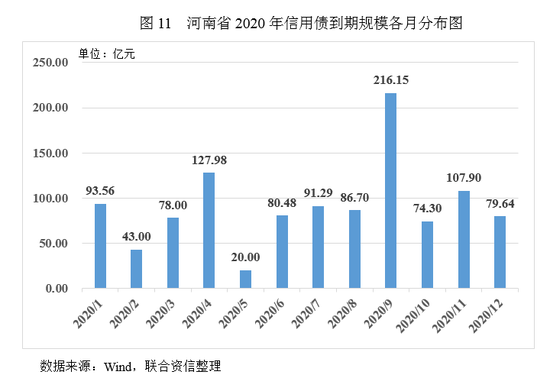

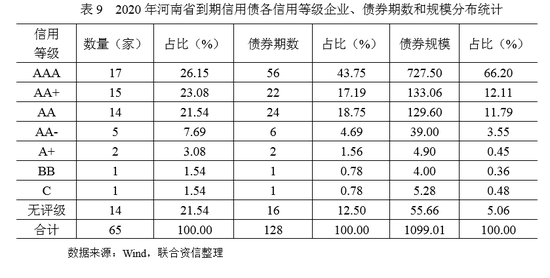

2020年,河南省企业所发信用债到期规模约为1099.01亿元,同比增加45.62%,偿债压力明显上升,信用债到期集中于下半年。从信用等级分布看,AA-级、A+级、BB级和C级企业分别为5家、2家、1家和1家,无评级企业14家,AA-级以下及无评级企业信用债到期的规模占比较低,违约风险相对可控。

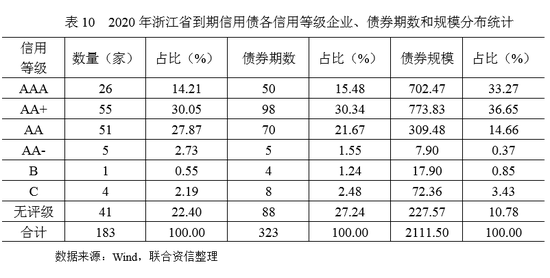

2020年,浙江省企业所发信用债到期规模约为2111.50亿元,同比变化不大,信用债到期集中于下半年。从信用等级分布看,AA-级、B级和C级企业分别为5家、1家和4家,无评级企业41家,AA-级以下及无评级企业信用债到期的期数和规模占比较高,整个地区受疫情冲击可能较大。

(四)民营企业受到较大冲击,违约风险值得关注

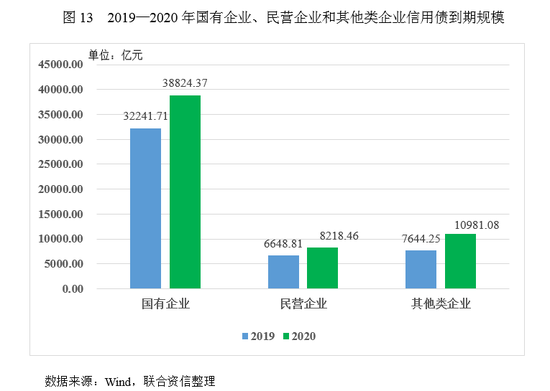

从2020年到期信用债的企业性质看,国有企业、民营企业和其他类企业 的到期信用债规模分别为38824.37亿元、8218.46亿元和10981.08亿元,同比分别上升20.42%、23.61%和43.65%,偿债压力均有所加重。在时间分布上,偿债压力集中于3月和4月和下半年,会受到疫情的一定影响。从各类企业的信用评级分布看,国有企业信用优质企业占比较高,且拥有政府的支持,具有较强的抵御疫情冲击能力;民营企业和其它类企业的信用优质企业占比相对较低,抵御疫情冲击的能力整体相对更弱,违约率可能会上升。

由于宏观当局及时出台政策和措施对冲疫情冲击,加大货币信贷投放力度,降低实体经济融资成本,支持企业再融资借新还旧等,会在一定程度上缓解疫情期间企业的流动性和偿债压力,因此行业性或区域性系统性违约的可能性很小。但是,在市场机制的作用下,资金总是在逐利的同时追求最大的安全性,因此信用资质较弱的企业仍可能难以得到资金支持,在疫情冲击中发生债券违约。

三、从中长期趋势来看,债市整体风险可控

(一)债券发行短期显著下降,但全年仍将实现增长,发行成本有望进一步下行

从疫情对债券发行的影响看,由于疫情期间采取隔离防控、限制人员流动等措施,使得尽职调查、权属确认、面签等程序难以开展。尽管监管部门出台了相应的便利措施,如鼓励线上提交材料、远程办理备案、注册等,但仍无法完全消除疫情的影响。因此,预计短期内企业债券发行量会显著下降,且主要体现在2020年一季度。随着疫情的结束,我国经济仍将保持平稳运行,前期压抑的融资需求会快速反弹,债券发行会迎来高峰,预计全年企业发行债券规模仍将实现增长。从发行成本看,央行在2月3日的公开市场操作中调降逆回购利率,后续利率下行仍然可期,债券发行利率整体有望进一步走低,但不同行业和不同信用资质企业的债券发行成本会出现一定分化。

(二)评级调降趋势或将进一步明显,部分资质较弱企业违约风险或将提前暴露

近两年,在经济增速放缓,经济结构调整的背景下,企业的评级调升趋势已明显减弱,2019年公募债券市场发债主体的评级调升率为3.84%,连续两年下降;调降率为1.55%,较2018年(1.76%)略有下降,但明显高于2017年(1.26%)。受到疫情对企业的信用基本面的影响,预计2020年发债企业的评级调降趋势或将进一步明显,受疫情影响较大的行业和地区内企业将成为评级调降的重点关注对象。与此同时,疫情冲击也会加速部分企业违约,使部分企业债券违约提前,但我国经济整体运行平稳,宏观当局采取了灵活有效的监管政策和措施,违约风险仍整体可控,不会出现系统性金融风险。

(三)疫情短期对债市影响有限,中长期发展主要取决于经济基本面和宏观金融政策

疫情的冲击和监管当局的维稳政策,给债券市场带来了短期影响,但由于及时采取了有效的管控和应对措施,因此疫情终将过去,并不能改变我国债券市场的中长期趋势,未来仍取决于经济基本面和宏观金融政策。我国经济总体平稳运行,通货膨胀处于低位,货币政策较长期间将维持稳健,实施积极的财政政策,为债券市场的发展提供了较好的外部环境。预计全年债券市场仍将平稳运行,延续信用分化趋势,但对信用风险显著上升的行业,例如餐饮、酒店、影视和房地产等行业,需要保持警惕。

[1] 本报告所统计信用债包括短期融资券、超短期融资券、公司债、私募债、企业债、集合企业债、中期票据、定向工具、商业银行债、商业银行次级债、证券公司债、证券公司短期融资券、保险公司债、其他金融机构债、资产支持证券/票据。

[2] 在估算2020年到期信用债的总规模时,由于尚没有2020年超短融和回售债券数据,为了与2019年可比,2020年超短融按照2019年的数据计算,回售规模按照附回售条款的存续债券规模的30%计算。

[3] 在统计具体信用债到期规模时,只计算正常到期的债券,不含回售和赎回等情况,为保持同期可比性,剔除了2019年到期的超短融,在统计具体行业、地区和企业性质的信用债到期规模时,均采用该方法。

[4] 本报告采用Wind三级行业,其中交通业包括公路与铁路运输、海运、航空、航空货运与物流和交通基础设施五个Wind三级行业。

[5] 国有企业包括中央国有企业和地方国有企业,其他类企业包括公众企业、集体企业、外商独资企业、外资企业、中外合资企业和其他企业。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)