原标题:中信银行2019三季报详细解读:收入同比增速上行,非息表现靓丽【中泰银行·戴志锋/邓美君/贾靖】

来源:传统借贷vs新型金融

作者:中泰银行·戴志锋

财报综述

季报亮点:1、营收同比增17.3%,由净利息收入和净非息共同驱动,PPOP和净利润增速也保持两位数增速。2、净利息收入环比增3.4%,受益量价驱动,净息差环比上升3bp,主要是资产端受益结构调整环比上升。3、净非息表现靓丽,同比增23.8%,由手续费及其他非息共同支撑。4、资产质量进一步夯实。3季度不良率保持平稳在1.72%,单季年化不良净生成环比下降至1.38%,风险抵补能力则是持续夯实的。季报不足:存款占比小幅下降,总体负债端结构平稳。

投资建议:公司2019、2020E PB0.68X/0.62X;PE6.18X/5.73X(股份行PB0.88X/0.79X;PE 7.4X/6.87X),公司19年来业绩在规模和息差的带动下稳步回升,非息增长亮眼,对资产质量的担忧是压制中信估值主因,公司18年半年度开始对不良的认定逐步趋严,2019年来资产质量整体平稳,信用卡业务不良还需跟踪观察。公司对公客户基础好、零售转型发力,建议积极关注公司未来的转型。

正文分析

3季度业绩增速良好

营收在净利息收入和净非息收入的共同带动下增速继续向上,带动PPOP和净利润增速小幅向上;公司继续加大拨备计提力度,净利润增速增幅小于PPOP。1Q19-3Q19营收、PPOP、归母净利润同比增速分别为19.6%/14.9%/17.3%、24.1%/17.1%/19.7%、8.6%/10.1%/10.7%。

3Q19业绩同比增长拆分:正向贡献业绩的因子有规模、息差、非息、成本、税收。拨备负向贡献业绩。其中,边际对业绩贡献改善的是:1、非息收入对业绩的正向贡献增强。2、成本节约效用增强。规模对业绩的正向贡献较2季度保持持平。边际贡献减弱的是:1、息差对业绩的正向贡献稍有减弱。2、拨备计提力度增强,拨备对业绩的负向贡献有增强。3、税收对业绩的正向贡献小幅减弱。

净利息收入环比增长3.4%:量价齐升,结构贡献为主

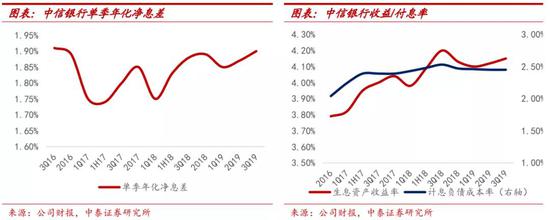

量价齐升带动净利息收入环比+3.4%,生息资产环比+1.3%,测算的时点单季年化净息差环比上行3bp至1.90%。从资产负债端拆分情况看,息差上行来自资产端收益率的抬升。资产端生息资产收益率环比上升3bp至4.15%,预计主要是表内高收益贷款占比资产比例提升带动,贷款占比生息资产环比提升1.1个百分点,假设3季度各项资产收益率与半年度环比持平,则结构变动对资产端收益率贡献1.7bp;利率贡献大概率来自同业市场利率小幅走高;存贷利差由于公司的信贷投放结构,预计总体平稳。负债端收益率则环比持平为2.45%,符合我们前期对银行负债端的判断。

资产负债增速及结构:信贷占比提升

资产端生息资产增速保持平稳,贷款同比增速稍有放缓,但占比是提升的。1、贷款规模小幅放缓,同比增12.7%,占比生息资产比例环比2季度提升1.1个百分点至62%。2、债券投资:同比增速进一步放缓至14.4%,占比生息资产下降至27.5%。3、同业资产和存放央行:同业资产从前三季度的压降转为规模小幅正增,存放央行资产则持续保持压降,占比生息资产则维持相对稳定,分别为6.1%、4.5%。

负债端存款增速平稳,同业批发融资力度有加大。1、存款在2季度高基数基础上环比+0.4%,占比计息负债68.9%,在同业融资力度加大背景下,占比环比小幅下降0.2个百分点。2、主动负债方面,主要为同业负债支撑,规模环比增长6.3%;发债则环比下降8.3%。

资产质量:继续夯实

多维度看:1、不良维度——不良率保持平稳,单季年化不良净生成有下降。3季度中信银行不良率为1.72%,环比持平。单季年化不良净生成比例为1.38%,环比2季度下降0.43个百分点。2、拨备维度——风险抵补能力进一步夯实。拨备覆盖率174.82%,环比上升9.7个百分点;拨贷比3.01%,环比上升16bp。

其他

净非息收入增速亮眼、同比+23.8%(1H19同比+15.2%),占比总营收比例小幅上行至38.7%。1、净手续费收入同比+32.1%,预计3季度代销、银行卡仍有部分支撑。2、净其他非息收入同比+1.3%,较半年度增速回升较多(1H19同比-18%),单季同比拆分来看,主要是投资收益同比新增量较2季度上升较多,预计公司出售部分交易类资产兑现收益。

单季年化成本收入比26%,同比下降1.7个百分点。成本收入比下降来自分母端贡献,业务及管理费3Q19同比增长+11.1%,预计为公司新三年规划下持续加大金融科技投入。

核心一级资本充足率提升。3Q19核心一级资本充足率、一级资本充足率、资本充足率分别为8.76%、9.51%、11.82%,环比上升18、16、-45bp。

前十大股东变动:1、增持:香港中央结算(代理人)、陆股通分别增持0.01%、0.07%至持股24.79%、0.24%。2、新进:中国光大银行股份有限公司-光大保德信量化核心证券投资基金新进持股0.04%。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:潘翘楚

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)