来源:21世纪经济报道

原标题:近1年收益4.92%仍未达基准?管理费“双线”计提少见|机警理财日报

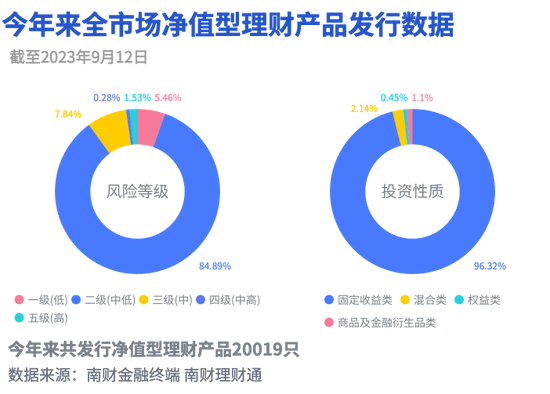

据南财理财通最新数据,截至2023年9月12日,今年来全市场已发行净值型银行理财产品20,019只(含私募产品)。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比5.46%,二级(中低风险)产品占比84.80%,三级(中风险)产品占比7.84%,四级(中高风险)产品占比0.28%,五级(高风险)产品占比1.53%。

从投资性质来看,固收类产品占比96.32%,混合类产品占比2.14%,权益类产品占比0.45%,商品及金融衍生品类产品占比1.1%。由此看出,固定收益类产品仍占据理财产品的主流。

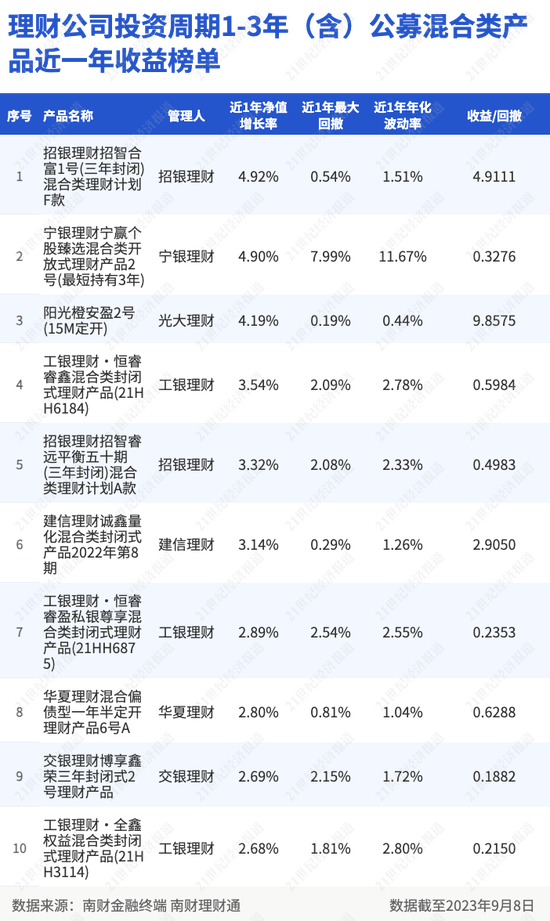

注:收益/回撤=(近1年化收益率-近1年现金管理类产品7日年化收益率均值)/近1年最大回撤。据南财理财通数据,现金管理类产品近1年七日年化收益率均值为2.2873%。

上榜产品净值披露要求:1. 净值披露频次:非节假日至少每个自然周公开披露一次净值。2. 公开发布的历史净值记录满足:最早净值日期≤统计区间左端点日期;最新净值日期≥统计区间右端点日期。

本文榜单排名来自南财理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

南财理财通数据显示,截至9月8日,在理财公司投资周期为1-3年(含)的公募混合类产品近一年收益排行榜中,7家理财公司产品上榜。工银理财上榜数量最多,达3只;招银理财上榜2只;宁银理财、光大理财、建信理财、华夏理财和交银理财各有1只产品上榜。

从收益角度看,招银理财“招智合富1号(三年封闭)混合类理财计划F款”和宁银理财“宁赢个股臻选混合类开放式理财产品2号(最短持有3年)”收益较为领先,近1年净值增长率分别为4.92%、4.90%。相对而言,“招智合富1号(三年封闭)混合类理财计划F款”在维持较高收益的同时保持较低回撤,近1年最大回撤为0.54%。

从产品绩效指标“收益回撤比”来看,光大理财“阳光橙安盈2号(15M定开)”绩效表现占优,近一年收益回撤比达9.8575。

招银理财上榜产品分析:近一年收益率未达基准,“双线”计提管理费少见

据南财理财通数据,本期榜首产品招银理财“招智合富1号(三年封闭)混合类理财计划F款”成立于2021年9月24日,风险等级PR3,为三年封闭产品,预计于2024年9月24日到期。

值得关注的是,该产品运作期满12个月起,在满足分红条件即可每月进行收益分配。据南财理财通课题组梳理,“招智合富1号(三年封闭)混合类理财计划F款”自2022年10月起,每月均有披露收益分配公告。以最新的2023年9月分红公告为例,9月每份理财计划现金分配金额0.001667 元,收益分配基准日为9月1日,权益登记日为9月11日, 除权日为9月8日。

该产品下设A、C、F三个子份额,A、C份额面向招商银行个人投资者和机构投资者,F份额为其他非招商银行客户专属。其中,A份额业绩比较基准为5.6%,C、F份额业绩基准为5.3%。

从近一年收益情况来看,即使F份额在本期榜单收益领跑,其近一年净值增长率4.92%依旧未达上述5.3%的基准。拉长时间维度来看,截至2023年9月8日,A份额成立以来累计收益率达7.44%,C、F份额成立以来累计收益率为6.81%。作为三年封闭产品,该产品还有约1年时间到期兑付,目前净值呈震荡走高趋势。

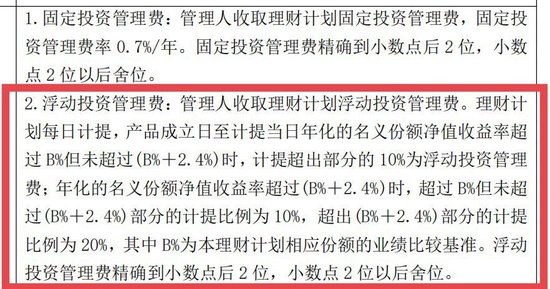

根据产品说明书,在费用收取上,F份额收取固定投资管理费率0.7%/年、销售服务费率0.3%/年和托管费率0.04%/年。上述固定的费率已有1.04%/年,整体费率并不低。A份额不收取销售服务费率,总固定费率为0.74%/年,但需要收取0.90%的一次性申购费用。

此外,该产品每日计提浮动管理费,当产品成立日至计提当日年化的名义份额净值收益率超过业绩基准但未超过(基准+2.4%)时,计提超出部分的10%为浮动投资管理费;年化的名义份额净值收益率超过(基准+2.4%)时,超过基准但未超过(基准+2.4%)部分的计提比例为10%,超出(基准+2.4%)部分的计提比例为20%。

图片来源:“招智合富1号(三年封闭)混合类理财计划”产品说明书

图片来源:“招智合富1号(三年封闭)混合类理财计划”产品说明书简而言之,该产品设置5.3%和7.7%(5.3%+2.4%)这两条“水位线”,根据产品年化的名义份额净值收益率在超出“水位线”部分计提10%或20%的超额业绩报酬,这在业界较为少见。

权益中枢保持中性仓位,仓位在市场极度悲观时有所提升

“招智合富1号(三年封闭)混合类理财计划”核心资产配置以固收投资为主、股票中性为辅,以绝对收益增强为目标。截至2023年上半年末,该产品总份额25.95亿份。穿透后,非标占比41.52%;债券、权益类投资占比较为接近,分别为27.53%、20.82%;现金及银行存款、公募基金、金融衍生品分别占比9.4%、0.62%、0.11%。

2023年上半年,该产品理财投资主要合作机构为中原信托。“中原财富-成长 615 期-招商局控股集合资金信托”为上半年末第一大持仓,占产品净资产比例47.47%,融资客户为招商蛇口,交易结构为信托产品。

回顾上半年该产品资产配置,招银理财表示,1-2 月信用债收益率出现了明显的超调,配置价值凸显,该产品陆续增配了中短期限银行资本类债券及静态较高的交易所永续债,随后信用利差出现较大幅度压缩,产品较好的把握了市场下行行情赚取一定资本利得;权益结构上,整体维持均衡布局,权益中枢保持中性仓位,结构上部分减持涨幅较大的行业或基金,转而配置相对低估值的行业,收益表现一般的继续持有观望,等待风格回归、相对收益有所好转后进行持仓比例的调整,产品权益仓位在市场极度悲观时有所提升。

责任编辑:曹睿潼

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)