意见领袖丨张涛

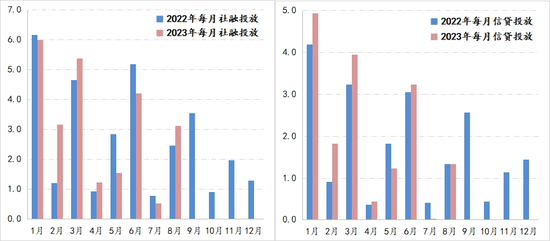

7月24日政治局会议后,宏观政策部门围绕会议明确的“国内需求不足”的经济矛盾,开始密集释放宏调政策,其中在货币政策方面,主要有三方面变化:下调政策利率、增强汇率弹性和调整房地产信贷政策,在政策带动下,8月份社融和信贷均较7月份有改善,但社融的改善要强于信贷的改善,主因是8月份政府债务融资有了明显增加,而企业与居民的中长期贷款改善并不明显。截至8月末,居民中长期贷款投放速度已降至2.3万亿/年,去年同期为3.8万亿/年,企业中长期贷款投放速度也降至14.4万亿/年,已连续2个月下滑,即8月份融资数据的改善更多体现为政府融资自身的逆周期,而实体层面的融资需求只是不再继续恶化,还谈不上明显改善,但筑底迹象肯定是有了。与金融数据同步的,还有就是物价数据,表现出更为明确的筑底,CPI连续2个月环比回升和PPI结束连续4个月环比下降后,也出现了环比回升。

图1:2022年与2023年社融与信贷每月投放情况

数据来源:Wind

数据来源:Wind之前我们在二季度市场叙事中曾预计“宏观层以‘大规模、一揽子’刺激政策方式来加强逆周期调控的概率不高”,对此7月24日政治局会议已予以确认,迄今逆周期调控更多是是以分领域、高频率的方式在出台调控政策,但由此带来的政策合力客观上会被影响,为此需要大幅提高政策工具的灵活性与协调性,来进行政策效力的补充,具体到货币政策本身,无疑就是利率政策与汇率政策的协调与权衡。

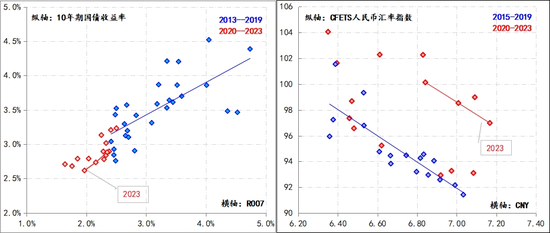

一般而言,针对经济下行的逆周期调控的一项主要内容,就是放松货币条件。例如2015年至2016年期间,利率和汇率环境均明显放松,市场资金利率和10年期国债收益率的季度均值分别下降了196BPs、76BPs,同期的人民币汇率与汇率篮子指数也呈贬值、下行态势,即货币条件出现了大幅放松。

图2:人民币利率与汇率环境的变化情况(季度均值)

数据来源:Wind

数据来源:Wind今年以来,利率环境同样也是放松的,资金利率和债券利率同步下降,而且10年期国债收益率已处于历史低位,资金利率也仅仅略高于2020年疫情初期的水平。但是在汇率方面,虽然人民币对美元的汇率呈现弱势,但是汇率一揽子指数则明显高于疫情前,即人民币在兑美元走弱的同时,对于其他非货币并没有同幅度走弱,这是与2015-2016明显差别的。由此,从逻辑上推演,似乎汇率方面进一步放松的空间更大。

但这一次货币条件放松的钟摆究竟该向何处摆动呢?

首先,从外部环境的变化看,导致单纯依赖贸易条件的变化来维持出口的必要性有所下降,而保持稳定的人民币在国际上购买力,更符合畅通国内大循环的宏观诉求。

其次,针对中国经济阶段性的下行压力,很多外资机构过度悲观,并带动市场情绪有所变化,例如,8月以来,北向资金基本呈出流出状态。在此背景下,放任汇率的顺周期变化,可能不利于市场预期的管理。

第三,物价指标的筑底,可能反映出需求具备了一些回暖的条件,在此基础上,放松利率环境,尤其是降低实体企业和居民的实际融资利率水平,更有助于促进需求的持续回升。

第四,欧美英等发达国家的加息周期基本接近尾声,相应境内外利差对境内政策利率调整的掣肘有所下降。

第五,7月24日政治局会议明确了“国内需求不足”是当前经济运行的主要问题,与利率环境直接作用国内需求不同,汇率环境的放松更直接是作用于外部需求。因此,站在政策层面,利率政策更优先。

综上五点,后期货币条件放松的钟摆可能将摆向利率环境的放松,由此预计在三季度降息与降准仍有实施的可能。

(本文作者介绍:经济学博士,现任职中国建设银行金融市场部,本专栏观点与所属单位无关)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。