原标题:“南向通”扬帆启航,中国金融开放再进一步

来源:第一财经研究院

作者:刘昕/第一财经研究院研究员

2021年9月15日,中国人民银行、香港金融管理局发布联合公告,同意中国外汇交易中心、中央国债登记结算有限责任公司、银行间市场清算所股份有限公司、合格境内机构投资者托管银行、跨境银行间支付清算有限责任公司(以下统称内地基础服务机构)和香港交易及结算有限公司、香港金融管理局债务工具中央结算系统、香港托管银行(以下统称香港基础服务机构)等开展香港与内地债券市场互联互通南向合作(以下简称“南向通”)。

9月24日,“南向通”正式启动,包括工商银行、中国银行、建设银行、浦发银行、渣打银行(中国)等在内的多家机构完成了首笔交易。央行公告显示,“南向通”首个交易日,共有40余家内地机构投资者与11家香港做市商达成了150余笔债券交易,成交金额约合人民币40亿元,涵盖了香港市场的主要债券品种。

一、“南向通”的制度安排

“南向通”是指境内投资者经由内地与香港相关基础服务机构在债券交易、托管、结算等方面互联互通的机制安排,投资香港债券市场交易流通的债券。其中,基础服务机构是指经中国人民银行和香港金融管理局认可,为境内外投资者提供债券登记、存管、托管、交易、结算、清算等基础性服务的机构,包括内地与香港两地的债券市场基础设施机构和托管清算银行。

从法律法规来看,“南向通”同时遵循内地与香港的现行法律法规,相关交易结算活动遵守交易结算发生地的监管规定和业务规则。

从托管结算安排来看,“南向通”采用名义持有人制度安排,内地债券登记结算机构、托管清算银行通过在香港开立名义持有人账户的方式,用于记载代境内投资者名义持有的全部债券余额,为内地投资者提供债券托管结算服务。

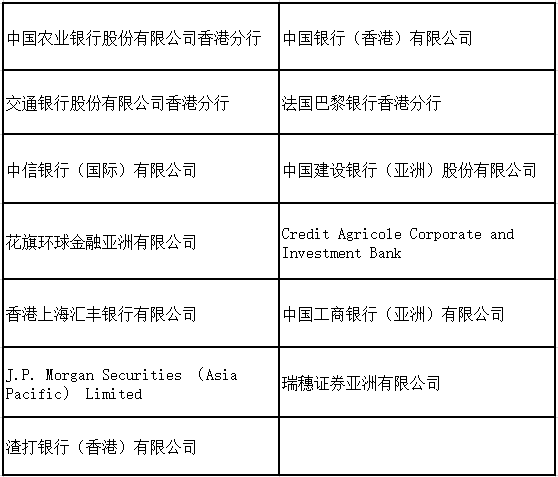

从参与投资者来看,符合中国人民银行要求的境内投资者均可通过“南向通”开展债券投资,标的债券为境外发行并在香港债券市场交易流通的所有券种。交易对手暂定为香港金融管理局指定的做市商。境内投资者范围暂定为经中国人民银行认可的部分公开市场业务一级交易商。同时,合格境内机构投资者(QDII)和人民币合格境内机构投资者(RQDII)也可通过“南向通”开展境外债券投资。

表1 香港金融管理局指定做市商

香港金融管理局、第一财经研究院

香港金融管理局、第一财经研究院从额度管理来看,“南向通”的年度总额度为5000亿元等值人民币,每日额度为200亿元等值人民币。中国人民银行将根据跨境资金流动形势,对“南向通”年度总额度和每日额度进行调整。参与“南向通”的合格境内机构投资者(QDII)、人民币合格境内机构投资者(RQDII)仍遵守现行管理规定,相关跨境资金净流出额不纳入“南向通”相关额度使用情况统计。

二、“南向通”对中国债券市场的宏观意义

(一)“南向通”的开通意味着“债券通”机制的完全建立

“债券通”是指通过香港与内地债券市场基础设施机构连接,使中国内地与境外投资者得以在内地与香港两个市场买卖债券的机制安排。“债券通”机制在设计之初即预设了“北向通”和“南向通”的双向安排。

2017年7月3日,“债券通”的“北向通”通道正式开通。“北向通”是指境外投资者经由香港与内地基础设施机构之间在交易、托管、结算等方面互联互通的机制安排,投资于内地银行间债券市场。“北向通”运行至今已有近4年时间,境外机构对于“债券通”渠道的运用日趋成熟、交易趋于活跃,因其便捷性,“债券通”已经逐步成为境外机构投资在岸人民币债券的重要方式。

截至2021年8月底,境外投资者通过“北向通”渠道持有的我国债券规模已经达到3.78万亿元人民币。其中,上清所的境外持有量为3697亿元,中央结算公司境外持有量为3.4万亿元。根据证券日报的报道,在“北向通”开通以前,境外投资者持有的我国债券规模约为8500亿元人民币,这意味着在“北向通”开通的四年后,境外投资者所持有的我国债券规模年均增速超过40%。

图1 境外投资者通过“北向通”所持有的债券托管量

在“北向通”蓬勃发展的背景下,“南向通”的开通意味着“债券通”原先设计的对称机制将完全建立,这将进一步促进内地与香港金融市场的互联互通。对于境内投资者而言,“南向通”便利了内地居民的跨境投资,扩大了内地投资者的可投资品种,进一步满足内地投资者对于多元化配置和分散风险的需求。

(二)“南向通”标志着中国资本项目对外开放进入更高层次

自中国加入WTO以来,中国资本项目的对外开放经历了漫长而审慎的历史。随着2003年第一单QFII指令正式发出,境外合格投资者正式进入中国证券市场,并拉开了后续一系列开放政策的序幕。

目前,中国资本项下资金的流入与流出主要依赖于以下几个通道:QDII、QFII、债券通、沪港通、深港通、沪伦通等。从资本项目对外开放的角度来看,“南向通”进一步丰富了内地资金出海的方式,打开了我国对外债券投资和个人对外投资的业务增长空间,有助于实现跨境资金流动的平衡。

表2 主要的境内资金出海通道

兴业研究

兴业研究从宏观角度来看,“南向通”不仅补齐了“债券通”的另一根支柱,改变了此前我国债券市场“不对称”的开放状态,也使得我国股票市场和债券市场的对外开放都做到了“有进有出”。

(三)“南向通”将进一步加深内地与香港的经贸联结

2019年2月,中共中央、国务院印发《粤港澳大湾区发展规划纲要》。《纲要》提出要进一步提升粤港澳大湾区在国家经济发展和对外开放中的支撑引领作用,支持香港、澳门融入国家发展大局,增进香港、澳门同胞福祉,保持香港、澳门长期繁荣稳定。

毫无疑问,“南向通”将有利于加强内地与香港的经贸关系,继续支持香港金融市场的发展,同时也助力于内地的经济增长。从投资范围来看,“南向通”给内地投资者在投资香港债券市场、点心债市场、中资美元债市场方面带来更高的操作便利性,从而有助于将内地资金引流向香港市场,充裕香港市场的流动性,并加强市场定价能力。这一举措不仅有助于支持香港经济发展和国际金融中心的地位、助力内地企业在境外的投融资需求,也将进一步加深香港与内地的经贸联结。

9月24日,央行副行长潘功胜在“南向通”的启动仪式上表示,作为连接两地和国际金融市场的重要渠道,“南向通”将进一步提升两地金融市场的联通效率和一体化程度,在为内地投资者投资香港及全球金融市场提供便利的同时,也将为香港注入新的活力和能量。

责任编辑:潘翘楚

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)