原标题:催收巨头湖南永雄逆势赴美IPO:三起事件导致部分地区业务暂停

作者:杨梦雪

在国家重点整治催收行业的同时,催收巨头湖南永雄逆势准备登陆美国资本市场,而早在2015年,湖南永雄就在考虑登陆新三板。

美东时间10月23日,美国SEC披露湖南永雄资产管理集团(以下称湖南永雄)递交的招股书文件。从其披露的文件来看,早在2018年10月11日,湖南永雄即向SEC秘密提交上市申请(DRS文件)。

据招股书,湖南永雄为一家催收服务提供商,提供全国性的消费者债务追收服务,合作客户主要为商业银行及消费金融公司,并称其为十大商业银行中的七家提供服务。艾瑞咨询提供的数据显示,就截至2019年6月30日的应收账款总值和聘用的催收人员人数及2019上半年的佣金总额而言,湖南永雄是中国最大的拖欠信用卡应收账款催收服务提供商。

近日,21世纪经济报道称,央行、银保监会已组成调查组,摸底大数据的使用边界和采集边界,将会涉及外包催收公司管理办法。首批排查和调研的机构包括一诺银华、万盛金融和平安普惠。

这并非湖南永雄首次冲击资本市场。早在2015年11月,即有多家媒体报道称湖南永雄与湘财证券正式签约,欲登陆新三板。湖南永雄董事长谭曼曾表示,“我们将以此为起点,进一步强化市场机制,深化公司内部改革,一步一步顺利登陆创业板。”

彼时,距另一家催收公司一诺银华提交新三板挂牌材料尚不足半月。据中国经营报报道,一诺银华取得挂牌同意函后,却因政策限制处于等待中。随后官宣的湖南永雄,也再未传出挂牌新三板的相关消息。

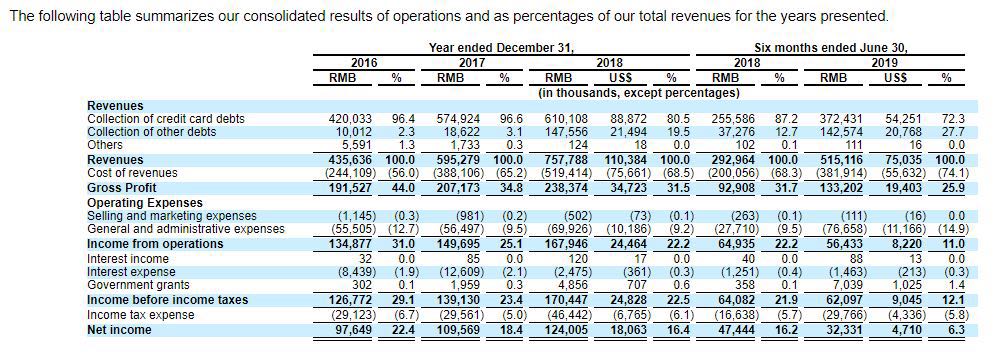

据招股书披露财务数据,湖南永雄2019上半年营业收入5.15亿元(7500万美元),同比增长75.8%;净收入3233万元(471万美元),同比下降31.9%;经非GAAP调整后,其净收入为5884万元(857万美元),同比增长24%。自2016至2018年,湖南永雄净收入分别为9765万元、1.1亿元、1.24亿元。

从收入构成来看,湖南永雄营业收入主要来自于信用卡催收业务。2019上半年,信用卡催收业务收入占总营收比重为72.3%,而在2016及2017年,信用卡催收业务曾占其总营收超过96%。其他催收业务收入占比自2018年以来持续增长,2019年上半年占比已超过27%。

截至2019年6月30日,湖南永雄在中国29个城市的运营中心拥有10915名全职催收人员,占其员工的95.0%。全职催收人员中包括1109名具有多年经验并能够与债务人进行直接谈判的催收人员。截至2019上半年,平均每位催收人员的收款额达到人民币2.74万元(3989美元),同比增长27.5%。

招股书显示,湖南永雄仅通过远程方式(例如电话和短信)或远程收款提供催收服务,而无需进行现场访问或与债务人进行面对面的谈判。其有目的地不进行面对面的互动,以避免与债务人潜在的肢体冲突,控制与合规性有关的风险,简化和规范收款流程,并提高收款效率。

在风险因素部分,湖南永雄提及,其经营的业务较为敏感,公众普遍对催收行业或对其的投诉可能导致监管风险增加,这可能对其业务、财务状况及经营业绩造成重大不利影响。湖南永雄称,自成立以来发生过三起事件,导致部分客户因部分债务人的投诉而暂停了湖南永雄在某些地区的催收服务。湖南永雄已对每项指控进行了内部调查并恢复了与客户的关系,截至本招股书发布之日,其已恢复或有望尽快恢复特定地区催收服务。

如果在催收过程中员工出现严重违规行为,湖南永雄的客户将可能会终止其服务并停止与其合作。例如,由于湖南永雄员工的不当行为,其主要客户之一于2018年6月暂停了其在安徽省的催收服务。此外,政府可能会调查其运营是否存在潜在违规行为,这可能会中断正常运营,并且湖南永雄可能会受到行政处罚或被暂停业务。

同时,湖南永雄称其严重依赖几个主要客户。按每个时期产生的收入衡量,其前五名客户合计分别占2017年,2018年和截至2019年上半年总收入的99.2%,90.2%和79.2%。如果其与这些主要客户中的任何一个的业务关系恶化或终止,或者其客户由于法律、合规性或任何其他原因而停止运营,则都可能对其业务、财务状况和经营业绩产生重大不利影响。

天眼查数据显示,湖南永雄于2014年4月成立,关联38家分支机构,其中29家经营状态为存续。除深圳分公司2017年因隶属企业终止而注销、长沙分公司2016年因被撤销而注销外,广州分公司、西安分公司、太原分公司等7家于今年6月至8月陆续注销。

据招股书,谭曼任湖南永雄CEO及董事会主席,张化桥任湖南永雄执行副董事长兼董事。张化桥同时还为中国支付通(HK08325)、复星国际(HK00656)、绿叶制药(HK02186)、龙光地产(HK03380)、众安集团(HK00672)、中国汇融(HK01290)6家港股公司的董事会成员。

责任编辑:张缘成

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)