将家居卖场龙头美凯龙控制权以63亿卖给建发股份后,车建兴和他的红星控股依然未摆脱债务困境。

1月11日晚,美凯龙(601828.SH)公告称,红星控股集团(全称“红星美凯龙控股集团有限公司”)及其一致行动人车建兴、陈淑红持有公司的股份于1月9日新增司法冻结情况。

截止公告日,红星控股集团及其一致行动人车建兴、陈淑红、车建芳合计持有美凯龙43.97亿股,占公司总股本的23.91%。目前已累计冻结、轮候冻结、标记的股份数为10.46亿股,占其所持有公司股份总数的100.51%。

在美凯龙发公告的前4个小时,红星控股集团通过公司债发布公告,集团新增到期未能偿还的债务总额为4.11亿元,逾期原因均为未按期兑付。

天眼查app显示,红星控股集团由车建兴和车建芳兄妹二人共同持股,其中车建兴持股比例达92%,车建芳持股8%。

按照红星控股集团更早的公告,截止2023年9月,集团到期未能偿还的债务总额为12.35亿元。如果加上新到期未付的4.11亿元,目前总共已有16.46亿元的债务逾期。

2023年8月,红星控股集团成功转让旗下上市平台美凯龙的股权,厦门国资建发股份(600153.SH)以约63亿元的价格接盘,成为美凯龙的第一大股东。红星控股集团董事长车建兴,即“红星系”创始人,退出美凯龙董事长一职,留任美凯龙总经理。

如今,美凯龙曾经的母公司和实控人的股权被全部冻结,冻结到期日为2025年至2026年不等。这意味着,如果不提前解除冻结,在今后两到三年的时间里,车氏家族无法行使股权转让、股权质押、提取股息红利等权利。

红星控股集团2023上半年巨亏超270亿,资产负债率接近80%

此前,美凯龙曾经在2023年2月、6月这两个时间节点,公告了红星控股集团股权被冻结的情况。而2023年1月,红星控股集团才刚和建发股份签订股权转让协议。

此次最新披露的公告显示,2023年7月、9月、11月、12月都相继发生红星控股集团所持美凯龙的股权被冻结的情况,但公司近期才全部披露。

中金公司(601995.SH)曾出具核查意见,红星控股集团在2月的两次股份冻结,均为股东层面的资产负债相关事项所致,不会对美凯龙业务经营产生实质影响。但6月往后的几次股份冻结,没有保荐机构出具核查意见。

翻阅美凯龙出具的股份冻结报告可知,红星控股集团最早在2022年12月就被司法冻结其持有的11.03%股份,随后2023年2月、7月、12月都分别有超过10%的股份被司法冻结或司法标记。

直至2024年1月,也就是此次公告中最新的司法冻结情况,上海金融法院轮候冻结了红星控股集团余下持有美凯龙的股权。至此,红星控股集团所持有的上市公司美凯龙股份被全部冻结。

所持股份全部被司法冻结,与红星控股集团较紧张的财务状况相关。

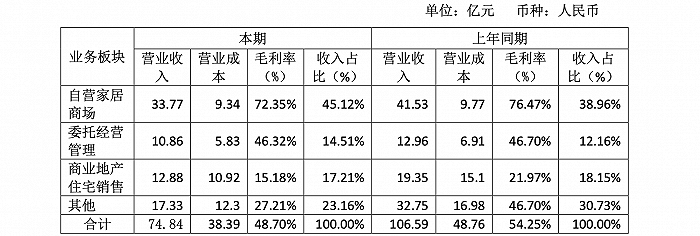

红星控股集团发布的财报显示,2023年上半年实现总营收74.84亿元,同比下滑29.79%;归母净亏损高达274.26亿元,维持巨亏态势。2022,红星控股集团全年归母净亏损也达到80.91亿元,相比2021年由盈转亏。

资产负债方面,截止2023年6月,红星控股集团总资产483.69亿元,总负债381.54亿元,资产负债率达78.88%。更为重要的是,其流动负债270.41亿元,但经营活动产生的现金流量净额仅有6.58亿元。

回顾红星控股集团过往的财务数据,过往2013年至2019年,除去2016年,红星控股集团的年营收增长低则15%,其他年份增长都突破50%。2019年营收创下332.26亿元的高点后,2020年下滑16%至277.55亿元,但在2021年又增长至361.8亿元,这也是集团营收的顶峰。

但来到2022年,集团营收急转直下,下滑将近4成,同时开始出现亏损。

2023年,在营收没有好转的背景下,亏损延续。如若2023下半年的营收能和上半年持平,那么2023全年营收在140亿元左右,营收规模回到2014年以前。

此外,车建兴本人和红星控股集团近两年还面临诸多诉讼。天眼查APP显示,2023年11月21日,车建兴、红星控股集团等被列为被执行人,执行标的3.04亿元。

截图自天眼查app

截图自天眼查app卖给远洋的地产项目回款大幅下滑

从红星控股集团如今的业务结构来看,自营家居商场依旧是收入“大头”,但是商业地产住宅销售下滑严重。

截图自红星控股集团2023中报

截图自红星控股集团2023中报此前界面新闻曾梳理车建兴的商业版图,观察红星控股的业务布局,除了家居卖场外,还有以经营购物中心的爱琴海商业(公司全称“上海爱琴海商业集团股份有限公司”)、以住宅开发为主业的红星企发(公司曾用名“重庆红星美凯龙企业发展有限公司”)、以房屋中介交易为主的美凯龙爱家(公司全称“上海美凯龙爱家互联网科技有限公司”)等业务板块。

2021年7月,远洋集团(3377.HK)与红星控股集团签订协议,收购红星控股集团持有红星企发(公司全称“重庆远洋红星企业发展有限公司”,曾用名“重庆红星美凯龙企业发展有限公司”)的70%股权,收购对价为40亿元。

根据交易约定,截至2020年末,红星企发已售但未结转的项目及自持物业的利润,将由红星控股及远洋按85%:15%的比例进行分配;截至2020年末,未售的开发项目及自持物业的利润,将由红星控股及远洋按70%:30%的比例进行分配。

此次红星控股集团在2023中报表示,集团仍保留了部分地产项目,由红星置业(公司全称“上海红星美凯龙置业有限公司”)负责,项目主要分布在江浙沪及核心省会等区域。

然而,红星控股集团强调,上述转让至远洋的房地产项目及红星置业存量房地产项目,受行业下行不利影响、以及项目合作对手方风险等原因,导致回款大幅下滑,销售回款主要用于项目保交楼。受地方政府及金融机构等监管,公司集团层面实际可动用资金有限。

在现金流方面,截至2023年6月末,红星控股集团合并报表范围内有息债务总额141.53亿元,合并一年及一年以内到期的短期债务合计为40.84亿元。

红星控股集团在2023中报表示,受市场不利行情的影响,发行人的现金流持续承压,面临较大的债券刚性兑付压力,期间也对数笔债券的本息兑付方案进行了调整。

责任编辑:王其霖

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)