“破产申请”多是企业走投无路之时的下下策,要么自己申请破产,要么债权人向法院提出。不过,ST弘高(002504.SZ)的破产申请很有意思,由第五大股东中融信托向第二大股东及控股股东弘高慧目发出。

股东自揭“家丑”,ST弘高的财务状况不言自明。6月8日,ST弘高新增一起开庭公告,这起案件的原告正是中融信托。庭审信息显示,双方这次的纠纷主要围绕,控股股东处于破产清算中,一般股东中融信托持有的上市公司ST弘高的股权是否能解除限售展开。

中融信托认为,自己所持有的ST弘高股份是通过司法拍卖获得,自己没有做出过业绩补偿的承诺,解除限售不会对业绩补偿方案产生影响。

而ST弘高表示,根据深交所的指导意见,非交易内的股权过户完成后,新股东顺势承接原股东的业绩承诺。同时,弘高慧目所持的上市公司ST弘高的股权已经全部被质押,单独解除对业绩补偿有影响。

庭审的最后,法院表示,双方的股权司法交易是发生在ST弘高发出补偿方案公告之后,对于取得这部分股权时是否有考虑股权补偿方案,法院要求中融信托给出书面答复。

而这次“交锋”只能算中融信托想要“甩掉”ST弘高“连续剧”中的一集。“前情提要”故事精彩,“后续发展”拭目以待。

早在,2017年中融信托就动了“清仓”ST弘高的心思,当时ST弘高面临退市风险,中融信托想要弘高慧目提前回购质押的股权,结果被弘高慧目送上了被告席。不仅没有成功退出,反而从债权人“升级”成为了股东。

因为无法退出的一部分原因来自弘高慧目已经将持有的ST弘高的股权全部质押,2021年2月,中融信托又对弘高慧目发去了一份破产申请,也正是因为法院受理了该破产清算申请,而且弘高慧目目前又处于破产清算中,同为股东的中融信托的退出之路变得越发艰难。

中融信托被迫做股东

中融信托为ST弘高第五大股东,持股比例4.18%,这部分股权对于中融信托来说,早在4年前就被视为“包袱”,而且一直想甩没甩掉。

2017年因为股权问题,双方就打起了官司,只不过,当时站在被告席上的是中融信托。乐居财经获悉,原告为北京弘高慧目投资有限公司(简称“弘高慧目”),双方之间的纠纷主要围绕股票收益权回购之事。

民事裁定书显示,2015年5月26日,弘高慧目与中融信托签订了《股票收益权转让及回购合同》,中融信托受让弘高慧目持有的弘高创意(002504.SZ)1700万股限售股股票的收益权,转让期限为36个月,到2018年5月28日止,期满后弘高慧目回购标的股票收益权并支付回购价款。

但2017年5月3日,弘高创意被实行“退市风险警示”的特别处理,并戴帽“*ST弘高”,中融信托向弘高慧目公司发出《提前回购通知书》,但弘高慧目一直未按期足额回购。

弘高慧目主张中融信托不仅应该继续履行回购合同,还应赔偿因违反保密义务给弘高慧目造成的 5500万元经济损失;而中融信托则认为,弘高慧目质押股票市值已低于转让价款本金,质押率已达100%,使中融信托的债权面临巨大风险,要求提前回购;最终北京二中院驳回了弘高慧目的起诉。

随后中融信托上诉至北京二中院申请执行后,2020年10月15日北京二中院裁定弘高慧目持有的弘高创意42878352股股份归中融信托所有,中融信托“被迫”成为了ST弘高的股东。

ST弘高成立于1993年,注册资本4.1亿元,法定代表人为何宁,经营范围含室内设计;家居配饰设计;工艺美术品设计及创意等。

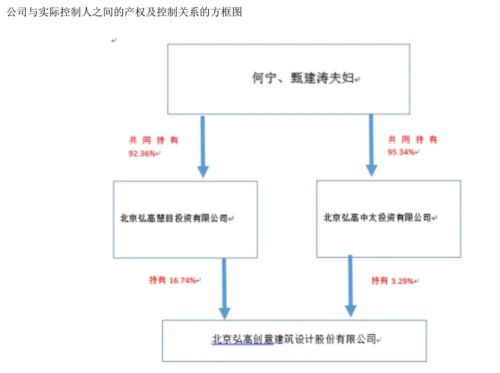

目前,该公司的法人股东有7位,其中包括不少证券及投资机构,除中融信托外,还有安信证券、江海证券、东方证券、国开泰富资管等。其中弘高慧目和弘高中太合计持有ST弘高20.03%的股份,共同成为ST弘高母公司的控股股东;何宁、甄建涛夫妇又合计持有弘高慧目91.71%的股份,弘高中太95.26%的股份,为ST弘高实际控制人。

截止2021年12月31日,弘高慧目和弘高中太所持ST弘高的股份均处于冻结或轮候冻结状态。

公开信息显示,其余5家券商股东中,只有中融信托为非国有法人,安信证券、江海证券、民生银行、东方证券均有国资背景,而这些国有券商也是“被迫”成为了股东。

年报信息显示,2021年,安信证券通过司法划转弘高中太156603710股;江海证券司法划转弘高慧目65000000股,划转弘高中太10000000股;申万宏源证券司法划转弘高中太58011888股;东方证券也是因为股权质押进入了股东行列。

控股股东被申请“破产”

2021年3月11日晚间,ST弘高公告,公司控股股东及一致行动人弘高慧目收到北京一中院下发的《民事裁定书》,中融信托以被申请人弘高慧目不能清偿到期债务且资产不足以清偿全部债务、明显缺乏清偿能力为由,向北京一中院申请对弘高慧目进行破产清算。

不过弘高慧目对中融信托公司的破产清算申请提出了异议,主张其目前正常经营,具有清偿能力,不符合破产条件。

2021年2月23日,北京一中院受理了该破产清算申请。虽尚未有定论,同年9月和今年4月ST弘高均在关系平台表态,对控股股东破产清算一事回复投资者称:未接到任何形式上的通知。

除了中融信托外,东方证券、江海证券、申万宏源证券、东兴证券、安信证券、第一创业证券也与弘高慧目和弘高中太有过交锋。

2014年10月,ST弘高通过股权交易完成对北京弘高建筑装饰工程设计有限公司(简称“弘高设计”)100%股权的重大资产重组。当时的交易对手为弘高慧目和弘高中太,二者承诺弘高设计2014年、2015年和2016年实现的扣非净利润分别不低于2.19亿元、2.98亿元以及3.92亿元,但由于2016年未完成对赌,东方证券、江海证券、申万宏源证券、东兴证券等券商先后对弘高慧目和弘高中太分别申请了强制执行。

控股股东尚且如此,ST弘高也难独善其身。企查查显示,ST弘高曾涉司法案件31起,有裁判文书记录16条,案件总金额为1141.98万元,涉案案由为证券虚假陈述责任纠纷的案件最多。

据悉,ST弘高2021年营业收入约1.73亿元,同比减少61.64%;归母净利润亏损约3.71亿元。主营的装饰业务营收降70.65%,毛利率降50.75%。

对于这样的业绩,深交所发出年报问询函,要求其回答包括“近三年来公司营业收入持续大幅下滑原因、经营现金流量持续为负的原因及合理性、说明公司的盈利能力是否仍未有实际改善”等在内的11个问题。

ST弘高申请了延期回答,表示在2022年6月10日前尽快完成问询函回复及对外披露工作。

投资接连“踩雷”

除了ST弘高,中融信托还被困在多家ST公司中。乐居财经获悉,中融信托还是*ST尤夫、*ST昌鱼、*ST金贵等多家公司的前十大股东之一,而这些公司的经营现状也不太乐观。

其中作为保壳专业户的*ST昌鱼在今年5月17日收到了上交所的退市公告,而中融信托为*ST昌鱼实际控制人,其第一大股东为中融-融雅35号集合资金信托计划。

*ST金贵在2020年实施了司法重整和债务重组后,虽然在2021年4月26日全面复工复产,但公司的征信尚未修复,自身融资功能受阻,近期还收到了深交所关于2021年年报问询函,是否存在输送利益的情形?中融信托通过中融-融颐6号股票收益权投资集合资金信托计划在*ST金贵持股比例4.31%,持股数9530万股。

中融-证赢130号集合资金信托计划持有*ST尤夫3061.3万股,为第四大股东,持股比例6.99%。年报显示,*ST尤夫在2021年有17.75亿元借款本金未能按期归还,16.06亿元进入诉讼执行阶段,大量银行账户、部分公司股权和部分资产等遭司法查封冻结。

近年来,中融信托还频频被曝出“踩雷”北大资源、青海国投等,受到地产企业名门地产、华夏幸福、泰禾集团债务危机波及。在关于华夏幸福的重组问题上,中融信托和华夏幸福也因各执一词,使得谈判陷入拉锯战,2022年2月中旬,中融信托称尚未收到正式的五年兑付计划,并有意起诉。

中融信托面临的风险还不止如此,2月23日,因集合资金信托计划募集资金投放到“四证不全”房地产项目,中融信托被被罚款20万元;时间线拉长,2019年黑龙江银保监局还曾对中融信托连开五张罚单,合计被罚210万元。

2021年中融信托实现归母营业收入49.03亿元,同比增长7.44%,在目前已经公布了年报的61家信托公司中,排名第四。2021年末,公司存续信托计划1187个,受托管理资产6387.30亿元,信托项目实现收入524.36亿元,同比下降124.06亿元。

企查查显示,中融信托目前对外投资有241家公司,涉及司法案件1019起,身份为原告的有586起,开庭公告449起,案由为与公司相关纠纷3起 ,前两起中融信托的诉求均被驳回。

近期,中融信托还自曝旗下20亿元融创项目面临兑付困难。主要为中融-承安96号集合资金信托计划(简称“中融承安96号”)。

据悉,中融承安96号成立于2021年5月25日,属于权益类产品,总规模20亿元,其中A类规模10亿元,产品期限12个月,还款时间为2022年5月25日;B类规模同样为10亿元,产品期限18个月,还款时间为2022年11月25日。

目前A1类信托单位已经自动进入延长期,如果11月份信托财产尚未变现完毕的,B1类信托单位将面临延期风险。

延期后的还款计划为:2022年5月25日支付5000万本金,2022年11月25日支付1.5亿本金,2023年2月25日支付3.5亿本金,剩余本金将于2023年5月25日全部归还,利率维持不变。

责任编辑:张靖笛

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

产品入口: 新浪财经APP-股票-免费问股

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)