银行“飞单”谁之过?华夏银行一客户经理私售理财产品,老人被诈骗超200万元

华夏银行再现“飞单”事件!老人因购买该行一客户经理私售的理财产品,被诈骗上百万元,银行是否需要赔偿?老人是否应该担责?

近日,裁判文书网披露的一则判决书显示,华夏银行长安支行客户经理赵某以私自售卖非本行理财产品为名,以承诺高额收益为由非法吸收公众资金,致使七旬老人程某损失人民币215万元。

针对上述事件,一审法院判定华夏银行北京分行(以下简称北京分行)、华夏银行长安支行(以下简称长安支行)承担20%赔偿责任。对此,程某与华夏银行方面均表示不服,并向二审法院北京市第二中级人民法院提起上诉。

七旬老人遭遇假投资理财诈骗,

被骗金额超200万元

本案判决书显示,原告程某向一审法院表示,2014年,长安支行客户经理赵某向其推荐北京“元享同盈”基金,并表示该理财产品只针对VIP客户,不仅安全有保障,而且期满一年后可按约定的预期收益获取回报。

于是,程某在赵某的介绍下签署了《北京元享同盈投资中心(有限合伙)有限合伙协议》,该协议约定:根据《中华人民共和国合伙企业法》和其他有关法律、行政法规,程某将入伙北京元享同盈投资中心(有限合伙)(注:该公司是案外人元泰(北京)投资基金管理有限公司(法定代表人嵇某)和案外人北京兴业恒泰科技发展有限公司(法定代表人嵇某)合伙设立),经营目的是为从事以股权投资为主及其他国家允许的投资领域的投资业务,为合伙人创造投资收益。程某作为有限合伙人的入伙金额为215万元,预期年收益为11%,投资期限12个月,认缴份额分1次付清。

然而,第二年期满时,程某并没有收到合同约定的收益回报。

那么,“元享同盈”基金是否与华夏银行有关?

判决书显示,程某购买的私募基金产品均非北京分行、长安支行代销和托管,投资人所购买资金属于客户经理违规推荐和销售。

经一审法院查明,2012年11月至2014年5月间,被告人嵇某伙同他人,以吸收有限合伙人投资为名,以承诺高额回报为手段,通过打电话、发邮件以及当面介绍等方式,向社会公众非法吸收资金。经审计,共计向181名投资人非法吸收资金人民币4.8亿余元,造成投资人损失人民币1.9亿余元。其中,赵某参与非法吸收资金人民币2600余万元,造成投资人损失人民币1000余万元。

内部管理存在疏漏?

法院判华夏银行担责20%

事件发生后,程某以及其他大量购买上述基金的客户持续向华夏银行总行、北京分行、长安支行以及中国银行业监督管理委员会相关部门反映问题,要求华夏银行方面赔偿损失。

华夏银行方面辩称,赵某推销行为非职务行为,其侵权行为造成的损失不应由单位承担,同时,涉案理财产品非华夏银行代销或者托管;程某的行为属于参与非法集资行为,应依法自担风险;程某应当向涉案理财产品协议相对方依据合同条款提起违约赔偿之诉,而不是向北京分行、长安支行提出侵权赔偿之诉。

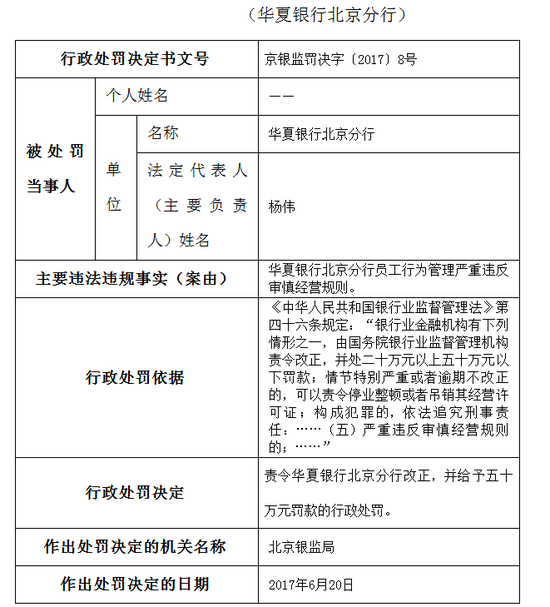

程某对此辩称,2017年6月20日中国银监会北京监管局已对北京分行、长安支行销售涉案基金行为进行行政处罚,一审法院认定对方存在过错有依据;北京分行、长安支行认为程某参与非法集资风险自担,系对《防范和处置非法集资条例》的错误解读和适用;程某是否向协议相对方提起违约之诉,与向北京分行、长安支行主张侵权责任赔偿无关。

经二审法院经审理查明,赵某担任长安支行客户经理期间销售该行理财产品的方式,与其私自向程某销售非该行理财产品“元享同盈”的方式基本相同,而赵某的身份以及双方之前的交易服务关系,在一定程度上为赵某成功销售案涉理财产品提供了条件。作为商业银行的分支机构和赵某的工作单位,长安支行应当能够预见并采取相应措施避免其员工私售行为所带来的风险,但客观上该行却未能通过有效的内部控制措施及时发现赵某的私售行为。

虽然长安支行主张其已经尽到审慎经营管理职责,但从程某提供的中国银监会北京监管局作出的行政处罚决定书内容和赵某私自销售理财产品的结果来看,该行在内部管理上存在疏漏,违反审慎经营规则。赵某私自销售“元享同盈”非法吸收公众存款的违法行为与长安支行违反审慎经营规则的过错行为相结合造成了程某的投资损失,与程某的投资损失之间存在法律上的因果关系。

最终,二审法院维持一审关于北京分行、长安支行在20%的过错程度范围内先行承担赔偿责任的判罚。

华夏银行再陷“飞单”案,

曾被银保监会开罚单处罚

什么是银行“飞单”?公开资料显示,银行飞单是银行客户经理利用职务之便,向投资者违规销售非银行自营的理财产品行为。

值得注意的是,华夏银行并非第一次陷入“飞单”案,2019年5月17日,裁判文书网披露了多封华夏银行北京公主坟支行侵权责任纠纷二审民事判决书。该判决显示,原华夏银行公主坟支行个人客户经理申某在2013年9月至2014年间私自向43名投资人销售非本行组织销售的“理财产品”,非法吸收公众存款共计5000余万元。二审北京市海淀区人民法院判定华夏银行公主坟支行存在20%的过错程度范围先行承担赔偿责任。

【详情:43名客户被坑5000万,华夏银行五千万理财飞单谁之过?二审银行被判担责20%】

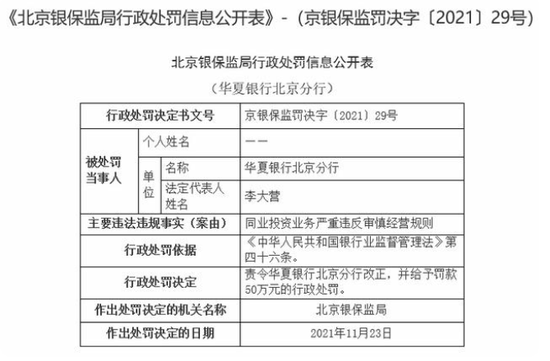

此外,上述判决书显示,中国银监会北京监管局曾对华夏银行销售涉案基金行为进行行政处罚(京银监罚决字〔2017〕8号)。具体来看,2017年6月,华夏银行北京分行因员工行为管理严重违反审慎经营规则,被北京银监局罚款50万元。此外,去年11月,华夏银行北京分行因同业投资业务严重违反审慎经营规则,被北京银保监局责令改正并处罚款50万元。

责任编辑:赵般娇

热文排行

- 排队四年无人问,一朝被否天下知,大丰农商行上市之路缘何折戟?

- 空缺一个月后落定!邮储银行董事长张金良拟任建行行长,曾多次强调人才培养重要性

- 央行解读一季度金融数据!100城银行下调房贷利率、避免高风险机构在一些地方出现淤积

- 如何加强金融科技伦理治理?肖钢携课题组指出了七条路径

- 15家银行信用卡“期末成绩”揭榜!哪家不良率下降、哪家透支额上升?

- 五家上市险企布局ESG投资!去年绿色投资规模如何?养老ESG投资进展如何?

- 寿险行业如何抓住大财富管理的风口?

- ESG表现哪家强?每股社会贡献值哪家高?一文详解14家银行2021社会责任报告

- 14家银行金融科技大比拼:六大行去年资金投入超千亿,工建中科技人员最多

- 数字化转型进展如何?房地产不良贷款率为何上升?工商银行管理层回应诸多热点问题

联系我们

- 邮 箱: money@staff.sina.com.cn

- 电 话:010-62676252

- 地 址:北京市海淀区西北旺东路新浪总部大厦

400-052-0066 欢迎批评指正

Copyright © 1996-2022 SINA Corporation

All Rights Reserved 新浪公司 版权所有