文/新浪财经专栏作家 洪灏

GPD增速的终值已经被下调,抵押贷款申请数目下降,而申领失业救济金人数持续上升。美国的小盘股在过去的15个交易日之中连涨了14天,这种表现是前所未见的。尽管标普指数已创新高,美国股市前期表现最佳的行业在上周下半周的交易中相对表现却是最差的。

中国股市近期风险“你懂的”

中国股市近期风险“你懂的”“一夫作难而七庙隳。” –贾谊《过秦论》

情况的恶化往往是始料不及的。继上周人民币突然贬值引发市场波动之后,全球股市又受到乌克兰危机的冲击。在周一的交易时段,从亚洲以至欧美的股市一一像骨牌般下跌。只有上海股市仍然屹立不倒,因为市场憧憬即将举行的两会将会带来国企改革等利好消息。不过,上周末昆明恐怖袭击的伤痛仍然历历在目。

在他的经典小说《1984》中,乔治。奥威尔描写了一个称为“英社”(英国社会主义)的敌托邦世界。“英社”以公众利益之名,行高压统治之实。这是一部具有前瞻性的作品,隐晦地描述了和平是如何通过各国之间的利益交易达成,以及这种和平要付出令人不适的代价。乌克兰是俄罗斯的国家安全利益所在。

西方国家一方面因国内政治要求而希望维持和平,但又不想为乌克兰的革命买单。另一方面,如果乌克兰要还清其巨大的外债,一是向欧盟靠拢,接受国际货币基金会条件苛刻的救助,一是依赖俄罗斯贷款。此外,乌克兰还需要来自俄罗斯的廉价天然气。这对乌克兰而言真是左右为难。

然而,俄罗斯也要为其干预而付出代价:它必须大幅加息以缓和资金外流,而俄罗斯股市也在一日之间暴跌了10%。乌克兰的危机已经开始扩散,令市场回想起1998年俄罗斯大幅加息后的违约事件。许多人问为什么中国投资者在资金管制之下仍要关心乌克兰的局势。我们要指出的是,国际市场指数之间的相关性已经下降到过去十年的低位(焦点图表1)。

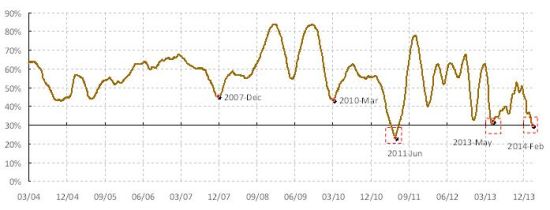

焦点图表1: 全球市场指数之间的相关度已跌至最低点,预示着重大的宏观风险。

焦点图表1: 全球市场指数之间的相关度已跌至最低点,预示着重大的宏观风险。每当全球股市的表现出现如此大的分歧,或者相关性变得如此低,市场就会面临重大的宏观风险。历史上包括2007年12月(2008年全球金融危机前)、2011年6月(美国主权债务评级下调前)和2013年5月(中国流通性危机爆发前)。

尽管我们很难精确地描绘乌克兰会怎样影响封闭的中国市场,但近期离岸人民币汇率的隐含波动率已经远远飙升于在岸人民币汇率里所隐含的波动率之上,达到了2011年9月欧洲债务危机以来的新高(焦点图表2)。

焦点图表2: 离岸人民币的隐含波幅已超越在岸人民币,是风险即将来临的另一个迹象。

焦点图表2: 离岸人民币的隐含波幅已超越在岸人民币,是风险即将来临的另一个迹象。换句话说,短期内离岸人民币汇率似乎在预示着比在岸人民币汇率更强烈的市场波动。这种汇率变化让我们回想起去年6月时的市场利率飙升。毕竟,汇率和利率是同一枚硬币的两面。人民币的大幅波动将摧毁套利交易,而人民币进一步贬值将导致资金外流,造成流动性紧张。

若人民币进一步贬值,结构性融资产品将会被要求补仓。但如果杠杆水平太高和流动性紧绌,投资者必须低价抛售资产,否则难以补仓。我们觉得这是波动性扩散的可能路径之一,不过途径肯定不止一条。总而言之,在危机之中,唯一上升的是市场各类资产类别的相关性。

我们相信两会将延续三中全会启动的改革进程,而正在举行的政协会议似乎暗示着反贪腐的行动取得了相当的成效。两会之后,政府对经济增长的放缓或会更加保持容忍的态度,而新的经济增长模式将会有更加具体的细节。

环保、新能源、国防、保安、农业和医疗方面可能会有更多细节出台。国企改革可能是最具前景的投资机遇之一,石化行业或可从中受益。尽管如此,如果三中全会表现出的改革决心未能使市场成功地持续反弹,两会反转股市的可能性更小,除非两会的讨论结果大幅超出市场预期。

在中国,汇丰PMI指数显示经济增长继续放缓,官方PMI也持续下降。具体而言,新订单和就业指数显示经济放缓的情况令人担忧。在美国,

GPD增速的终值已经被下调,抵押贷款申请数目下降,而申领失业救济金人数持续上升。美国的小盘股在过去的15个交易日之中连涨了14天,这种表现是前所未见的。尽管标普指数已创新高,美国股市前期表现最佳的行业在上周下半周的交易中相对表现却是最差的。

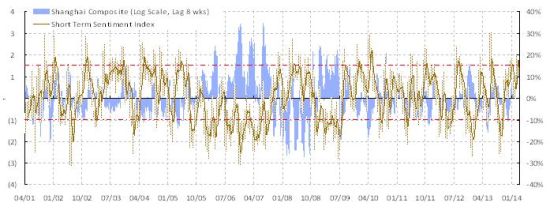

连同地缘政治风险的触发因素,经济增长放缓和市场的发展符合我们于12月初在《2014年大牛市希望有多大?》之中提出的观点,主张投资者应该在新年后转向投资防御性板块。顺带一提,我们具有良好历史记录的短期市场风险指数显示短期内的市场风险持续升温(焦点图表3)。

焦点图表3: 我们的短期风险指标持续上升,反映市场风险升温。

焦点图表3: 我们的短期风险指标持续上升,反映市场风险升温。一些市场人士猜测政府或会出手干预市场。然而,中国股市在经济增长放缓时期往往难有表现。我们不应因为在市场处于弱势或引发政府干预的时候出手。恰恰相反,在市场处于强势不需要政府干预的时候才是最好的投资时点。

在市场不确定因素比比皆是的时候,不立于危墙之下从来不是一个坏主意,除非历史不再重复。你懂的。

(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。