文/意见领袖专栏作家 管清友 许博男

编者按

从去年四季度开始我们就曾多次提示过新能源汽车产业链估值回调风险。经历了年初以来令人惊愕的市场回调,新能源板块难免也首当其冲。在百倍估值背景下,这些标的中、短期增长空间难以支撑起如此高企的市盈率,杀估值也成为意料之中,而且这一轮杀估值可能将会持续的比我们想象要久。但是倘若回顾历史、放眼远期,在每次大赛道估值回调的尽头都会是一片坦途,从2002年的互联网,到2012年的智能手机,再到2022年的新能源汽车,一切都是产业变迁的周期轮回,而今天我们又重新站到了大赛道的起点,无需多言。今明两年可能将是新能源汽车未来十年最好的建仓期。

01

当前市场在忌惮什么?短期市场担忧的是新能源汽车板块的成长性是否真有那么乐观

年初以来这令人惊愕的市场回调让我们有些许无所适从。随着市场预期的轰然崩塌,新能源汽车板块也首当其冲,比亚迪、宁德时代等龙头都出现了恐怖的下跌幅度。并不是事后诸葛亮,从去年四季度开始我们在《新能源会是二十年前的互联网吗?》和《新能源汽车行业2022年度展望》中都逆市场提示过新能源汽车产业链中下游厂商估值有回调风险。

我们对于估值回调的判断,是基于新能源汽车市场空间的测算而做出的,百倍估值在中短期内被一定程度上消化是个必然事件。我们去年对于估值回调的预判是基于中国汽车整体市场与新能源汽车市占率进行测算而得来的。一方面根据工业和信息化部发布的《节能与新能源汽车技术路线图》规划,到2035年我国新能源汽车销量占全部汽车销量比要超过50%。以2021年末中汽协统计口径计算,全年新能源汽车销量占比约为13.4%,这样算到2035年这十余年间在市场占有率上新能源汽车有约3.7倍拓展空间。另一方面我们早已观察到2018年中国汽车销量基本已经稳定,2019年已经开始出现大幅下滑。这背后有很多原因,有经济因素、政策因素、基础设施因素,但总归来说汽车市场规模进入平台期已经是客观事实。我们在之前的研报中分析过,即便是我们认为2035年中国的汽车市场能再扩张一倍,那么新能源汽车市场由此算来也只有差不多七倍空间。

十余年有7倍增长空间确实不小,但我们不能忽略新能源汽车的估值空间必然会重塑。可以想象,到2035年的时候新能源汽车就难以称得上是一个成长性强的科技赛道,而是一个基本面稳的消费赛道,这上百倍甚至几百倍估值在这期间一定要被消化掉的。长久以来这些龙头、白马的业绩确确实实大幅增长了,但是股价长得比业绩还猛,估值也一直没有被消化,如果没有市场热度与预期支撑,部分公司动辄百倍的市盈率很容易被杀估值。这也是我们之前看空短期的主要原因。

年初由于市场对于“稳增长”力度的质疑、对于宽货币到宽信用传导效率的担忧、对于上半年经济下行压力的顾虑、对于美联储收缩流动性的恐惧,在央行一系列宽松组合拳之后投资者对市场整体预期仍大幅转弱,从“政策底到市场底”的磨底行情笼罩着整个1月,双重利空因素叠加,新能源汽车板块也必然首当其冲。

02

我们为何又逆市而乐观?在长期视角下多数投资者都低估了国家经济与能源结构转型的魄力

对于新能源汽车这一颇具争议与市场热度的板块,我们一直主张要以不同的时间跨度来审视其投资策略。短期来看,农历新年前市场整体的萎靡也加剧了新能源汽车板块杀估值的程度。而且从结果来看这一钝刀子割肉的过程也将会持续一段时间,甚至数以月计。但以长期来看,无需担忧新能源汽车板块的成长性。

这背后的底气在于国家推动经济与能源结构转型的魄力,其实多数投资者都远远低估了国家实现“30·60”目标的决心。2020年9月我们正式提出2030年“碳达峰”与2060年“碳中和”目标,随即市场预期走强,新能源板块走出一段牛市。但到了2022年,“双碳”目标热度回落,甚至部分地区开始针对运动式减碳进行纠偏,市场已经逐渐轻视甚至忘却了“30·60”目标这一悬在经济结构头上的达摩克里斯之剑。

我们都知道人类开始高二氧化碳排放是工业革命之后的事情。因为工业的快速发展,人类社会开始大量使用化石燃料,温室气体排放量也急剧增加。也就是在这样的背景下,1997年《京都议定书》应运而生。但从结果来看,《京都议定书》绝对不是一个成功的协定,有的国家不参加,有的国家中途“退群”,甚至在第二承诺期没有结束的时候,又出现了全球碳排放总量反弹的情况。这背后的本质是减排义务和经济发展之间存在着严重的冲突,如果自上而下对温室气体减排量强制性分配,必将导致国与国之间在此的矛盾。

碳排放对于任何一个国家来说都是发展权,尤其是对于我们这样一个在工业革命后略有掉队的发展中国家。所以在国际学术界和媒体界都有着“碳排放标准该如何制定”的争论。诚然如今的中国早已经是全球碳排放第一大国,碳排放总量已经达到了美国的两倍以上。但是若从排放权就是发展权这一角度看,我们无论是历史累计排放亦或是人均排放,都远低于诸多发达国家的水平。由此看来这个时候谈减碳,对我们来说其实是吃亏的。那么为什么还要推进“双碳”目标实现?

这是因为我们已经看到了挑战中的机遇,要提前化被动为主动。有不少声音认为,中国应该在2030年碳排放达峰之前再踩一脚油门,让这个峰值可以尽量再高一些,这样我们减排的压力也会相对小一点。但从结果来看我们并没有这样做,反倒是非常坚决地一步一个脚印的执行着我们能源转型的进程,这是为什么?正式因为我们看到了挑战中的机遇,这是一个把挑战转为机遇的过程,是把以高碳排放驱动的粗狂型经济发展模式转向以高附加值产业为动力新发展模式。

而汽车工业作为国民经济的重要组成部分,在经济结构转型的过程中重要性不言而喻。一是汽车行业本身对于实现“30·60”目标至关重要。我们之前就统计过,根据中国碳核算数据库(CEADs)统计的我国分部门二氧化碳排放量数据,交通运输行业二氧化碳排放量在我国各产业中位列第四,约占二氧化碳总排量的7%。这还没有纳入新能源汽车上游,也就是发电产生的碳排放。新能源汽车的减排和电力减排是联动的。很多人质疑电动车虽然不直接产生碳排放,但是我国发电结构主要以火电为主,火力发电的过程中也会产生不少碳排放。因此我们也可以得出未来汽车行业的能源转型是要配合着电力结构的转型,也就是发电结构从火电主导过渡至风电、水电、核电等清洁能源主导,这一趋势难无需怀疑。

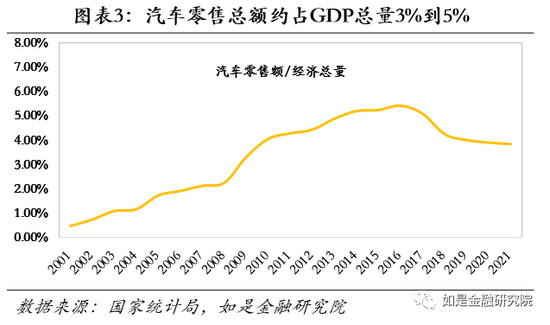

二是汽车行业在国民经济中的地位也不容忽视。这一点从汽车零售总额占GDP比重也可以看得出。在千禧年之后汽车零售总额占GDP比重突飞猛进。虽然从2016年之后这一比重有所下滑,但我们认为这一下滑更多是由于价格因素导致的,是由于汽车售价普遍有降低趋势、消费者对于汽车消费趋于理性导致更加愿意接受国产平价产品所导致的,这一论断也可以从二手车价格指数得到印证。综合来看,汽车工业对于经济和就业的贡献绝对不可小视。

03

如今我们已经重新站在了一个大赛道的起点上,今年很可能是未来十年最好的建仓期

在资金层面,我们正在目睹着货币拐点的确认与北向资金的回归。一方面经济下行压力仍在,政策已经出现了较为明显地转向趋势,针对2020年以来部分矫枉过正的监管政策开始纠偏,政策的集中发力已经成为定式。无论投资者们是不相信“稳增长”力,还是不相信宽货币到宽信用传导效果,货币拐点已经确确实实又一次来了,自2017年至今的这一轮历时五年的金融下行周期已经正式宣告结束;另一方面美联储的“钝刀子割肉”已经变成了“快刀斩乱麻”,无论是从美国市场的走势还是从北向资金的流向来看,这一轮巨震式的流动性收缩似乎已经边际上放缓,不利因素正在逐渐消散。

在业绩层面,新能源汽车将会是继智能手机之后中国攻克下的又一个产业山头。我们常说房地产是个坏孩子,长期来看中国的经济发展势必要摆脱房地产的束缚。我们之前举了一个不算恰当的例子,房地产行业之于国民经济的运行,就像安眠药之于一个失眠患者,你不吃安眠药睡不了觉身体受不了,一直吃药又会产生药物依赖,影响长期健康。为宏观经济戒断药瘾是个长周期但必要的工程。

而从近两年我国经济转型的蛛丝马迹中我们应该不难看出,制造业将会是未来支撑中国经济增长的核心动能。早在2015年我们就可以从《中国制造2025》行动纲领中看出这一端倪,很多人将中国经济的突围之路称为我们常说德国模式,即第二产业的内部升级,完成从低端制造业到高端制造业的转型,如今《中国制造2025》行动纲领已经走过多半程,从制造业投资结构数据也可以印证产业转型的初步成果已经开始显现。从智能手机到新能源汽车,未来可能再到半导体,一切都将是中国进行产业突围的必经之路。

突围路上,中国汽车工业很可能将从零部件出海为起点,逐步实现整车出海。我们都知道,新能源汽车技术与传统燃油车技术有较大差异,燃油车生产过程中涉及到的变速箱、发动机等诸多传统车企占优势的核心技术,而这些优势在新能源汽车领域不复存在,造车新势力、汽车新贵与传统车企回到同一起跑线,中国具有“弯道”优势,这一点我们从宁德时代的出海可见一斑。从产品供给看,中、美、欧三地电动车市场并不相同,从某些方面看,国产低总价、高性能产品频出。而相对于燃油车,由于产品特殊性,全球消费者对于电动车的消费习惯又更加理性、重视产品本身实用性,电动车相比燃油车韦伯伦商品属性更弱,中国汽车工业完全可能将从零部件出海过渡到整车出海。

回顾本世纪的工业史,在每次大赛道估值回调的尽头都会是一片坦途。纵使我们认为本轮新能源板块的回调可能仍将持续一段时间,磨底将数以月计。但从长计议,从2002年的互联网,到2012年的智能手机,再到2022年的新能源汽车,一切都是产业变迁的周期轮回,而今天我们又重新站到了大赛道的起点,无需多言。我们尚不可知晓本轮新能源板块磨底将会持续多久,只知道这个过程将会不短,很可能将诸多中下游厂商从高点削去20%甚至30%以上的市盈率,来为前两年的牛市挤一挤泡沫。但在长期相对光明的前景下,一定要抓住今年这一磨底的窗口期。2021要看到短期的风险,2022要看到中长期的机会,今年可能将是新能源汽车未来十年最好的建仓期。

相约2030 ,让我们对中国新能源汽车的未来拭目以待。

(本文作者介绍:如是金融研究院院长、首席经济学家。)

责任编辑:张玫

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。