文/民生证券研究院宏观研究员朱振鑫、张瑜(感谢实习生郭晨对此文做出的贡献)

MSCI即将宣布是否将A股纳入新兴市场指数。短期来看,A股纳入其中仍面临市场开放程度、税收条例、资本管制等明显障碍,纳入的可能性较低。但长期来看,MSCI纳入A股是迟早的事,这将给国际资金配置A股提供更多的渠道。

等待MSCI不如与A股一起狂欢

等待MSCI不如与A股一起狂欢MSCI即将宣布是否将A股纳入新兴市场指数。短期来看,A股纳入其中仍面临市场开放程度、税收条例、资本管制等明显障碍,纳入的可能性较低。而且从国际经验来看,纳入过程或持续数年,初始纳入的比例不会太高,再加上国内资本市场投资仍受到严格的额度管控,因此即便纳入带来的增量资金也非常有限。

但长期来看,不管这次纳入与否,我们都应该记住两个事实:一是未来资本市场将更加开放,国内与国际市场的互联互通将继续加速,MSCI纳入A股是迟早的事,这将给国际资金配置A股提供更多的渠道。

二是未来数年A股的基本面依然机遇大于风险,这种机遇来自国内增长逻辑转变(实体资产重配)、人口结构变化(降低无风险利率)和供给改革推进(提升风险偏好)的驱动。所以,与其纠结于别人是否会分享A股的盛宴,不如抓紧时间在音乐停止之前享受市场的狂欢。

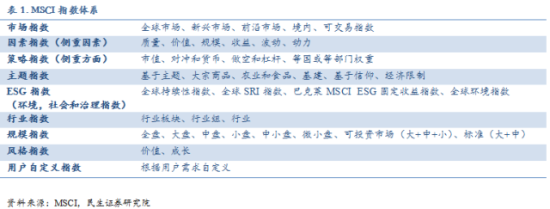

一、MSCI指数:国际投资风向标

MSCI指数(摩根士丹利国际资本指数)是全球影响力最大的股票指数,没有之一。MSCI不仅拥有最为完整和广泛的指数体系,而且在编制方法上也有不可比拟的优势。

优势之一:可比性强,由同种编制方法处理指数可以避免各种指数不可比问题。

优势之二:可投资性的编制理念使MSCI指数具有很强的操作性。以市场指数为例,编制标准一方面要求反映绝大部分市场,另一方面要求交易量最小。投资者可以在相对较小范围的市场来获得整个市场级别的投资分散效果。这个特点使得MSCI指数尤其为ETF所青睐。

优势之三:指数结构优良。MSCI指数中,母指数为各子指数的合集。这就使得MSCI指数“模块化”。例如,MSCI ACWI包括发达市场和新兴市场两部分;所有发达市场中涵盖的国家构成MSCI发达市场指数;所有新兴市场中的国家构成MSCI新兴市场指数。而国家地区又可以组合成不同的区域性指数,如亚太指数,同时每一个地区和国家的指数又可以进一步根据行业、风格和规模等来进一步划分至更详细的指数。

正因如此,目前绝大多数全球性基金都将其作为跟踪标准,特别是被动型指数基金。根据MSCI估计,在北美及亚洲,超过90%的机构性国际股本资产是以MSCI指数为标的。根据美林/盖洛普调查显示,约三分之二的欧洲大陆基金经理使用MSCI为指数供货商。全球追踪MSCI指数的基金公司近6000家,资金总额高达7万亿美元,其中追踪MSCI指数的ETF产品多达700支。MSCI指数的每一次调整,都会成为全球被动投资者资产重配的风向标。

表1

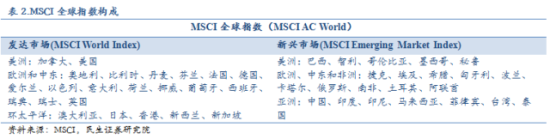

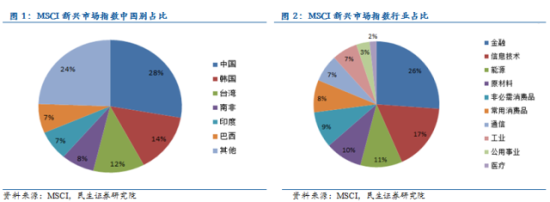

表1二、MSCI指数与中国:A股缺位

目前MSCI指数体系中,与中国相关的主要有MSCI中国指数、中国A股、金龙以及海外指数等。其中MSCI中国A股只是一个单独的境内指数,并未纳入新兴市场指数的范畴,其余三类指数皆不包括A股。也就是说,在国际投资者可投资的范围内并不包括A股。

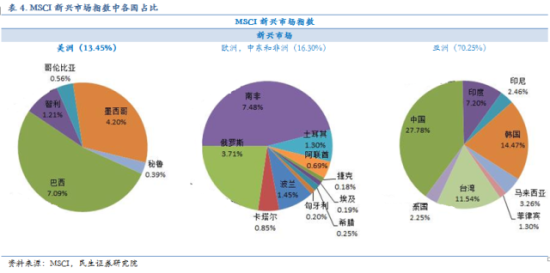

MSCI新兴市场指数涵盖了23个新兴国家市场,分别是5个美洲国家市场,10个欧洲中东和非洲市场以及8个亚洲市场。其中,亚洲新兴市场在指数中占比最高,为70.25%;而中国在整个新兴市场指数中占比约为28%,是占比最高的新兴市场。但如前所述MSCI中国指数并不包括A股市场,所以A股并不包括在MSCI新兴市场指数内。只有将A股纳入MSCI中国指数进而纳入MSCI新兴市场,才能使A股真正吸引到投资新兴市场的主流资金。

表2

表2 表3

表3 表4

表4三、A股会纳入MSCI指数吗?短期仍面临诸多障碍

1. 最主要的障碍:中国市场没有完全开放

2014年MSCI发布公告称A股将被继续保留在可能纳入MSCI 中国指数和MSCI 新兴市场指数的审核名单上,并将作为2015年度市场分类评审的一部分。但MSCI的各项要求来看,A股要想纳入MSCI仍面临以下几个明显障碍:资本准入与流动性不畅;额度控制;相关税收条例的不清晰。

从资本流动性来看,流动不畅对纳入影响较大。从准入角度,目前海外资金投资中国A股只能在QFII 和RQFII通道下完成,需要审批,且RQFII 计划只在为数不多的几个城市实行,不能被香港、新加坡、伦敦和巴黎以外的投资者所广泛利用,因此A股存在准入不均衡问题,并非所有人可以随意“进门”;从流动性角度,目前QFII,RQFII资金汇入汇出频率虽然有所改进,但是仍无法完全实现每日资金跨境流动,并且存在本金汇入期限要求与本金锁定期制度,并非所有机构资金可以每日“出入”,构成一定赎回压力。由于被动型基金必须完全复制所跟踪的指数进行高频调整来尽量减少跟踪误差,同时境外短期投资者可能面临的立即赎回压力,以上两点无疑限制了跨境资本的配置灵活度。

从额度控制来看,总额对纳入不形成障碍,单个上限有一定障碍:从总额角度,截至 2015年 5月底, QFII 和 RQFII 的可用总额度合计已达到 3064亿美元(其中 QFII 额度为 1500 亿美元,RQFII 为 9700亿人民币)已经批准的额度达到 1361.62 亿美元(其中 QFII 约为 744.71亿美元,RQFII 为 3827 亿人民币);共计有 400家机构获得相应的资格(QFII271家,RQFII 129 家);从单个QFII额度来看,是10亿美金上限。无论从总额还是单个QFII上限,皆会对大额机构投资的配置造成限制,但是初步较低的纳入比例可以暂时缓解此问题,并不会击穿上限。

从税收来看,税收规则不清晰对纳入有一定影响,但不是主要障碍。目前跨境资本利得税的具体实施细则还尚不清晰,税收的处理方式是海外投资者普遍关心的问题,因此在国内相关税收征收规定不明确细化的前提下,海外投资者大多顾虑较多。

沪港通带来新变化,但并未完全解决问题:虽然我国于2014年11月推出沪港通,但是仍存在着额度配置及时间限制问题。例如,沪港通当日总投资额度为3000亿人民币,规模仍相对较小。而且沪港通可用投资余额仍剩余一半左右,这也间接反映出市场对沪港通并不是十分热心。其机制设计并没有完全解决国际投资者的投资问题。

2、其他障碍:监管不健全

对于我国A股市场来说,除了市场不够完全开放这个问题外,监管和公司治理是否完善也将是MSCI考量的因素。

从监管角度来看:缺乏与《证券法》相配合,有关证券信用评级等方面的法律规定,监管法律的缺失会对提升国际投资者对A股的风险评价,从而对吸引国际投资者不利;在法律法规不完善的情况下,政府还会采取行政干预的手段来调节市场,增大了A股市场的政策风险;处于股票发行由审核制向注册制的过渡期,在海外投资者看来有一定政策不稳定性。

从公司治理角度来看:很多蓝筹公司国有股占比较高,公司经营目标趋向并非简单的价值最大化,而是更为多元和复杂的目标体系。

四、如果A股成功纳入,影响几何?情绪影响重于资金影响

1、如果A股成功纳入,短期对市场情绪会有明显提振,蓝筹最为受益。

首先,意味着市场更大程度的开放,将更为广泛的被国际投资者关注与参与。其次, 纳入MSCI新兴市场指数就是纳入了MSCI指数体系,会对MSCI全球、新兴市场、亚太指数的权重都会产生影响。再次,追踪上述指数为基准的被动型基金都会调整相应权重来配置资金到A股市场,以指数为基准的主动型基金也会一定程度上加大关注。

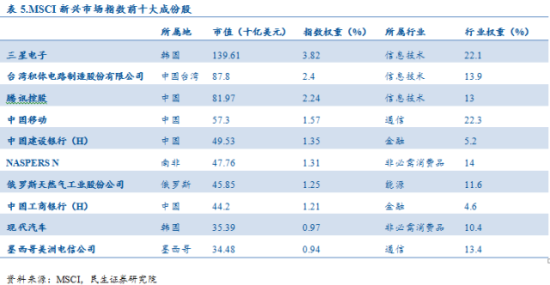

从过往的经验来看,纳入MSCI新兴市场指数的基本都是业绩稳定,市场占比较大,估值和流动性良好的公司标的。目前MSCI新兴市场指数包含21个市场822支股票,占据全球市场市值的11%。行业方面,金融、信息技术、能源占比最大。公司层面,韩国三星[微博]电子、台湾积体电路以及腾讯控股是指数内三家最大的公司,皆为信息技术行业。

因此,如果A股纳入,行业分布也不会例外,蓝筹股会占据大部分权重。虽然短期内增量配置资金还未能实现,但将使市场配置蓝筹的情绪得到进一步催化。

图1-2

图1-2 表5

表52、但客观来说,实质影响并不大,未来A股走势仍决定于国内基本面。

首先,所有投资仍受到QFII制度的限制。所有投资A股的资金仍旧要借助QFII与RQFII的通道,且都需要经过审批;受到QFII,RQFII制度的限制,投资者无法完全实现每日资金跨境流动,并且存在本金锁定期制度,限制了跨境资本的短期投机流动性;QFII与RQFII制度下,从进入规模上设定了限制,即3064亿美元。

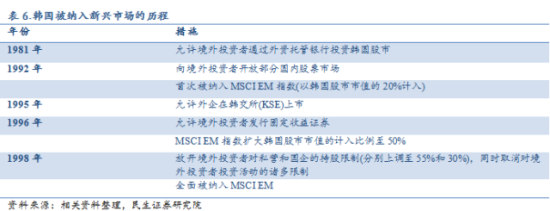

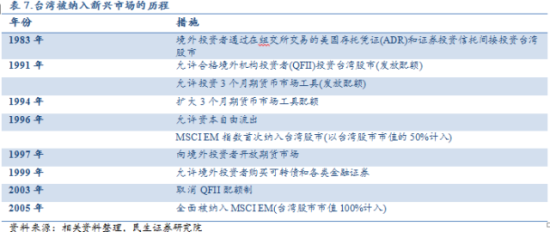

其次,从国际经验看,被完全纳入到新兴市场指数是个长期过程。回顾过去,我们发现自1996年到2014年5月,共有四个国家和地区的指数调入新兴市场,分别是韩国指数,台湾地区指数,阿联酋指数和卡塔尔指数。从最具借鉴意义的韩国和台湾地区来看,从开始允许境外投资者投资股市到首次被纳入MSCI新兴市场指数,分别耗时11年与13年;而自首次一定比例计入MSCI新兴市场指数到全部比例计入,又分别耗时6年与9年。可见,一个市场要被纳入到MSCI新兴市场指数中,一般都要耗费相当长的一段时间,是市场逐渐接纳和适应国际投资者所必须经历的过程。

表6

表6 表7

表7第三,初步纳入比例较低,增量资金有限。不考虑QFII制度,如果A股纳入到新兴市场指数中,初步影响也比较有限。以MSCI为业绩基准,受到A股加入影响最大的是追踪新兴市场指数和世界指数的投资,其规模分别约为1.4万亿美元和1.7万亿美元。考虑30%外资持股限制,可分别作如下资金流入估算。

如果以5%比例纳入,资金流入约78亿美金。A股在MSCI新兴市场指数中占比约为0.46%,在MSCI世界指数中占比约为0.08%。假设以上以 MSCI 指数为业绩基准的资产规模均按比例配置到A股,带来的资金流入约为78亿美元,由此带来双边资金流动的规模约为156亿美元。此外,在这些追踪MSCI指数的资金中,并非全部是被动型指数基金,因此这样对A股的影响很可能会更加有限。

当A股全部纳入到MSCI指数中时(100%),资金流入约1545亿美金。A股在新兴市场中占比约为9.12%,在世界指数中占比约为1.58%。带来的资金流入约为1545亿美元,但是正如韩国等国家和地区的经验所示,这将是一个持续6-10年的缓慢渐进过程。考虑到QFII与RQFII总额度为3064亿美元,目前已批准额度为1362亿美元,剩余额度1702亿美元,对于78亿美元左右的增量资金而言,目前总额度不存在较大瓶颈,但单个10亿美元的QFII额度不能满足较大基金的配置需求。

结论:

综合来讲,不管这次纳入与否,我们都应该记住两个事实:一是未来资本市场将更加开放,国内与国际市场的互联互通将继续加速,MSCI纳入A股是迟早的事,这将给国际资金配置A股提供更多的渠道。二是未来数年A股的基本面依然机遇大于风险,这种机遇来自国内增长逻辑转变(实体资产重配)、人口结构变化(降低无风险利率)和供给改革推进(提升风险偏好)的驱动。所以,与其纠结于别人是否会出席A股的盛宴,不如抓紧时间在音乐停止之前享受市场的狂欢。

(本文作者介绍:民生证券研究院宏观研究员。)

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

鏂版氮璀︾ず锛氫换浣曟敹璐归娴嬪僵绁ㄤ細鍛樼瓑骞垮憡鐨嗕负璇堥獥锛岃鍕夸笂褰擄紒鐐瑰嚮杩涘叆璇︽儏