意见领袖 | 孙彬彬

摘 要

LPR即将调降,关注重点是5年期,从LPR改革至今,5年期比1年MLF少降5BP,站在稳定房地产市场的角度,对比历史房贷利率低点,我们预计此次5年期LPR可能调降15bp。

观察历史,2012年以来官方贷款利率调降后债市利率涨跌互现。2020年疫情以来,降低LPR,从5-10个交易日的时间维度内考虑,多数会对应债市利率下行。

逻辑上,降LPR是进一步释放宽信用的信号,利空债市,但实际上,还是要客观评估降低LPR后宽信用的效果。如果宽信用效果不佳,则政策利率和LPR调降对债市仍然是宽货币的范畴,至少不算利空。

我们在分析LPR调降的影响时,需要与社融和PMI走势结合分析。建议可以把2012、2015、2019年作为参考案例:2012年降息后利率有所上行,是因为社融回升较为显著;2015年利率显著下行,是因为PMI和社融均表现不佳;2019年主要受包商事件影响,存在局部信用收缩,但是PMI与社融并未下行,所以利率跟随横向移动。

对于今年内社融走向,在没有财政增量的情况下,社融增速将继续逐月回落,如果增量财政完全落地,社融增速可能再度缓慢走高。

降息以来,我们看到过去一周有一些积极的表述:总理两次强调“盘活债务限额空间”,发改委和财政部都提及专项债券,叠加住建部、财政部、央行、政策性银行等部委关于保交楼的相关举措,以及各地方政府表态,目前仍不能排除限额以内专项债新增发行的可能性,稳定地产市场的政策也可能会陆续出台。

所以,降LPR后,利率走向基础视角可以参考2019年,基于目前政策行动与票据转贴利率,我们预计LPR调降15BP,对债市负面影响有限。当然,如果LPR调降幅度高于15BP,市场可能会担心下一步会有更大力度的地产和其他领域刺激政策,理论上不能排除,但是实务中还是要仔细观察,谨慎评估。

当前市场也会问:房贷利率进一步下调会不会打开利率下限空间?

复盘历史,10年国债收益率与住房贷款平均加权利率确实正相关。

对比前两轮债市和房贷利率的低点,2009年个人住房贷款加权平均利率低点4.34%、10年国债利率低点2.67%、30年国债利率低点3.52%;2016年个人住房贷款加权平均利率低点4.52%、10年国债利率低点2.64%、30年国债利率低点3.08%。

当前个人住房贷款加权平均利率4.62%,10年国债利率低点2.59%,30年国债利率低点3.11%,10年国债利率已经先于贷款市场利率到达低位,30年国债利率距离前低也仅一步之遥。

后续问题可能还在于地产何时企稳?在地产企稳前,还有几次LPR与房贷利率的下调?

宏观图景极其复杂,市场走到目前位置,从各种可能性出发考虑:一方面要防踏空;另一方面又要防调整。

我们的建议还是短多中空,现阶段继续维持多头思维,随着时间推移,重点关注社融走向,一颗红心,两手准备。

2022年8月15日央行超预期调降MLF和逆回购利率,周一(8月22日)即将公布LPR,市场对LPR调降幅度以及对债市影响讨论较多,我们提供如下分析:

1. LPR会如何调降?

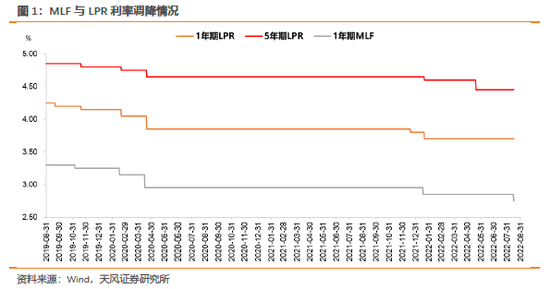

2019年LPR机制改革以来,历次政策利率调降后,1年期LPR均会同幅调降。

结合去年12月以来的操作观察,没有降准的情况下,我们预计1年期LPR会跟随政策利率调降10bp。

对于5年期LPR,梳理2019年8月20日-2022年2月底之间的情况,5年期LPR共计比1年期LPR少调降了30个bp,比1年期MLF少调降20个bp。今年5月5年期LPR单独下调15bp,当前比1年MLF少降5BP。

从这个角度,本次5年LPR可能调降15BP。

考虑到政治局会议要求“稳定房地产市场”,需要进一步降低住房贷款利率、向历史低点靠拢。参照历史最低水平,2008年底首套房贷款利率达到4.158%(在5.94%的基础上打7折),个人住房贷款加权平均利率4.34%,当前两项指标分别为4.25%、4.62%,后续分别需要至少降低10、28个bp才能达到历史低点。

15BP似乎能够满足稳增长和稳定房地产市场的基本要求。

2. LPR调降后,债市如何变化?

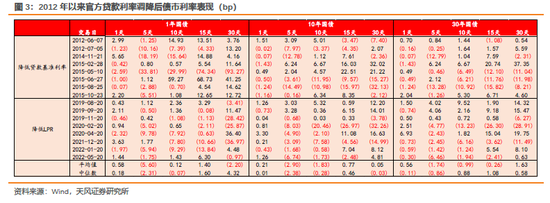

2016年以前,我们使用贷款基准利率来替代LPR,后文中我们统一称为官方贷款利率。

直观来看,债市利率似乎与官方贷款利率调整方向一致。原因在于,央行操作是跟随信用周期和基本面走势进行逆周期调节,这也是债市走向的基础逻辑。

细致观察,2012年以来官方贷款利率调降后债市利率涨跌互现。2020年疫情以来,降低LPR,从5-10个交易日内观察,多数会带来利率下行。

官方贷款利率究竟如何影响债市利率?关键看什么?

3. LPR调降后,重点关注在于宽信用能够产生预期效果

逻辑上,降LPR是进一步释放宽信用的信号,利空债市,但实际上,还是要客观评估降低LPR后宽信用的进一步效果。如果宽信用效果不佳,则政策利率和LPR调降对债市来说仍然是宽货币的范畴,至少不算利空。反之,信用回升、经济企稳,则债市自然面临压力。

因此,我们在分析LPR调降的影响时,需要与社融和PMI走势结合分析,综合判断LPR对债市的影响。

2012、2015、2019年可以作为参考案例:

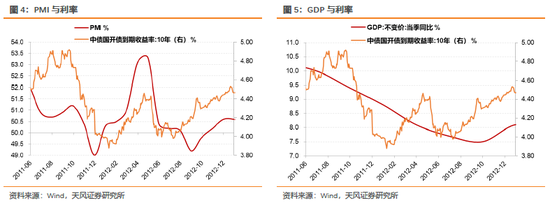

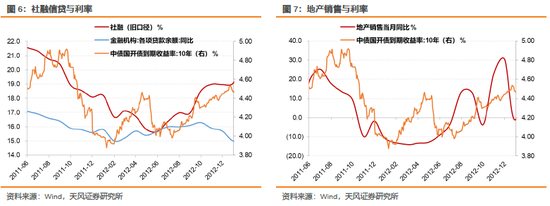

3.1. 2012年,降息后宽信用、稳增长逻辑逐步得到验证

在国内经济压力和希腊债务危机冲击下,2012年5月23日,总理在国常会强调,把稳增长放在更加重要的位置,要根据形势变化加大预调微调力度。

6月7日央行宣布降息,一个月不到,7月5日央行宣布再次降息。

7月9日公布6月通胀数据低于预期,市场进一步降准降息预期高涨,主流观点纷纷推迟对债市转熊时间点判断。

7月12日,6月信贷数据公布,由此确认社融在5月阶段性见底。宽信用确立,叠加基建投资明显改善,三季度各项数据陆续见底,四季度经济实质性企稳,长端收益率开始逐步上行。这个过程中,央行并未再度降息或者降准。

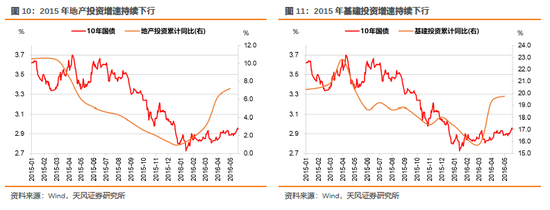

3.2. 2015年,地产拖累、宽信用不佳

2015年央行连续降准降息,但因为地方债务监管、金融去杠杆和地产高库存等一系列压力叠加,刺激政策并没有带来市场预期和社会信用的有效改善。

特别是观察8月25日再度降准降息后的利率走势,此前虽然地产、基建相关政策频频出台, 6月30日棚改货币化全面铺开、地产销售政策持续放松,7月29日国常会提出专项金融债,但由于地产、基建资金落实和政策传导需要时间,因此债市利率仍然保持下行。

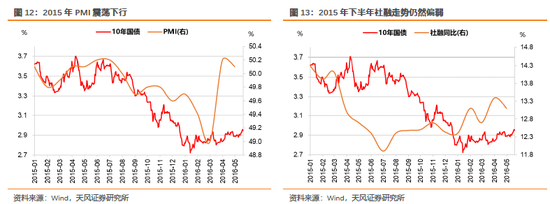

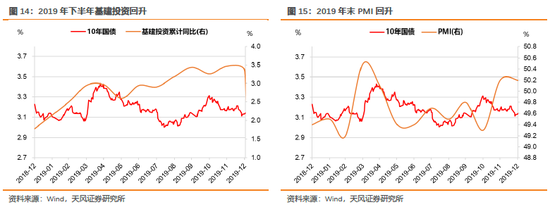

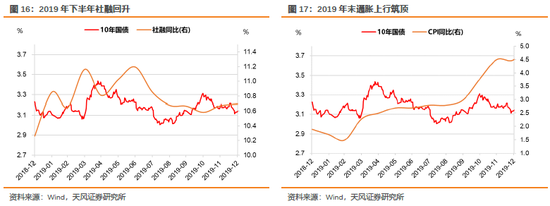

3.3. 2019年,经济回升中包商事件带来局部信用收缩

2019年6-10月,在包商事件和中美贸易摩擦的影响下,社融和基本面数据走弱,政策稳增长诉求提升。

7月30日政治局会议要求“适时适度实施宏观政策逆周期调节”,9月4日,李克强总理召开国常会,要求“今年限额内地方政府专项债券要确保9月底前全部发行完毕,10月底前全部拨付到项目上”。这一背景下,8月、9月LPR连续下调。

央行于11月5日降MLF利率5bp,11月20日再度调降LPR。我们会发现2019年降息后,LPR调降并未带来利率下行。

原因在于,此间,中美贸易摩擦缓和,通胀压力有所上行,关键在于11月19日,人民银行召开金融机构货币信贷形势分析座谈会[3],进一步明确了宽信用信号,所以虽然央行11月20日调降LPR,但利率开始横盘震荡。

观察关键指标,社融四季度大体保持稳定,与降息后利率走势基本一致。

3.4. 未来利率走势关键在于社融

综合2012、2015、2019可知,降低贷款政策利率后的利率走势,基本由政策效果来决定,而政策效果主要体现在PMI和社融上,其中社融最为重要。

2012年有所上行,是因为社融回升较为显著;2015年利率显著下行,是因为PMI和社融均表现不佳;2019年主要在于受同业信用影响,存在局部信用收缩,但是PMI与社融并未下行,所以利率跟随横向移动。

回到当前,未来债市走势的关键在于社融走势能否企稳。

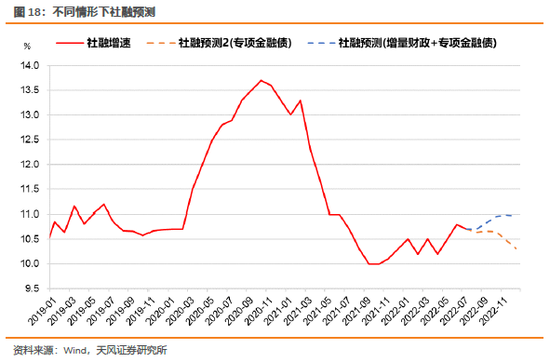

对于社融走向,货币政策宽松是前提,但货币政策以外的增量政策更关键。

毕竟当前微观主体投融资意愿低落并非源于借贷成本,经济问题或者说当前市场疑虑还是在于市场主体预期与行为的约束,货币政策无法单方面改善市场主体预期、提振市场主体信心,还是需要多方面形成合力。

其中首要的是增量财政政策,重点需要关注专项债增发的可能性。

除增量财政政策以外,地产政策、产业政策、城投融资政策等也需要关注是否会有进一步行动,是否能形成合力。

静态分析,在没有财政增量的情况下,我们预计今年新增社融32.12万亿,对应社融增速继续逐月回落,年底在10.1%左右。如果增量财政完全落地,社融增速高点可能在11%左右。

央行降息的同时,我们看到过去一周有一些积极的表述:本周总理两次强调“盘活债务限额空间”,发改委和财政部都提及专项债券,叠加住建部、财政部、央行、政策性银行等部委关于保交楼的相关举措,以及各地方政府表态,目前仍不能排除限额以内专项债新增发行的可能性,稳定地产市场的政策也可能会陆续出台。

所以在后续宏观数据落地以前,市场需要重点关注两个方面:

第一,其他政策信号,例如信贷形势分析会、财政、地产、产业政策调整等。

第二,高频指标边际变化,除基本面指标外,市场重点关注国股票据利率走势。

基于目前的政策行动与票据转贴利率,我们预计社融可能继续走低,所以LPR调降15BP,对债市的负面影响有限。当然,如果LPR调降幅度高于15BP,市场可能会担心下一步会有更大力度的地产和其他领域刺激政策,理论上不能排除,但是实务中还是要仔细观察,谨慎评估。

4. 如何看待利率比价效应?

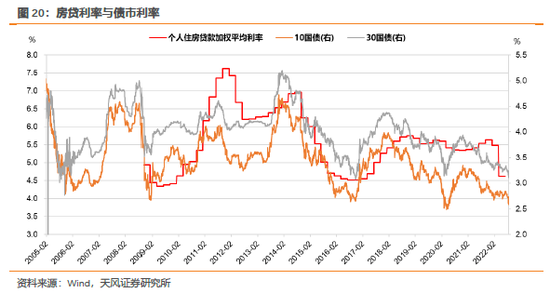

通常来讲,各类资产之间存在比价效应,房贷作为银行的优质资产,具有风险低、利率高的特征。

因此,当前市场也会问:房贷利率进一步下调会不会打开利率下限空间?

复盘历史,10年国债收益率与住房贷款平均加权利率确实正相关。

但一方面,2017年以来债市利率变化明显领先于住房贷款利率,背后体现的是房住不炒下政策层面的对冲操作思路,债市已经先于贷款市场作出反应。

另一方面,对比前两轮债市和房贷利率的低点,2009年个人住房贷款加权平均利率低点4.34%、10年国债利率低点2.67%、30年国债利率低点3.52%;2016年个人住房贷款加权平均利率低点4.52%、10年国债利率低点2.64%、30年国债利率低点3.08%。

当前个人住房贷款加权平均利率4.62%,10年国债利率低点2.59%,30年国债利率低点3.11%,10年国债利率已经先于贷款市场利率到达低位,30年国债利率距离前低也仅一步之遥。

后续问题可能还在于地产何时企稳,在地产企稳前,还有几次LPR与房贷利率的下调?

5. 小结

LPR即将调降,关注重点是5年期,从LPR改革至今,5年期比1年MLF少降5BP,站在稳定房地产市场的角度,对比历史房贷利率低点,我们预计此次5年期LPR可能调降15bp。

观察历史,2012年以来官方贷款利率调降后债市利率涨跌互现。2020年疫情以来,降低LPR,从5-10个交易日的时间维度内考虑,多数会对应债市利率下行。

逻辑上,降LPR是进一步释放宽信用的信号,利空债市,但实际上,还是要客观评估降低LPR后宽信用的效果。如果宽信用效果不佳,则政策利率和LPR调降对债市仍然是宽货币的范畴,至少不算利空。

我们在分析LPR调降的影响时,需要与社融和PMI走势结合分析。建议可以把2012、2015、2019年作为参考案例:2012年降息后利率有所上行,是因为社融回升较为显著;2015年利率显著下行,是因为PMI和社融均表现不佳;2019年主要受包商事件影响,存在局部信用收缩,但是PMI与社融并未下行,所以利率跟随横向移动。

对于今年内社融走向,在没有财政增量的情况下,社融增速将继续逐月回落,如果增量财政完全落地,社融增速可能再度缓慢走高。

降息以来,我们看到过去一周有一些积极的表述:总理两次强调“盘活债务限额空间”,发改委和财政部都提及专项债券,叠加住建部、财政部、央行、政策性银行等部委关于保交楼的相关举措,以及各地方政府表态,目前仍不能排除限额以内专项债新增发行的可能性,稳定地产市场的政策也可能会陆续出台。

所以,降LPR后,利率走向基础视角可以参考2019年,基于目前政策行动与票据转贴利率,我们预计LPR调降15BP,对债市负面影响有限。当然,如果LPR调降幅度高于15BP,市场可能会担心下一步会有更大力度的地产和其他领域刺激政策,理论上不能排除,但是实务中还是要仔细观察,谨慎评估。

当前市场也会问:房贷利率进一步下调会不会打开利率下限空间?

复盘历史,10年国债收益率与住房贷款平均加权利率确实正相关。

对比前两轮债市和房贷利率的低点,2009年个人住房贷款加权平均利率低点4.34%、10年国债利率低点2.67%、30年国债利率低点3.52%;2016年个人住房贷款加权平均利率低点4.52%、10年国债利率低点2.64%、30年国债利率低点3.08%。

当前个人住房贷款加权平均利率4.62%,10年国债利率低点2.59%,30年国债利率低点3.11%,10年国债利率已经先于贷款市场利率到达低位,30年国债利率距离前低也仅一步之遥。

后续问题可能还在于地产何时企稳?在地产企稳前,还有几次LPR与房贷利率的下调?

宏观图景极其复杂,市场走到目前位置,从各种可能性出发考虑:一方面要防踏空;另一方面又要防调整。

我们的建议还是短多中空,现阶段继续维持多头思维,随着时间推移,重点关注社融走向,一颗红心,两手准备。

6. 市场点评与展望

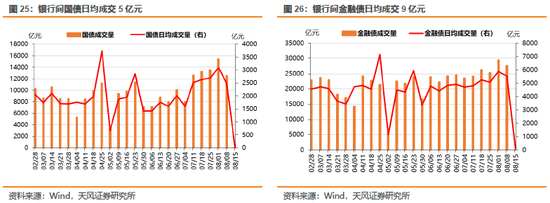

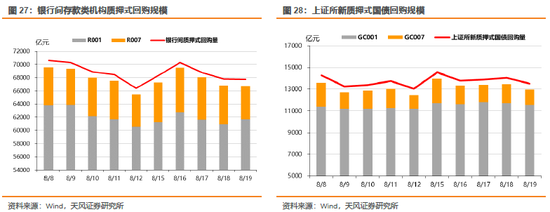

6.1. 市场点评:资金面整体均衡,长债收益率震荡下行

本周(8.15-8.19)央行公开市场净投放-2000亿元,资金面整体均衡。周一,央行开展逆回购操作7天20亿元,当日到期20亿元,净投放0亿元,中期借贷便利操作4000亿元,同时降息10个基点;周二,央行开展逆回购操作7天20亿元,当日到期20亿元,净投放0亿元,中期借贷便利操作到期6000亿元;周三,央行开展逆回购操作7天20亿元,当日到期20亿元,净投放0亿元;周四,央行开展逆回购操作7天20亿元,当日到期20亿元,净投放0亿元;周五,央行开展逆回购操作7天20亿元,当日到期20亿元,净投放0亿元。

长债收益率震荡下行。周一,资金面稳定宽松,央行超预期调降政策利率叠加7月宏观数据不及预期,债券市场做多热情高涨;周二,资金面整体均衡,做多热情仍在现券期货整体向好,唯短期暂时整修;周三,资金面均衡偏紧,现券期货整体窄幅震荡,现券尾盘走势转好收益率掉头下行,国债期货多数小幅收跌,银行间主要利率债尾盘转好收益率多小幅下行;周四,现券期货震荡向暖,国债期货全线收涨,银行间主要利率债收益率普遍下行;周五,资金面均衡,尾盘宽松,现券期货偏弱唯长债受青睐,银行间主要利率债收益率普遍小幅上行。

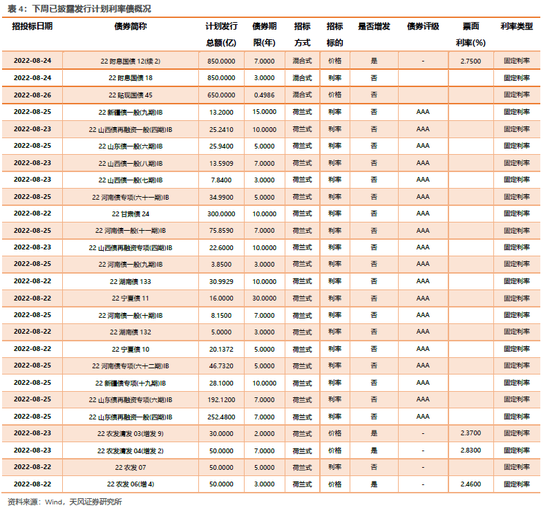

7. 一级市场

根据已公布的利率债招投标计划,从8月22日至8月26日将发行26支利率债,共3652.82亿元,其中地方政府债19支,政策银行债4支。

8. 二级市场

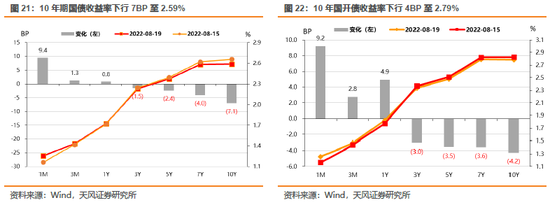

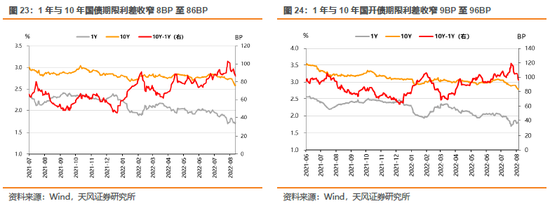

本周长债收益率震荡下行。全周来看,10年期国债收益率下行7BP至2.59%,10年国开债收益率下行4BP至2.79%。1年与10年国债期限利差收窄8BP至86BP,1年与10年国开债期限利差收窄9BP至96BP。

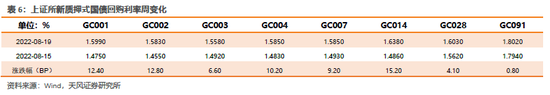

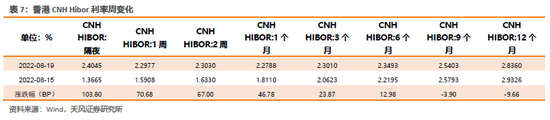

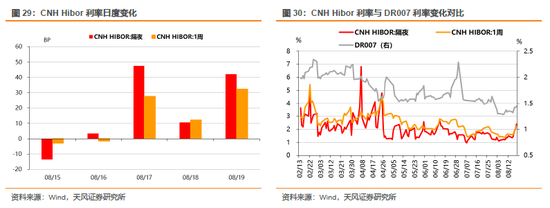

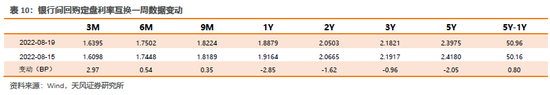

9. 资金利率

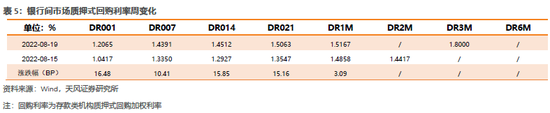

本周央行公开市场净投放为0亿元,资金面总体均衡。银行间隔夜回购利率上行16BP至1.21%,7天回购利率上行10BP至1.44%;上交所质押式回购GC001上行12BP至1.60%;香港CNH Hibor隔夜利率上行104BP至2.4%;香港CNH Hibor7天利率上行71BP至2.3%。

本周央行公开市场净投放-2000亿元,下周逆回购到期100亿元。

10. 实体观察

10.1. 经济回升趋势中断,债市怎么看?——7月经济数据点评

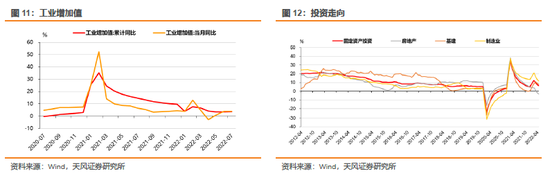

(1)规上工增同比3.8%,大部分行业增速回落

7月规模以上工业增加值同比3.8%,非季调环比-13.0%,低于市场预期。具体来看,采矿业当月同比8.1%(回落0.6个百分点),制造业增长2.7%(回落0.7个百分点),电力、热力、燃气及水生产和供应业增长9.5%(回升6.2个百分点)。

分行业观察,7月份41个大类行业中有25个行业增加值保持同比增长 。公布数据的20个行业中,仅5个行业增速上行,其中汽车制造、电热、酒和饮料表现最佳。

(2)投资增速下滑,基建发力不及预期

7月固定资产投资、基建、房地产、制造业投资累计同比分别为5.7%、9.6%、-6.4%、9.9%,当月同比分别为3.8%、11.5%、-12.3%、7.6%,分别比上月变化-1.9、-0.6、-2.9、-2.4个百分点。

具体来看,7月各项投资增速不及预期,地产投资增速继续下探;制造业投资增速在短暂回升后再次走低;基建增速比上月小幅回落,虽然仍保持高增速,但略低于市场预期。逆周期调节下,当前基建是政策主要发力点,上半年发行的专项债资金要抓紧落实、形成实物工作量;保供保链、扩大高技术、绿色投资是政策支持的重点领域,但毕竟库存周期、企业预期等因素偏负面,且经济调结构时期旧动能投资可能面临压缩,因此制造业投资难保高增速,后续重点在于重磅产业政策。

(3)地产投资仍未见底

7月地产投资累计同比-6.4%,当月同比-12.3%(上月-9.4%),地产投资继续下滑,对经济形成更大拖累。

具体来看,销售、新开工、施工、竣工面积累计同比分别-23.1%、-36.1%、-3.7%、-23.3%,当月同比-28.9%、-45.4%、-44.3%、-36.0%,相对6月分别回落10.6%、0.3%、回升3.8%、4.7%。销售、新开工增速继续下探,施工、竣工增速似乎呈现积极信号,但需要注意本月同比建立在去年7月的低基数效应下,因此实际情况仍然不容乐观。

(4)就业继续改善,消费明显回落

7月城镇调查失业率下行0.1个百分点至5.4%,31个大城市城镇调查失业率下行0.2个百分点至5.6%,就业继续改善。但就业面临的结构性压力仍然较大,青年就业继续恶化,16-24岁人口失业率上行0.6个百分点至19.9%,25-59岁人口失业率下行0.2个百分点至4.3%。

7月社会消费品零售总额当月同比2.7%,比上月回落0.4个百分点。具体而言,商品零售增速回落0.7个百分点至3.2%,餐饮收入增速回升2.5个百分点至-1.5%。7月社零数据低于预期,前期促销费政策虽然抬升消费中枢,但当前居民面临的最大压力来源于收入下滑、资产负债表承压,因此6月超预期的消费会对未来造成透支。观察环比季节性,保持回升态势的仅金银珠宝消费,可能与5月以来金价回落和其保值属性有一定关系。

(5)经济回升趋势中断,债市怎么看?

7月数据落地,除失业率走低外,其他数据均有回落。需要注意的是,7月各项经济数据建立在去年的低基数之下,因此实际情况比同比读数反映的更加严峻。

第一,7月疫情反复对产需造成一定制约;第二,6月生产冲量、需求端缺口回补对未来造成一定透支;第三,当前经济在面临资产负债表衰退的同时,呈现K型衰退的特征,也是经济的核心问题所在。

8月15日央行降息,但流动性陷阱下货币工具的信号意义大于实质,重点关注其他政策能否形成合力。包括增量财政政策、地产政策和改善市场主题预期与行为的其他政策。多重压力下,只有宽财政才能宽信用。

对于债市,短期内债市仍然可以维持多头思维,但关键在于还会有什么动作,以及对应会有什么效果?我们保持短多中空的逻辑,建议市场密切关注后续增量政策和高频数据动向。

10.2. 财政缺口较大,继续关注增量政策——7月财政数据点评

(1)退税告一段落、剔除退税后财政收入增速回落

7月一般公共预算收入累计同比-9.2%(回升0.9 pct),当月同比-4.1%(回升6.5 pct)。剔除留抵退税因素后,7月收入累计同比+3.2%(回落0.1 pct),当月同比2.6%(回落16 pct),7月财政收入增速回落。

按自然口径,税收收入当月同比-8.3%,非税收入36.3%,后者对收入端仍有较大贡献。分税种看,国内增值税收入剔除减税因素后当月同比2.8%,国内消费税(3.3%)收入增速略走弱,个人所得税(10.2%)、企业所得税(0.1%)增速基本持平上月,土地相关税种当月同比(-17.2%)增速明显回落。

退税进度方面,7月当月退税约1380亿元,累计退税超1.7万亿。如无增量安排,我们预计退税告一段落。

(2)地产仍不景气,明显拖累相关税种和土地出让收入

疫情冲击以来,工业生产强于地产销售,财政数据亦印证K型衰退。地产相关是收入端明显拖累,7月土地相关税种收入当月同比-17.2%、土地出让收入当月同比-33.2%。

虽然土地出让收入大幅收缩,但政府性基金预算并无同等量级的收入替代。7月土地出让收入占政府性基金比重84.7%,2017年以来基本维持这一水平。整体看,7月基金收入累计同比-28.9%,使得往年从政府性基金预算调入一般公共预算、缓解财政压力的做法,在当前难度有所加大。

(3)稳增长诉求下支出维持强度,平衡预算压力较大

7月财政支出累计同比6.4%(回升0.5 pct),当月同比9.9%(回升3.8 pct)。总体上支出增速变化与收入基本匹配,但相比收入端受冲击,支出强度仍维持韧性。

多数分项支出增速均较前月提升。基建相关分项增速回落(当月同比3.6%),其中农林水事务支出明显收缩,交通运输支出则明显增加。科学技术(48.5%)和社保就业(24.2%)增速近几个月持续快速上行,或是一定程度体现了财政调结构、稳就业保民生的政策意图。

地方政府平衡预算的压力仍较大。截至7月底,财政收入累计预算完成度59.5%,落后2012年以来均值(剔除2020)5.3个百分点,不过7月单月完成度表现明显改善;支出累计预算完成度54.9%,基本符合历史水平。历史上8-12月实际完成收入约占全年预算30%,以此估计今年收入预算完成度约90%。根据年初一般公共预算收入目标为210140亿元 ,在支出基本完成目标的假设下,或存在2万亿左右的收支缺口。

(4)财政缺口较大,后续怎么看?

当前宏观背景下,增量财政有必要性,以此来直接改善信用状态、修复私人部门收入和预期、平衡地方政府预算压力。

在增量财政政策(如增发专项债)落地前,债市可维持多头思维,后续要合理评估政策增量的边际影响。

11. 国债期货:国债期货震荡上行

12. 利率互换:利率震荡

13. 外汇走势:美元指数震荡

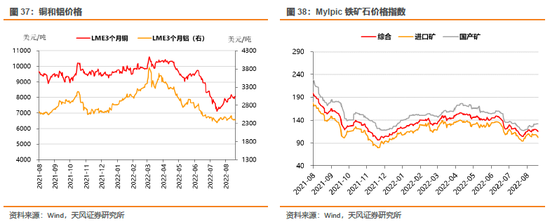

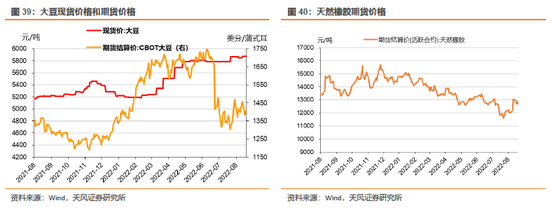

14. 大宗商品:原油价格下行

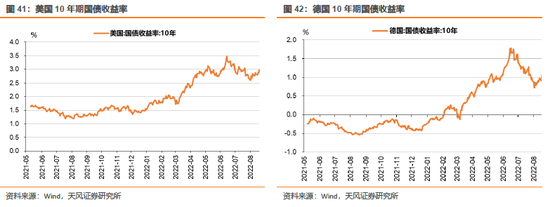

15. 海外债市:欧美债收益率上行

风 险 提 示

政策不确定性,海外不确定性,经济发展超预期

(本文作者介绍:天风证券固定收益首席分析师孙彬彬)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。