文/新浪财经意见领袖专栏作家 管涛

如果只有经济停滞的“结论”,而没有以潜在的经济增长作为参照,这样的“逻辑”恐怕失之简单,甚至是一种偏执。

中国经济下行是不争的事实。官方对此并不讳言。按照国际货币基金组织(IMF)、世界银行和经济合作与发展组织的最新预测,2019年,中国经济增长预测值将略高于6%,而2020年将略低于6%。有人预言,未来中国经济增速还会下台阶,不久就可能见到5%、4%甚至3%。这加重了市场的看空情绪,“滞胀”或“类滞胀”的概念甚嚣尘上。

潜在GDP与潜在经济增长的基本概念

首先,如果一个经济体经济增长在5%—6%、通货膨胀在3%—4%,且连续十多年对全球经济增量贡献名列前茅,那么,相信世界上绝大多数经济体,包括新兴市场和发展中国家,都会对这种“滞胀”举双手欢迎。其次,正如汇率的高估还是低估是指市场汇率相对于均衡汇率的偏离,而非上升就是高估下跌就是低估,直接将经济放缓视同经济停滞,恐怕有失严谨甚至有违常识。

GDP(即国内生产总值)是一个经济体一定时期内生产的最终商品与劳务的市场价值总和。潜在GDP则是指一个经济体充分利用其生产要素能够生产出的GDP。由于生产要素中机器、设备、土地等是否被充分利用难以测算,而劳动力被利用的状况则较为容易计算,因此,潜在GDP也被定义为充分就业条件下所实现的产出。当劳动力资源被充分利用即实现充分就业以后,也意味着其他生产要素也被充分利用;而如果经济中存在严重失业,也一定意味着其他生产要素存在大量闲置。潜在GDP的增加就是潜在经济增长。

潜在GDP与实际GDP的偏离反映了经济周期:如果实际GDP大于潜在GDP,那么经济处于高涨(正产出缺口)期,就会有通胀压力;如果实际GDP小于潜在GDP,那么经济则处于衰退(负产出缺口)期,就会有失业的压力。潜在GDP是由资本投入和技术水平决定的,增长趋势比较稳定;实际GDP则随商业周期而波动。当实际GDP较大幅度偏离潜在GDP时,就会出现经济波动。

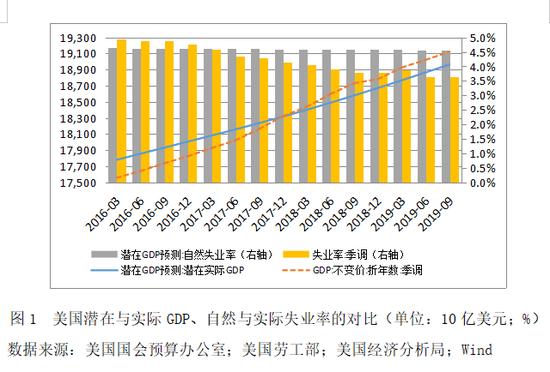

据IMF预测,2019年美国经济增长将从上年的2.9%降至2.4%,回落0.5个百分点(中国从6.6%降至6.1%,也是降0.5个百分点)。然而,美国政府仍很满意其经济表现,美股也是屡创新高。因为尽管经济下行,但美国潜在经济增长约为2%,实际增长与之相近。特别是实际GDP自2017年第四季度起,持续高于潜在GDP;失业率自2017年第二季度起,持续低于短期自然失业率,目前尚不到4%(见图1);核心通胀不到2%,也低于美联储的通胀调控目标。

中国经济增速放缓有其必然性

从日本和亚洲“四小龙”的经验看,都在经济起飞、人均GDP进入中等收入阶段后,实际GDP增速从10%左右下滑(见图2)。从高速增长向中高速增长转变,正是中国经济“新常态”的一个重要特征。在这种“新常态”下,由于基数效应,经济增速虽然放缓,但实际增量依然可观。根据国际货币基金组织的预测,未来5年中国仍将是世界经济增长的重要引擎。

中国经济放缓主要有以下原因:一是经济增长动能从制造业和投资驱动转向服务业和消费主导,而后者劳动效率较低、技术进步较慢;二是人口老龄化,以劳动力供给数量和成本优势体现的人口红利逐渐消退;三是前期投资率较高,国内资本存量增多,也拖累了经济增长等。这也就是说,由于上述情况的发生,中国潜在经济增长本身就已开始下行。此时,实际GDP增速的下行,不一定意味着就业不足和经济衰退。

厘清这个问题很重要。1985年广场协议后,日元汇率大幅升值。在此背景下,1986年日本实际GDP增长从上年的5.2%降至3.3%。1987年,日本政府采取了财政货币刺激,当年增长4.7%,次年增长6.8%;但此后又重新下行,到1991年降至3.4%。其时,正值日本的人均GDP步入高收入阶段,潜在经济增长遂开始下台阶,从中高速增长转向中低速增长。一方面,“强刺激”加剧了制造业的产能过剩,延缓了日美贸易的再平衡进程(故资产泡沫破灭后,美国继续施压日元汇率升值,1995年日元兑美元一度升至80比1);另一方面,流动性过剩又推高了资产价格,1980年代末到1990年代初,日本股市和楼市泡沫先后破灭,陷入了资产负债表衰退和长期经济停滞。

分析中国经济下行相对潜在经济增长的偏离状况很关键

中国没有公开的对中国潜在GDP及潜在经济增长的官方估算和预测。从学术界的研究看,结果差异较大。如:社科院蔡昉和陆旸2015年估算的2019和2020年的中国潜在经济增长分别为6.0%—6.5%和5.8%—6.4%;社科院数量所李平和娄峰2015年的研究结果是,“十三五”期间(2016年—2020年)年均增长在6.4%—7.2%,“十四五”期间(2021年—2025年)年均增长在5.7%—6.6%;清华大学白重恩和张琼2017年的研究表明,“十三五”期间为6.36%,“十四五”期间为5.57%,“十五五”期间(2026年—2030年)为4.86%,“十六五”期间(2031年—2035年)为3.97%,到“十九五”期间(2046年—2050年)降至2.85%。

如果按照IMF的预测,2019和2020年我国经济增长分别为6.1%和5.8%,则2016年—2019年的经济年均增长为6.4%。这较“十二五”期间(2011年—2015年)的7.9%低了1.5个百分点,但仍处于前述专家预测的潜在经济增长区间。果真如此,则当前经济放缓就不是大问题。

以下事实可以为前述判断提供进一步的支持。一是IMF与中国2019年第四条款磋商的结论是,人民币汇率的表现与中期经济基本面相一致,既没被高估也没被低估,即汇率处于均衡水平。而均衡汇率是经济对内与对外同时处于均衡状态时所对应的水平。所谓经济对内均衡是经济增长、充分就业和物价稳定,对外均衡就是国际收支平衡。二是中国央行在《2019年第三季度中国货币政策执行报告》专栏分析中指出,当前国内总供求大体平衡,不存在持续通胀或通缩的基础。三是2019年前10个月我国新增就业人数为1193万,提前2个月完成全年就业目标;10月份,就业人员每周平均工作时间46.8个小时,环比和同比分别增加了0.1和0.7个小时。

由此不难理解,面对经济下行压力的持续加大,中国政府为何一直强调避免大水漫灌,而是一再重申要坚持供给侧结构性改革和高水平对外开放,经济由高速增长转向高质量发展,宏观调控的预调微调只着眼于逆周期调节,以稳定总需求。这方面,中国应对2008年国际金融危机冲击的教训殷鉴不远。当时,宏观调控从“防过热、防通胀”突然转向危机应对的“强刺激”模式,短期内极大提振了市场信心,促成了经济回升;但中长期看,则加剧了经济结构扭曲,并导致“前期刺激政策消化期”的出现。如果没有2008至2010年的强刺激,以致2009到2011年实际经济增长远高于政府预期目标(见图3),而是按照年均8.6%的速度平稳增长,在不考虑潜在经济增长对于实际经济运行约束的情况下,现在资源错配、经济失衡的矛盾会轻很多。

鉴于债务和投资驱动的经济发展模式已经难以持续,政府在守住风险底线(稳就业和稳金融)的同时,对于进一步经济刺激更加谨慎乃在情理之中。现在的问题是,当外界将信贷增长受控理解成为中国经济增长更加可持续,并纷纷增持人民币资产配置时,国内市场情绪却一直偏空。这可能是因为习惯了高增长、赚快钱的预期差所致。

当然,“术业有专攻”。笔者不敢妄议中国实际经济运行相对潜在经济增长孰高孰低,但 “逻辑比结论重要”。如果只有经济停滞的“结论”而没有以潜在经济增长作为参照,这样的“逻辑”,恐怕失之简单,甚至是一种偏执。

本文原发于《中国外汇》

(本文作者介绍:武汉大学经济学博导、董辅礽讲座教授)

责任编辑:张文

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。