文/新浪财经意见领袖专栏作家 高瑞东

事件:

美国12月新增非农就业人口19.9万人,前值21万人,市场预期45万人;失业率3.9%,前值4.2%,市场预期4.1%。

时薪环比增0.6%,市场预期0.4%;同比增4.7%,市场预期4.2%。劳动参与率61.9%,前值61.9%。就业人口率59.5%,前值59.3%。

截至1月7日收盘,10年期美债收益率上行4bp至1.77%;标普500指数跌0.4%,道琼斯指数持平;纳斯达克指数跌0.96%。

Omicron压制劳动力供给复苏,导致非农数据低于预期。

Omicron传染性较Delta病毒显著增强,7日平均新增病例数自2020年以来首次超过50万例,导致劳动力因感染病毒而被迫隔离和居家康复,使得新增非农数据低于预期。

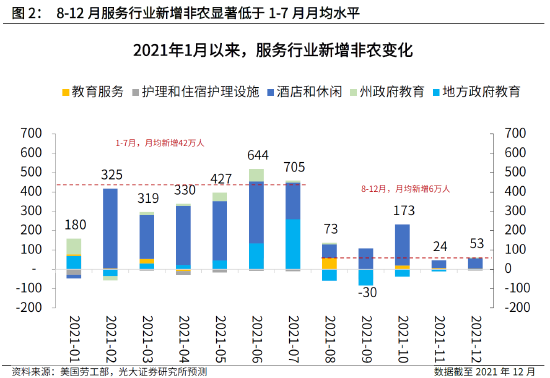

2021年8月和11月正是新一轮病毒开始蔓延之际,受疫情冲击影响最大的服务业如休闲与酒店、护理、教育等行业在8月-12月期间的新增非农就业人口月均水平显著低于1-7月新增非农水平。

另外,根据华尔街日报报道,因疫情导致的航空机组人员受感染而隔离(5-10天),使得大量航班被迫取消。截至2022年1月6日,有将近1700次美国航班在当天被取消(共约2万次航班),这是连续第11天取消超1000架航班,较前几周显著抬升。

但整体来看,12月美国新增就业(非农+自雇佣者)达65万人;2021年1-12月月均新增就业50.8万人,显示劳动力市场稳步复苏。若以此月度新增节奏来看,美国劳动力就业人数缺口将在6个月内弥合。

向前看,虽然Omicron传染性较高,但其导致的重症病例与死亡病例并未明显上升。并且,接种加强剂后的疫苗保护性显著增强。预计奥密克戎对劳动力市场的影响将弱于预期,就业向好的趋势不变,参考我们于2022年1月3日发布的报告《加强针和特效药防范医疗挤兑,全球再次开放可期》。

12月就业修复节奏放缓,服务业新增低于预期是关键。

12月美国新增非农就业主要贡献项为酒店与休闲业、专业和商业服务、制造业、建筑业、运输和仓储业。

休闲与酒店业新增就业5.3万人,远低于2021年1-10月月均新增24.7万人,显示Omicron病毒的出现,一方面抑制劳工返回职场意愿,另一方面,感染病毒使得工人被迫隔离,降低劳动力供给。

向前看,我们认为,Omicron对劳动力市场的约束将显著弱于预期。虽然Omicron传染性较高,但其导致的重症病例与死亡病例并未明显上升。并且,接种加强剂后的疫苗保护性显著增强。参考我们于2022年1月3日发布的报告《加强针和特效药防范医疗挤兑,全球再次开放可期》。因此,预计休闲与酒店就业复苏节奏将较前期有所抬升。

12月专业和商业服务新增就业4.3万人,大幅低于11月时的9万人。自8月以来,专业和商业服务月均新增10万人,显示在疫情影响下,员工回办公室上班的要求和意愿都有所下行,降低行政类服务需求。

12月制造业新增就业2.6万人,主要受耐用品制造(+2万人)拉动,其中,机动车和零部件制造(4200人)。美国11月汽车库存和库销比持续下滑,分别从10月的61.7万辆和0.39下降至39.8万辆和0.24。展望来看,供给短缺叠加需求旺盛导致新车价格持续上行,车企将有更大动力持续提高雇佣人数。

12月建筑业新增就业2.2万人,其中,房屋建筑增4千人,重型工程建筑增1万人。建筑业新增动力主要来自于房屋补库需求。现阶段,美国房屋库存持续下行,反映建筑业补库仍面临供应链和劳动力两方面的压力。在需求稳定、房屋价格上行的背景下,预计建筑业补库将持续至明年上半年,对就业形成支撑。

12月运输和仓储行业新增就业1.9万人,显著低于11月新增的4.2万人。其中,空运服务(+6千人)和仓储服务(+5千人)为主要拉动项。现阶段,因Omicron感染率较高,导致美国周度新增病例显著上行,感染人群被隔离或病假,压制就业恢复节奏。展望来看,隔离或病假仍将在短期内拖累行业就业,但需求端维持强劲将在中长期内利好运输和仓储业恢复。

结构性失业加剧,需关注工资-物价螺旋上升风险

美国劳动力供不应求持续推升薪资水平,抬高企业雇佣成本。12月薪资水平持续上行,环比增0.6%,同比增4.7%,均超市场预期。美国11月职位空缺率为1056万人,为2000年以来的最高水平,而最新失业人数为630万人,显示劳动力供需之间,有426万人左右的缺口,相较于上一月数据,劳动力供需缺口进一步扩大,支撑薪资水平抬升,对通胀形成上行压力。

贝弗里奇曲线显示,美国结构性失业情况加剧,其修复的节奏将决定工资-物价螺旋上升的风险。贝弗里奇曲线是研究劳动力市场如何在经济周期中变化的曲线,其将失业分解为结构性失业和周期性失业。

一般来说,劳动力需求降低导致职位空缺率下滑、失业率升高,则经济活动的变化沿着贝弗里奇曲线向下移动,反之亦然。这种情况就是所谓的周期性失业——需求不足导致经济活动趋于疲弱,企业雇佣动力降低、失业率上行。

然而,现阶段,美国的贝弗里奇曲线自疫情开始后就开始向外平移,这意味着,在同一失业率水平下,职位空缺数量较之前水平显著提升。这种情况则属于结构性失业——主要由于职位供需匹配效率较低引起的。

贝弗里奇曲线外移由多重因素导致,包括疫情导致劳动力市场工作和技能之间的错配(线下工作转为线上工作)、疫情导致各种防疫措施和卫生方面的管控提高工作难度、疫情导致的交通管控或迁移等等,都是可能抬升职位匹配难度的原因。

但需要注意的是,现阶段,我们并没有看到结构性失业有趋好态势,职位空缺率仍在6.6%,比疫情前水平高2.2个百分点,但失业率已经修复至3.9%,与疫情前水平只差0.4个百分点。

因此,在结构性失业持续时间过长的背景下,则可能导致工资物价螺旋上升风险,美联储利用货币政策管控的风险也在增加。

加速Taper让美联储有更多政策选择,并不代表美联储会立刻加息。

会议纪要显示,2021年12月14-15日的FOMC货币政策会议如期宣布自2022年1月开始加速资产购买缩减(Taper),每月减少购买200亿美元美国国债和100亿美元机构住房抵押贷款支持证券(MBS),2022年3月结束Taper全过程。提前结束Taper意味着,美联储在应对通胀风险时,有更多空间和余地去调整货币政策。若通胀在2022年有持续上行的趋势,则美联储可以迅速采取行动(加息),而不会被未结束的Taper掣肘。另一方面,如果通胀在2022年开始趋弱,并且经济修复疲弱,则美联储推迟加息。

失业率加速下行,提升美联储货币政策转鹰概率

12月劳动力市场数据反弹,叠加美国通胀仍处于历史高位,美联储货币政策转鹰的概率确实在上升。我们选取美联储自1987年以来5次加息周期,并计算出每次加息前失业率和通胀水平。可以看到, 2021年12月失业率水平已经远远低于前5次加息开始前的平均失业率。基于11月通胀数据也可以看到(12月通胀数据还未公布),现阶段通胀水平以接近于前5次加息开始前的平均水平的两倍。因此,从美联储加息历史的角度来看,此次强劲的劳动力市场数据提高了美联储货币政策转鹰的概率。

(本文作者介绍:光大证券董事总经理,首席宏观经济学家,研究所副所长,早稻田大学经济学博士,中国财政部金融人才库专家,中国金融四十人青年论坛会员。)

责任编辑:李香婉

新浪财经意见领袖专栏文章均为作者个人观点,不代表新浪财经的立场和观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。