【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

台湾REITs案例研究

作者:邹菁

本文从台湾REITs发行流程以及申请程序、台湾REIT与香港REIT以及美国REIT的区别、台湾REIT目前的困境包括受托机构保守经营、交易量小、流动性不足、出现折价问题等方面对台湾REITS做出了简要的概述;同时列举出了台湾REITS案例:富邦一号REIT,对该案例中的利益相关方、产品架构、资产品质、上市以来运营效率及股价表现都做出了分析。

一、台湾REITS概述

1.台湾REITs发展概述

台湾同时采用美国与日本证券化架构,于2003年通过不动产证券化条例,提供法源允许成立不动产投资信托与不动产资产信托(Real Estate Asset Trusts)以从事不动产证券化,富邦1号随即在2005年3月上市,成为台湾第一笔不动产投资信托基金,其后于同年10月与12月陆续有国泰一号与新光一号上市,2006年有4档REITs发行,分别为富邦2号,三鼎,基泰之星与国泰2号;2007年5月发行骏马一号。

此后,由于REIT无法吸引投资人与企业的兴趣,台湾金管部门提出修法,并在2009年“立法院”通过。修法主要目的在于两点,第一扩大可投资范围,包括开发案。第二重新定义“封闭型基金”使得REIT可以增加资本额以利其运作。

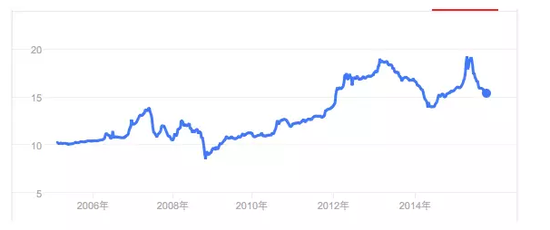

台湾REIT在出现之初,曾受到投资者的追捧,认购倍数平均为3.54倍,富邦一号认购倍数高达5倍,但是随着时间推移,认购倍数呈现向下修正趋势。

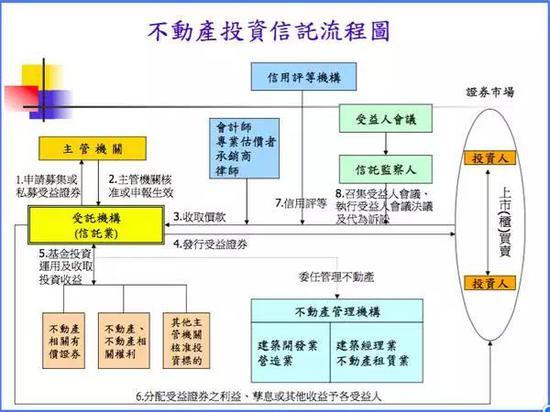

2.台湾REITs发行流程图以及申请程序

(1)台湾不动产信托流程图

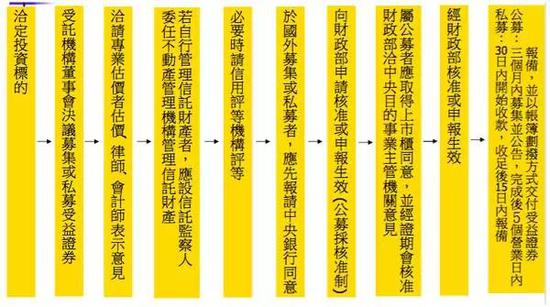

(2)台湾不动产投资信托申请流程

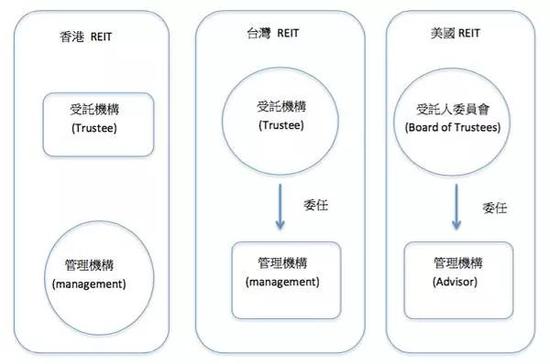

3.台湾REIT与香港REIT以及美国REIT的区别

台湾REIT师法自美国REIT,但是两者有相当大的差异,这些差异使得台湾的REIT比美国的REIT更加保守。

台湾REIT以信托与基金作为运作平台。受托机构募集资金后投资于不动产或相关权利,并聘请管理机构负责经营。

美国则是由受托人委员会向大众募资,然后聘请顾问负责经营。这两套制度的差异在于,运作模式完全不同,提供积极经营的诱因也不同。

美国所使用信托是商业信托,经营管理架构类似公司,而受托人委员会的角色类似公司的董事会,负责整个REIT的决策,其成员可能是持股多数的大股东或兼具公正与专业的独立董事,因此有动机为REIT的发展积极规划。

台湾的信托中,并没有明文规定重要企业决策由谁来决定,但是整套制度是以受托机构负最大的重任,商业决策的最后决定权在受托机构手上,但是实务操作中,台湾并没有专营不动产的受托机构,因此常常聘任管理机构代为经营管理。而管理机构既然受到受托机构委任,其所有投资与经营方向的规划由受托机构统一后才可以实行。这套制度中,受托机构的唯一奖励是预先预定的报酬,除此之外,如果投资计划失败,受托机构还会面临来自投资人与监管机构的责难,因而受托机构趋向于保守经营。

简而言之,美国的REIT可以为经营型的REIT,而台湾的REIT依赖管理机构,受托机构比较接近监管的角色。

此外,台湾的REIT案例中受托机构与管理机构的报酬大多和经营绩效无关,这限制了经营管理机构发挥企业经营能力。REIT制度的优点之一就是聘请熟悉不动产业务的专业经理人经营与管理,经营管理机构有两大责任,其一,扮演基金经理人的角色,其二,扮演资产管理人的角色。前者包括买卖不动产,并购,投资与融资等,后者包括建筑物维护保养,收租,缴纳费用等。台湾的REIT经营管理机构只剩下第二项。

以富邦一号为例,台湾的REIT的投资人无论持股所高,必须听命于0持股的受托机构。富邦一号发起时以富邦建经为管理机构,以土地银行为受托机构,富邦金控并及相关企业持股20%为表示对富邦一号的支持。从公司治理角度看,这是非常好的安排,管理机构的福祉与整个REIT的福祉更加一致。但是,富邦金控虽然持股20%,可能愿意承担较高的风险,却无法扭转0持股的受托机构所作的任何保守决定。

香港的REIT又不同于台湾和美国。香港的REIT经营由管理机构主导,受托机构只是受托保管资产,并执行管理机构交办之任务,而不是扮演复核批准的角色。香港的立法允许设计报酬制度,鼓励管理机构为投资人创造利润。

4. 台湾REIT目前的困境

(1)受托机构保守经营

(2)交易量小,流动性不足,出现折价问题

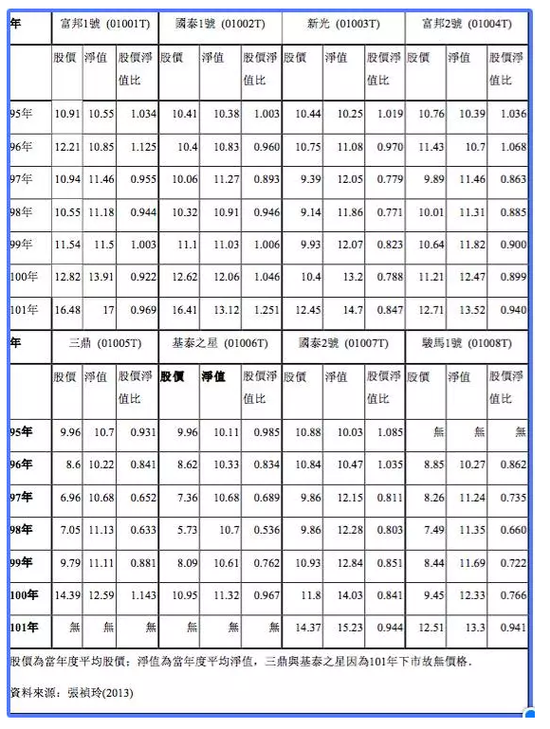

台湾REIT的发行市值差异幅度颇大,从最小的基泰之星(24.7亿新台币)到最大的国泰一号(139.3亿新台币)相差可达百亿。但是不论大小,其交易量小,而且越来越小。

流动性不足,使得想要回收投资的投资人无法出清其持股,失去证券化创造流动性的本意。此外,流动性不足还带来折价问题,使得持股人受害。

(3)其他问题

台湾REIT除交易量低,保守经营,折价现象以外,还有其他问题。

根据谷湘仪(2012),张贞玲(2013)的研究,SARS之后,台湾的不动产进入一波多头行情,在这轮行情中,不动产持有者可以轻易出售不动产,而不用借助不动产投资信托。

此外,由于主管部门的保守谨慎,对于证券化的批准过程往往过于冗长,对于希望掌握商机的出售人与投资人而言,有相当大的不确定性,如此不如直接出售资产,而非通过繁琐的证券化过程。

此外,台湾REIT本来享受6%的分离课税,但是现在已经将税率调整到10%分离课税,降低了投资人的投资诱因。

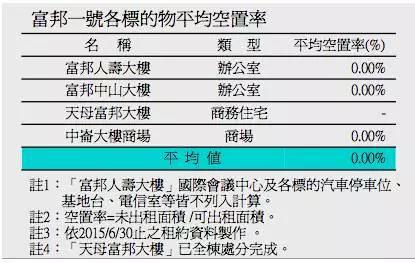

台湾的REIT投资的标的也过少,以目前富邦一号为例,共计80亿元的发行额,只持有4栋建物,投资标的的少使得风险集中,并且不容易发挥规模经济以降低营运成本。

二、台湾REITS案例:富邦一号REIT

1.概况

富邦一号不动产投资信托基金(简称富邦一号或富邦R1,台证所:01001)是台湾富邦建设股份有限公司、明东实业股份有限公司、道盈实业股份有限公司担任发起人的REITs,成立于2005年3月1日,基金规模为新台币58.3亿元,挂牌价为新台币10元,以一千个受益权为交易单位,富邦集团将持有信托基金的20%。

富邦一号涨跌停限制,股价升降单位,皆适用一般上市受益凭证之规定,交易手续费为0.1425%,免征证券交易税,投资收益采用6%分离课税,投资人可在盘后进行定价交易,但无法执行零股交易,交割方式与股票相同,上市后6个月内不得进行融资融券。富邦一号挂牌首日,即以涨停开出,不少投资人趁机获利了结,爆出6.99万张成交量,若以发行58.3万张算,上市首日之单日换手率达到12%。

2. 利益相关方及发行架构

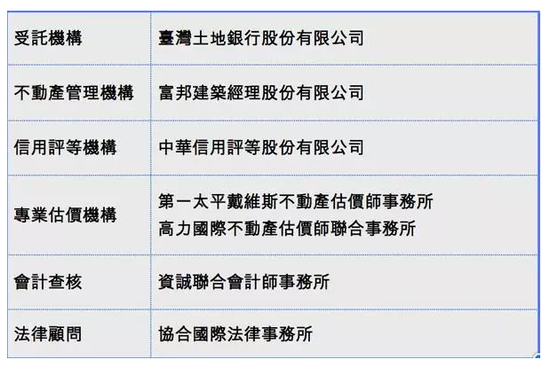

(1)利益相关方

目前,富邦一号的受托机构和发行机构为台湾土地银行,责任在于保管资产,监督不动产管理机构富邦建筑经理公司管理与经营不动产。基金经理人为富邦建筑经理公司。

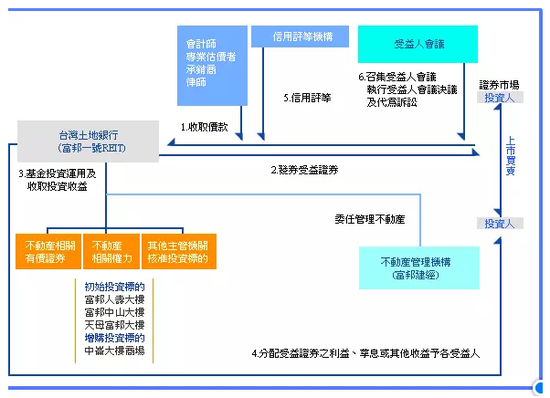

(2)发行架构

2. 资产品质分析

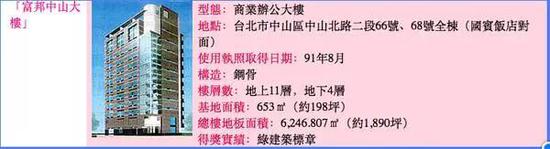

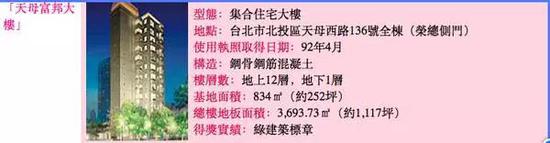

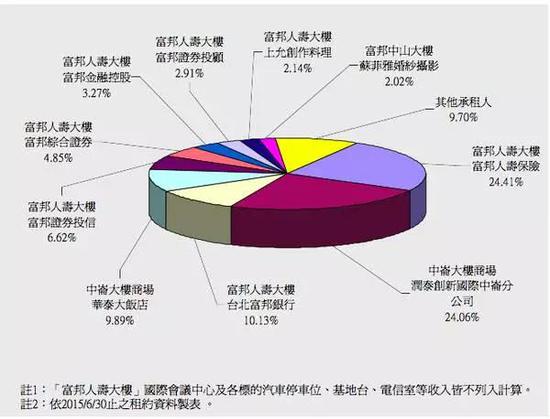

富邦一号包含三处主要资产,是投资写字楼为主的REITs,分别是富邦人寿大楼:台北市敦化南路一段一零八号;富邦中山大楼:台北市中山区中山北路二段六十六号及一百三十六号之一;天母富邦大楼:台北市北投区天母西路一百三十六号;2005年8月15日又新增中仑大楼商场,该商场承租人为大润发,华泰大饭店,星巴克等知名厂商,规模由原来新台币58.3亿扩大到80.9亿,年化收益率从3.85%提升到4.63%。

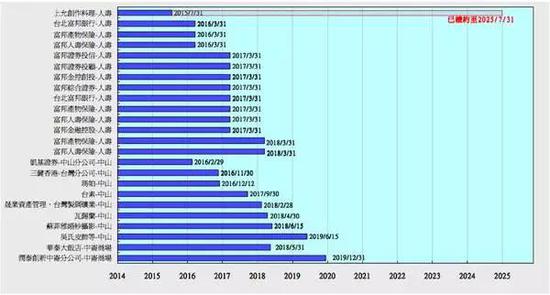

富邦一号REITs持有的资产优于台湾其他几只REITs,三栋房产建造于民国88年至民国92年之间,坐落于台北市的主要写字楼地段以及高级住宅区,66%的租金来自于富邦金控旗下的子公司,租户虽然集中,但是品质较好,续约可能性高。

富邦一号计划透过杠杆操作增购其他不动产,其投资新的不动产之标准为:1)良好的资产品质.2)位于台北市的主要商业区 3)承租率在90%以上 4)租户较为稳定。

上市之初,中华信评评级:长期信用评级:twA- ;短期信用评级:twA-2 .穆迪信用评级:预定评级为长期发行体评级:A2.tw;短期发行体信用评级:TW-2.

3.上市以来运营效率及股价表现

1)空置率较低

2)前十大承租户租金组合,以富邦旗下子公司为主

3)主要租户租金较长,且稳定

4)除富邦人寿大楼外,其他三处资产的租金水平并不高

5)上市以来的表现

来源:Learn基金

责任编辑:张伟

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)