雷曼危机十周年之际,关于全球将步入衰退期的预言如潮水般涌来,华尔街投行、资管机构、经济学家们似乎都在异口同声的发出警报,他们唯一的分歧可能只是时点而已——衰退究竟是在明年到来,还是2020年?

与此同时,美股的唱空声也源源不断,摩根士丹利、高盛、摩根大通等大行领衔给出悲观预期。摩根士丹利指出,美股已经处于“滚动熊市”的阵痛之中,未来数年,标普500指数预计交投于2400-3000点区间。高盛则预计,最坏情况下,8月底创下历史新高2914点的标普500指数或将跌至2230点,跌入熊市区间。

法兴银行——暴风云正在积聚

法兴最新的全球经济展望比以往跟悲观,这家知名的法国银行认为,尽管现在全球经济增长依然是稳健的,但下行风险已经越来显著,这些风险深深地根植于经济周期和一些金融因素之中,目前政策决策的风险越来越突出。

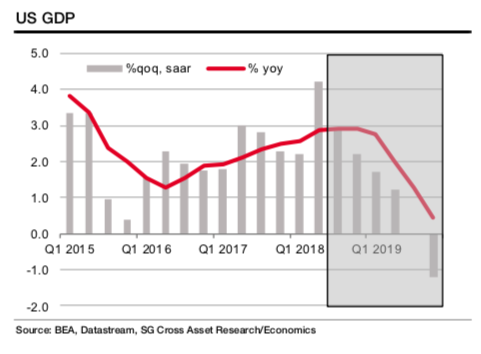

该行预计下一轮美国经济衰退浪潮将出现在2019/2020年,“美国二季度的表现确实令人惊艳,但从这以后美国经济将会逐渐放缓。”

此外,新兴市场也让人忧心忡忡,在美元升值及流动性收紧背景下,法兴认为那些高外债的国家例如阿根廷、土耳其、巴西和南非的情况尤为危险。

更可怕的是,其预计美国加息周期可能会继续(不撞南墙加息不止),这对新兴市场货币和资本市场的压力可想而知,溢出效应会在2019年出现。

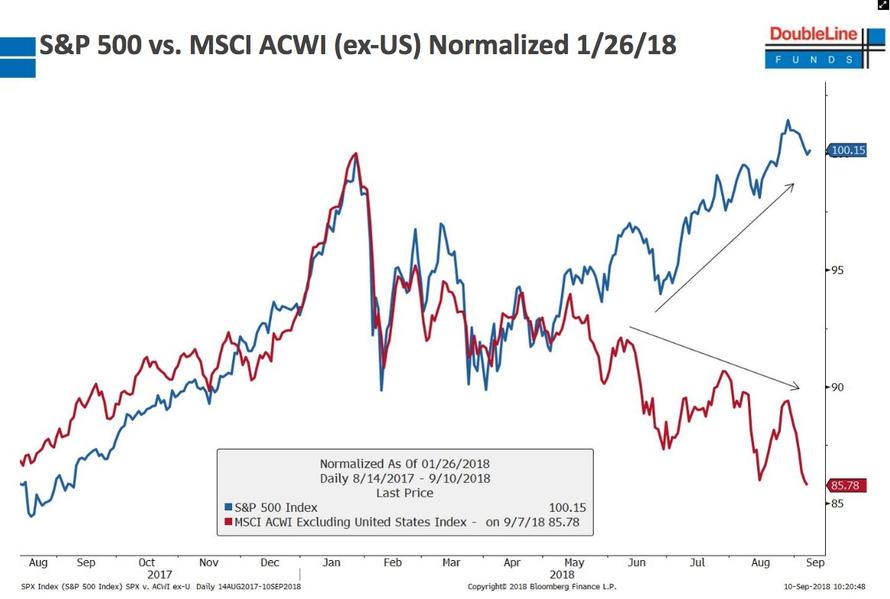

对发达经济体市场而言,定价重估的风险是一个显著的威胁,虽然美股一直在创新高,但其他很多发达经济体今年的收益却是负值,尤其是欧洲。这个问题新债王Gundlach也注意到了:

摩根大通——下一次危机可能两年后就爆发

在一份回顾金融危机十周年的报告中,摩根大通认为,随着空前的货币政策影响消退,尾部风险或将在2019年增加。而在最新的另一份报告中,该行也提到2020年会成为危险的时点,“下一次危机可能两年后就爆发”。

该行量化部门主管Marko Kolanovic甚至描述了下一次金融危机的“恐怖场景”:市场突然、大幅下跌;央行推出前所未有救市措施;美国发生50年未见的社会动荡。

具体跌幅可能会有多大? 摩根大通基于经济扩张时长、下次衰退可能时长、危机前杠杆程度、资产价格估值和去监管及金融创新水平的模型预计,下一场危机中,美股将跌约20%,美国公司债的收益率溢价将上涨约115个基点,能源价格大跌35%,基础金属跌29%,新兴市场国家国债息差扩大279个基点,新兴市场股市暴跌48%,其货币跌14.4%。

报告指出,根据全球性金融危机曾经的表现,而且考虑到其相对一般的衰退/危机来说可能没有预警,以上属于比较克制的资产表现预测。在此前经济衰退及其后的全球金融危机期间,标普500较巅峰跌去54%。

报告特别提到,由于市场流动性结构性不足,所以下一次危机到来时,这些资产的表现至少会持平历史上危机期间的正常水平。这是在暗示,流动性不足可能让危机期间的资产表现更糟。

桥水基金达利欧——下一场衰退并不远

最近达利欧带着新书接受了不少媒体采访,他提到,尽管未来几个月内不会有危机爆发,但下一场衰退并不遥远。目前,经济扩张正处于第七个年头,这种状况还能持续两年左右。之后,衰退将催生一场更缓慢、更严重的危机。

从社会和政治问题的层面出发,他认为下一次危机会更为严重,处理起来也更棘手。下一次危机将不会跟此前一样是一次大爆炸式的危机,而将是一场增长更缓慢、收得更紧的债务危机,并将带来更大的社会影响和国际影响。

达利欧指出,一旦利率上升到足以抑制经济扩张的地步,经济就会在社会贫富不均极其严重、民粹主义节节升高之时衰退,政治因素将使下一个拐点变得复杂。

由于货币政策已经处于最为宽松的水平,效用随之降低,市场或将被迫应对那些前所未见的问题——比如养老基金的崩溃和缺乏资金支持的医保福利等等。一切均将引发公众更为强烈的反应。

末日博士鲁比尼:2020年

9月13日周四,鲁比尼与咨询公司Rosa & Roubini Associates联合创始人Brunello Rosa在Project-Syndicate发布署名文章称,2020年,全球经济将再次陷入衰退。

他们认为,尽管全球经济正在经历一段持续的同步增长,但随着美国不可持续的财政政策逐渐退出历史舞台,增长终将不可避免地失去动力。但与十年前不同的是,各国政府不再拥有政策工具去应对这场危机。

在“末日博士”眼中,美国仍有巨额财政赤字,欧洲经济处于复苏通道,叠加中国推行宽松的财政和信贷政策,当前的全球经济扩张很有可能会持续到明年。但到了2020年,金融危机的条件将会成熟,随之而来的就是一场衰退。

文章指出,共有十个原因可以佐证这一观点。具体内容可以移步这篇文章具体查看。最后鲁比尼和Rosa总结称,面对下一次衰退时,政策制定者必将束手无策。而这一次,各国总体债务甚至高于十年前金融危机期间的水平。因此,两年后的危机及衰退很有可能比2008年时更严重、更持久。

PIMCO——最早三年内就会开始衰退

太平洋投资管理公司(PIMCO)也认为,随着全球货币宽松走向尾声,未来五年全球经济陷入衰退的可能性达到70%,最早三年内就会开始衰退。

该公司的CEO Emmanuel Roman周五在“高盛论道(Talk at GS)”上提到,目前全球经济相对健康,尤其是中国和美国,未来12个月经济放缓的概率比较低,大概是15%-20%之间,但接下来两年放缓的概率会达到55%,甚至更高。“通胀率上行的可能性会刺激美联储加速加息,这会将全球经济置于危险境地。”

PIMCO的非传统策略首席投资官、拥有超过30年投资经验的投资老手Marc Seidner此前在悉尼的一次会议上也警告称,随着货币宽松转向货币紧缩,投资者应该预期波动性会加剧。

如果你正考虑全球投资和全球投资组合,你就必须考虑到未来三到五年内陷入经济衰退的可能性。就货币政策的当前状况,以及未来可能的发展而言,如果要从历史上寻求类似的情况,还真没有。

Seidner表示,当前环境利率水平处于低位、信用利差水平较低不具吸引力、股票估值较高、收益率曲线平缓,在这样的情况之下,投资者在投资决策方面不具有太大的灵活性。

救市三人组的“高瞻远瞩”

在一片唱空声之中,有意思的是雷曼危机当年的“救市三人组”开始思考这样一个问题:我们准备好迎接下一次危机了吗?

前美联储主席伯南克,前财政部长盖特纳和前财政部长保尔森最近在纽约时报上联合撰文称,尽管现在的银行体系规模比多年前庞大得多,美国是可以承受下一次危机的,包括金融监管缺口的消除,但美国对抗危机的工具中仍存在一些弱点和缺陷。

他们担心:“即使金融危机现在不太可能发生,但终将出现。”因此他们呼吁:“为了预防损失,财政部和金融监管者们需要准备好足够的‘灭火’工具。”

“我们需要确保未来一代金融‘消防员’拥有必要的应急能力,防止下一次着火演变成一场熊熊大火。我们必须抵制那些消除安全措施的呼声。”

责任编辑:孟行

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)