来源:姜超宏观债券研究

债券牛市进阶,增配信用转债

(海通债券每周交流与思考第292期,姜超等)

摘 要

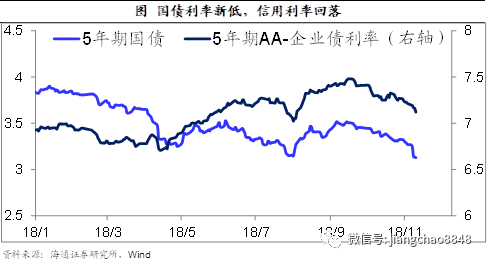

上周债市继涨,国债利率平均下行13bp,AAA级企业债、AA级企业债、城投债利率分别下行7、9、10bp,转债反弹2.25%。

生产短期反弹,通缩风险加大。

10月工业增速稳定在5.9%低位,其中发电量、水泥、钢铁、煤炭等中上游生产反弹,但地产、汽车等下游行业销售仍负。短期生产反弹源于采暖季限产的放松,但缺乏下游需求的支持,工业生产的反弹或难以持续。

11月以来食品价格持续回落,煤价、钢价持续下跌,而油价则出现大幅下跌,这也意味着短期通胀将明显回落,长期通缩风险将大于通胀风险。

货币融资大降,宽松预期加强。

上周央行公布10月份M2增速创下8%的新低,10月新增社会融资总量仅为7288亿,同比减少4716亿,10月社会融资余额增速降至10.2%,源于表外的信托、委托贷款等继续萎缩,广义信用创造依旧不畅。

货币是经济的血液,社融增速的回落意味着后续经济下行压力仍大。而为了应对经济下行的风险,货币政策或将继续加码,准备金率仍有下调空间。

虽然11月以来央行公开市场投放基本平衡,但由于10月份财政收入增速转负,10月新增财政存款仅为5819亿,比去年同期减少5000亿,这反过来意味着即便没有央行投放货币,市场流动性也远好于去年同期。

支持民企信贷,改善信用风险。

上周央行召开货币信贷形势座谈会,部署下一步信贷工作。要求针对部分企业仍面临的融资难、融资贵问题,金融部门要主动担当,及时采取有效措施,合理规划信贷投放的节奏和力度,为经济平稳运行创造良好的金融环境。易纲行长要求要坚持“两个毫不动摇”,切实贯彻落实好精准调控和信贷政策要求,大力支持民营和小微企业发展。

当前经济处于下行期,市场对信用风险的担忧加剧。但近期财政和货币政策多管齐下,有助于改善信用风险。货币信贷政策方面,银保监会提出“一二五”的政策目标,要求保证对民企的新增信贷投放,而在央行层面,已经把小微企业信贷加入MPA考核、成立信用风险缓释工具帮助民企发债。财政政策方面,5月份政府下调1%的增值税税率,到10月份税收和增值税增速均全面转负,这也有助于减轻企业的财务负担,缓解信用风险。

债券牛市进阶,增配信用转债。

上周债市大幅上涨,10年期国债利率降至3.4%以下,10年期国开债利率降至4%以下,利率均创下年内新低,而且从利率债到信用债出现全面上涨。

我们认为,一方面经济通胀下行、货币融资低增,将强化宽松预期,另一方面近期美国加息预期下降、美债利率回落也对国内债市有利,未来利率债牛市仍将持续。

而随着政府加码财政和货币信贷政策改善信用风险,市场的风险偏好也有望明显改善,债券牛市有望进阶,可以增配龙头企业信用债以及优质转债,分享风险资产的上涨行情。

一、货币利率:宽松预期增强

1)资金利率小幅上行。上周无逆回购投放与到期,国库现金定存到期1200亿,公开市场净回笼1200亿元。R007均值上行7BP至2.63%,R001均值上行21BP至2.39%;DR007均值上行3BP至2.61%,DR001均值上行20BP至2.35%。

2)央行要求合理规划信贷投放。11月15日,人民银行召开金融机构货币信贷形势分析座谈会,会议指出,针对部分企业仍面临的融资难、融资贵问题,金融部门要主动担当,合理规划信贷投放的节奏和力度,切实贯彻落实好精准调控和信贷政策要求,深入领会政策意图,进一步加大对民营和小微企业的金融支持。

3)社融数据疲软,宽松预期增强。10月新增社融仅7288亿元,同比少增4716亿元,其中信贷增量远低于三季度月均水平,且信贷同比增量中,居民全靠短贷,企业全靠票据,非标继续萎缩,社融增速降至10.2%,不含专项债、资产支持证券和贷款核销的旧口径社融增速大幅降至8.6%,M1增速降至2.7%的四年新低。金融数据大幅低于市场预期,显示融资需求依然低迷,预示经济下行压力较大,货币宽松预期增强。

二、利率债:国开破4%,债市向好

1)上周债市大涨。上周社融数据疲软,经济数据一般,债市交投活跃,十年国开收益率破4%。上周1年期国债收于2.51%,较前一周下降15BP;10年期国债收于3.35%,较前一周下行12BP。1年期国开债收于2.83%,较前一周上行4BP;10年期国开债收于3.88%,较前一周下行19BP。

2)50年国债招标火爆。上周,记账式国债发行771亿,政金债发行790亿,地方债发行189亿,利率债共发行1749亿、环比减少115亿,净供给951亿、环比增加936亿。存单净发行2304亿、环比大增1038亿,股份行3M存单发行利率上行1BP。周五50年国债招投标火爆,中标利率3.82%,全场倍数3.08,大幅低于估值14BP,带动二级长债利率大幅下行,其余利率债品种招投标结果整体较高。

3)地方债开展柜台业务。11月15日,中国人民银行、财政部、银保监会联合发布《关于在全国银行间债券市场开展地方政府债券柜台业务的通知》。我国地方债主要投资者为商业银行,而美国市政债的第一大投资者为个人(2017年占比42%)。地方债拓展投资者范围至居民,有利于减轻银行配置压力。

4)国开破4%,债市向好。上周债市交投活跃,十年国开利率收于3.88%,创17年2月以来新低,对于后续债市,我们认为依旧向好:首先,领先指标社融继续下滑,预示后续名义GDP增速逐步下台阶,而近期食品价格回落,生产资料价格下跌,经济通胀趋降。其次,实体融资需求低迷,中美利率脱钩,货币维持宽松,未来降准概率仍大,资金面依旧充裕。最后,年末利率债供给回落,而配置需求较强,体现为金融债招投标倍数改善、地方债倍数大增,二级利率下行。

三、信用债:民企择优配置

1)信用债收益率大幅下行。上周AAA级企业债收益率平均下行7BP、AA级企业债收益率平均下行9BP,城投债收益率平均下行10BP。

2)再融资风险趋降。目前虽然对于影子银行的监管仍无放松迹象,但债券和信贷都出现了有利的变化。短期信用风险缓释工具有望推动民企债券融资逐步放量,未来一年内流动性压力降低,中期则看信贷投放的力度,若监管执行到位,表内信贷逐步发力有望弥补非标萎缩的融资缺口,民企再融资风险将显著降低。

3)民企债择优配置。再融资风险下降有利于降低民企信用风险,可从以下几个方面筛选优质民企标的,一是各个细分行业的龙头企业,这类企业一般主业清晰且竞争力强,经营风险较低,但也需考虑该行业本身的景气度状况;二是已经或预期将会得到金融支持的企业,如已经或将要发行CRM的、跟银行新签订了战略合作协议的、发行纾困债地区的、纾困基金支持的企业等,这类企业是政策直接受益者,短期流动性将明显好转;三是得到政府隐形背书的,如参加民企座谈会的、进入一些政府发布的榜单的,这类企业可能因政府背书而得到更多的政策支持或金融资源。

四、可转债:处于反弹窗口

1)转债放量上涨。上周中证转债指数上涨2.25%,日均成交量大幅上升71%;同期沪深300指数上涨2.85%、中小板指上涨5.02%、创业板指上涨6.08%。个券96涨3平9跌,正股98涨1平9跌。涨幅前5位分别是利欧转债(15.62%)、康泰转债(12.31%)、德尔转债(8.31%)、国祯转债(6.09%)、万顺转债(5.91%)。

2)五支转债发行。上周桐昆股份(38亿元)、圆通速递(36.5亿元)、寒锐钴业(4.4亿元)等5支转债发行;启明星辰(10.45亿元)、长青股份(9.14亿元)、大业股份(5亿元)3只转债过会;司尔特(8亿元)转债预案被证监会暂缓表决;游族网络(12.4亿元)、华夏航空(7.9亿元)、三星新材(2亿元)3只转债预案获证监会受理。此外,上周桃李面包(10亿元)、天齐锂业(50亿元)等4家公司公布了转债预案。

3)处于反弹窗口。在政策的密集呵护下,转债一二级市场近期均有明显回暖。一级市场发行再度加速,一定程度上考验了市场的承接力度。从发行结果来看,机构情绪仍偏谨慎,除少数热点券外整体申购并不活跃。实际上受市场低迷的影响,新券的标的正股在此前均有不同程度的下跌,短期市场情绪回暖之下,新券的发行时点对投资者反而是相对较优的。我们建议一级申购适当参与,上市后的交易机会也可适当把握。二级市场方面,转债上周放量上涨,估值再度回到历史均值附近,短期市场或仍处于反弹窗口,低估值、业绩较优的转债仍可积极配置。建议关注计算机、消费、医药、银行等板块,以及前期被错杀的优质民企龙头。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)