【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

蓝筹ETF狂揽百亿资金,市值第一“带头大哥”你不可不知

火山财富

A股一路跌跌不休已经习以为常,但上周“股王”贵州茅台的罕见跌停到底是一个什么信号,引发了各路猜想。甚至有网友统计了茅台历史上跌的最惨的10天,希望从中发现一些规律。

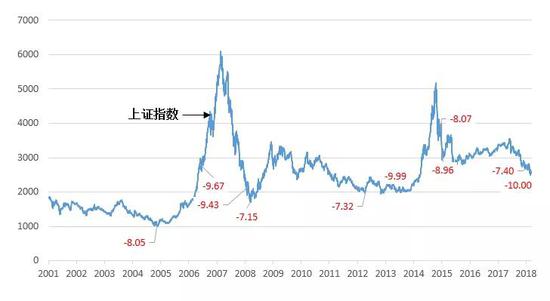

▼图1:历次茅台大跌后,市场走势

数据来源:Wind,2001.8.27-2018.10.30

数据来源:Wind,2001.8.27-2018.10.30不过,与其费尽心思猜想茅台大跌的规律,不如去看看近期资金的布局,从数据上看,其实聪明钱正在加速抄底A股大蓝筹。

01

聪明钱扫货大蓝筹,有何规律?

10月29日,贵州茅台3季度业绩大幅低于预期,开盘直接跌停,将一众白马蓝筹一并拉下水,沪深300、上证50等大蓝筹宽基指数均下跌超过3%。但从当天ETF规模上看,资金却呈现加速流入,加速布局大蓝筹的态势——当日5只跟踪上证50指数的ETF基金合计规模增量超过19亿元,而8只跟踪沪深300指数的ETF基金合计规模增量超过10亿元。

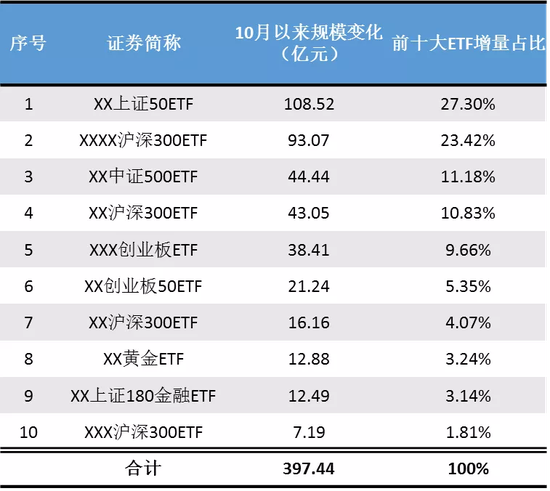

其实,自10月以来,大蓝筹的吸金力量已开始展现。市场前十大非货币ETF基金增量总计接近400亿元,而其中排名靠前的两只跟踪上证50指数和沪深300指数的ETF基金占比超过50%。

▼图2 :10月份前十大ETF规模变化

数据来源:Wind,截至2018.10.30

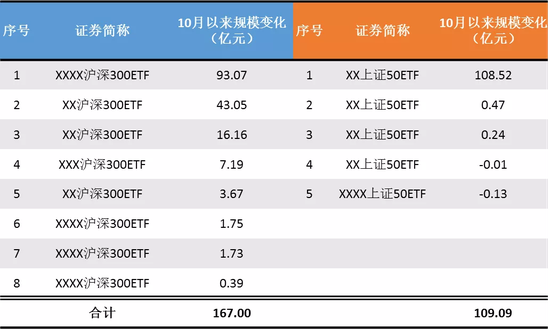

数据来源:Wind,截至2018.10.30从资金流向看,10月以来沪深300指数吸金能力最强,净流入达到167亿元,上证50指数吸金也超过109亿元。

▼图3:10月沪深300ETF与上证50ETF规模变化

数据来源:Wind,截至2018.10.30

数据来源:Wind,截至2018.10.30那么这些资金都来自哪里?由于基金3季报未公布持有人情况,从今年半年报中可以找到一些蛛丝马迹,观察10月以来规模增长最大的一只沪深300ETF,半年报中第一大持有人是汇金公司,也就是国家队主力,其他多以险资为主。这样推断看来,近期布局大蓝筹的资金是“聪明钱”没错了。

▼图4 :XX沪深300ETF2018上半年基金前十大持有人

数据来源:基金半年报,截至2018.6.30

数据来源:基金半年报,截至2018.6.30好了,下面开始进入重点,如果观察沪深300指数和上证50指数,不难发现这两只“当红炸子鸡”有一个最大的交集,那就是两个指数占比第一大行业都是——银行。这意味着什么呢?

02

市值第一“带头大哥”,资金流入集中

银行股总市值在主流宽基指数中的占比遥遥领先,而且在整个A股也是首屈一指,这使得银行股成为了A股毫无疑问的中流砥柱。

主流宽基指数资金流入最多子行业

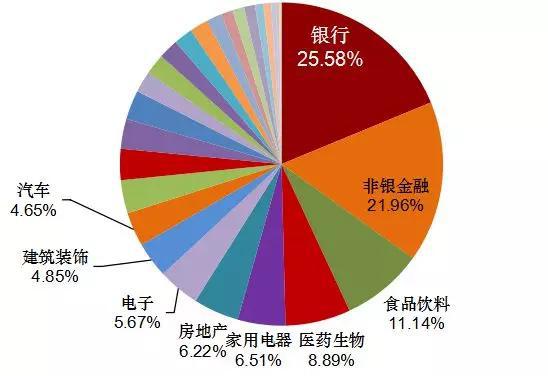

截至10月30日,沪深300指数中银行业占比达到25.58%,为沪深300指数中最重要的行业。这意味着涌入沪深300指数资金的25.58%都进入了银行股,10月以来沪深300ETF流入167亿元,那么借道沪深300指数流入银行股的资金就超过42亿元。

▼图5:沪深300指数行业权重

数据来源:Wind,截至2018.10.30

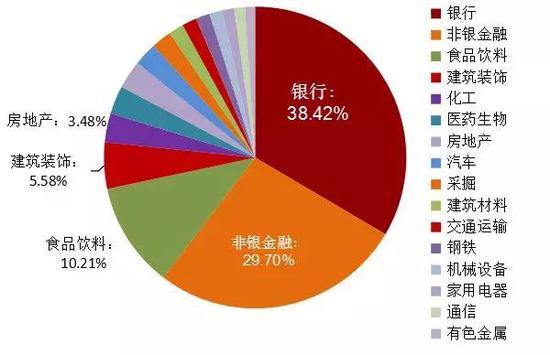

数据来源:Wind,截至2018.10.30相对沪深300指数而言,上证50指数中银行股的占比更明显。截至10月30日,银行股在上证50指数中的占比近40%,近一个月上证50指数ETF流入109亿,那么推算借道上证50ETF流入银行股的资金量也达43.6亿元。

▼图6:上证50指数行业权重

数据来源:Wind,截至2018.10.30

数据来源:Wind,截至2018.10.30综合来看,近一个月,光是看沪深300和上证50 作为跟踪标的的两类ETF,它们带入银行股的资金量合计便已超过85亿元。

这样看来,虽然银行ETF(512800)10月份的规模增量为22%(见下图),但如果和上证50类ETF相比,银行ETF的资金流入量应该还没有完全爆发,后期的规模潜力还是值得期待的。

▼图7:银行ETF份额与上证50ETF份额合计

数据来源:Wind,2018.9.28-2018.10.30

数据来源:Wind,2018.9.28-2018.10.30大盘蓝筹血统更胜一筹

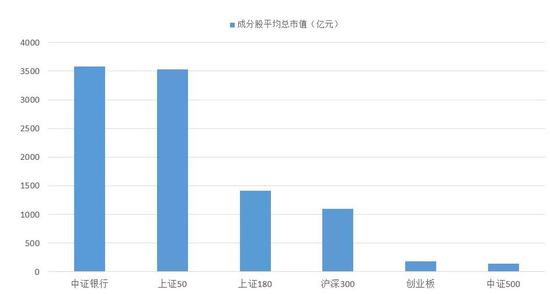

目前市场上的主流银行指数是中证银行指数,它包含了A股全部28只银行股。下图通过对比中证银行指数和其他主流宽基指数可以发现,前者平均成份股总市值远高于其他主流宽基指数,其大盘蓝筹和价值股属性较其它大盘蓝筹指数更加突出。其实,“蓝筹”一词源于西方,本意是西方赌场中最值钱的筹码,现在则引申为规模大、影响力大的一批上市公司,而论规模和影响力,银行若为第二,谁人敢说第一?

▼图8:各主流宽基指数成份股平均总市值

数据来源:Wind,截至2018.10.30

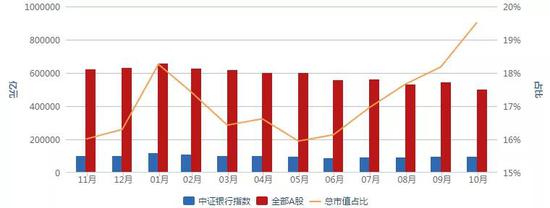

数据来源:Wind,截至2018.10.30此外,银行股总市值在整个A股市场上的占比也是首屈一指。观察中证银行指数,可以发现,从今年5月开始,银行板块市值占比便一路飙升,截至今年9月底,中证银行指数占比已突破19%。截至10月29日收盘,A股28家银行股流通市值为6.30万亿元,总市值为9.90万亿元。A股上市公司数量超过3500家,论数量,28只银行股占比不到0.8%,以0.8%的数量占到总市值19.52%的体量,确实不简单。

▼图9:中证银行指数总市值

数据来源:Wind,截至2018.10.30

数据来源:Wind,截至2018.10.3003

市值第一的背后——风险收益特征良好

作为市值第一大板块,银行不仅仅对A股市场的稳定有序、长治久安有着重大意义,它稳健的股价表现和公司业绩更是身为“资产压舱石”的重要标签。

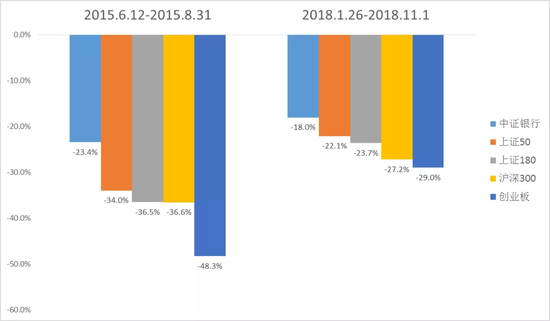

系统性风险下,抗跌属性突出

下面这组回测数据,展现的就是当市场发生系统性风险时,中证银行指数和其他主流宽基指数的涨跌幅对比。在2015年和今年的两次市场大跌中,银行指数较其它板块表现出更强的抗跌性,且这种抗跌性在同类的大盘及超大盘指数中也最为突出。

▼图10:2015年和2018年市场大跌中各指数表现

数据来源:Wind,2015.6.12-2015.8.31,2018.1.26-2018.11.1

数据来源:Wind,2015.6.12-2015.8.31,2018.1.26-2018.11.1历史上看,长期年化收益可期

从2013年到2018年,股市可以说经历大起大落,而观察下图可以发现,在过去5年中,银行股的风险收益特征还是比较良好的。

▼图11:中证银行指数年化收益率与年化波动率

数据来源:Wind,2013.10.31-2018.10.31,年化收益率取算数平均值

数据来源:Wind,2013.10.31-2018.10.31,年化收益率取算数平均值百业之母,经营稳健

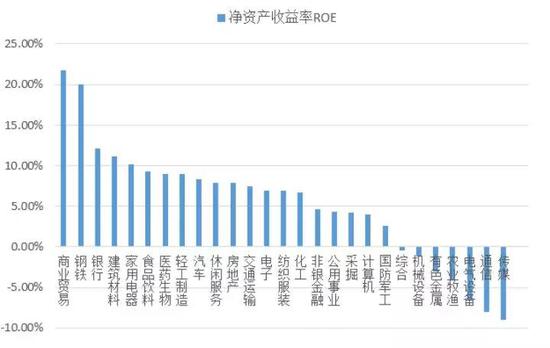

从2018年3季度报数据来看,银行业整体ROE水平为12.09%,在29个申万一级行业中位居第三。

▼图12:申万一级行业净资产收益率

数据来源:Wind,截至2018.10.30

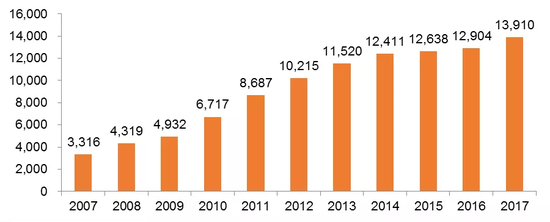

数据来源:Wind,截至2018.10.30银行被称为百业之母,经济的血液。从收益稳定性来看,在近年国内经济形势整体起伏的过程中,银行尽管净利润增速不高,但总体净利润规模表现稳定,每年均能保持稳定的持续增长。

▼图13:2007-2017年银行股票总体净利润规模(亿元)

数据来源:Wind,截至2017.12.31

数据来源:Wind,截至2017.12.3104

高效布局银行股——首选银行ETF(512800)

为什么目前正是布局银行股的好时机?

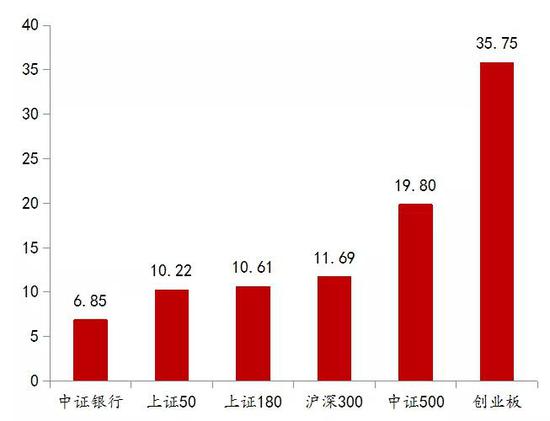

横向看估值,银行与其他主流指数相比优势明显。

▼图14:中证银行及其它主流指数估值对比

数据来源:Wind,截至2018.10.30

数据来源:Wind,截至2018.10.30纵向看估值,银行股目前也处于历史底部区间。

▼图15:银行板块PB历史走势

数据来源:Wind,2009.1.5-2018.10.30

数据来源:Wind,2009.1.5-2018.10.30如何布局银行股,精准地跟踪银行指数走势?投资ETF当然是不二之选。

目前市场上跟踪银行指数的ETF中,规模最大的就是银行ETF(512800),可以像股票一样直接在二级市场交易,目前1手只要100元左右,门槛非常低。近期在二级市场,银行ETF(512800)单日成交额频频上亿元,交投非常活跃,为市面上流动性最好的银行ETF,没有之一。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:史考

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)