【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

分析|强监管下,银监会为何突然下调拨备率要求给银行松绑?

澎湃新闻记者 蒋梦莹 来源:澎湃新闻

强监管年银监会却给银行业降了一场“及时雨”。

2月28日,中国银监会下发了《关于调整商业银行贷款损失准备监管要求的通知》(银监发[2018]7号,下文简称“7号文”),将拨备覆盖率要求由150%调整为120%-150%,贷款拨备率监管要求由2.5%调整为1.5%-2.5%。

7号文要求各监管部门在调整区间内按照“同质同类”、“一行一策”原则,明确银行贷款损失准备监管要求。“同质同类”指的是,各机构监管部门原则上应制定相应类别机构的差异化实施细则并及时印发实施;“一行一策”是指,各机构监管部门和银监局按照本通知和实施细则,进一步明确单家银行的贷款损失准备监管要求。

上市银行中,部分国有大行和股份行拨备覆盖率水平相对较低。来源:Wind数据、各银行三季度财报

为资管新规“开路”

多位业内人士向澎湃新闻透露,两三年前调降拨备覆盖率和拨贷比的消息就已在行业中盛传了。那么,为何会选在这个时机出台?

去年以来,强监管要求银行业金融机构将表外业务移回表内,对银行构成了压力。银监会2017年四季度数据显示,银行业平均拨备覆盖率达181.42%,拨贷比为3.16%,持续回升的同时还远超国际水平。但从银行的三季度报看,也有数家国有大行和股份行已低于或逼近监管红线,如浦发银行三季度拨备率为134.58%,工行为148.42%,紧随其后的平安、中行、光大、民生分别为152.11%、153.57%、154.02%、155.27%。

天风证券首席经济学家刘煜辉向澎湃新闻(www.thepaper.cn)分析指出,7号文的政策安排提供的更多的是技术手段,为资管新规的出台提供配套措施。

2017年,《关于规范金融机构资产管理业务的指导意见》内审稿与征求意见稿先后发布,旨在强力整顿已达百万亿规模的资管行业。而银行正是处于这一行业的核心。3月2日下午,银监会业务创新监管协作部主任李文红在银监会召开的“银监会化解金融风险 引领银行业服务经济高质量发展”新闻发布会上表示:银监会一直积极配合央行等相关部门,推进统一资管产品规制。下一步,银监会将出台商业银行平稳过渡的指导意见,指导商业银行平稳过渡。

表外资产回表后,相当多的资产需要银行补充资本金,下调拨备覆盖率有助于缓解银行资本占用,让银行表外资产顺利回表,降低“表外回表”的摩擦,有助于金融市场平稳过度。

但是,真会有这么顺利吗?

过去银行的非保本理财“游荡”在银行表外,无需计提资本,绝大多数银行业未按照相关规定对表外业务和其他非信贷类资产进行风险分类和计提拨备。一旦由表外转到表内,就需要计提资本和拨备。中信固收明明团队认为,显然银行的资产负债表无法承接所有游荡在表外的非标资产,不然势必面临“爆表”的风险。

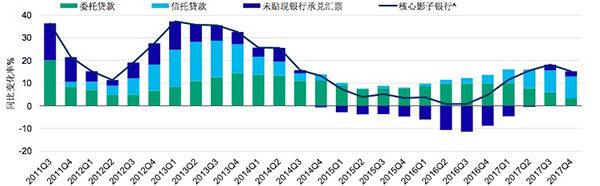

监管部门对非标的首度定义来自2013年3月发布的《关于规范商业银行理财业务投资运作有关问题的通知》,该文定义非标准化债权资产,指未在银行间市场及证券交易所交易的债权性资产,包括但不限于信贷资产、信托贷款、委托债权、承兑汇票、信用证、应收账款、各类受(收)益权、带回购条款的股权性融资等。上述穆迪报告显示,委托贷款、信托贷款和未贴现银行承兑汇票因监管收紧而出现整体增长放缓,同时信贷额度、资本和流动性限制了信贷供应继续回流到银行的程度,如果银行激进扩大贷款规模,可能面临资本和流动性的限制。

委托贷款、信托贷款和未贴现银行承兑汇票因监管收紧而出现整体增长放缓 来源:穆迪

监管年更需要信贷支持

一方面是金融去杠杆,一方面是为银行“降甘霖”,监管部门下的是盘什么棋?

实际上,今年以来这已经不是监管部门第一次为银行“补血”。

2月27日,央行发布公告〔2018〕3号,对商业银行资本补充债券的发行进行规范,并鼓励银行业金融机构发行具有创新损失吸收机制或触发事件的新型资本补充债券。

去年以来,强化监管将表外业务挤入表内,对银行指标构成了压力,为稳定业务和扩张业务,银行需要补充资金。实体经济的融资需求需要金融体系继续予以支持,央行的公告与银监会下调拨备覆盖率监管要求都是“应景”的重要举措,通过调整银行信贷额度,以支持实体经济。在2018年实体经济稳增长的目标要求下,信贷支持仍不可或缺,信贷扩张也成了应有之义。

某大型投行人士向澎湃新闻表示,通过下调两个监管指标,可以加快银行暴露不良资产,逐步化解僵尸企业的问题,从而将额度腾挪出给新的贷款,支持实体经济。

据央行2018年1月金融统计数据显示,2018年1月份除社会融资规模不及预期外,M2货币供应增速与新增信贷均超预期,新增信贷达到2.9万亿元,同比多增8670亿元,大幅超过前值5844亿元,创历史纪录。其中银行1月信贷投放往往具有标杆性意义,在很大程度上预示全年的信贷投放增降幅度及信贷额度的松紧状况。

“非标转标不到万不得已,谁都不愿意干,腾挪起来很费劲,有政策的话多放新贷款多好。只能说是大势所趋,银行同业的很多项目做不了了,被迫地要回到表内。大家本来就不愿意去做,不创造条件就更不愿意去做了。”上述投行人士说。

近年来,非标债权业务发展迅速,银行业将原来在表内核算的贷款业务转为表外业务或其他非信贷资产,正是规避了《贷款风险分类指引》对各类非标债权业务计提资本和拨备。在金融去杠杆政策下,融资需求表外转表内、非标转标,银行存在资本补充的压力,而M2增速放缓,同业负债受限,银行扩张负债较为困难,如果银行依靠外源再融资,将对市场资金面造成更大压力。7号文无疑可增加银行的内生能力,引导银行调整资产负债结构。

“银行愿不愿意非标转标?当然不愿意,还得其他政策倒逼。”上述投行人士表示。

刘煜辉称,当前资管新规才是最大的事情,这些都是为了比较顺利推出资管新规而做出的配套安排,虽然对银行来说要“接”回来的表外资产的量不会特别大,但是金融去杠杆的方向是坚定不移的,“回表内是明确得不能更明确的选择。”

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)