内容摘要

策略观点:油脂较为坚挺。2019年棕榈油产量下滑,整体处于库存减少周期;贸易谈判持续,期间美豆种植面积降幅明显,整体进口美豆数量锐减,叠加“猪瘟事件”,整体油厂压榨不如去年,豆油库存整体不如往年;中加贸易摩擦尚未缓和,同时加拿大和欧洲菜籽种植面积减少,整体菜油供给偏紧。2020年将是油脂产量整体放缓的一年,是油脂被动去库存的一年,油脂价格坚挺,中长期看涨。

棕榈油:棕榈油产量下滑,供给压力加大,库存继续下滑。2019年发生弱厄尔尼诺,引发棕榈油主产区印度尼西亚和马来西亚整体单产下降。尽管上述主产区前期种植面积增加,但是产能未有明显增加。此外,印尼和马来将推出生物柴油计划,国外现货商积极备货,导致整体库存减少。预计在2020年整体棕榈油产量和库存将会继续创新低,棕榈油价格将会继续上涨。

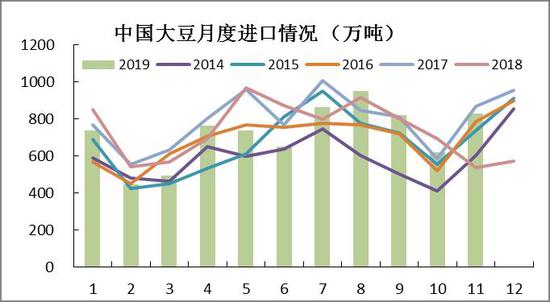

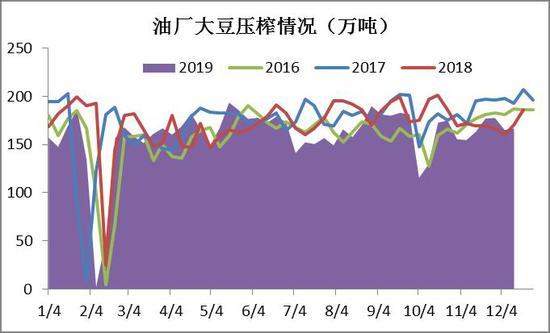

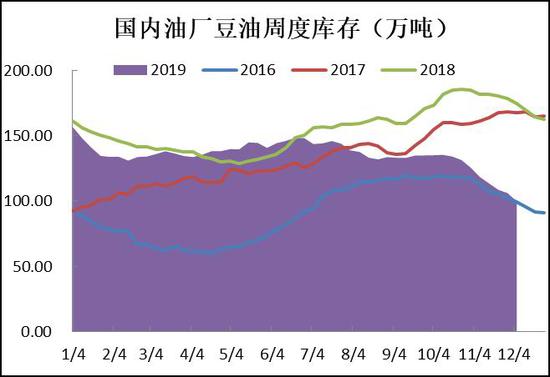

豆油:贸易谈判持续,美国大豆产能和出口减少,油厂压榨下滑,豆油库存持续下降。贸易谈判改变了全球大豆的贸易格局,同时我国为应对可能出现的“豆荒”,积极在国内大豆主产区扩大种植规模,进口方向从原来的美国转向巴西和阿根廷。但是油厂受“猪瘟事件”持续的影响,开机率放缓,整体豆油产量下降但是消费需求一定,因此豆油库存持续下降。

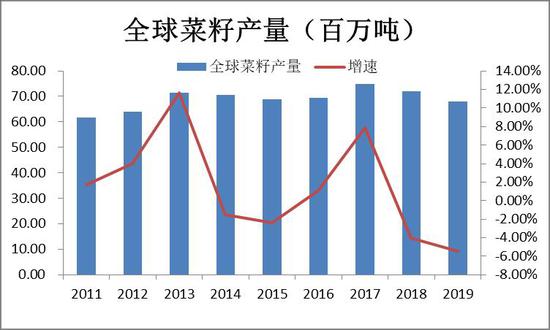

菜油:菜籽供应偏紧,菜油价格保持坚挺。菜籽主要依赖国外进口,中加贸易摩擦加剧。同时,国外主产区种植面积减少,明年整体产能下降。整体油脂消费需求趋于稳定,豆油产能下降,棕榈油减产已定,对菜油价格起到了提振作用。

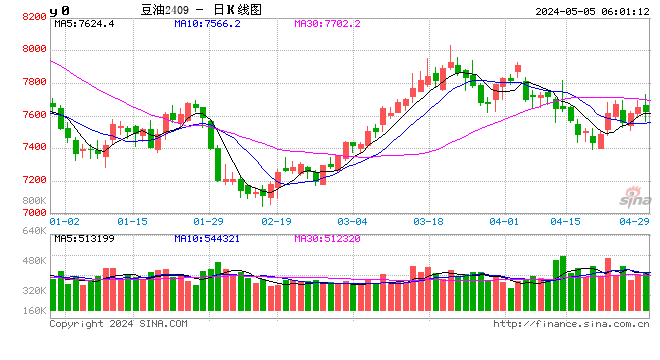

一、油脂行情回顾

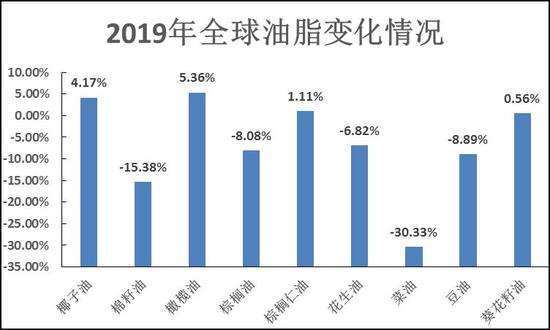

2019年油脂价格波动上升,重心上移;油脂间强弱不同,棕榈油最强,菜油最弱。2019年油脂供应偏紧,油脂价格中枢低于2017年,油脂间供需强弱不同,豆粽基本面强于豆菜,关注豆粽价差缩小的套利机会,多豆油空棕榈油。2019年一季度发生弱厄尔尼诺现象,导致印尼和马来棕榈油减产,整体推动油脂板块价格上涨。

图1:2019年油脂油料指数

资料来源:Wind数据库,信达期货研发中心

回顾2019年整体油脂价格走势,不难发现豆油指数基本处于处于(5200,6500)元/吨的区间上升阶段;与此同时,棕榈油指数整体也处于上升阶段的过程,棕榈油指数价格从年初近4200元/吨,一路上涨到年末的5900元/吨;菜油价格的底部夯实并呈上升趋势,指数价格在6400元/吨的底部有很强的支撑,期间价格呈波动上涨趋势,11月底价格最高上冲至7600元/吨。油脂走势相同,但细微部分有差异。豆油基于低库存的现实与贸易战的预期中震荡上升,“猪瘟事件”影响油厂开机,进而左右豆油的涨跌变化;棕榈油在产量减产的预期逐步变为现实的过程中,价格不断上涨;菜油基本面弱于豆棕,国外主产区菜籽种植面积减少以及中加贸易摩擦仍在,菜油整体供应偏紧。

图2:豆油指数

资料来源:文华财经,信达期货研发中心

图3:棕榈油指数

资料来源:文华财经,信达期货研发中心

图4:菜油指数

资料来源:文华财经,信达期货研发中心

展望2020年油脂行情,基于贸易谈判以及美国大豆种植面积减少,东南亚棕榈油减产局面已定,并出台政策刺激生物柴油消费与出口,主产国主动去库存的行为,“猪瘟事件”导致豆油库存偏低,可以预期未来一年油脂价格将触底反弹,开启慢牛行情,菜油基本面稍弱于豆棕。

二、2019年全球油脂油料供应仍旧偏紧,价格依旧坚挺

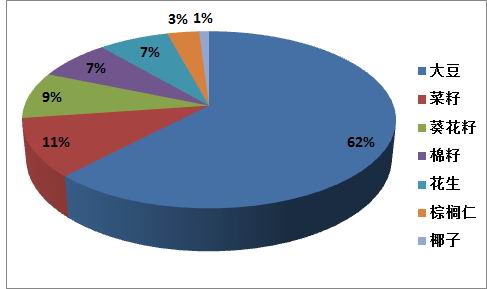

市面上主要食用植物油包含以下三类:豆油、菜油和棕榈油。上述主要食用植物油来源自大豆、菜籽和棕榈果。全球主要草本植物的油料有大豆、菜籽、葵花籽、花生、棉籽、棕榈仁和椰子,这七种油料中大豆的比重最高,占上述七种油料的62%,菜籽、葵花籽、棉籽和花生分别占比9%、7%、7%。因此,大豆供需变化将影响整个草本油料的供需格局。

食用植物油的来源中,除了从上述草本油料作物中提取之外,还可以从木本植物中提取。全球最大的木本植物油为棕榈油,由油棕树上的棕榈果压榨而成。棕榈油产量约占全球主要油脂产量的36%,草本植物油中排在前三位的是豆油、菜油、葵花籽油,占全球油脂产量的比重分别为29%、12%、10%。

图5:全球主要油料产量占比 单位:%

资料来源:USDA,信达期货研发中心

图6:全球油脂产量占比 单位:%

资料来源:USDA,信达期货研发中心

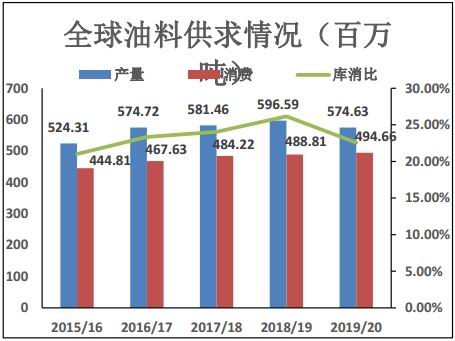

2019/20年度全球油料的产量增速略低于消费增速。根据USDA数据,全球油料产量达到5.75亿吨,比上年度的5.97亿吨小幅下行;消费量为4.97亿吨,比上年度的4.89亿吨增加1.6%。油料的小幅下行,主要是由于大豆减产导致的,大豆产量减少20.73万吨,而其他油料合计产量减少2180万吨;其国大豆产量略微有所减少,美国由于天气等原因,导致单产低于上年度,产量减少。此外,棕榈油由于上半年遭到弱厄尔尼诺袭击,单产下降但是种植面积较去年增加,整体产能没有明显变化。

图7:全球油料供需图 单位:百万吨

资料来源:USDA,信达期货研发中心

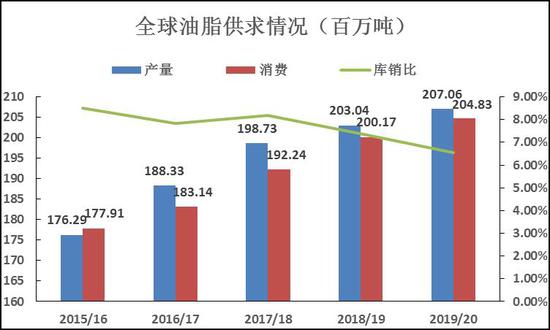

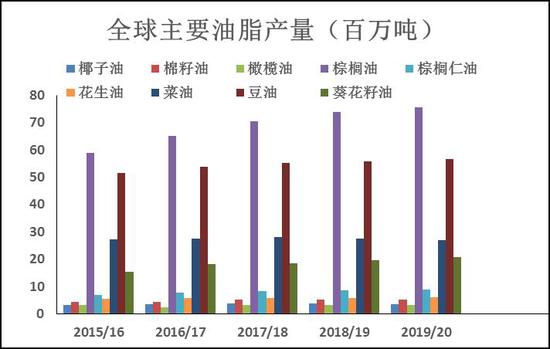

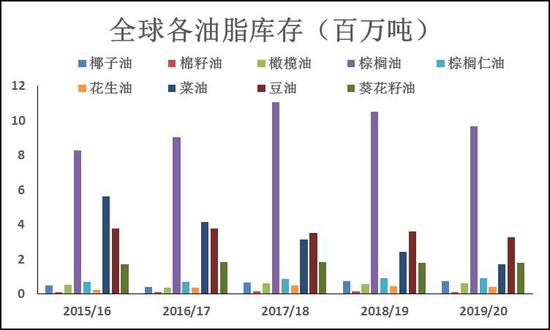

2019/20年度全球油脂的产量与消费增速吻合。根据USDA数据,全球油脂产量达到2.07亿吨,比上年度的2.03亿吨增加1.97%;消费量为2.04亿吨,比上年度的2.00亿吨增加2%。油脂的产量与消费差为223万吨,最终期末库存为1921万吨,比上年度减少8.96%。库消比为6.54%,略低于上年度的7.37%。产量与消费的增量主要由棕榈油与豆油增产导致,其中棕榈油产量增加191万吨,比上年度增加2.58%,消费增加175万吨,较上年度增加2.41%;豆油产量增加102万吨,比上年度增加1.83%,消费增加157万吨,比上年度增加2.84%。

图8:全球油脂供需图 单位:百万吨

资料来源:USDA,信达期货研发中心

图9:全球油脂库存变化图 单位:万吨

资料来源:USDA,信达期货研发中心

整体而言,油脂的产能放缓且消费增加,整体供求平衡开始倾斜。根据USDA发布数据,近几十年以来油脂产量平均增速为4.7%,同时消费平均增速为4.6%,基本供给与需求处于动态平衡状态。但是近五年来产量与消费的平均增速均为3.5%,以2019/20年度为例,产量增速为1.98%,消费增速为2.33%,供给不能完全满足需求。回顾2019年行情,豆油和菜油产量增速明显弱于棕榈油。近几十年以来棕榈油年均产量增速为7.5%,豆油和菜油的产量增速分别为4.2%和5.7%。近五年来,豆油和棕榈油的产量增速分别为5.3%与4.3%,而菜油的产量增速降幅只有1.7%。一方面我国从18年停止菜油收储之后,国内菜籽价格明显高于加拿大进口菜籽价格,并且国内生产的菜油价格要远远高于豆油价格,面对国际菜籽与国内豆油的竞争,国产菜油市场份额逐步减少,菜籽种植收益减少导致产量下降。另一方面,我国同加拿大贸易问题摩擦犹在,同时加拿大和欧盟整体减少了菜籽种植面积,预计不久将来菜籽产量会锐减。21世纪以来,棕榈油主产区—印度尼西亚和马来西亚斯不断扩大棕榈树种植面积,整体产能要高于豆油和菜油。然而,2018/19年度东南亚棕榈油主产区发生厄尔尼诺现象,结果导致其产量大幅下降,库存也呈现大幅回调,因此近五年产量增速低于往年。同时,棕榈油盘面价格不断上升,豆棕价差不断缩小,豆油整体库存低于同期,未来一定时间内豆油上涨空间较棕榈油更大。

图10:全球各油脂产量 单位:百万吨

资料来源:USDA,信达期货研发中心

图11:全球各油脂库存 单位:百万吨

资料来源:USDA,信达期货研发中心

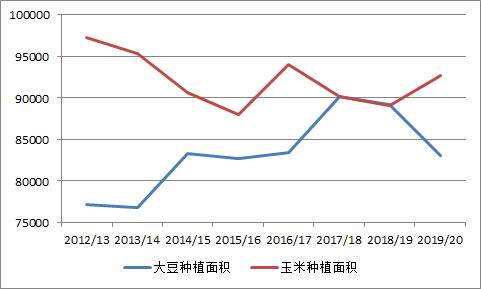

2019/20大豆的作物年度是从2019年9月到2020年8月,而USDA将会在2020年5月上旬首次公布2019/20年度的全球油脂油料供需平衡表。自全年贸易谈判开展以来,中国采取一系列措施反击美国对华的征税政策。首先从2018年7月6日起,中国对来自美国的大豆加征25%的征税,后面上升到30%。较高的进口大豆征税导致中国油厂改变了进口方向,我国从南美等国家进口的大豆替代美豆。因此,贸易谈判以来大量的大豆被存放在美国的仓库里,美国农民转向种植玉米替代种植大豆。

根据USDA的预计,在2019/20年度美国农户将扩大玉米和小麦种植面积,而减少大豆种植面积。美国农业部下属总经济师办公室预计2019/20年度美国大豆种植面积将下降至7560万英亩,较2018/19年度的8760万英亩减少13.70%。另外,由于阿根廷大豆与东南亚棕榈种植面积增加,导致2019年上半年油脂油料供应宽松,但是美国通过减少大豆种植面积主动去库存的行为,同时东南亚遭遇天气原因导致棕榈油单产下降,将改变下半年油脂油料供应宽松格局。

图12:油脂板块指数

资料来源:文华财经,信达期货研发中心

回顾历史行情,整体油脂价格走势大致可分为三个周期,2006-2008年、2009-2015年、2016至今。2006-2008年,整体经历了一波上涨又下跌周期。2006年油脂价格基本处于底部,此刻往往库存偏高,在高库存的背景下,主产国通过减少种植面积与增加多元化消费积极去库存,恶劣的自然天气导致价格迅速上涨。2019年油脂供应偏紧,国内“猪瘟事件”导致油厂开机下降减少了豆油产量,国外棕榈油主产区产量下降叠加印尼和马来当地力推生物柴油计划,导致整体油脂库存下降。展望2019年可以类比2016年的情况,站在新周期的起点,期待未来油脂价格上涨。

三、厄尔尼诺天气导致棕榈油产量和库存双降

1.全球棕榈油产量与库存进入调整期

2019/20年的全球棕榈油产量较前一年将增加180-200万吨,2018/19年度全球棕榈油产量较前一年增加327万吨。二者相比,遭受了厄尔尼诺的全球棕榈油增速较前年明显下滑,预计减产还会持续到下一年度。

棕榈油主要从棕榈果压榨中获得,棕榈树是一种生长在热带雨林的木本植物,对于自然灾害抵御能力较强。除非遇到极端天气,诸如厄尔尼诺(降水减少,温度升高),否则很难影响其产量。根据气象局记载,2015-2016年发生强厄尔尼诺;2019年第一季度发生弱厄尔尼诺。21世纪以来,棕榈树种植面积一直保持较为稳定的增速,基本上在4%-5%左右;单产年均增速主要受当地自然天气原因,基本上在1%-2%左右。

大豆和菜籽作为豆油与菜油的油料来源,属于草本植物,面对天气变化的抵抗能力弱于油棕树,因此产量增速不及棕榈油。另外棕榈油的性价比较高,低价与高产使得棕榈油消费不断挤占豆油与菜油消费市场。

21世纪以来,全球棕榈油产量稳步上升,进而导致全球油脂库存上升。根据相关部门统计,整体油脂库存水平保持在5.2%的增速。油脂库存从最开始的400万吨增加到2019/20年度的1921万吨。除了在2015-2016年因厄尔尼诺天气导致棕榈油减产以及2019年第一季度若厄尔尼诺减产,全球整体油脂水平没有提升,其他时间均处于增长阶段。目前油脂处于上涨阶段,主要原因在于贸易摩擦尚未得到彻底解决、“猪瘟事件”抑制油厂开机导致豆油库存低于同期、上半年的弱“厄尔尼诺”天气导致棕榈油减产。

图13:全球棕榈油供需 单位:百万吨

资料来源:Wind,信达期货研发中心

图14:全球棕榈油库存及变化 单位:百万吨

资料来源:Wind,信达期货研发中心

2019年度印尼棕榈油库消比下降,同时马来棕榈油库消比下降。马来西亚和印度尼西亚是全球棕榈油主要产区,根据Wind数据披露,马来西亚整体棕榈油产量较去年有所增加,增幅大概1%,总产量达到了2100多万吨;印度尼西亚整体棕榈油产量较去年有所增加,增幅大概4%,总产量达到了4300多万吨。二者总计年产量达到了6400多万吨,占全球总产量的84.56%。

2019年度印度尼西亚棕榈油的库存减少2%,马来西亚的库存减少16%,同时这两个国家的库消比分别为6.00%和9.00%。从2000年以来,全球棕榈油的产量与消费的年均增速为6-7%,2019年的厄尔尼诺导致全球棕榈油供不应求,库存减少。随后棕榈油进入复产周期,在未来2019年棕榈油产量增速放缓,全球棕榈油供应持续宽松的格局进入调整阶段。

图15:印尼棕榈油产量和增速 单位:千吨

资料来源:USDA,信达期货研发中心

图16:马来棕榈油产量和增速 单位:千吨

资料来源:USDA,信达期货研发中心

图17:印尼棕榈油消费和增速 单位:千吨

资料来源:USDA,信达期货研发中心

图18:马来棕榈油消费和增速 单位:千吨

资料来源:USDA,信达期货研发中心

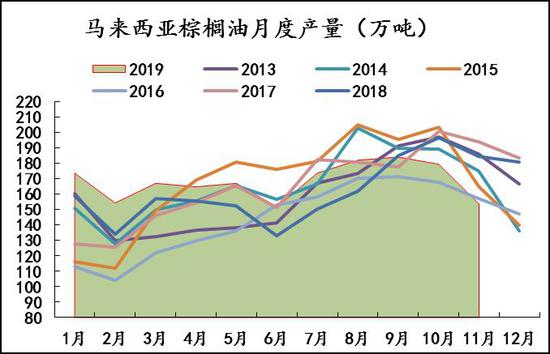

棕榈油的产量颇具季节性,主要是由当地的棕榈树生长环境决定的。一般而言,棕榈树产油一般是由每年2月份开始,紧接着产能增加,到9月份和10月份达到一年的产能峰值,随后产量下降。因此,马来西亚棕榈油价格经常受当地棕榈油产量和库存季节性影响。按照以往规律,每年1月至4月,马来棕榈油产量下降,同时库存减少,油价上涨;5月至9月,马来棕榈油产量上升,同时库存增加,油价维稳下行;10月至12月,马来棕榈油产量下降,同时库存减少,油价上涨。

图19:马来西亚棕榈油月度产量 单位:万吨

资料来源:天下粮仓,信达期货研发中心

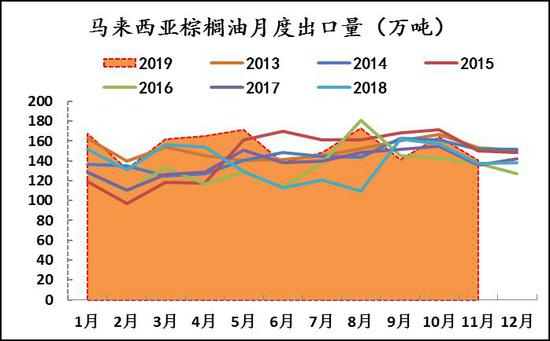

图20:马来西亚棕榈油月度出口 单位:百万吨

资料来源:天下粮仓,信达期货研发中心

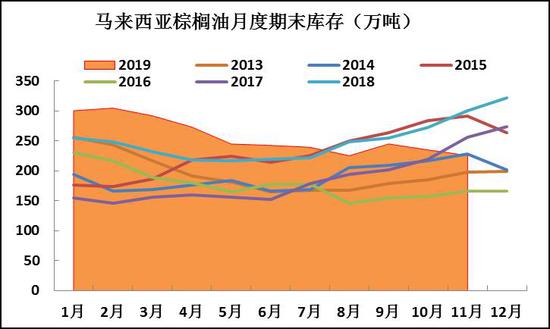

2019年整体棕榈油库存情况与往年不同,主要受一季度厄尔尼诺现象影响。厄尔尼诺造成东南亚整体降雨偏少,产能下降。同时,印尼和马来力推生物柴油计划,国内现货商积极备货,导致库存急剧下降,跟2015年情况不同。2015年为出现部分时间段的不良天气,并未有任何国内事件驱动。同时,美国气象局和澳大利亚气象局公布数据表明,在接下来一段时间,厄尔尼诺现象发生的概率不足50%。2019年的厄尔尼诺现象已经造成棕榈油主产区产能下滑,库存下降,出口增加。

图21:马来西亚棕榈油月度库存 单位:万吨

资料来源:MPOB,信达期货研发中心

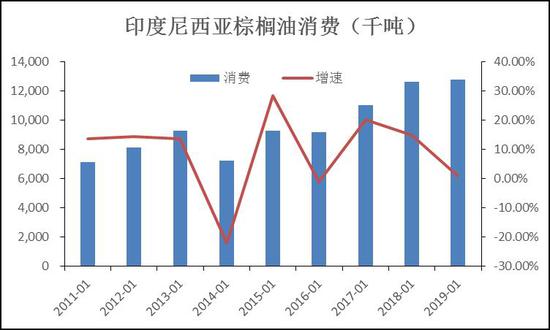

2.东南亚主产区减产背景下,棕榈油需求猛增

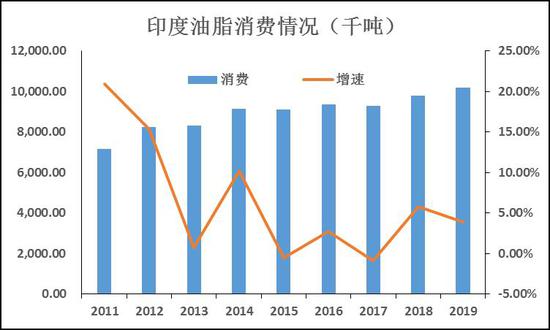

世界油脂消费国家主要集中在印度、中国和欧洲。其中,印度是全球油脂消费最大的国家,同时也是依赖进口油脂满足需求的国家。根据相关数据表明,印度主要消费的油脂品种为棕榈油,并且保持稳定的速率增长。同时,印度棕榈油进口棕榈油主要从马来西亚和印度尼西亚,马来占比最大。近期,就部分区域政治事件,马来领导人发声导致印度限制马来西亚出口棕榈油。但纵观历史行情,印度油脂消费离不开马来的供给。预估2019/20年度,印度棕榈油的消费与进口将增加150万吨左右。

根据USDA发布的最新数据,印度油脂消费比重最大的是棕榈油、其次是豆油,二者占比分别为43%和24%。二者占比超过半数,由于印度本身生产油脂数量低,基本上依赖从国外进口为主,马来和印尼是其主要油脂供应商。

图22:印度棕榈油消费及增速 单位:千吨,%

资料来源:USDA,信达期货研发中心

图23:印度棕榈油进口及增速 单位:千吨,%

资料来源:USDA,信达期货研发中心

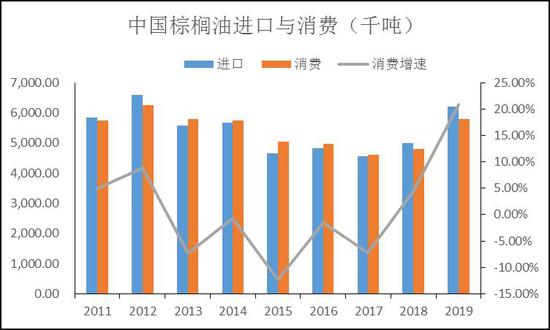

随着人口的增加,我国油脂消费明显增加,体现最明显的是棕榈油。2019年,随着天气导致棕榈油主产区减产,叠加生物柴油计划,整体马来库存一直下降,盘面价格一直走高导致进口利润打开,国内现货商大量进口棕榈油。我国每年棕榈油的消费一般在400万吨到500万吨左右,随着未来马来和印尼国内生物柴油的推进,国内现货商积极得备货,未来供应将会偏紧。

图24:中国棕榈油进口与消费 单位:千吨

资料来源:USDA,信达期货研发中心

一般而言,东南亚棕榈油主产区库存与国内期货价格呈现相反关系。当主产区产能增加,库存上升,价格下行;反之,主产区产能减少,库存下降,价格上涨。目前,马来和印尼受极端天气影响,产能下滑导致库存处于低位,整体低于去年同期。今年年初棕榈油价格最低的时候仅为4000多元钱,今年目前基本上接近6000元钱。随着国外棕榈油去库存进程加快,棕榈油供应压力增加,价格上涨空间较大。

四、国内大豆进口减少,豆油去库存加快

1.贸易谈判持续,同时美国大豆产量下降,进而导致进口减少,国内库存偏低

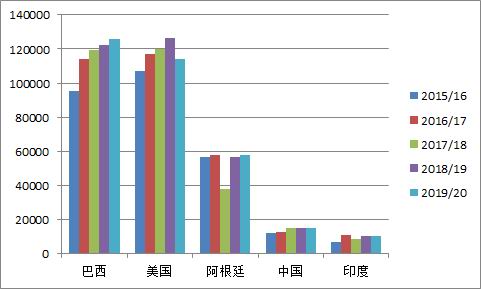

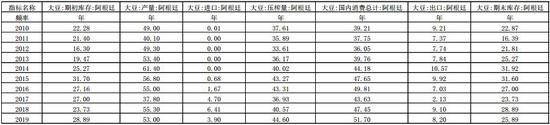

2018年以来,贸易谈判一直持续,结果反复未定。贸易谈判持续进行改变了全球大豆的贸易格局,美国农民去年开始就做好评估,该种玉米代替大豆,仅为应对缺乏中国购买而导致大豆库存增加。根据USDA报告12月份数据的披露,在2019/20年度美国大豆种植面积为7650万英亩,比上年度的8300万英亩减少7.83%,美国大豆产量为0.96亿吨,比上年度的1.20亿吨减少20%。不过巴西与阿根廷产量还是小幅上升,巴西产量比上年度增加5.13%,阿根廷产量比上年度减少4.16%。这三个国家2019/20年度的大豆产量合计为2.73亿吨,比上年度的2.93亿吨减少6.83%。由于大豆作物年度为9月到次年8月,因此2019年的上半年关注美国大豆的供应。

图25:主要国家大豆产量 单位:千吨

资料来源:USDA,信达期货研发中心

图26:美国大豆与玉米种植面积 单位:千英亩

资料来源:USDA,信达期货研发中心

巴西和阿根廷大豆生长时期较美国略晚,一般是每年10月至次年年中。因此,研究南美洲上述两大国家大豆生长情况时,首先得关注其播种情况。每年9月美豆完成收割,10月巴西大豆开始播种,到来年1-2月开始收割;阿根廷大豆稍微晚点,基本上每年4月份开始收割。

根据USDA12月发布披露的估计,在2019/20年度,巴西的产量将持续增加,产量为1.22亿吨,出口增加至7600万吨,期末结转库存为3000万吨,高于上年度的2976万吨。阿根廷产量为5530万吨,出口量减少至910万吨,期末结转库存为2889万吨,低于上年度的2373万吨。

表1:巴西大豆供需平衡表 单位:百万吨

资料来源:USDA,信达期货研发中心

表2:阿根廷大豆供需平衡表 单位:百万吨

资料来源:Wind,信达期货研发中心

贸易谈判反复并且持久,从2018年开始至今,刚好达成初步协定,暂定后面的加税。但是我国大量从巴西和阿根廷进口大豆,尽量减少对美豆的依赖。因此,上述客观条件导致美国农民减少大豆种植,转向玉米。因此,巴西大豆产能达到了历史的巅峰,增长到了1.23亿吨,超过了去年。阿根廷因为自然天气原因,大豆产量开始下滑,仅为0.53亿吨,低于去年同期的0.55亿吨。

2.“猪瘟事件”导致豆粕需求锐减,同时大豆进口减少,豆油库存下降

2018年-2019年贸易战持续进行,我国大豆风向出现明显变化,从原来的美国转向巴西为主的南美洲国家。同时,随着对美豆等农产品加征征税,中国大豆进口减少,“猪瘟事件”抑制油厂开机,豆油产量锐减,库存急剧放缓。

我国主要消费的油脂以豆油为主。根据油厂实操结果而言,1吨大豆能压榨出0.785吨豆粕和0.185吨豆油。我国每年消费油脂量一定,基本上维持在3500万吨左右。豆油占比接近50%,其次豆油和棕榈油占比接近20%,最后还有部分花生油、棉籽油和葵花籽油。此外,油厂压榨主要产物是以豆粕为主,油厂根据压榨利润决定开机率。“猪瘟事件”导致豆粕需求锐减,油厂为保障压榨利润减少压榨,豆油去库存。

图27:中国大豆进口 单位:万吨

资料来源:海关总署,信达期货研发中心

图28:国内大豆压榨量 单位:万吨

资料来源:天下粮仓,信达期货研发中心

油厂大豆压榨产物主要由豆粕和豆油组成。通过对历史数据复盘,可以发现近十几年油粕比走势与豆油价格波动类似。在2010年以前,油粕比走势与豆油价格走势基本雷同。但是随着饲料配方的改良,蛋白粕的消费比例从2000年的50%上升到2011年的70%,再到目前80%的比例,逐渐加入菜粕、棉籽粕等杂粕,油粕比价格走势与豆油价格走势大相径庭。因此,豆油作为副产品生产,豆粕的库存与基差与大豆压榨利润高度相关,豆粕价格也主导油粕比走势与变动节奏。2011年之后豆油的消费增速平均为5.5%,而豆粕的平均消费增速为6.8%,油厂为了销售更多的豆粕而进口压榨大豆,而豆油的产量超过其消费量,库存水平不断增加。

通过对历史复盘,可以发现油脂和粕类消费具有明显的季节性。一般而言,油脂在上半年会出现下跌情况,粕类出现上涨情况;油脂在下半年会出现上涨情况,粕类出现下跌情况。每年的4月,油脂价格一般会上升到今年顶峰,将在9月份下行到底部;每年的3月,豆粕期货价格会出现底部,将在8月份上升到价格顶部。但是如果豆油与豆粕在消费与库存出现明显矛盾的情况下,油厂只能选择挺油或者挺粕的时候,就会出现逆季节性走势。一般而言,豆粕的库存高点出现在7月底8月初,随后进入豆粕的消费旺季,豆粕库存减少,为了满足豆粕的消费需求,油厂在此期间一般挺粕抛油,导致油脂库存增加,油粕比下降。在四季度进入春节备货的油脂消费旺季,油厂挺油抛粕,10月份之后,豆油的库存逐渐减少,油强粕弱。上述规律在2013-2016年不断重复,但是在2017年与2018年下半年出现不同现象。2018年以后,全国爆发“猪瘟事件”,致使油厂压榨利润压缩,开机放缓导致豆油库存下降。

图29:全国油厂豆油库存 单位:万吨

资料来源:天下粮仓,信达期货研发中心

图30:国内豆油消费 单位:万吨

资料来源:天下粮仓,信达期货研发中心

根据USDA披露的12月数据表明,2019年美国大豆产量减少同时南美大豆产量增加,在贸易谈判反复持续的情况下,巴西和阿根廷大豆出口与压榨将继续增加,最终年末库存量依旧处于低位;美国通过减少种植面积主动消化未能出口到中国的库存量。在南美被动去库存与美国主动去库存的驱动下,全球大豆供应宽松格局向供需平衡转变。

五、中加贸易摩擦犹在,菜籽整体供需偏紧,菜油价格坚挺

1.全球菜籽产量下行,库存下降

2019年度全球菜籽产量为6802万吨,较上年度的7194万吨减少5.44%,消费量为6596万吨,比上年度的6726万吨减少1.93%,产量下行幅度较消费需求减少幅度更大,需求旺盛导致最终期末库存为669万吨,比上年度的832万吨减少19.59%;库消比水平下降到8.45%,低于上年度的9.46%,处于近十五年的第二低位,仅仅高于2016/17年度的7.09%。菜籽的产量增速逐渐放缓,增速趋势线向下运行,从2005年度以来平均增速为的3.03%,但是从2013年度开始,全球菜籽产量维持在7000万吨左右,近五年产量的平均增速为-0.03%,可以理解为这些年的全球菜籽产量几乎不变。菜籽的消费从2005年度以来,平均增速为3.09%,与产量接近,但是在近五年的增速平均为0.53%,处于微增长阶段,菜籽库存在近五年以3.31%的速度在减少。在菜籽产量维持不变,消费略有增加的情况下,全球菜籽库存量不断减少。

图31:全球菜籽产量和增速 单位:百万吨,%

资料来源:USDA,信达期货研发中心

图32:全球菜籽消量与增速 单位:百万吨,%

资料来源:USDA,信达期货研发中心

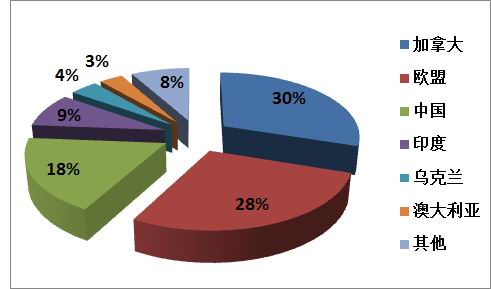

主产国菜籽产量下降。全球菜籽产量主要集中在加拿大、欧盟、中国和印度,这四个国家的菜籽产量合计占比高达85%,其中加拿大和欧盟占比分别为30%、28%。2019年度加拿大菜籽产量为2110万吨,比上年度的2133万吨减少1.07%,欧盟菜籽产量为1960万吨,比上年度的2215万吨减少11.49%。另外澳大利亚的菜籽产量虽然占全球菜籽产量只有3%,但却曾经是全球第二大菜籽出口,仅次于加拿大。在2019年度澳大利亚的菜籽产量比上年度减少137万吨,减幅高达37.33%。由于产量的减少,澳大利亚可供出口的菜籽数量也减少,预计2019年度菜籽出口量为200万吨,比上年度减少65万吨,低于乌克兰250万吨的出口量。

欧盟作为全球第一大菜籽消费国,每年消费量占全球菜籽消费总量的34%,由于2019年度菜籽减产250万吨,将从加拿大、乌克兰地区增加进口,这也导致了加拿大菜籽出口量在2019年度增加到1160万吨,比上年度的1080万吨增加6.96%。

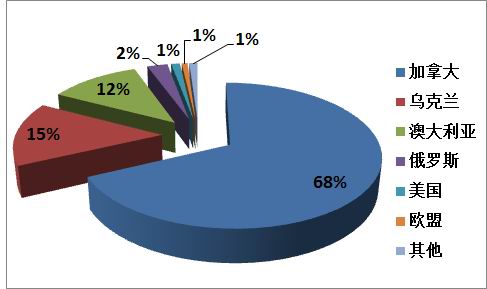

图33:全球各国菜籽产量比重 单位:%

资料来源:USDA,信达期货研发中心

图34:全球各国菜籽出口比重 单位:%

资料来源:USDA,信达期货研发中心

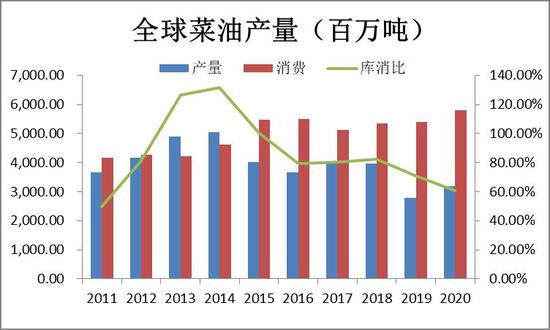

2.国内外菜油库存降至近八年最低

全球菜油产量与消费均减少,库存与库消比降至近几年低点。2019年度全球菜油产量为2700万吨,比上年度的2770万吨略微减少,全球菜油消费量为2770万吨,较上年度的2783万吨略微下行。产量基本难以满足消费。在2018年度的产量与消费差为80万吨,2017年度为136万吨。最近几年的产量不足以满足消费,产消差依赖于此前积累的库存填补空缺。

全球菜油的库存变化经历了过山车的走势,大致可以分为三个阶段:在2007年度之前为第一阶段,全球菜油库存基本维持在100万吨以内;第二阶段为累库存阶段,从2008年度到2014年度,菜油库存不断增加,从之前的100万吨上升到600万吨,库存量翻了六倍;第三阶段为去库存阶段,从2015年至今,库存量不断减少,从600万吨减少到300万吨。

图35:全球菜油产量、消费、库消比 单位:百万吨,%

资料来源:USDA,信达期货研发中心

图36:全球菜油库存与增速 单位:百万吨,%

资料来源:USDA,信达期货研发中心

六、油脂总结与展望:供不应求,油脂坚挺

2019年油脂价格筑底反弹,一路攀升。首先,棕榈油主产区遭遇厄尔尼诺天气,整体产量增速放缓,同时生物柴油计划兴起,国内外现货商积极备货,驱动油脂价格上扬;其次,贸易谈判反复并且持久,美国农民调整种植策略,并且大豆主产区天气不好,整体产量下滑。年初中国采取低蛋白日粮、增加蛋白粕进口策略将放缓豆粕消费增速,加速豆油主动去库存,恰好碰上“猪瘟事件”蔓延,豆油库存创近几年新低。

棕榈油产量增速放缓,供给压力增加。2019年东南亚棕榈油主产区遭遇自然天气危害导致减产延长至明年第一季度。尽管马来和印尼一直致力于棕榈树种植面积增加,但是单产并未改善。因此,棕榈油价格从年中4300多飙升至5900多,涨幅超过30%。此外,“猪瘟事件”加速豆油去库存,豆棕价差(人民币)一般在(1000,1200)波动。随着棕榈油价格上涨,豆粽价差常处于800以下。未来豆油的上涨空间较大。

信达期货 梁仁方

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)