|

|

|

铜市研究:现货市场充裕下期货价格压力初现(2)http://www.sina.com.cn 2007年06月18日 00:17 新浪财经

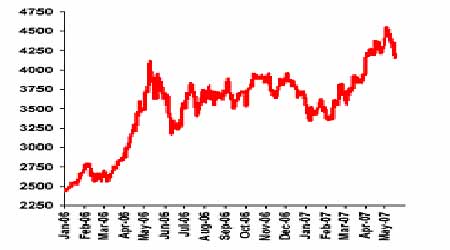

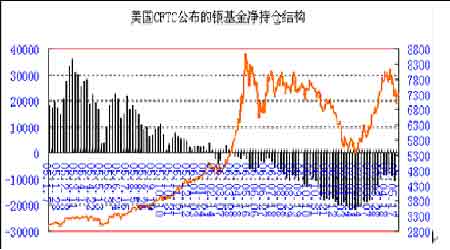

LME 基本金属指数 三、美国商品期货交易委员会(CFTC)最新公布截止5月29日当周COMEX铜期货 分类持仓报告.

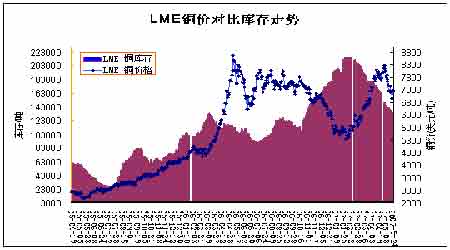

CFTC公布的报告显示,截至5月29日,基金多头减仓较大,套利头寸增加;商业空头持仓增加,总计空头持仓大幅增加。市场短期看空信心在增涨,多方信心在退却。 伴随着库存的逐步下降,目前伦铜现货升水盘踞在80点附近,而注销仓单长期维持在13000吨附近未见消退,显示后期库存继续下降的能力。此时针对6月20日到期之前的头寸,软逼仓已经显露迹象。不过对于控制仓单的这部分多头来说,摆在面前的最大问题依然是亚洲仓库的库存将会出现增加,这些来自中国的转口铜可能正在运输过程中,多头的现货手段将会受到一定的考验。 四 、后市展望 五月低铜价出现了反弹,价格从5月24日的低点$6967/吨开始走高,过去两周里出现反弹到$7645/吨的高点.库存变化成了其中的部份关素因素- 本月LME库存的下降和上海库存的微弱下降形成做多的支撑因素。尽管价格相对出现了疲软,但现货市场短期仍然表现的紧张,近期的期货升水仍然围绕着价格上升中受到了投资者对中国已经过度备库的担心. (1)、怎么涨的….现在怎么跌下来 在上面的报告里,我们看到了铜价在五月初突破了$8000/吨,价格在三个交易日里站在$8000/吨的门槛上,接着价格上探至五月四日的$8335/吨. 但是这就也是过去一个月里的高点了. 5月中出现了全方位的下挫.五月二十四日铜价收盘于$7000/吨,两周里下跌了15%. 近期出现了一些温和的反弹,价格进入$7100/吨 - $7600/吨的区间里.相对价格观察LME库存水平人们会产生疑惑. 从五月初的约154,000 吨LME库存,下降至150,000吨以下 (-2.5%),随着铜价于五月四日见顶,库存继续渐渐地下降,五月29日下降至约130,000吨,该月为库存下降了15%. COMEX 库存同样稳定下降. 库存下降至约26,500 吨,降低了3,500 吨(-12%).对此产生抵消作用的显然是上海. 库存五月份迅速地从四月底的不到70,000 吨上升至五月中旬高峰时的99,556吨。从铜市场 (特别是投资买入者)将中国看作是2007年消费的关键推动因素来看, 市场肯定会感到紧张. 接着会怎么样? 铜价出现了机敏的修正.是上海库存的变化对市场人气及价格产生了严重的影响。 (2)、欧洲目前的现货市场可以用死寂一般来形容. 这并不是因为最终用户的需求令人望,而是消费者 (精铜消费者) 在欧洲抢先地采取行动,在长期合约下买入了他们主要需要的货。因此,市场现货的买入有限,而现货升水从上个月来进一步上升至约$55- 80/吨。此外,充足的废铜供应在市场的流通意味着一些黄铜厂正在抛销他们过剩的电解铜。LME价格的显著波动,同样激发消费者采取等待观望远期买入的机会,但是价格的经常变动带来了在高价位上买入的风险。因此,一些制造商看到定单量止步不前,因为消费者喜欢推迟定单—他们预期价格会进一步走软。所以制造商 (电解铜的消费者) 并不怀疑价格下跌的机会会出现,问题是何时出现。 (3)、跨市套利限制了目前的精铜进口 目前推动市场人气的第一因素是中国需求。库存的上升--未来的清库--需求走平的局面,或上海库存的建立---更重要的是国内消费者持有的库存上升。 风险当然存在,最终用户在目前的买入仍然是踌躇的,因为价格高。此外,上海与LME之间的跨市套利限制了目前的精铜进口----虽然这只不过是引起进口低迷的暂时因素。一些观察者同时害怕政府可能会扼制经济扩张(如进一步监管股市泡沫)可能会进一步地对未来铜制造业的投资进行限制。但是目前的政策是提升铜半成品制造,并将它作为一种“附加值”投资。一种最坏的情况是目前的跨市套利持续一段时间,2007年所余的时间里国际铜价下跌不利于客户投入定单。 2007年的情况仍然难以预料,第一季度矿产量数据表明从选出的矿产量来看,7。6%的矿产量增长超过了需求的增长。 (4)、技术看盘 今年以来铜价的上涨过程中,传统策略投资者始终没有改变其净空状态,在最近价格的回落过程中,基金空头的绝对数量也没有出现明显的回补。所谓的多头平仓局限在非商业投资者的多头平仓上,总持仓量仍然在快速地扩张,而商业性空头部位却在价格的大幅回调中明显地显示回补的迹象。铜市持仓结构的基本变化,进一步突出了商业性空头部位在进一步的增加,指数投资者在商品期货市场上的对冲性多头部位也在进一步增加。以此为前提,传统策略投资者所能利用的资金,能量显得相当有限,因为在当前的市场上开始担心,指数投资者所堆砌起来的被动性多头部位会开始离场。相反正是由于这股资金力量在不断地支撑铜价,所以预期中的技术破位很可能起到激发铜价通过大规模止损而暴跌的情况。 LME铜铝锌持仓分布(6-6)

目前有待消化的国内市场过剩和技术上的基本态势决定了铜市在未来几个月里有可能会进一步出现宽幅震荡,价格的震荡区间目前设得很宽,下方以5500至6000美元为主要的支撑区域,上方以7500至8000美元为强阻力带。希望买得更低的人需要进一步的耐心等待,想寻找近中期抛空的人仍然惧怕价格太低,因此让我们静观中国五月份的进口数据吧!如果中国的净进口量,包括废杂铜的进口量仍然使市场感到决外地高的话,相信我们还能买到更便宜的铜。 中瑞信息研发中心 李家明

【发表评论】

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||