【金融曝光台315特别活动正式启动】近年来,银行卡被盗刷、买理财遇飞单的案例屡见不鲜,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【在线投诉】

来源:人民币交易与研究公众号

1月26日,国家发改委印发了《关于市场化银行债权转股权实施中有关具体政策问题的通知》(发改财金[2018]152号),对于债转股的股权形式、标的范围和融资来源等进一步明确。

本轮债转股如何推进?

本次发文有何新增亮点?

哪类企业率先受益?

本文将对这些问题进行讨论

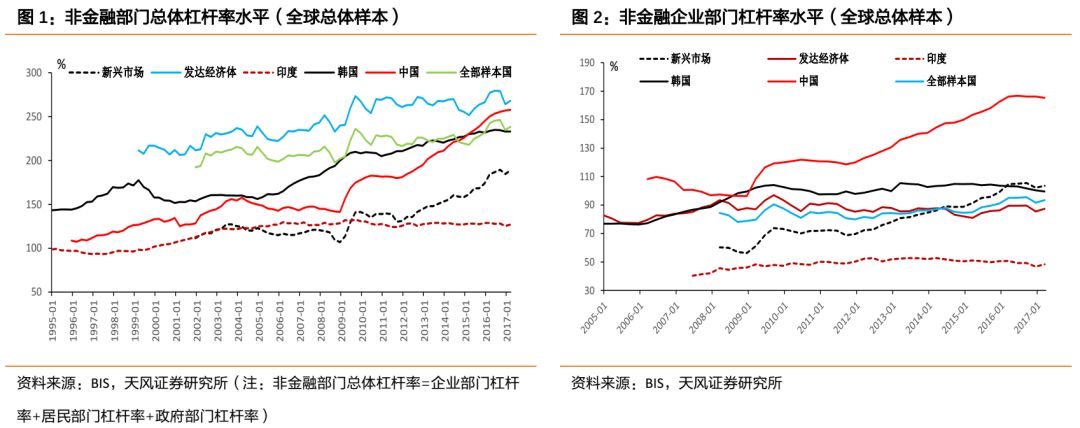

背景:我国企业债务负担重

近年来,我国企业杠杆率高企,债务规模增长过快,债务负担不断加重。

在国际经济环境更趋复杂、我国经济下行压力仍然较大的背景下,一些企业经营困难加剧,一定程度上导致债务风险上升,并存在沿债务链、担保链和产业链蔓延的风险隐患。

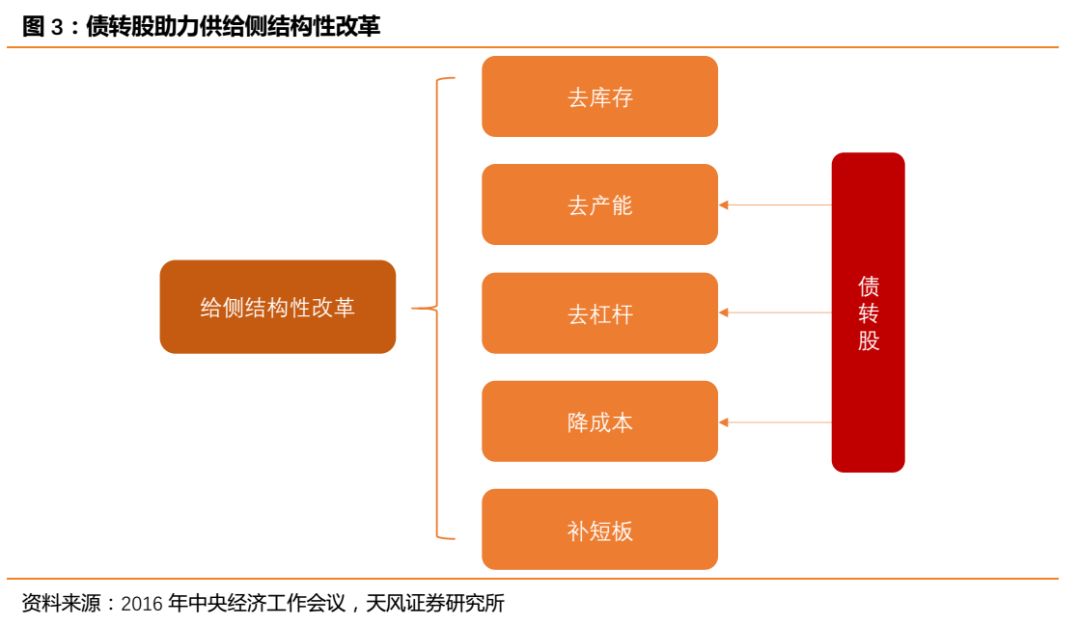

2015年12月18日至21日,中央经济工作会议在京举行。会议提出,2016年经济社会发展主要是抓好去产能、去库存、去杠杆、降成本、补短板五大任务。供给侧改革主要涉及到产能过剩、楼市库存大、债务高企这三个方面,为解决好这一问题,就要推行“三去一降一补”(去产能、去库存、去杠杆、降成本、补短板)的政策。“三去一降一补”成为历次中央会议强调的重点工作内容。

债转股市场化改革有序推进

我国经济进入新常态,在当前形势下对具备条件的企业开展市场化债转股,是稳增长、促改革、调结构、防风险的重要结合点,可以有效降低企业杠杆率,增强企业资本实力,防范企业债务风险;有利于帮助企业降本增效,增强竞争力,实现优胜劣汰;有利于推动企业股权多元化,促进企业改组改制,完善现代企业制度;有利于加快多层次资本市场建设,提高直接融资比重,优化融资结构。

债转股将为我国的供给侧改革保驾护航,成为供给侧改革的重要工具。

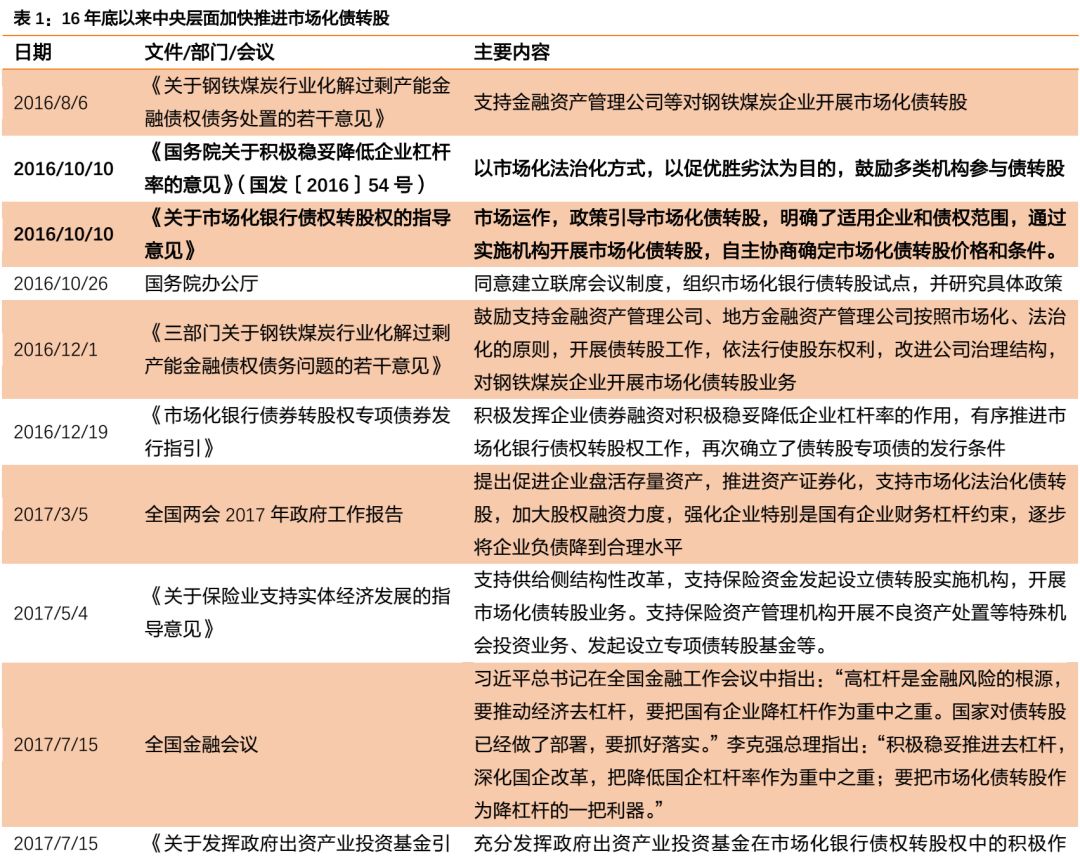

为贯彻落实党中央、国务院关于推进供给侧结构性改革,抓好去产能、去库存、去杠杆、降成本、补短板五大重点任务工作的决策部署,2016年10月10日,国务院发布了《国务院关于积极稳妥降低企业杠杆率的意见》及其附件《关于市场化银行债权转股权的指导意见》,提出多种政策方案缓解企业债压力,具体包括鼓励企业并购、公司治理改革、推广证券化、改善债务结构、债转股、允许更多企业破产、鼓励股权融资等,标志着政策推进新一轮市场化债转股序幕拉开。

2017年10月10日,国新办就积极稳妥降低企业杠杆率有关政策情况举行发布会,国家发改革委副主任连维良在发布会上强调:市场化债转股是降低企业杠杆率的重要举措,市场化债转股工作的四个关键点:

1、严禁“僵尸企业”、失信企业和助长产能过剩的企业实施债转股;

2、市场化债转股绝不是免费午餐;

3、债转股资金主要是市场化方式筹集;

4、政府不干预市场化债转股的具体事务,不搞“拉郎配”。

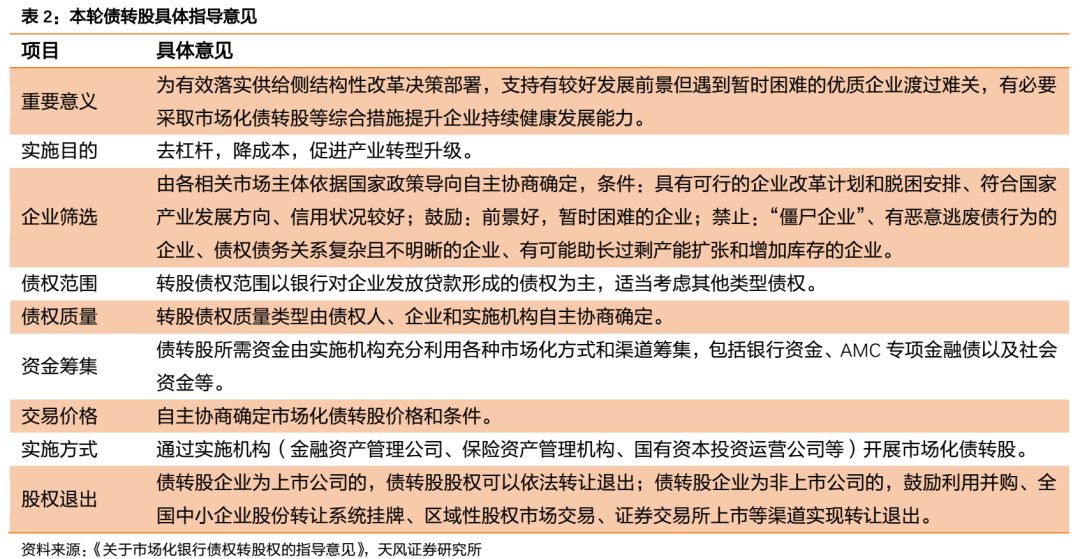

《关于市场化银行债权转股权的指导意见》作为本轮债转股实施的顶层设计文件,强调以市场化法治化方式,以促优胜劣汰为目的,鼓励多类机构参与债转股。

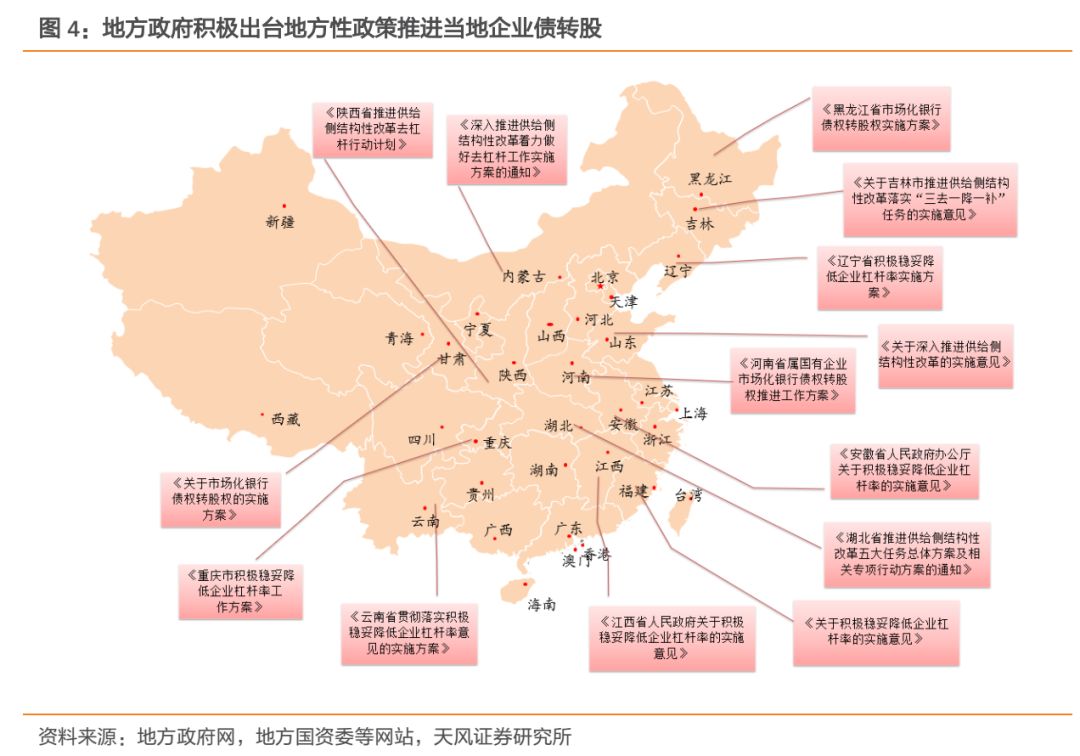

市场化债转股顶层设计落地后,各地方政府积极出台地方性政策推动当地支柱企业进行债转股。

2016年12月,辽宁省《辽宁省积极稳妥降低企业杠杆率实施方案》中提到债转股支持面向发展前景较好但遇到暂时困难的优质企业开展,严禁“僵尸企业”等;要求各级政府应充分发挥国有资产经营管理公司的作用,吸引各类金融资产管理公司、保险资产管理机构、国有资本投资运营公司等多种类型实施机构,参与市场化债转股。

2017年1月,《重庆市积极稳妥降低企业杠杆率工作方案》中明确鼓励对市场前景和信用状况良好但遇到暂时困难的优质企业开展市场化债转股,支持银行充分利用现有符合条件的所属机构,或申请设立符合规定的新机构开展市场化债转股。

2017年3月,河南省人民政府办公厅印发《河南省属国有企业市场化银行债权转股权推进工作方案》提出对建设银行与我省安钢集团、河南能源化工集团、平煤神马集团已签订协议的350亿元债转股项目,省政府国资委、省发展改革委、工商局、河南银监局、证监局和建设银行、相关企业等要加强协调,加快推进,确保尽快实施。

发改财金[2018]152号文中有何新突破?

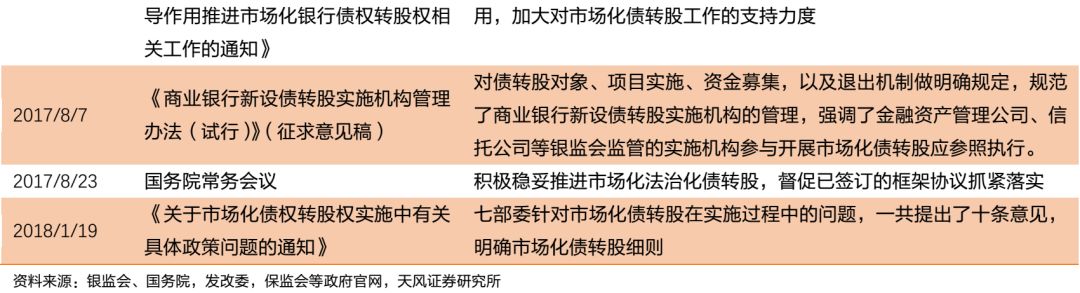

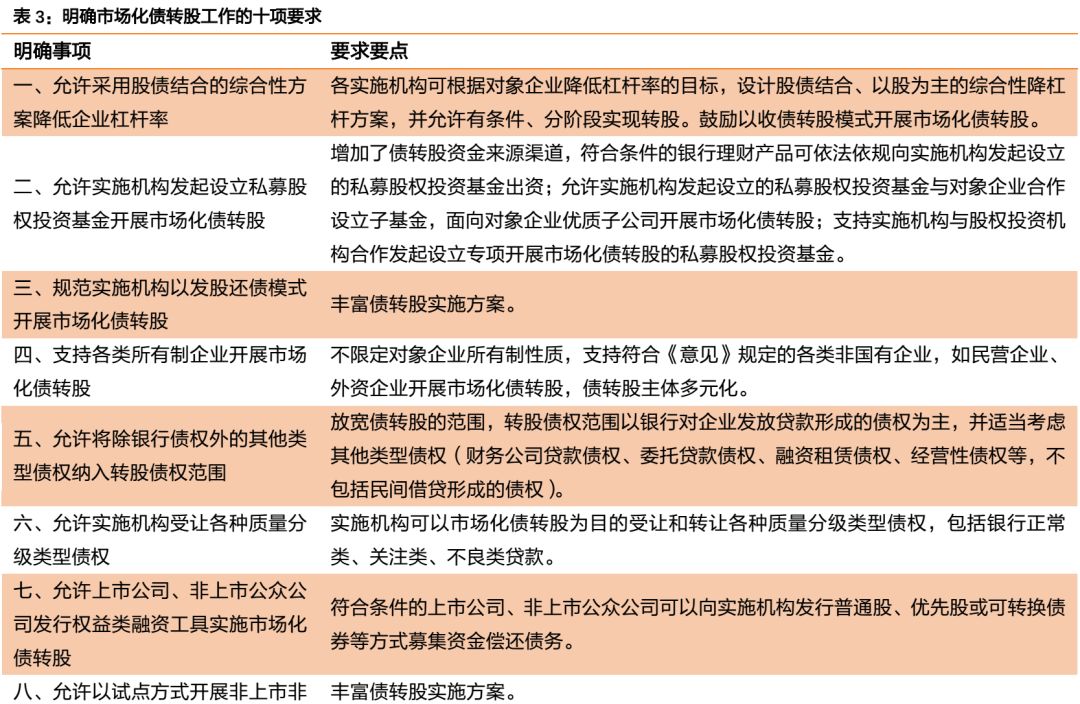

为落实全国金融工作会议和《政府工作报告》部署,有效推动《国务院关于积极稳妥降低企业杠杆率的意见》(国发〔2016〕54号)、《关于做好市场化银行债权转股权相关工作的通知》(发改财金〔2016〕2792号)顺利实施,切实解决市场化银行债权转股权工作中遇到的具体问题和困难,经国务院同意,国家发改委于2018年1月26日印发了《关于市场化银行债权转股权实施中有关具体政策问题的通知》(发改财金[2018]152号),明确了市场化债转股实施的十项工作要求。

《关于市场化债权转股权实施中有关具体政策问题的通知》放宽债转股的范围,债转股主体更加多元化,债转股资金来源渠道和实施方式更加丰富。

1、放宽债转股的范围:转股债权范围以银行对企业发放贷款形成的债权为主,并适当考虑其他类型债权,包括但不限于财务公司贷款债权、委托贷款债权、融资租赁债权、经营性债权等,但不包括民间借贷形成的债权。实施机构开展市场化债转股可以考虑其他类型银行债权和非银行金融机构债权。放宽债权质量等级,明确了各种类型贷款均可以进行债转股,允许债转股的债权质量包括银行正常类、关注类、不良类贷款。

2、债转股主体更加多元化:相关市场主体依据国家政策导向自主协商确定市场化债转股对象企业,不限定对象企业所有制性质。前期债转股以国企为主导,本次发文明确支持各类所有制企业开展市场化债转股,包括各类非国有企业,如民营企业、外资企业也可以开展市场化债转股。

3、债转股资金来源渠道更加丰富:符合条件的银行理财产品可依法依规向实施机构发起设立的私募股权投资基金出资,允许银行理财资金参与到私募股权基金。

4、债转股实施方式更加丰富:允许实施机构发起设立私募股权投资基金开展市场化债转股,债转股股权方式进一步丰富;各实施机构可设计股债结合、以股为主的综合性降杠杆方案;鼓励以收债转股模式开展市场化债转股;除了通过母公司股权转让方式,明确允许符合条件的上市公司、非上市公众公司向实施机构发行普通股、优先股或可转换债券等方式募集资金进行债转股;允许试点方式开展非上市非公众股份公司银行债权转为优先股,这种股息固定的类债券权益性资本工具对转股双方都有益处,债转股实施有望加快推进;鼓励规范市场化债转股模式创新。

《关于市场化债权转股权实施中有关具体政策问题的通知》对市场的影响可能有哪些新逻辑:

1、允许各类债转股实施机构受让各种质量分级类型债权,包括银行正常类、关注类、不良类贷款,从实际情况来看,很多企业因受债务负担制约,经营陷入困境,对能够正常还款的贷款也有转股需求。

2、允许采用股债结合的综合性方案等降低企业杠杆率,拓展了债转股的实施方式,不同的资金来源,也将对商业银行提供与债转股对接产品的方式产生影响。

3、允许参考竞争性市场报价或其他公允价格确定国有非上市公司转股价格,允许试点方式开展非上市非公众股份公司银行债权转为优先股,优先股的股东对公司资产、利润分配等享有优先权,其风险较小,能被公司赎回,通常有较为明确的股息收益率。这种股息固定的类债券权益性资本工具对转股双方都有益处,债转股实施有望加快推进。优先股可以明确股权退出机制,并且可以有比较明确的年化收益,也是对“明股实债”的规范化措施。优先股发行如果可以转让,未来金融机构参与的途径将比较广泛。

4、符合条件的银行理财产品可依法依规向实施机构发起设立的私募股权投资基金出资。银行理财资金多了潜在的投资渠道,但是如何明确净值波动、期限匹配,还需要资管新规下发之后进一步确认。

哪类企业率先受益?

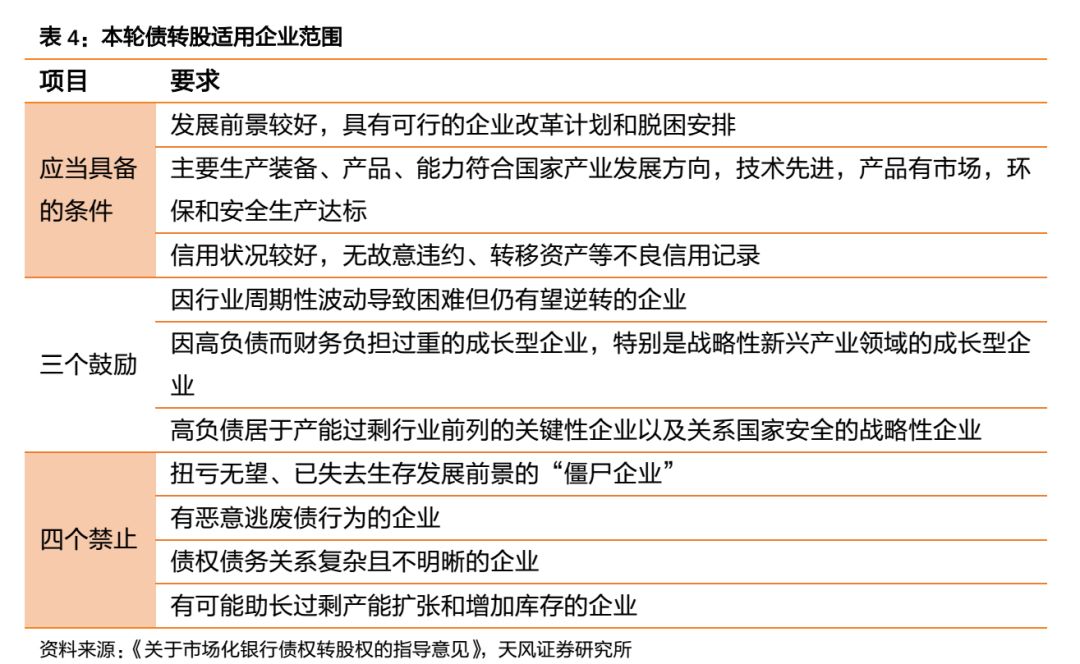

《关于市场化银行债权转股权的指导意见》明确了市场化债转股适用企业范围,提出了市场化债转股对象企业应当具备的条件,明确了三个鼓励方向,四个禁止方向。2017年8月,银监会印发的《商业银行新设债转股实施机构管理办法(试行)》(征求意见稿)第三十四条至第三十六条也对市场化债转股适用企业范围做出了一致的规定。

本轮债转股鼓励面向发展前景良好但遇到暂时困难的优质企业开展市场化债转股,对于企业而言,债转股微观效果将体现为杠杆率降低、融资成本下降、资产负债结构优化,此外还将有助于企业进行产业整合、完善现代企业制度等。

从监管文件出发,实施机构希望救助的是目前债务负担重,经营陷入困境,但是未来前景光明的企业。

从前期债转股的案例来看,实施债转股的公司大多具备以下特点:

1、所处钢铁、有色等强周期行业;

2、集团公司存在上市子公司;

3、集团公司资产负债率较高,且资产负债率传导到上市公司主体;

4、公司盈利有好转的迹象或者潜力,或者有优质资产;

5、从债务结构来看,没有集中于某类债务的情况,长债占比较低。

结合国务院发布的《关于市场化银行债券转股权指导意见》中对于债转股标的企业的选择标准和债转股具体案列的选择标准来看,具备以下特征的企业有望成为债转股的目标企业:

1、行业:周期行业以及战略性新兴产业;

2、资产负债率:债务负担重,但债权债务关系明晰;

3、企业资质情况:有优质资产,未来盈利有望好转的企业;

4、企业的重要性:规模大,区域内和行业内重要的企业;

5、经营情况:企业近两年盈利情况较差,经营性现金流持续流出。

具体在选择债转股标的时,会经过详细的尽调以及企业、银行、实施机构等多方的论证和博弈,这部分难以量化,需要具体案例具体分析,但是,周期行业和战略性新兴行业、拥有优质资产、行业龙头、未来盈利转好预期较大的受困公司更容易获得青睐。

责任编辑:牛鹏飞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)