作者| 小债看市

来源| 小债看市(ID:little-bond)

近日,“山东焦化大王”中融新大遭遇多事之秋,债券频繁异动、蹊跷停牌、触发投资者保护条款......2018年其就遭遇债券崩盘危机。

01 频繁异动

12月26日,中融新大集团有限公司(下称“中融新大”)旗下多只债券二级市场价格出现异动。

15时32分,“18中融新大MTN001”银行间显示成交价50.0000元,较昨收价81.0000元,跌幅-38.27%;15时31分,“18中融新大MTN002”银行间显示成交价50.0000元,较昨收价86.0000元,跌幅-41.86%;“17中融新大MTN001”银行间显示成交价50.0000元,较昨收价80.7000元,跌幅-38.04%。

另外本月初,《小债看市》关注到“18新大03”在12月3日回售日前一天蹊跷停牌。

基本条款

“18新大03”发行于2018年12月4日,当前余额15亿,期限为1+1+1年期,票面利率7.1%,附存续期内第1年或第2年末发行人调整票面利率选择权和投资者回售选择权。

12月4日,本是“18新大03”的回售日,但其却在回售日前一天停牌,而且目前回售结果也并未公布。

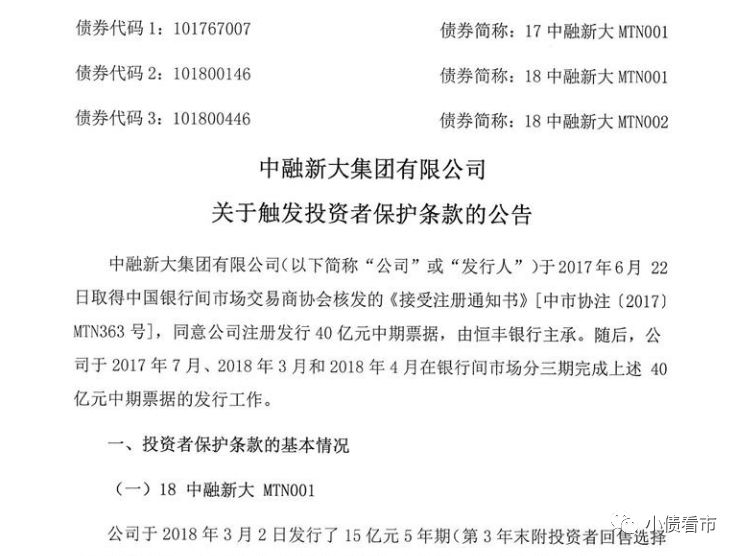

11月初,《小债看市》还关注到中融新大旗下两只中票曾触发投资者保护条款。

11月4日,中融新大公告称,触发“18中融新大MTN001”、“18中融新大MTN002”募集说明书中投资者保护条款。

截至2019年9月30日,公司境内待偿还债券余额为120.81亿元,其中中期票据余额为40亿元,公司债券余额为80.81亿元。

银行间市场债务融资工具余额占境内债券融资余额的比例为33.1%,超过了相关募集说明书中约定的24%的比例。

中融新大公告

中融新大公告《小债看市》注意到,这已不是中融新大第一次触发投资者保护条款,“18中融新大MTN001”和“18中融新大MTN002”自发行后,几乎每个季度都会触发投资者保护条款,这已经是第五次。

触发投资者保护条款有何后果?如果持有人会议决议有条件豁免此次触发投资者保护条款,那么中融新大将在持续优化调整直接融资结构的同时,面临票面利率调整或回售。

中融新大称,此次投资者保护条款的触发,是因为受国家宏观经济去杠杆的影响,公司债券发行节奏放缓及第二季度公司债券到期兑付所致。

目前,中融新大的主体评级及相关债项评级均为AA+,今年6月,联合评级将其评级从AAA调整为AA+,评级展望为“稳定”。

历史评级

历史评级联合评级称,中融新大融资难度加大、融资纠纷増多、大量资产和股权因质押或冻结受限、对外担保规模较大、利润对公允价值变动收益依赖度较高、海外矿产资源短期难以对公司实现现金回报等。

但今年11月26日,国际评级机构标普公司发布报告称,将中融新大评级从CCC+降至CCC-,列入高违约风险评级观察。

02 600亿负债压顶

据官网介绍,中融新大创立于2003年,是以能源化工、金融投资、物流清洁能源、矿产资源开发为主业的国际化大型集团企业。

目前,中融新大已参控股5家银行,1家保险公司;中国企业500强排名第241位,全国民营企业排名第80位。

中融新大官网

中融新大官网目前,中融新大的总资产为1535.86亿元,王清涛持有64.84%股权,为中融新大第一大股东及实际控制人。

股权结构

股权结构今年以来,中融新大营收和净利润出现双双下滑,前三季度实现营收510.68亿元,同比下降5.66%;实现归母净利润10.66亿元,同比下降4.6%。

同时经营性现金流大幅流出,截至三季末其经营性现金流为-7.8亿元,值得注意的是这是中融新大首次出现经营性现金流流出情况。

经营性现金流

经营性现金流业绩不佳、现金流大幅流出、融资渠道受阻,2019年后再无发新债的中融新大,还面对较大的偿债压力。

《小债看市》分析负债结构发现,中融新大总负债609.05亿元,主要以非流动负债为主,其中长期借款124.13亿元、应付债券155.19亿元;另外其短期负债高达91.51亿元,其中短期借款57.15亿元、一年内到期非流动负债34.36亿元。

面对巨额负债,中融新大资金流下降厉害,账上货币资金仅37.41亿元,较2018年末大幅减少40%;截至2018年年末,未使用银行授信还有47.5亿元,现有资金无法覆盖短期负债。

值得注意的是,中融新大受限资产较多、大量资产和股权被质押或冻结,还涉及多起诉讼和失信强制执行。

截至2018年底,中融新大因保证金受限的货币资金及借款抵押受到限制的资产为197.28亿元,同比增加44.59%。

另外,其所持中融投资、山东焦化控股以及铁雄冶金等子公司股权和部分资产因诉讼均被查封冻结,对再融资和相关资产处置造成不利影响。

《小债看市》统计,近年来中融新大存在多起借款纠纷和因生产经营而产生的合同纠纷,目前尚余涉诉金额累计约8.3亿元;其中因金融借款合同纠纷被起诉12次、融资租赁合同纠纷被起诉16次。

法律诉讼

法律诉讼近日,中融新大被北京市第一中级人民法院强制执行,执行标的高达3.18亿元。其子公司山东焦化铸造焦、山东铁雄冶金、山东物流集团等也曾因未按时履行法律义务而被法院强制执行。

另外,山东企业间的“担保圈”远近闻名,中融新大也参与其中。

根据最新数据显示,中融新大对外担保余额为49.28亿元,担保对象主要为山东地区

民营企业,主要集中在上下游相关企业。其中对泰山钢铁和青岛泰格担保金额较多,分别为22.94亿元和23.09亿元,存在较大担保代偿风险。

对外担保

对外担保近两年,山东地区互保问题较为突出,民营企业融资环境不佳,中融新大对外担保主体较多,瑞星集团及其子公司、淄博宏达矿业等对外担保对象近一年存在失信被执行。

03“青岛首富”王清涛

中融新大原为山东省大型焦化生产企业,因转型升级及业务发展需要,于2015年逐步由单一传统的生产型企业转型为特大型综合性企业。

2016年3月,焦煤、煤化工、发电、燃气供应等为主营业务的山东焦化更名为中融新大,截至2018年底公司合并范围内子公司共计165家,职工11000人。

创始人王清涛曾是“青岛首富”,其2012入选福布斯中国400富豪榜第267位;2017年以575亿元财富排名《胡润百富榜》第28位;2018年以590亿元财富位居《胡润百富榜》第31位。

1962年,王清涛出生于山东省滨州市邹平县,1980年入伍,退伍回到地方后,王清涛去了邹平县物资局工作。

王清涛

王清涛之后,他成立中兴物资经销处开始从事煤炭经营业务,由于善于动脑筋,肯吃苦,很快就掘到了人生路上的第一桶金。

之后他又成立了邹平县铁雄煤炭有限公司,业务和公司规模不断扩大,成为当地小有名气的民营企业之一。

2003年6月,王清涛投资2亿元成立了中融新大的前身邹平铁雄焦化有限公司,新上的焦炭项目,成为滨州市计委批复的邹平县工业企业重点立项工程。

以此为基础,王清涛建起了后来成为山东乃至全国最大的焦化企业,成为“焦化大王”,拥有资产50亿元,职工3000余人。

在煤炭、焦化行业摸爬滚打多年后,王清涛又开始投资银行、保险公司,《2018胡润全球富豪榜》王清涛以31亿美元财富位居榜单第642位,被称为“青岛首富”。

但近年来,由于经济转型加快,债务危机频发,一些山东大型民企遭遇资金风波,中融新大受到牵连。

2018年年中,永泰能源债券违约,由于永泰集团参股中融新大部分子公司,其惨遭连累融资环境日益恶化,目前永泰集团所持有中融新大部分子公司股份全部处于质押状态。

随后,中融新大多只债券在二级市场出现暴跌,面临债券崩盘危机。

惠誉将其长期外币发行人违约评级(IDR)从“BB-”降至“B-”,并将优先无担保评级从“BB-”下调至“B-”。

目前,中融新大虽看似安然度过危机,但面对经营下滑、现金流大幅流出,600亿负债压顶,诸多诉讼纠纷等负面消息,王清涛压力依旧很大,并且所持全部股份已被法院冻结。

今年6月26日,王清涛所持有的全部股权21.9亿元遭到河南省郑州市中级人民法院冻结,冻结期限至2022年6月25日。

王清涛曾经立下flag,到2020年实现参控股保险、证券、期货、信托、公募基金等10家年营业收入超过50亿元的金融机构,实现经营收入500亿元;参控10家以上战略新型行业龙头上市公司。

但依照目前的经济大环境和自身资金情况,中融新大能否完成当年立下的目标,还是个未知数。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)