2006年春季商品期货市场投资选择及策略报告 |

|---|

| http://finance.sina.com.cn 2006年03月21日 01:07 国际期货 |

|

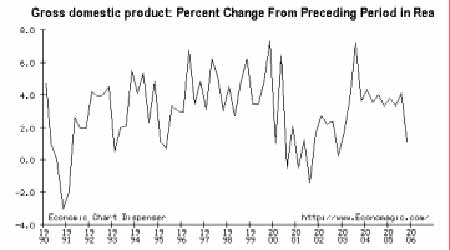

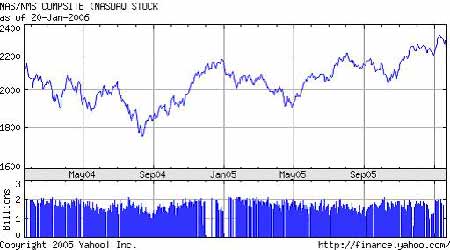

第一部分 一季度商品市场宏观背景 内容概述 全球经济持续增长,通货膨胀显现 中国因素持续升温 全球加息周期回升对是行品价格的启示 美联储主席换届对全球金融市场的影响 国际游资囤积商品市场,预期商品价格仍将持续高企。 一、全球经济展望 (一)美国经济预计减速 2005 年在稳定和韧性中平稳渡过。全球经济经受住了一系列考验,例如自 然灾难、恐怖袭击,油价飙升和对美元崩盘的普遍预测,以 3.2%的强劲增长挺进了 2006。世界经济稳定增长,物价保持基本稳定,各国经济增长波澜不惊。 伴随去年经济情况的良好运行,人们对经济复苏的乐观情绪也随之高涨。 美国失业率达到四年半低点;日本股市升至五年来新高,欧洲股市也创下 四年半最佳水平。与此同时,金属等商品原料价格长期高企。通货通胀阴影明晰 显现。在本轮经济周期中,除了因经济复苏导致的需求拉动型通货膨胀外,原材 料价格持续上涨导致的成本推动型通货膨胀也一直没有得到抑制。 图1:美国国内GDP变化数据 2006,美国作为全球经济的主要带动者地位仍然没有动摇。在连续经历了14 次加息后,2 月美国总统经济顾问委员会编撰《总统经济报告》,预计 2006 年美国经济增长 3.4%,失业率为 5%,通货膨胀率为 2.4%,仍保持自从 1976 年 以来的强劲增长势头。贸易逆差和高赤字的失衡问题和低储蓄率并没有对美国经 济造成大影响。 从失业率下降及就业人数的稳定上升,消费支出加大等数据上,表明通货 膨胀的威胁在继续上升。鉴于目前利率的上升趋势,以及火爆一时的房地产市场正显现降温迹象,美国经济增速放缓已能基本肯定。可能在今年下半年出现。 (二)欧亚经济复兴 对欧洲经济复苏的乐观情绪也在高涨。市场分析人士普遍预计今年欧元区的 国内生产总值将增长 2%至 2.2%,高于预期中 2005 年 1.5%的增幅。虽然欧洲家 庭消费支出数据可能拖累经济增长速度,但欧洲总体经济情况仍然向好。 以 FED 为代表,全 球主要财区央行联动上 调利率。 全球经济增长,通 货膨胀阴影显现。中国经 济仍然健康,进入新一轮 景气周期上升期。对商品 需求将继续扩大。 就全球瞩目亚洲经济仍将保持高速增长势头。仍然是全球经济增长的中心地 区。预计 2006 年东亚经济体的 GDP 增幅将高达 7%。中国的工业增长势头丝毫没 有明显减缓的迹象。2005 年中国经济表现依然十分健康。 日本已经摆脱了长达五年的经济衰退,伴随不断公布的强劲经济数据,正在 进入通货再膨胀时期,长期以来实行的极度宽松货币政策将在近期不可避免的被 取消。印度本财年(截至 2006 年 3 月 31 日)经济增长预测为 8.1%,远超初期预 计。 在全球经济持续增长的同时,金属等商品原料价格长期高企。通货通胀阴影 明晰显现。在本轮经济周期中,除了因经济复苏导致的需求拉动型通货膨胀外, 原材料价格持续上涨导致的成本推动型通货膨胀也一直没有得到抑制。以美联储 为代表的全球央行为控制通胀相继进入了加息周期。 (三)中国经济健康发展 商品价格走高背后有一个毋庸置疑的因素,就是中国经济的高速增长。 中国经济表现依然十分健康,2005 年出口、固定资产投资和国内消费分别增长 28.4%、25.7%、12%。GDP 增长幅度为 9.9%。投资,出口增长和消费仍然 是拉动经济的三驾马车。 我国经济已进入了新一轮景气周期的上升期。使用多种预测模型从不同角 度对 2006 年经济景气进行定量预测,先行合成指数、先行扩散指数、一致合成 指数预测、综合警情指数预测、经济增长拐点预测等均表明,2006 年经济增速 在上半年略微放缓之后,到下半年将有所上升,经济已经处于拐点后上扬态势, 全年经济运行处于上升阶段,上半年出现拐点的可能性不大。2006 年经济增速 在上半年略微放缓之后,到下半年将有所上升,经济已经处于拐点后上扬态势, 全年经济运行处于上升阶段。 全球经济复苏拉动需求,传统行业长期投资不足,新经济体特别是中国的 崛起,加剧了大宗商品的供需紧张。中国对商品的需求增长远远超过供应的增长。 二、全球加息周期对商品价格的启示 (一)利率汇率对商品价格产生影响 商品市场是一个开放性市场,国际市场商品价格必然涉及到各国利率与货币 汇率。全球汇率的变动,不仅可以在短期内影响商品价格的起落,从长期看,还 可以通过调节商品供求,对某些商品价格变动产生间接影响。这种间接影响之一 是,在美元贬值的同时,铜、铝这类需求量大、价值较高的金属,成为国际资本 进行保值操作的有力工具。这种操作就不可避免地导致铜、铝需求增加,从而造成了现货紧张和价格上升。 对抗通胀,全球主要 央行联动。美联储加息周 期可能在达到 4.75%后结 束。 随着 2004 年 6 月美联储四年以来首次宣布上调基础利率水平之后,已经连 续 14 次将利率由 1%上升至目前的 4,5%。与此同时,2005 年大宗商品价格一路 高歌猛进,上涨幅度已经远远超过美元的升值,黄金价格更是升至近 20 年来的 最高点。全球通胀又迎来一个上升周期。从历史情况分析,每一次加息周期中, 全球经济都面临着重大的变化。而当前,美联储提高利率的时候,将影响到其他 随着 2004 年 6 月美联储四年以来首次宣布上调基础利率水平之后,已经连续 14 次将利率由 1%上升至目前的 4,5%。与此同时,2005 年大宗商品价格一路高歌 猛进,上涨幅度已经远远超过美元的升值,黄金价格更是升至近 20 年来的最高 点。全球通胀又迎来一个上升周期。从历史情况分析,每一次加息周期中,全球 经济都面临着重大的变化。而当前,美联储提高利率的时候,将影响到其他国家(特别是亚洲国家)本币贬值,经济增长速度将放慢。 目前欧洲区经济复苏力度增强,发出了欧洲央行将进一步加息的信号。欧盟 官方统计机构欧盟统计局公布的初步数据显示,欧元区 12 国 1 月份消费者 价格 较上年同期上升 2.4%。欧元区近期通货膨胀率数据已经连续高于欧洲央行设定 的“接近、但低于 2%”的目标水平。欧洲央行行长特里谢连续公开宣称将在必要的时候继续调整利率,以保证欧元区价格稳定。市场预期再一次调整时间为06 年 3 月。目前进一步加息的可能性越发明朗。亚洲区主要国家纷纷放弃了宽 松政策,近来有迹象表明 日本也将放弃实行了 5 年之久的宽松货币政策。亚洲 区主要国家财体联动上调基准利率趋势明显。虽然市场普遍预期美联储只有 25 到 50 个基点的利率上升空间,但全球利率上升周期仍然是才路到中途。 (二)贝南克时代的利率政策 让我们回顾一下在格林斯潘时代,通过调整利率来实现稳定且温和的通货膨胀几乎已成为一种近乎制度化的做法。当总体通货膨胀高出默许的目标区间(这 个区间现在大约在 2%-3%)时,Fed 就会加息,反之将降息。 在主要政策方面,格林斯潘的继任者贝南克已经多次重申要保持格林斯潘 的既定政策。但贝南克领导下的 Fec 会朝著一个更透明、更正式的体系逐渐过渡。 他曾多次坦率主张,设立一个明确的通胀目标。但为了确保市场的稳定于政策的 连续性,他暂时不会急于实行,而会秉承现阶段的利率政策不变。继续实行紧缩 的货币政策。目前贝南克最大的考验是:是冒着通货膨胀的风险停止加息,还是 承担削弱经济增长的风险继续加息。 通过三种途径对短期联邦基金利率的走势进行研判都得出了相似的结论。 第一,芝加哥交易所期货市场大部分分析人士预计 FED 利率达到 4.75%后持平。 第二,哈佛大学与斯坦福大学构建的模型预测联邦基金利率近期将升至 4.75%后 下降。第三,可以从扁平的收益率曲线──5 年期和 10 年期的国债收益率均在4.5%左右──推测出债市的预期值。显而易见,债市预计联邦基金利率不会高出4.5%太多,此后降至 4%以下(届时将重新出现正常的、向上倾斜的收益率曲线)。 而这三种方法都预测加息将停止。 (三)加息周期影响 就历史情况而言,以美国联邦基准利率考察 1970——2005 年间美国利率变 动情况,划分为 6 个加息周期,分别为 1972—1974,1977-1980,1983-1984,1986-1989,1994-1995,1999-2000。这 6 个升息周期中,只有一个周期中美国 股市是大幅下降的。其余四个周期内,呈现箱体震荡态势。一个大幅上扬。从理 论上讲,升息对于证券市场是个偏负面的影响。同样在升息周期中可以明显的看 到资金的回流作用。而现在的美国股票市场,收益季节接近尾声,市场走势将在 更大程度上受到经济数据和货币政策预期的影响。如果 FED 进一步加息,那么将 对美国股票市场构成冲击。牛市行情已经持续了约 40 个月的时间,基本已达到 了周期性牛市行情的时间极限。 美元贬值如果失控, 将对全球经济产生破坏 性影响。 汇率市场,市场预期 Fed 或将较预期更积极加息的猜测,短期能为美元注入 一些上升动力。但经常项目的巨额赤字情况仍然得不到扭转。在赤字问题没有得 随着 2004 年 6 月美联储四年以来首次宣布上调基础利率水平之后,已经连续 14 次将利率由 1%上升至目前的 4,5%。与此同时,2005 年大宗商品价格一路高歌 猛进,上涨幅度已经远远超过美元的升值,黄金价格更是升至近 20 年来的最高 点。全球通胀又迎来一个上升周期。从历史情况分析,每一次加息周期中,全球 经济都面临着重大的变化。而当前,美联储提高利率的时候,将影响到其他国家(特别是亚洲国家)本币贬值,经济增长速度将放慢。到有效解决的前提下,如 果加息周期就此停止,美元走势仍将走弱。 图2:美国纳斯达克股票指数 单纯就汇率角度考虑,如果美元走弱,将对铜,铝和东南亚橡胶价格起到 支撑作用。但前提是,美元贬值过程是有序的。这种贬值通常会引发美国经济走 强,从而拉动商品需求增长。因此对商品价格上涨有促进作用。但如果美元贬值 出现长期化或者失控,那么将对全球经济产生破坏性影响,从而在根本上影响到 各类商品需求。长期将对商品价格产生破坏性作用。 三、国际游资囤积商品市场 始于 2003 年的周期性经济繁荣带来了大量新资金,为了规避利率上升、通 货膨胀和美元贬值的负面影响,资金开始进入商品期货市场。并获得了丰厚的收 益。 国际游资囤积商品 市场,预计商品价格仍然 保持相对高位。 商品期货市场资金 2002 年时为 1 万多亿美元,到 2005 年时已增至 5 万多 亿,而且这一趋势仍然在上升之中。在商品投资巨额回报影响下,实力雄厚的投 资机构正在提高商品在其总体资产中配置比例。赫耳墨斯(Hermes)养老金管 理公司它代表公司的所有者及大客户---BT 养老金计划在商品市场中投入了 10 亿英镑。BT 养老基金计划是英国最大的养老基金,该公司组建了赫耳墨斯商品 指数基金,追踪由 24 种不同的商品构成的高盛商品指数(GSCI)。这项投资占 BT 养老金计划资金总额(340 亿英镑)的 3%。 图3:美国商品局综合指数长期图 截至去年底,指数化的商品投资规模已膨胀到约 700 亿美元。据高盛统 计,2004 年底其规模约为 450 亿美元,2003 年底约为 150 亿美元。2005 年高盛 商品指数(GSCI)的回报上升了 25.6%, 连续四年回报出现正上升,第七年出现 优于证券市场的表现, 这是历史上至今为止最长的表现出众的阶段。这些变化都 可能成为商品牛市自我强化,机构投资者投入商品市场资产规模继续扩大的重要 催化剂。预计大宗商品价格仍将因资源成本的大幅上升和强劲的需求而维持在相 对高位。 |

| 新浪首页 > 财经纵横 > 其他研究 > 正文 |

|

| 热 点 专 题 | ||||

| ||||

| 企 业 服 务 |

| 股市黑马:今日牛股! |

| 有10万元该做什么? |

| 名人代言亲子装赚钱快 |

| 小女子开店50天赚30万 |

| 女人钱,怎么赚 (图) |

| 千元投资,年利百万! |

| 在家兼职年赚100万 |

| 太阳能空调节电75%图 |

| 品牌折扣店!月赚30万 |

| 泌尿顽疾——大解放! |

| 拒绝结肠炎!! 图 |

| 06年治哮喘气管炎,好 |

| 特色治失眠抑郁精神病 |

| 糖尿病——重大发现! |

| 高血压!有了新发现! |

|

|

|

| |||||||||||||||||||||||||||||||||||

|

新浪网财经纵横网友意见留言板 电话:010-82628888-5174 欢迎批评指正 新浪简介 | About Sina | 广告服务 | 联系我们 | 招聘信息 | 网站律师 | SINA English | 会员注册 | 产品答疑 Copyright © 1996-2006 SINA Corporation, All Rights Reserved |