超20万亿银行理财哪家强?权威排名来了!综合能力工行第1招行第2浦发第3,创设能力招行最强,投资和发行能力还数宇宙行!

中国基金报记者 汪莹

11月16日,银行业理财登记托管中心发布了《全国银行理财综合能力评价报告(2018年上半年)》。

报告显示,2018年上半年,全市场理财业务综合能力排名前十的银行依次是:工商银行、招商银行、浦发银行、农业银行、建设银行、中信银行、兴业银行、中国银行、交通银行、民生银行。

评价体系对银行理财业务能力的六个方面共计56项指标进行量化评价,包括创设能力、发行能力、投资能力、风控能力、诚信水平和信息披露。《资管新规》后,理财中心依据监管导向,及时调整指标体系,具有一定前瞻性。

今年上半年,工商银行理财产产品规模以3.37万亿元居首;建设银行次之,理财余额规模不到2万亿元;农业银行排名第三,半年日均余额规模为1.85万亿元;招商银行以1.80万亿规模居第四位,在股份制银行中排第一。

国有及股份制银行居前

工行蝉联冠军

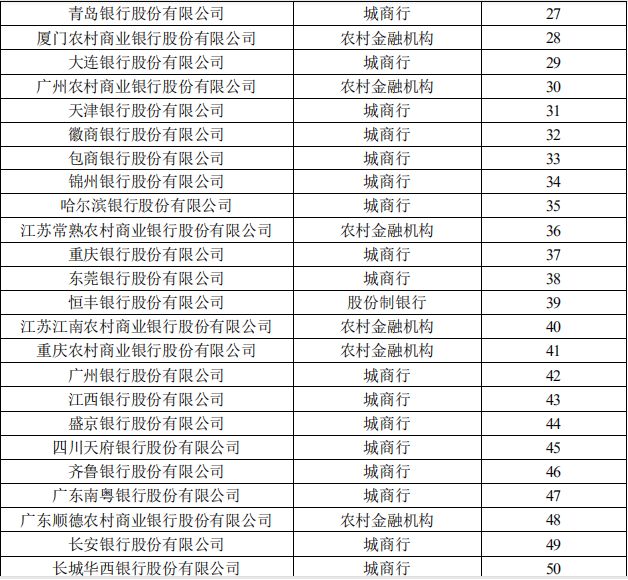

全市场理财业务综合能力排名前50名的情况显示,国有银行和绝大部分股份制银行排名居前,占据了前20席中的16席。

其中,国有五大行排名均进入前十,工商银行夺魁。与2017年排名相比,工行蝉联冠军,农业银行下降1名位居第4,建行上升1位至第5,中行上升2位反超交行,交行下降1名位居第9。

前十名中除国有五大行,其余五家均为股份制银行:招商银行、浦发银行、中信银行、兴业银行、民生银行。其中,民生银行今年上半年新进前十,比去年上升5个位次。

就股份制银行而言,全部12家均进入前50,招商银行紧随工行之后,位居第二。而2017年的排名显示,去年第二名的是兴业银行,招商银行仅位列第7位。

在12家股份制银行中,除恒丰银行排名靠后位列39位之外,其余11家均进入前20。

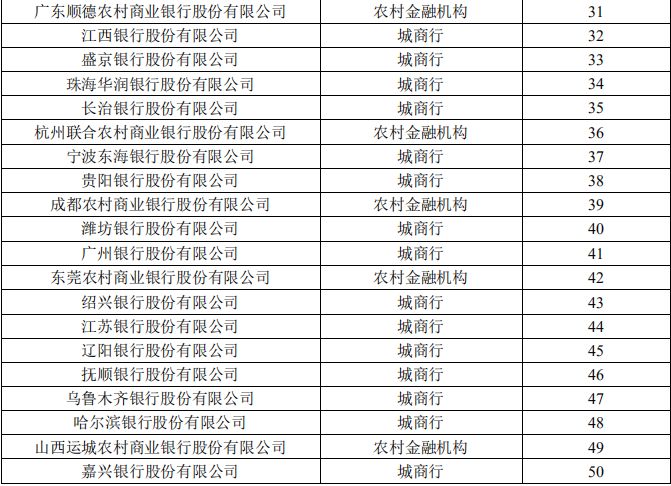

除了国有大行及股份制银行,进入全市场理财业务综合能力前50名的还有:邮储银行、25家城市商业银行、7家农村金融机构。

与2017年相比,邮储银行综合排名有所下降,从13位降至17位。去年星展银行作为唯一外资银行挺进前50排名43位,今年前50名中无一外资行身影。

城商行及农商行中

A股上市银行表现更优

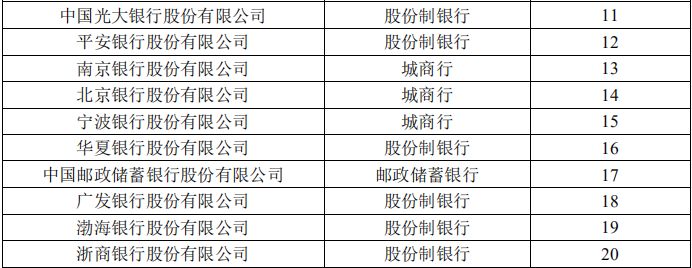

在城市商业银行中,表现较好进入全市场前20名的有3家:南京银行、北京银行、宁波银行。农村金融机构中表现最好的是东莞农村商业银行,全市场排名第26位。

城商行理财业务综合能力排名前10名显示,其中7家(前6名及第8名)均为A股上市银行;排名第9的青岛银行在今年8月末已成功过会,目前正等待IPO批文;仅河北银行、大连银行为非上市银行。

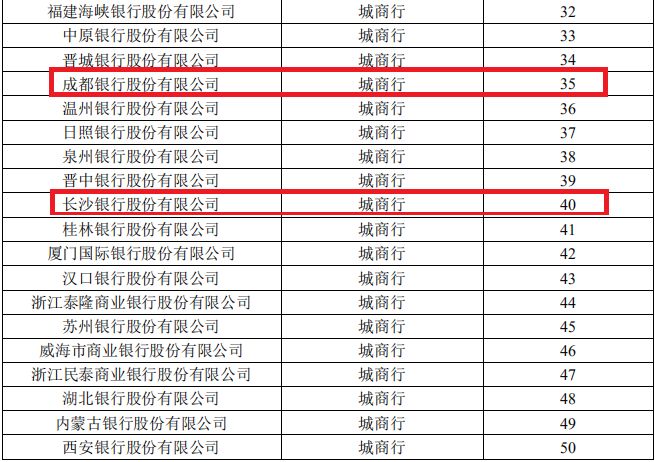

在A股上市的10家城商行中,成都银行、长沙银行的理财业务综合能力排名靠后,分列城商行第35位、第40位;郑州银行未进入城商行排名前50。

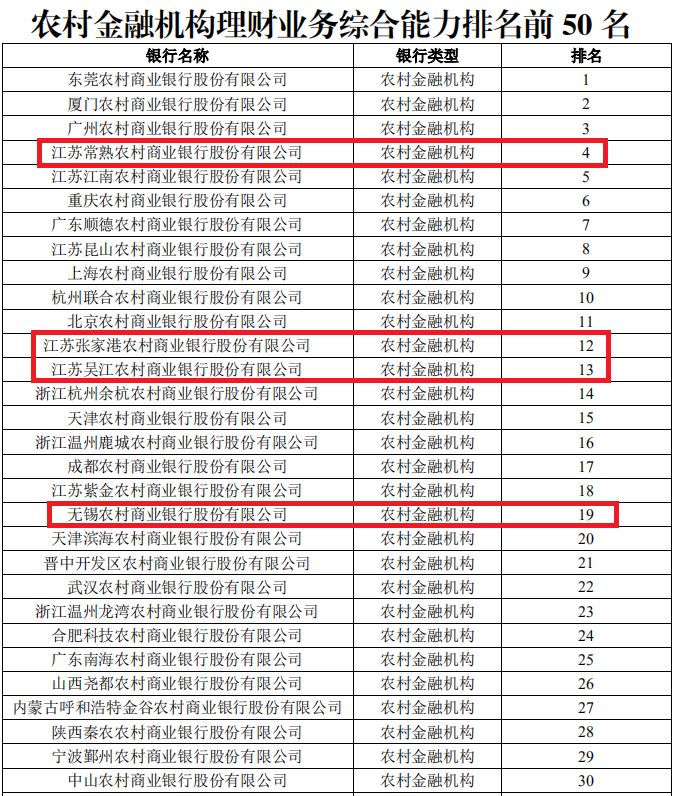

而在A股上市的5家农村商业银行中,常熟银行、无锡银行、吴江银行、张家港行在农村金融机构理财业务综合能力排名中均进入前20。

其中常熟银行表现最佳,在农村金融机构中排名第4,在全市场排名第36。江阴银行未进入农村金融机构前50。

国有及股份制银行强势

竞逐单项排名前十

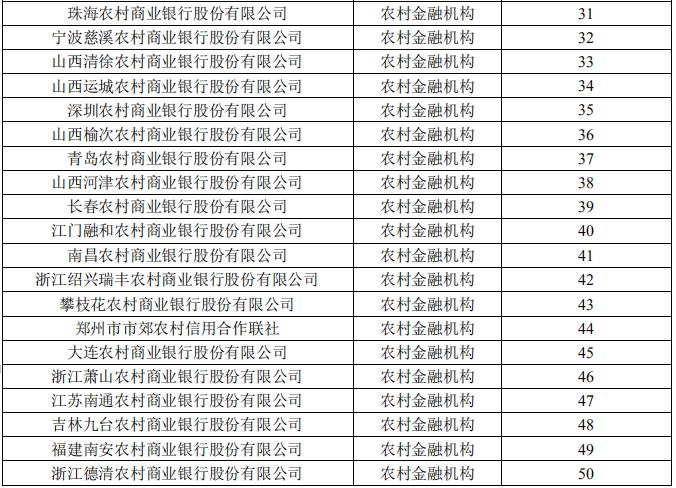

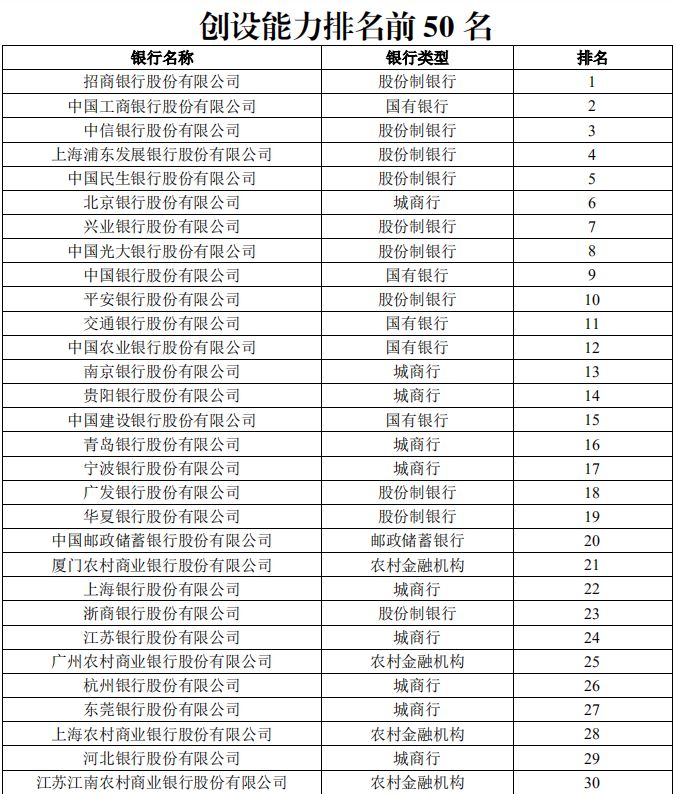

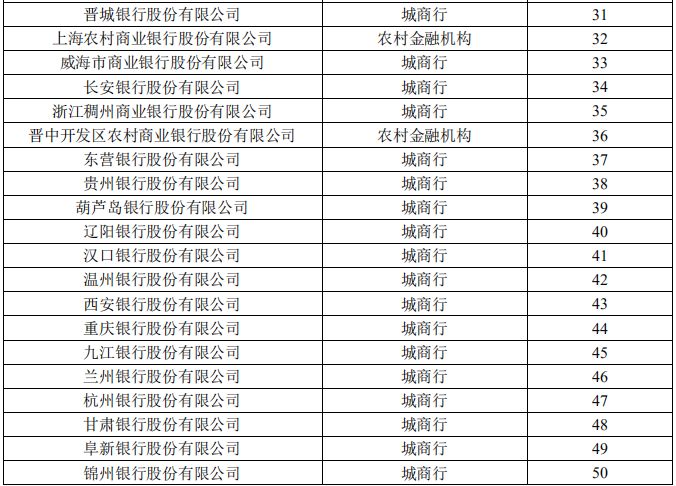

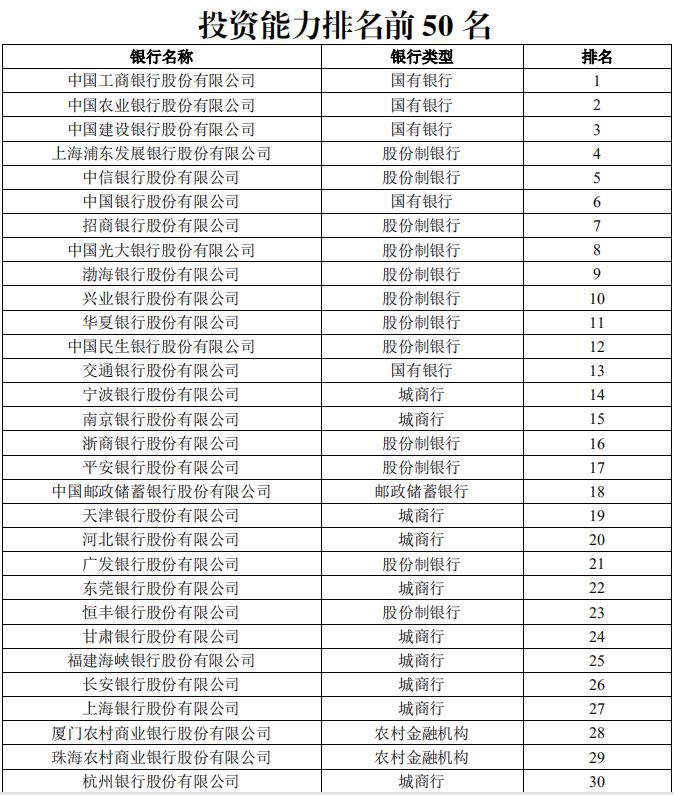

今年上半年,理财中心还从创设能力、发行能力和投资能力三个方面增设了银行排名,并披露了前50名情况。

从创设能力来看,无论是冠军还是前十名数量,股份制银行均力压国有银行,表现更优。

招商银行勇夺创设能力冠军,工行屈居第二,前五位其他三席均为股份制银行,前十名中股份制银行占据7位。除工行外,国有银行仅中行进入前十,位居第9名。

值得注意的是,北京银行作为唯一进入创设能力前十的城商行,排名第6,表现亮眼。

从发行能力来看,前十名被国有银行和股份制银行对半瓜分,但国有银行显然排名更靠前。工行居首,交行、农行、建行分列三、四、五位,前五中占据4席。

排名第二的招商银行,系唯一进入前五的股份制银行。

从投资能力来看,国有银行和股份银行也算平分秋色。前十名中,虽然国有银行仅占据4席,但排名更靠前。工行、农行、建行承包了前三名,中行位居第6。

前12名中的另8个席位均被股份制银行占据,唯一剩余的一家国有银行交行,屈居第13位。

银行理财业务现头部效应

强者恒强

从上述排名况来看,无论是全市场理财业务综合能力,还是单项能力,国有五大行及大部分股份制银行排名均靠前,城商行和农村金融机构相对靠后。银行在理财业务方面显现出强者恒强的“头部效应”。

资管新规的颁布加剧了这一局面。原中国银行业协会个人金融业务专业委员会常委李伟庆曾表示,银行在资管领域的分化预计将进一步扩大,此前主要依靠通道业务“存活”的银行或面临挑战,而资管能力较强的银行则将强者愈强。

他认为,未来中小银行在开展理财业务时将面临更大的能力考验。“中小银行客户基数不大,理财业务缺乏优势(资产、风控)。而大中型银行更符合投资者的倾向性,且除非发生道德风险,不会面临较大的操作风险。大中型银行内部也会分化,相比国有大行,股份制银行由于持有非标资产较多受到强监管的冲击更大。”

联讯证券董事总经理、首席经济学家李奇霖的研报观点认为,资管新规下发,理财产品净值化转型,这意味着银行要做好资产管理,需投入巨大资金,未来大行将选择以资管子公司开展理财业务。对中小银行来说,无论资金、资质上都没有优势。而且目前,中小银行还要保证负债端平稳续存至资产端到期,不出现信用事件。

李奇霖认为,中小银行的理财业务未来需要向类货币基金靠拢。目前类货币产品仍可采用摊余成本法,可以扬长避短、减少转型阵痛,同时能迎合居民低风险偏好,留住客户。此外还可以采取投顾模式,与非银资管合作,在干中学,提升自身投研能力。

责任编辑:陈永乐

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)