基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

【王牌研报】海外业务大幅增长,这家公司一季报业绩大超预期,中金看涨空间45%

【碳中和动态分析】国家能源局启动源网荷储、多能互补一体化项目方案报送;千亿级风电巨无霸三峡新能源IPO获批

Wind资讯

4月26日,A 股主要股指小幅下跌,个股稍弱,涨少跌多。不过北向资金仍是大幅净买入,这也意味着外资对A股这个点位较认可。

Wind数据显示,4月26日,北上资金净买入32.04亿元,延续上周五的大幅抄底态势。4月以来,北上资金累计净买入达436.12亿元,从近期北上资金变化趋势来看,基本都是大幅净买入,小幅净卖出,资金流入积极。

(图片来自:Wind金融终端沪深港通专题统计模板)

(图片来自:Wind金融终端沪深港通专题统计模板)// 业绩备受资金关注 //

近期,市场热点分散,但业绩大幅超预期个股都会受到资金追捧,因此从一季报和半年报预告中可以提前发掘一些超预期机会。

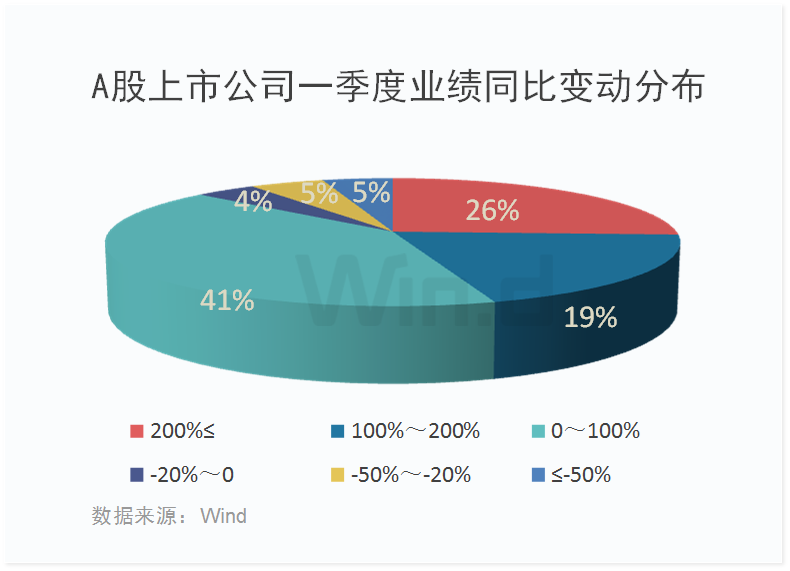

随着上市公司一季度业绩浮出水面,部分高成长公司亦崭露头角。Wind数据显示,截至目前,已有1000多家公司披露了一季报,从相关公司业绩表现来看,绝大多数公司取得较大增长,即使考虑到2020年一季度较低的基数,高增速公司数量依旧占比较大。具体来看,一季度归母净利润增幅超过200%的公司有262家,占比26%;增幅在100%—200%之间的公司有197家,占比19%;增幅在100%以内的公司有421家,占比41%;增幅为负的仅138家,占比14%。

43家公司一季度业绩连续大幅增长

从一季度业绩表现来看,有43家公司2020年一季度和2021年一季度业绩增幅均超过100%。其中,热景生物、科林电气、圣龙股份、英科医疗、金现代、三泰控股、水羊股份、江苏索普等公司2021年一季度业绩增幅超过10倍。

24家公司单季度业绩创近两年最佳

从单季度业绩表现来看,有24家公司2021年一季度归母净利润创2019 年以来最好水平,其中,热景生物、云天化、江苏索普、泰豪科技、金晶科技、三只松鼠、巨星农牧、永鼎股份、南京化纤、盛新锂能今年一季度归母净利润均超过1亿元。除三只松鼠外,其余公司一季度业绩增幅均超过100%。

23家公司半年报业绩值得期待

随着一季报的披露,当前已有近百家公司披露了半年度业绩预告。从业绩表现来看,有70%左右的公司半年度业绩预喜,同时有23家半年度业绩有望连续增长。

具体来看,惠伦晶体、天富能源、三利谱、宇环数控、分众传媒、博深股份、双星新材、天赐材料、沃尔核材、沧州明珠、歌尔股份、云图控股2021年半年度业绩增幅有望超过100%,且2020年半年度业绩增速为正。

//机构如何看后市?//

中信证券:结构博弈加剧,整体波澜不惊

4月宏观流动性和一季报超预期,但投资者对未来内外部流动性担忧被证伪前,增量资金依旧会呈现观望状态,预计一季报后市场结构性博弈会加剧,但基本面支撑下平静期的市场波澜不惊,整体缓慢修复趋势不变。

首先,4月内外部宏观流动性预期紧但实际松,叠加史上最佳的一季报集中披露,短期市场有足够韧性。其次,海外流动性收紧在未来两个月仍可能强化,输入型通胀担忧被证伪前,投资者对国内流动性预期也受到压制,增量资金依旧呈现观望状态。再次,5月进入一季报后的业绩空窗期,机构重仓股在持续反弹后压力增加,机构投研资源扩散推动“盘轻无基”个股持续重估,承接从机构重仓股中流出的资金。最后,不断改善的基本面形成市场的支撑力,博弈加剧不改整体缓慢修复趋势,投资者所等待的超预期变化因素出现前,平静期的市场仍然波澜不惊。

配置上,建议积极调仓,坚持增配4条新主线。首先是本轮市场调整后,性价比较高的成长主线,如消费电子、半导体设备、信息安全、军工等;考虑到国内疫苗接种率的提升,继续推荐去年因疫情受损的行业,如旅游酒店、航空等;受益于海外需求复苏的品种,包括出口链中的汽车零部件、家电、家居、机械、建材等;持续关注业绩密集披露期,年报和一季报有望延续高景气的品种,目前来看,一季报业绩弹性最大的仍为工业板块,并且预计未来1~2个季度仍将延续,重点关注有色、钢铁和化工。

中信建投:反弹持续,五一持股

中信建投张玉龙、臧赢舜分析认为,4月以来市场持续反弹,这主要来自于经济不及预期后利率下降。我们预期央行将继续保持当前的中性货币政策不变。经济活动虽然不及预期,在2021年2季度保持相对的景气,市场会继续呈现出反弹的格局,建议投资者五一期间持股。

从行业比较来看:第一,生物医药、食品饮料等行业在利率边际放松的情况下会持续表现。第二,由于去年低基数的原因,2021年4月PPI将持续上行,我们预期能够达到8%左右的水平,不排除周期板块二次上行的可能性。

中金公司:A股逐步重回成长

2020年年报和一季度业绩披露接近尾声、信用债集中到期的时间也基本平稳度过,经济数据并不强劲也缓解了政策过快紧缩的担心,判断市场“中期调整”已经接近尾声,尽管市场短线仍可能有反复,但对中期前景无需过度悲观。同时,市场局部热点如自动驾驶等主题已经开始浮现,情绪逐步好转。判断,伴随债券收益率下行,以及市场开始关注增长可持续性,市场重心可能会重新开始关注此前回调较多的成长主线。

配置建议:重结构,自下而上。当前要注重估值安全边际及催化剂,结合估值及景气程度综合判断,泛消费领域(如轻工家居、家电、汽车、酒店旅游)仍是自下而上的重点,保持高景气趋势的行业有望率先企稳(半导体等科技硬件、新能源汽车产业链中上游、新能源光伏等),近期自动驾驶等局部热点已经开始浮现,这些方向都值得关注。

浙商策略:“吃饭行情”如期而至 ,新核心资产整体处在战略布局期

对老核心资产而言,浙商证券认为整体是反弹,一则,以白酒和调味品等为代表,估值仍相对较高;二则,复盘规律显示,机构抱团股不断变更才是常态;三则,下半年风格向成长类倾斜,机构抱团行为或有所弱化。2021年老核心资产整体难有系统性机会,阶段性反弹后,后续将走向分化。

展望未来1-2个月,市场仍处在阶段性做多窗口。逻辑上,基金仓位较低,加之景气仍较强劲,这是吃饭行情开启的基础,而近期北上资金持续流入成为行情催化剂,与此同时一季报陆续披露也形成正面催化。

就结构来看,新核心资产整体处在战略布局期,老核心资产阶段性反弹,具体来看:其一,看长做长,新核心资产,就新核心资产中的风口,2021年将出现在应用端,也即工业赋能和汽车赋能,人工智能是两者交叉点,科创板是代表性板块。其二,看长做短,老核心资产,1-2个月的阶段性反弹后,后续将走向分化。其三,基础配置,低估值蓝筹,以银行和交运(机场、航空、公路)为代表优质个股。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈悠然 SF104

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)