安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

| 线索Clues | 理性投资 |

40年来,股市的活跃催生了并购市场,而对杠杆的运用则将这个市场推上了巅峰。未来,又有哪些新的因素影响着并购业务的发展和演变?这是《欧洲货币》2019.4封面故事要传递的洞察。以下为该封面文章中译版:

在被杠杆推上巅峰之后, 并购将何去何从?

作者:Peter Lee

40年来,股市的活跃催生了并购市场,而对杠杆的运用则将这个市场推上了巅峰。未来,又有哪些新的因素影响着并购业务的发展和演变?

1969年,《欧洲货币》创刊并开始报道国际资本市场,但在这之前,公司之间的收购和兼并就时而有之。

“现代意义上的投行并购业务起源于上世纪20年代,是由拉扎德公司(Lazard)在巴黎首创的。”拉扎德公司现任主席及CEO Ken Jacobs说。“60年代初,拉扎德在美国又引领了一场并购的革命,那时公司的领导是André Meyer和Felix Rohatyn。”

但可能也有人认为,现代并购是由“美国第一律所”之称的Cravath发明的。

摩根士丹利全球并购主管Robert Kindler曾于1979年在Cravath执业,那时候的集团公司还没有自己的大型法务团队,也没有专门负责并购事宜的团队。

“当年,处理并购交易的投行和律所都是小型合伙企业,”他说,“Cravath当时有大约45名合伙人,也没有投行上市。律所和投行的高级合伙人的薪水远比上市公司的CEO高得多。”当然到了八、九十年代,CEO薪水开始飞涨,不能与当年同日而语;但40年前,从权位的角度上来说,企业和它们的专业顾问(不论是法务还是财务)之间的地位跟现在是不同的。

“如果没有知名律所和投行参与,CEO是不会向董事会提交重大交易的,”Kindler表示,“当时的企业必须依赖于某一家律所或投行在市场上寻找商机。做并购业务的投行家们也是通才,IPO也做。”

但不管起源如何,并购市场的大繁荣是70-80年代开始的。70年代,高利率压制了通胀,并购业务也伴随着股市的活跃而越来越兴旺。当时,股票分析师开始利用计算机对公司财务和现金流进行分析,这使得股市的换手率大幅提升,也给了企业、敌意收购者以及PE基金大把机会,跨境并购业务也开始风生水起。

值得注意的是,同样的现金流分析技术也使收购方能大大提高负债的水平;也是从那时候起,债务资本市场的发展开始给并购市场带来翻天覆地的变化。

高收益债:敌意收购的法宝

当时还属于新事物的并购行业,很快就走向了狂热。人们熟知的敌意收购案例有“烟草战争”——汉森(Hanson PLC)收购皮博迪(Imperial);还有“空战”——喀里多尼亚航空公司(Caledonian Airways)收购英联航(British United),而随后又被英国航空公司(British Airways)收购。本身就是合并而来的Thorn EMI,试图与英国宇航公司(British Aerospace)合并。连锁超市Argyll想上演一出蛇吞象的故事:向比它大很多的威士忌公司Distillers发起收购,后者求助了“白衣骑士”健力士(Guinness)。这庄收购案也让健力士深陷内幕交易和非法股东支持计划的丑闻。

美国市场的情况也类似。这些并购斗争表明,那些表面上看起来是谦谦君子的银行家们跟交易所里炒作外汇的交易员没有什么区别——他们一样贪婪、无情。

“敌意收购在80年代初期并不常见,特别是在蓝筹公司之间。”Kindler表示。“此前我为荷兰皇家壳牌集团担任顾问,试图收购壳牌石油剩下的20%股权。这本来是在收购自家公司,但还是受到了不少针对‘敌意收购’的批评。”后来,情况不同了。“1985年时代华纳(Ted Turner)发动了对美国哥伦比亚广播公司(CBS)的收购,联合利华(Unilever)发动了对维克斯公司(Richardson-Vicks) 的敌意收购。”Kinlder说道,“还有一些激进的投资者,他们囤积目标公司股票,以敌意收购威胁公司进行溢价回购。”

里程碑式案例当属KKR收购雷诺兹·纳贝斯克(RJR Nabisco),也就是我们熟知的“门口的野蛮人”故事。Henry Kravis获胜的法宝,是通过发行垃圾债券进行融资,这赋予了并购业务前所未有的侵略性。

财富新贵们用发行垃圾债券(后来改名叫高收益债)的形式收购功成名就的美国企业,这引来很多参众两院的议员们的抨击。但是,“举债收购可以释放股东价值”的观点最终胜出,至于可能出现的大裁员——工人应该总能找到新的工作。

杠杆融资改变了游戏规则

发债这项新金融“技术”也动摇了华尔街的权力结构。原本,并购不是资本驱动的,而是商业构想驱动的,也是由财务顾问和企业家之间的关系所决定的。

早期的著名投行家包括拉扎德的David-Weill和Rohatyn,高盛的John Weiberg,摩根士丹利的Eric Gleacher以及第一波士顿的Bruce Wasserstein和Joe Perella等等。

拉扎德CEO Jacobs说:“多年来,在受到攻击或者需要收购资产时,你不会去雇一家公司,而是去雇一个牛人。后来,企业对于这套体系越来越熟,最终,发展出专业的内部并购部门。然而,市场对于顶级的银行家仍然有很高的需求。”

但是,资本改变了一切。对于银行来说,并购成为了拓宽收入来源的重要工具,特别是在融资和融资成本对冲、跨国并购中的外汇服务等方面。在20世纪90年代中后期,大型国际银行加强了公司融资和顾问业务,用来消化他们不断膨胀的资产负债表。银行通过深耕垂直领域,积累行业知识,以此来替代以往那种互相信任的个人关系。

银行和投行之间的界限开始模糊不清——银行进入了股市和并购领域,而投行则开始从事贷款和杠杆融资,因为它成为了驱动并购的核心要素。

美林美银(Bank of America Merrill Lynch)的全球资本市场联合主管Sarang Gadkari回忆道:“当我1994年在美林起步时,我周围的每一个人都在做债券业务,而我是第一个被要求做贷款的分析师。到了90年代末,贷款和债券被合并到了同一个部门:杠杆融资部。”

杠杆融资让并购业务如虎添翼。Gadkari说:“我记忆中一个关键交易是1997年美国电力公司(American Electric Power)收购约克夏电力公司(Yorkshire Electricity)。虽然这个项目的融资结构很简单,但是确实极具战略意义的一场跨国并购。当时,美国公司想要了解英国公用事业在去监管后如何运营,因为他们预料到美国也将出现去监管的潮流。”

“2006年,330亿美元的HCA收购案再次让我们对债务市场的深度刮目相看。这让人大开眼界——这庄自1989年雷诺兹-纳贝斯克案之后最大的杠杆收购,让我们知道了杠杆的能量有多强大。”

不过,自2008年金融危机以后,由于银行受到更加严苛的监管,债务融资不再是驱动并购市场演进的主要动力。过去10年,并购市场出现了一些值得关注的新趋势。

2008-2018年全球并购贷款融资量(图片来源:Dealogic)

2008-2018年全球并购贷款融资量(图片来源:Dealogic) 2018年,现金和股票成为并购融资的首选渠道(图片来源:DFin)

2018年,现金和股票成为并购融资的首选渠道(图片来源:DFin)积极主义投资者的崛起

随着40年来债务资本市场的变化,并购业务中顾问的角色也发生了巨变。Kindler表示;“70年代,蓝筹公司并购只需要找4-5家律所,现在可能需要15-20家。公司CEO对内部并购部门和专家的依赖更多了。过去,极少有银行掌握大的市场份额,但现在,摩根士丹利、高盛和摩根大通占有重大的市场份额并且远超第二梯队。”

当然,精品投行仍然存在,那些敌意收购者也仍然存在,只是他们现在有了个稍温和点的名字——积极主义者(activists)。不过,他们追求的还是相同的东西:拆分大型集团企业。

“08年金融危机之后的10年,投资者们开始意识到,大型集团企业没有任何意义,”Kindler说道。“通用电气(GE)的拆分就是一个高潮。”从娱乐产业、灯泡生产到金融服务,投资者们认为GE这种包罗万象的公司失去了竞争的优势。“大集团的分拆,很大程度上是积极主义投资者的存在的结果;大集团的时代可能一去不复返了。”

2012年以来大集团企业拆分的交易规模居高不下 (图片来源:JP Morgan,Dealogic)

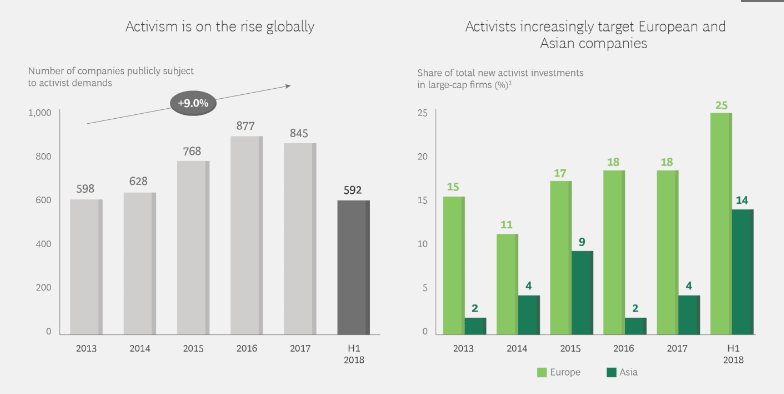

2012年以来大集团企业拆分的交易规模居高不下 (图片来源:JP Morgan,Dealogic) “积极主义”投资者在全球范围内的崛起(图片来源:BCG)

“积极主义”投资者在全球范围内的崛起(图片来源:BCG)拉扎德CEO Jacobs表示,积极主义投资者的崛起,给公司管理团队带来了新的压力。“在2000年初的牛市里,股东和董事会的日子很好过。但自从金融危机之后,积极主义投资者开始崛起,一开始他们的焦点在于公司治理,但后来演变成了在更短时间内最大化股东收益的压力。

除此之外,Jacobs认为,影响并购业务的还有两个新因素。“第一,公司开始采取ESG(环境、社会、治理)模型来支撑其在消费者和雇员心中的形象,它们面临的问题是企业对社会到底需要承担多少责任,以及如何平衡社会责任与股东最大化回报之间的矛盾。第二个因素是科学技术的变革,特别是人工智能的发展,将会带来商业模式上的巨大变革,也相应地给并购逻辑带来影响。”

Kindler看到了另外两个趋势。第一个跟集团解体相关——市场对产业逻辑清晰度的要求达到了新的高度,“如果你向董事会(最终向股东)提出一项并购交易,必须能在30秒内解释清楚其中的逻辑。”第二,即使该逻辑通过了“30秒测试”,整个并购案所花费的时间要比以往漫长很多。

“现在的企业都是跨国企业,其涉及的并购都需要全球多个国家的监管和法律限制。以往的并购可能需要花费几个月,现在则是需要好几年。比如,美国外国投资委员会(CFIUS)对每项并购都要做国家安全的论证,值得我们思考的是,世界上有多少国家会仿效美国的做法?”

(编者注:本文为《欧洲货币》授权发布,这也是该杂志首次将内容翻译成中文分享给读者。《欧洲货币》创立于1969年,是引领全球金融资本市场的卓越财经月刊,覆盖100多个国家,其主要阅读对象为全球银行及金融业的最高决策层。)

👉相关文章:

👉编辑精选:

责任编辑:李涛

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)