安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

兴证宏观王涵团队

美国经济金融体系非常脆弱:盈利下行周期美国中小企业再融资压力和信用风险上行,房价下跌对另类投资基金形成潜在冲击,国债收益率倒挂对资产负债期限错配型机构构成风险。

摘要

北京时间2023年3月13日,为了防止硅谷银行危机扩散,美联储宣布推出名为银行定期融资计划(Bank Term Funding Program, BTFP) 的紧急融资工具,将向抵押美国国债、机构债务、抵押贷款支持证券 (MBS) 和其他合格资产的银行提供最长一年的贷款。

硅谷银行:加息绳索收紧下的又一风险暴露。

本质问题是期限错配:负债端多为来自科技公司的活期存款,资产端多为MBS和国债,且大量为持有至到期(HTM)资产;

联储加息导致的利率速升成为流动性危机导火索;

监管为什么这么快出手?信心比黄金更重要

潜在外溢路径1:“自我实现式”的中小银行恐慌挤兑风险:资产负债结构与硅谷银行类似的机构或面临相似的问题;投资者对银行业的信心受损,引发中小银行挤兑恐慌;

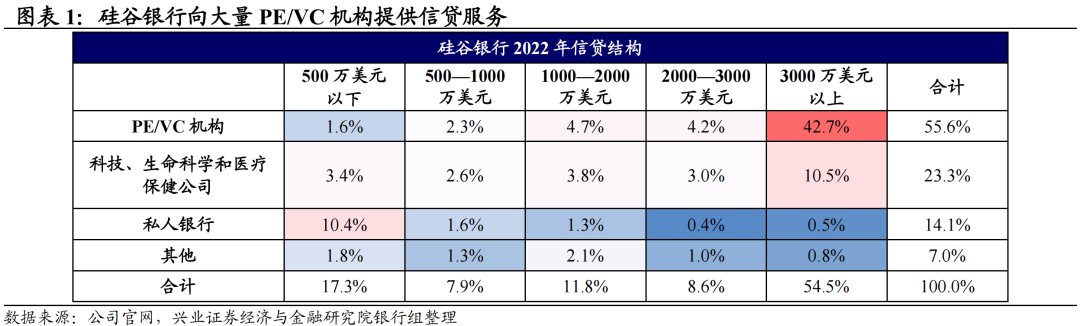

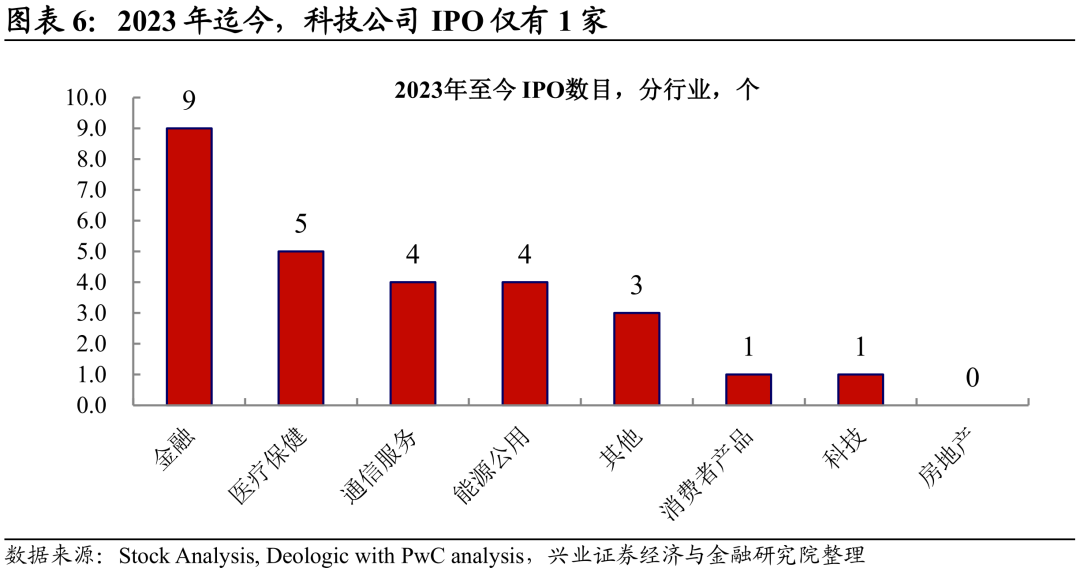

潜在外溢路径2:硅谷存款损失及裁员风险:受风投支持的科技、医疗公司可能因无法支付薪资而减员;超1000家私募、风投在硅谷银行托管资产,或面临流动性问题;

“厨房里可能不止一只蟑螂”:三大脆弱性

超级核心通胀风险仍在,联储“利率在高平台维持更久”的政策路径短期内难以出现显著转向;

硬币的另一面:为了给服务业降温,地产及科技在内的利率敏感性部门将付更大代价;

脆弱性1:盈利下行周期美国中小企业再融资压力和信用风险;

脆弱性2:地产持续承压,房价下跌对另类投资基金的潜在冲击;

脆弱性3:美债深度倒挂,资产负债期限错配型机构脆弱性;

正文

硅谷银行:加息绳索收紧下的又一风险暴露

硅谷银行倒闭的本质原因是资产负债的期限错配。硅谷银行是是一家有独特经营模式的银行:科技初创企业知识产权等无形资产占大头,企业很难以抵押固定资产的方式从商业银行中获得足够的贷款,

因此传统信贷模式不能满足企业债权融资需求,硅谷银行是美国唯一一家服务于新兴成长型市场和中间市场成长型公司的银行集团,它见证和伴随了美国科技创投行业的成长。

负债端:多为来自科技公司的活期存款。次贷危机后,尤其是新冠肺炎疫情以来联储大规模放水,美国长时间处于低利率环境,科创企业和一级股权融资蓬勃发展,硅谷银行从美国科技初创公司中吸纳了大量低息存款,且因客户偏好期限短而多为活期存款。硅谷银行的存款规模增长至疫情前约3倍的水平。

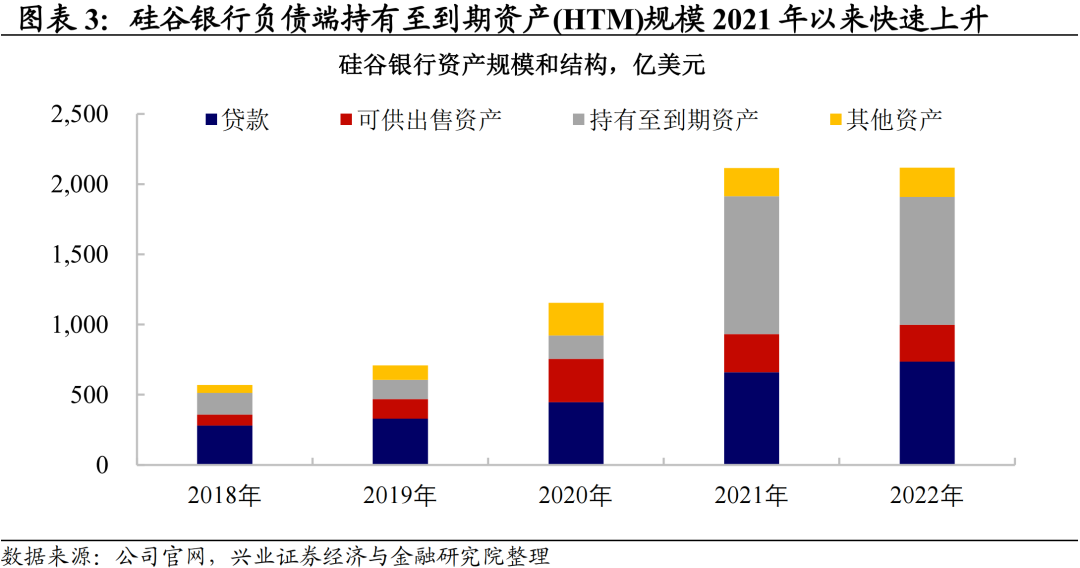

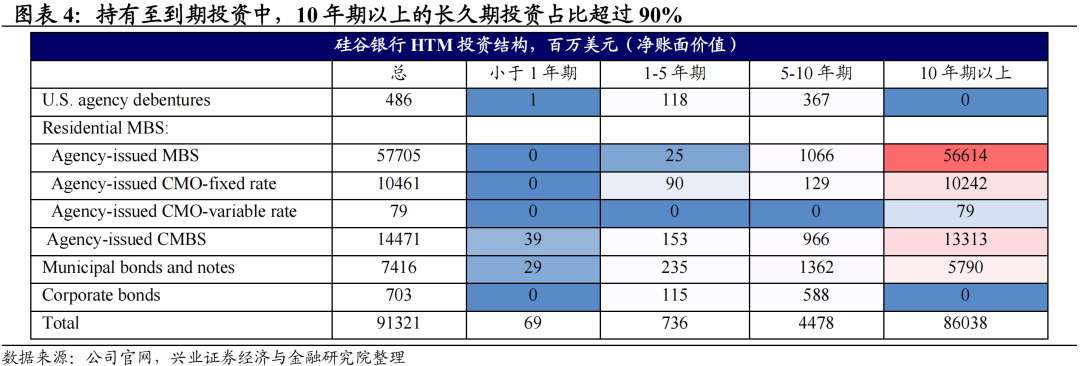

资产端:多为MBS和国债,且大量为持有至到期(HTM)。随着存款增加,其资产规模同期也从710亿美元增长到2090亿美元,其中约7%为美国国债,近50%为抵押支持债券(MBS),其中MBS大多为持有至到期(HTM),持有至到期资产占比从20年的14%飙升至22年的43%。

银行定义为“持有至到期”的债券不需要在市场报价时重新估值;此类债券按购买价格核算。但是,如果突然之间这些债券仍然需要出售,它们的损失会立即反映在会计中。这些资产久期较长,与较短久期的负债端出现了严重的期限错配。

联储加息导致的利率速升成为流动性危机导火索。

2022年3月,为应对通胀高企,美联储开启加息,利率大幅上升。

其一,高利率严重冲击了美国科技初创公司的一级市场融资,因此快速消耗它们存放在硅谷银行的存款,给硅谷银行带来了巨大的存款及利息的偿付压力;

其二,紧缩环境下国债及MBS价格大幅下跌,硅谷银行的资产出现了大量的浮亏;

其三,抵押贷款利率快速攀升使得美国居民提前还贷意愿下滑,拉长了MBS久期;

其四,美债利率曲线深度倒挂,硅谷银行难以拆借低成本资金,只能选择出售证券确认亏损,以及增发股票。美东时间3月8日,硅谷银行股价暴跌60%,市场的恐慌情绪也进一步蔓延至美国其他银行股,3月10日摩根大通、摩根士丹利、德意志银行均有超过3%的跌幅。

监管为什么这么快介入?

信心比黄金更重要

多部门联合出手兜底。美东时间3月9日,美国硅谷银行宣布破产,被加州监管机构(加利福尼亚金融保护和创新部)关闭,该部指定联邦存款保险公司(FDIC)作为接管人,将硅谷银行的所有受保存款转移至FDIC开设的存款保险国家银行(DINB/Deposit Insurance National Bank)。

美东时间3月12日,美联储宣布推出一项名为银行定期融资计划(Bank Term Funding Program, BTFP)的紧急融资工具,将向抵押美国国债、机构债务、抵押贷款支持证券(MBS)和其他合格资产的银行提供最长一年的贷款,通过允许银行质押他们的债券,他们可以满足客户的提款,而不必亏本出售他们的债券。

美联储的公告,这项贷款的最大吸引力在于,银行可以借入与其抵押品面值相等的资金。

这意味着美联储不会关注抵押品的市场价值。联合声明表示,从3月13日周一开始,储户可以支取他们所有的资金。与硅谷银行破产有关的任何损失都不会由纳税人承担。任何亏空都将通过对银行系统其他部分征税来填补,但股东和某些无担保债券持有人将不会受到保护。

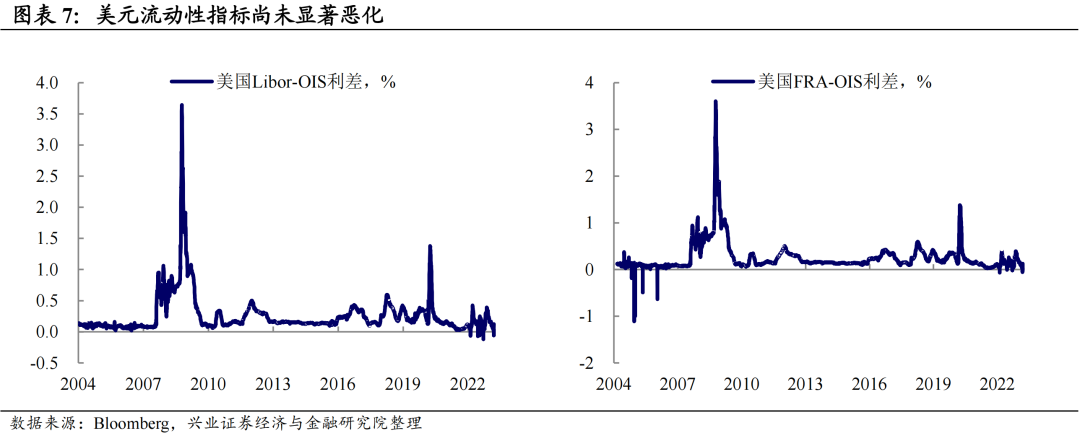

发布声明的同时,美联储还宣告另一家面临流动性危机的银行Signature Bank也已经被纽约金融服务局(New York Department of Financial Services)接管。实际上,监管出手前,美元流动性指标尚未明显恶化,那么,为什么这么快接手呢?

首先,尽可能减少硅谷银行对实体经济的冲击

目前FDIC保险仅能覆盖约3%的账户。FDIC将为每位存款人提供金额上限为250,000美元的存款保险赔付,所有受保储户将在3 月 13 日星期一早上之前完全使用其受保存款。

FDIC 将在下周内向未投保储户支付预付股息。但截至去年12月,硅谷银行97%以上的存款没有存款保护。未投保的存款人将收到其未投保资金剩余金额的接管证书。随着 FDIC 出售硅谷银行的资产,未来可能会向未投保的储户支付股息。

科技医药公司及私募风投可能面临存款损失。

根据报道,硅谷银行曾在其官方网站披露,和美国近一半受风投支持的初创企业之间存在业务往来;在去年上市的受风投支持的科技和医疗公司中,有44%的公司是硅谷银行的客户。

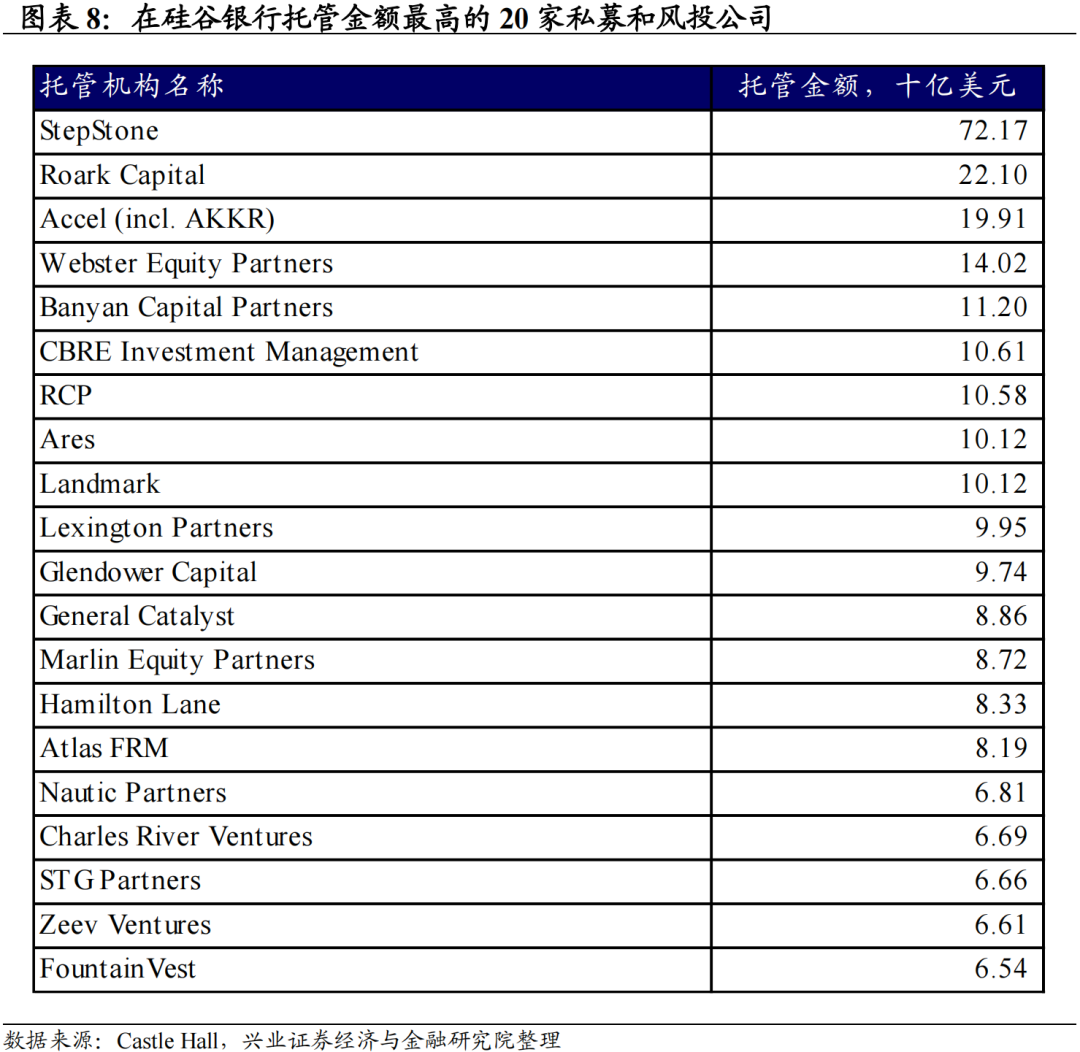

目前,陆续有上市公司开始披露其对硅谷银行的敞口。根据尽调公司Castle Hall的名单,有超过1000家私募、风投在硅谷银行托管资产,其中托管金额最大的StepStone公司,有91.2%的AUM由硅谷银行托管。

尽管托管属于银行的表外业务,托管资产需做风险隔离处理,因此理论上受到的影响有限,但事实上,硅谷银行被接管后这些被托管的资金流动性会受阻,将影响私募、风投正常开展业务,尤其是将大量资产集中托管在硅谷银行的公司。

需密切关注存款在硅谷银行的科技公司可能遭受的损失,以及可能对金融体系产生的恶性循环。

如大量初创企业无法兑付工资,则可能出现显著的失业潮。Gornall和Strebulaev曾在一篇论文中研究了美国风投支持的上市公司对经济的影响,结果显示风投支持的上市公司提供了470万就业。

如果PE、VC及相关科创公司有存款损失风险,他们可能会大量从别的银行提取存款,3月12日, 美国创业孵化器Y Combinator公司CEO组织600多家企业向美国国会请愿挽救硅谷银行,他在声明中指出此次危机将影响10000多家初创企业,导致10万人以上的裁员。

更重要的是,提供信心预防挤兑

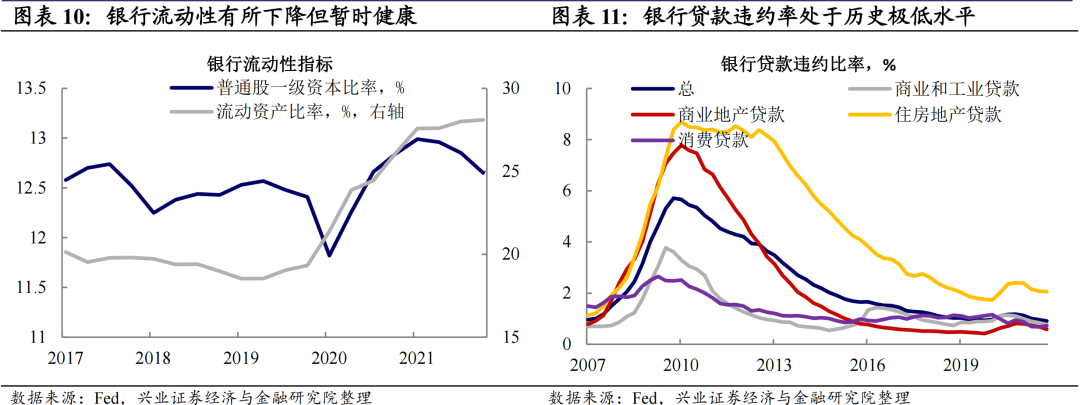

很多流动性危机都是自我实现的。次贷危机以后,美国金融机构受到严格监管,银行资产负债表整体健康。

美国银行普通股一级资本比率(CET1)虽然自2021年以来有所下行,但仍大幅高于巴塞尔协定水平。此外,银行的流动资产比例持续上升,银行贷款违约比率也处于历史极低水平。虽然银行整体健康,但很多危机都是恐慌导致自我实现的。

资产负债结构与硅谷银行类似的机构或面临相似的问题。

硅谷银行持有至到期(HTM)资产占总资产的比例高达43%,道富银行(State Street Corp)、美国银行的持有至到期资产也分别超过其总资产的20%。

联储的紧缩周期仍在持续,抵押贷款利率上行趋势下,一旦银行机构出现类似硅谷银行的存款偿付压力,以至于不得不出售以MBS为主要构成的持有至到期资产,作为美国总资产规模前二十的银行机构,可能将会为美国银行业带来巨震。

投资者信心受损,引发中小银行的挤兑恐慌及非金融部门的忧虑。

联邦存款保险公司(FDIC)为美国商业银行的存款提供保险,但仅覆盖了近17万亿国内存款中的8.9万亿美元,覆盖率约为50%。硅谷银行事发后,由于担心系统性风险,大额存款人可能会将存款超出FDIC承保范围(25万美元)以外的部分临时提取,并存在更大型的机构,因而或将引发美国中小型银行的挤兑。

根据联储的数据,截至2023年3月,美国小型银行拥有5.52万亿美元的存款,占美国银行总存款的三分之一以上。监管出手前,一些银行已开始面临存款兑现的压力:甚至有客户称自己在富国银行账户上的存款丢失,富国银行回应为“技术问题”。监管的出手正是防止恐慌蔓延导致的自我实现。

“厨房里可能不止一只蟑螂”:三大脆弱性

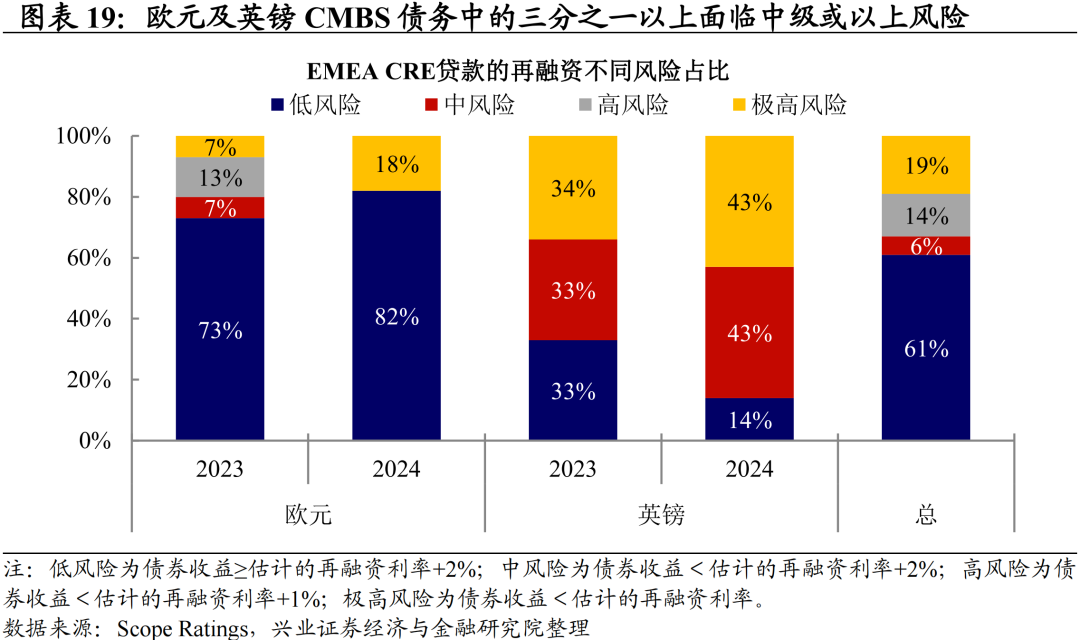

实际上,硅谷银行并非本次加息中出问题的首例,前期的英国养老金、韩国乐高乐园开发商违约,近期的黑石集团CMBS违约。“当厨房里出现一只蟑螂的时候,肯定不止是你看到的这只”。高通胀对联储政策利率处在高位的约束,意味着美国经济金融体系的脆弱性依然高。

联储重心仍在抗通胀,利率持续处于高位将压制利率敏感性部门。在硅谷银行时间发酵前,鲍威尔刚刚作出政策利率终点预期上行的指引,如果并非全局性危机导致需求端快速降温,则美联储加息的终端峰值仍将取决于通胀的演变。

当前美国服务业的就业和消费均体现出需求的韧性,因此美联储将利率提升至足够限制性的水平并维持一段时间仍是必要且迫切的。美联储“利率在高平台维持更久”的政策路径短期内难以出现显著转向。

硬币的另一面:为了给服务业降温,利率敏感性部门将付更大代价。引发联储官员讨论和点评的《Managing disinflation》这篇论文也阐述,历史经验看,二战后不存在“完美的去通胀”(disinflation),1950年以来四个发达经济体16次大规模通胀降温的代价都是高昂的——都伴随了衰退。

当前美国的问题是,前期财政发钱的超额储蓄主要投射在服务部门(包括就业和消费),但是服务部门对利率相对不敏感,使得货币政策作用有滞后性,使得经济韧性表现好于市场预期,其净结果是利率“Stay higher for longer”被进一步强化,这将进一步牺牲利率敏感部门,最终可能还是要以衰退收尾。

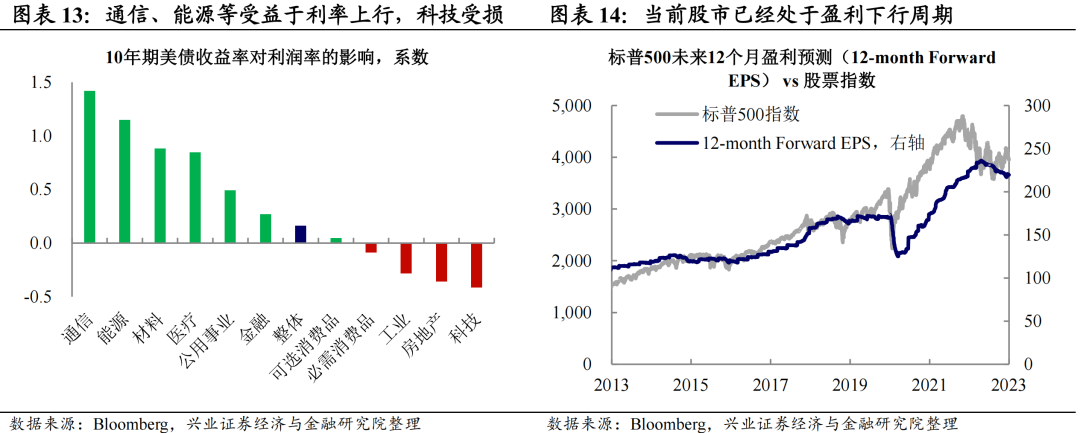

脆弱性1:盈利下行周期美国中小企业再融资压力和信用风险。

次贷危机之后,美国企业部门持续加杠杆,当前整体杠杆率已超过科网泡沫时期的水平。

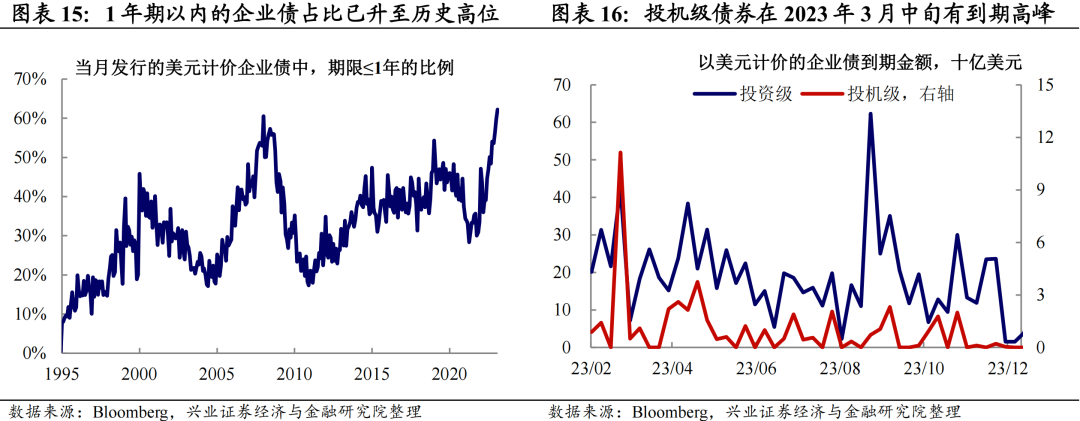

在高利率环境下,融资成本的上升将可能导致高杠杆中小企业的信用风险上升,或成为金融脆弱性的潜在来源。2022年初以来美国企业债发行期限整体缩短,其中到期期限在一年及以内的企业债占比上升至62.2%,已超过次贷危机期间的峰值水平60.5%。预计在2023年,美国企业部门将面临较大的偿债压力。

根据已发行的债券数据计算,投机级企业债将于今年3月中旬迎来到期偿还高峰,而偿债压力在盈利下行周期将会更加明显。

信息技术部门在2022年4季度的收益年同比增速已转为负值,美国上市公司的整体盈利能力也已显露出疲软的迹象。去年2季度以来,标普500中盈利超预期的企业比例已下降约7.6%,且整体盈利超预期的幅度在去年4季度仅为1.3%,远低于过去5年的平均水平8.6%,对于各行业未来12个月的盈利预测也从去年年中开始整体下行。

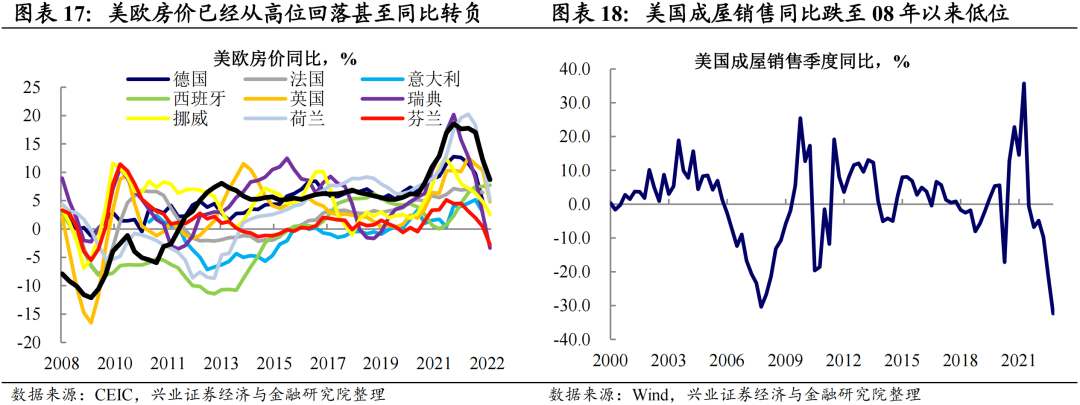

脆弱性2:地产持续承压,房价下跌对另类投资基金的潜在冲击。

美欧央行的激进加息将抵押贷款利率推升至高位,抑制了新增购房需求。当前预期来看,美欧地产部门的量、价均将继续收缩。

虽然美国居民部门相较于2006年的地产周期而言,并未产生显著规模的泡沫,但对于另类投资的借款人而言,信贷条件收紧下的债务成本上升、地产价值缩水正在加剧其流动性压力,而近期美国黑石集团商业地产抵押贷款支持证券发生违约正是对该风险的体现。

脆弱性3:国债收益率倒挂对资产负债期限错配型机构的风险。

和硅谷银行相类似的资产负债结构在利率下行时会带来高额的盈利,而在利率上行时期却会面临更高的风险,因为其负债端比资产端对利率更为敏感。

尤其是像当前国债收益率曲线倒挂深度为1980年代后之最,就很容易导致负债端(短端)高于资产端(长端),从而造成资不抵债。我们曾分析过英国养老金事件的核心,即利率下行时有效的LDI策略在利率上升时却会引发流动性风险。

这其实和硅谷银行事件有共通之处,即低利率环境导致资产久期拉长,而在遭遇利率环境的快速颠覆时,期限错配风险会被突然且显著地放大,资产地减值压力上升。这种情况下,一旦负债端面临集中的兑付需求时,就容易触发流动性风险。

本文作者:王涵、卓泓、彭华莹,来源:兴证宏观,原文标题:《厨房里可能不止一只蟑螂 ——写在硅谷银行被救助后》,本文有删减

本文作者:王涵、卓泓、彭华莹,来源:兴证宏观,原文标题:《厨房里可能不止一只蟑螂 ——写在硅谷银行被救助后》,本文有删减王涵执业证书编号:SAC S0190512020001

卓泓执业证书编号:SAC S0190519070002

彭华莹执业证书编号:SAC S0190522100002

责任编辑:郭明煜

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)